Навигация

1.2 Методика классификации

Под финансовой устойчивостью банка мы понимаем возможность банка в течение длительного периода времени поддерживать приемлемый уровень кредитоспособности. Под кредитоспособностью мы понимаем способность банка своевременно и в полном объеме выполнять свои финансовые обязательства.

В основу деления банков на группы финансовой устойчивости была положена классическая методология CAMEL, предполагающая рассмотрение пяти основных аспектов деятельности банка: достаточности капитала (Capital adequacy), качества активов (Asset quality), эффективности менеджмента (Management Efficiency), прибыльности (Profitability) и ликвидности (Liquidity).

Помимо этого, при распределении банков по группам финансовой устойчивости также учитывался размер банка. По умолчанию мы предполагаем, что чем крупнее банк, тем больше у него возможностей для своевременного и полного выполнения обязательств.

Классификация проводилась по данным форм 101 и 102, а также на основе информации, добровольно предоставленной банками агентству «Эксперт РА». Мы считаем, что согласие участвовать в нашем анализе также свидетельствует об определенном уровне информационной открытости банка и может служить причиной «улучшающего отбора» (когда в исследовании участвуют наиболее финансово устойчивые банки).

1.3 Методология

Выделение групп финансовой устойчивости проводилось методом иерархического кластерного анализа (использовались евклидово расстояние, метод Ворда (Ward’s method). Суть кластерного анализа заключается в том, что все наблюдения (в нашем случае – банки) рассматриваются как точки в многомерном пространстве признаков. Применяемая процедура классификации позволяет выделить точки, близко расположенные друг к другу, и объединить их в группы на основе схожих значений признаков.

Таким образом, сама процедура анализа чем-то напоминает математически упорядоченную работу астронома, выделяющего на небе звёздные скопления.

Отметим, что многие исследователи склонны называть «кластерным анализом» интуитивно построенные классификации, где признаки зачастую не упорядочены, а само деление лишено математического обоснования. Наш анализ опирается на классические процедуры, используемые экономической статистикой.

При анализе учитывались 5 переменных, оказывающих, на наш взгляд, наиболее сильное воздействие на финансовую устойчивость банка:

коэффициент достаточности капитала (Н1), %;

доля просроченной задолженности, %;

коэффициент соотношения расходов и доходов банка, %;

рентабельность активов, %;

коэффициент текущей ликвидности (Н3), %;

суммарный объем активов банка, тыс. руб.

Предварительно была проведена процедура стандартизации исходных данных, чтобы исключить доминирующее влияние стоимостного показателя (суммарный актив банка, измеряемый в тыс. руб., значительно отличающийся от размерности оставшихся 5 коэффициентов).

1.4 Описание коэффициентов

Достаточность капитала

Коэффициент достаточности капитала – коэффициент, определяемый в порядке, установленном для расчета обязательного норматива Н1 («Норматив достаточности собственных средств (капитала) банка»), и равный отношению собственных средств (капитала) банка к активам, взвешенным с учетом риска. Минимальное нормативное значение коэффициента, согласно действующей редакции Инструкции 110-И («Об обязательных нормативах банков»), составляет 10% для банков с размером собственных средств свыше 5 млн евро и 11% для прочих банков.

![]()

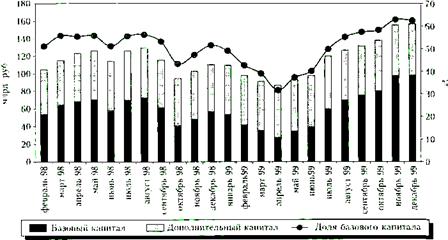

Коэффициент качества капитала – коэффициент, определяемый как отношение основного капитала банка к общему объему собственных средств и показывающий, какова доля капитала первого уровня в объеме собственных средств банка. Собственные средства рассчитываются в соответствии с подходом Базеля-I (Положение №215-П «О методике определения собственных средств (капитала) кредитных организаций»).

![]()

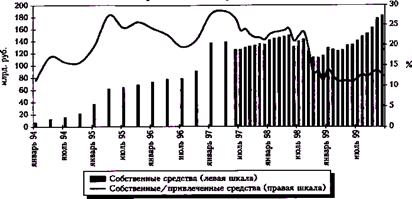

Коэффициент финансового рычага – коэффициент, определяемый как отношение обязательств банка к общему объему активов и показывающий, какую долю составляют заемные средства (обязательства) банка в общем объеме привлеченных ресурсов, как заемных, так и собственных.

![]()

Качество активов

Коэффициент качества активов – коэффициент, определяемый как отношение активов, взвешенных с учетом риска, к общей сумме активов банка и характеризующий степень рисковости операций, проводимых банком.

Чем выше значение коэффициента, тем более высоким уровнем риска отличается деятельность банка.

![]()

Коэффициент просроченной задолженности – коэффициент, определяемый как доля просроченных ссуд в общем объеме ссудной задолженности.

![]()

Коэффициент резервирования по ссудам – коэффициент, определяемый как отношение резервов на возможные потери по ссудам, сформированным в соответствии с Положением № 254-П («О порядке формирования кредитными организациями резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности»), к общему объему ссудной задолженности и показывающий среднюю норму отчисления в резервы.

![]()

Эффективность менеджмента

Коэффициент качества прибыли – коэффициент, определяемый как отношение чистых доходов от разовых операций к чистой прибыли банка и показывающий стабильность структуры чистой прибыли банка.

![]()

Коэффициент качества роста – коэффициент, определяемый как отношение разности между рентабельностью активов за текущий отчетный период и рентабельностью активов за соответствующий отчетный период прошлого года к процентному приросту активов и показывающий, какой процент рентабельности активов банк «жертвует» за 1% роста.

![]()

Коэффициент отношения расходов и доходов – коэффициент, определяемый как отношение суммы расходов банка к сумме доходов банка в соответствии с формой 102 и показывающий уровень издержек, характерный для деятельности банка.

![]()

Прибыльность

Коэффициент рентабельности активов – коэффициент, определяемый как отношение прибыли до налогообложения к среднему за соответствующий период значению активов банка и показывающий процент прибыли на 1 руб. активов банка.

![]()

Коэффициент рентабельности собственных средств (капитала) банка – коэффициент, определяемый как отношение прибыли до налогообложения к среднему за соответствующий период значению собственных средств (капитала) банка и показывающий процент прибыли на 1 руб. собственных средств банка.

![]()

Коэффициент чистой процентной маржи – коэффициент, определяемый как отношение чистых процентных и аналогичных доходов к среднему за соответствующий период значению активов банка и показывающий процент чистых процентных доходов на 1 руб. активов банка.

![]()

Ликвидность

Коэффициент мгновенной ликвидности – коэффициент, определяемый в порядке, установленном для расчета обязательного норматива Н2 («Норматив мгновенной ликвидности»), и равный отношению высоколиквидных активов банка к обязательствам до востребования. Минимальное нормативное значение коэффициента, согласно действующей редакции Инструкции 110-И («Об обязательных нормативах банков»), составляет 15%.

![]()

Коэффициент текущей ликвидности – коэффициент, определяемый в порядке, установленном для расчета обязательного норматива Н3 («Норматив текущей ликвидности банка»), и равный отношению ликвидных активов банка к обязательствам до востребования. Минимальное нормативное значение коэффициента, согласно действующей редакции Инструкции 110-И («Об обязательных нормативах банков»), составляет 50%.

![]()

Коэффициент зависимости от рынка МБК – коэффициент, определяемый как отношение разницы привлеченных и размещенных межбанковских кредитов (депозитов) к общему объему заемных средств банка.

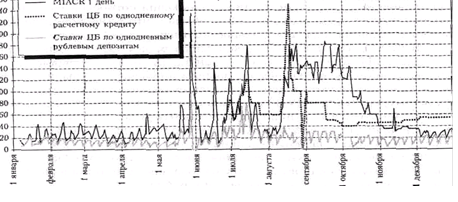

![]()

Кредитоспособность – способность банка своевременно и в полном объеме выполнять свои финансовые обязательства.

Финансовая устойчивость банка – способность банка в течение длительного периода времени поддерживать приемлемый уровень кредитоспособности.

Глава 2. Проблемы устойчивости банковского сектора в РФ

В современном мире банки выступают в роли института, стоящего наравне с государством и рынком, поскольку без них немыслима нормальная, рациональная организация хозяйственной деятельности общественного масштаба. Мощные социально ответственные банки способны превратить рыночную стихию в орудие эффективной политики государства. Слабые банки — фактор неизбежного ослабления государства и деградации экономики.

Следует отметить, что в Законе «О банках и банковской деятельности в РСФСР», принятом в 1990 г., в качестве основной цели деятельности банков было закреплено извлечение прибыли. Это положение действует и в настоящее время, квалифицируя банки как коммерческие организации, для которых указанная цель установлена Гражданским кодексом РФ.

Безусловно, что государство не может относиться к банкам как к обычным коммерческим организациям. Банковская политика должна рассматриваться не просто в качестве аспекта денежно-кредитной политики, а как элемент экономической политики вообще.

В последнее время внимание исполнительной, законодательной властей, научной общественности к банковской системе страны, регионов и банковскому законодательству заметно усилилось. От банков ждут значительных инвестиций в экономику, оздоровления денежного обращения, повышения их роли в общественном развитии.

В то же время устойчивость банковской системы должна укрепляться как следствие стабилизации и роста экономики в России, в частности при активизации инвестиционной деятельности, в регулировании банковской деятельности должно предполагаться не только достижение надежности, но и стимулирование эффективности функционирования кредитной системы и инвестиционной активности банков.

Для повышения надежности кредитных организаций Банк России с течением времени ужесточает требования к исполнению банком экономических нормативов — изменением как методики расчетов, так и предельно допустимых значений. При этом в большинстве случаев сокращаются предложение денег экономике и кредитные ресурсы банков, что, в частности, негативно влияет на инвестиционную деятельность последних.

Тем не менее мировой опыт свидетельствует, что полноценное развитие банковской инфраструктуры служит важнейшим фактором роста национальной экономики. Именно посредством банковских систем аккумулируются крупнейшие инвестиционные ресурсы, а государства заинтересованы в их использовании на нужды национальной экономики.

Анализ ситуации на рынке банковских услуг в России и в ее регионах показывает, что, несмотря на положительную динамику отрасли за последние три года, принимаемые меры недостаточны для решения масштабной задачи вывода российского и регионального банковского сектора на международный уровень конкурентоспособности. Наиболее ярко роль и место российских банков в рамках межхозяйственных связей характеризуют размеры их активов.

Следовательно, банковская система России и ее регионов при выполнении своих функций по обслуживанию и обеспечению экономики финансовыми ресурсами наталкивается на существенные количественные ограничения, которые не позволяют ей адекватно участвовать в решении проблем, стоящих перед российской экономикой.

Перспективы развития банковского сектора определены в подготовленном Банком России совместно с Правительством документе «Стратегия развития банковского сектора в РФ».

Главная цель развития банковского сектора — укрепление его устойчивости, исключающей возможность возникновения системных банковских рисков. К стратегическим целям отнесены также повышение качества реализации банковским сектором функций по аккумуляции сбережений населения, средств предприятий и их трансформация в кредиты и инвестиции, восстановление и укрепление доверия к российской банковской системе со стороны инвесторов и вкладчиков, предотвращение использования кредитных организаций для целей недобросовестной коммерческой практики.

Для достижения поставленных целей в ближайшие несколько лет необходимо решить ряд важных практических задач. Это прежде всего укрепление финансового состояния банков, развитие кредитных организаций, повышение уровня капитализации кредитных организаций и качество капитала, формирование условий для развития банковской деятельности, банковской системы по привлечению средств населения и предприятий, расширение операций банков с реальной экономикой.

Одним из основных этапов банковской реформы должен стать переход на международные стандарты бухгалтерского учета и отчетности. Это позволит гораздо эффективнее, чем административными методами, разделить банки на «живые» и «мертвые».

В целом же основной вектор перемен в российском банковском секторе — это приближение к лучшей международной практике в организации банковского дела. Итогом этой работы должно стать формирование в России банковского сектора, который соответствовал бы самым современным требованиям.

Принятые меры также позволили бы в значительной мере укрепить законодательные и институциональные основы банковской деятельности.

Глава 3. Устойчивость банковской системы России. Некоторые тенденции и проблемы

![]() В сравнении с банковскими системами выборочной группы стран (см. таблицу) банковская система России по состоянию на 2004-й год характеризуется достаточно высокой степенью устойчивости развития — самый высокий в группе уровень достаточности капитала, второй после Венгрии уровень рентабельности капитала, хорошие показатели рентабельности активов и доли проблемных ссуд в кредитном портфеле.

В сравнении с банковскими системами выборочной группы стран (см. таблицу) банковская система России по состоянию на 2004-й год характеризуется достаточно высокой степенью устойчивости развития — самый высокий в группе уровень достаточности капитала, второй после Венгрии уровень рентабельности капитала, хорошие показатели рентабельности активов и доли проблемных ссуд в кредитном портфеле.

В то же время средний индекс финансовой силы российских банков, рассчитанный по методологии рейтингового агентства Moody’s, находится на уровне китайских банков, отягощенных значительной долей проблемных ссуд, и в несколько раз ниже соответствующего индекса не только кредитных организаций Испании, но и банков развивающихся стран, таких, как Польша, Венгрия и Бразилия. Попробуем понять природу такого несоответствия.

Показатели устойчивости развития банковской системы России и ряда других стран по состоянию на 2004-й год 2

| Достаточность капитала банковской системы | 19,1% | 13,8% | 11,6% | 12,6% | 11,2% | 18,9% | 14% |

| Доля проблемных ссуд в кредитном портфеле | 5% | 20,9% | 3,4% | 1,1% | 22,0% | 4,4% | 30,5% |

| Рентабельность активов | 2,6% | 1% | 9,8% | 1,0% | 0,1% | 1,6% | -2,5% |

| Рентабельность капитала | 17,8% | 5,9% | 25,8% | 16,6% | н.д. | 16,4% | -20,6% |

| Средний индекс финансовой силы банков (Moody’s, от 0 до 100) | 10,8 | 29,5 | 42,5 | 76,7 | 10,0 | 24,3 | 0 |

Похожие работы

... -1,04 0,11 Ситуация с доходами банков в значительной мере объясняется структурой их активов и пассивов, меняющейся под воздействием новой экономической среды. Увеличение активов банковской системы России в 1998 г. до 39% ВВП было обусловлено опережающей переоценкой валютных активов. По мере стабилизации реального курса рубля и адаптации банковской системы к новым рискам объем активности ...

... учета и отчетности, платежной системы, банковских технологий. МКК установил партнерские отношения с международными финансовыми организациями в целях ускорения решения поставленных задач.Текущее состояние банковской системы России. В настоящее время идет сложный процесс постепенной адаптации банков к новым условиям деятельности и говорить о преодолении банковского кризиса преждевременно. Кризис ...

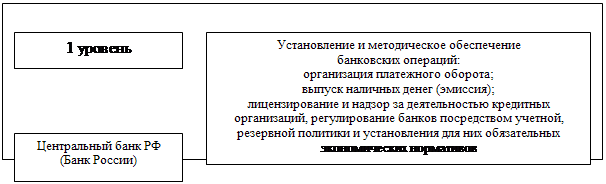

... 1. Банковская система России: отличительные черты, этапы формирования, структура и тенденции развития. Стратегия развития банковского сектора экономики. БАНКОВСКАЯ СИСТЕМА РОССИИ - совокупность национальных банков и других кредитных учреждений, действующих в рамках единого финансово-кредитного механизма. Включает в себя два уровня: Центральный банк Российской Федерации (Банк России ...

... предприятий реального сектора, в том числе в форме гарантий при банковском кредитовании, создают условия для возобновления роста объемов банковских кредитов[4]. 3. Основные проблемы и пути развития банковской системы России 3.1 Проблемы банковской системы России Прошедший межбанковский кризис показал, что российская банковская система все еще слаба. Хотя о кризисе уже можно говорить в ...

0 комментариев