Навигация

Устойчивость банковской системы России

МИНИСТЕРСТВО ОБРАЗОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНОЕ АГЕНСТВО ПО ОБРАЗОВАНИЮ __________________________________________________________________

НОУ «Московский институт управления»

Кафедра: Экономики и управления

Специальность: Экономика и управление на предприятии (в природопользовании)

Форма обучения: заочная

РАБОТА ПО ПРОЙДЕННОМУ КУРСУ

студента ___________ учебной группы

Мельников Дмитрий Александрович

(ФАМИЛИЯ, ИМЯ, ОТЧЕСТВО)

По дисциплине: «ЭКОНОМИЧЕСКАЯ БЕЗОПАСНОСТЬ»

Тема: «Устойчивость банковской системы России»

Руководитель:_______________________

(ДОЛЖНОСТЬ)

________________________________

(ФАМИЛИЯ, ИНИЦИАЛЫ)

«_____» ______________ 2010г.

МОСКВА 2010 г.

Содержание

Введение

Глава 1. Финансовая устойчивость российских банков: размер или специализация?

1.1 Результаты классификации банков по группам финансовой устойчивости

1.2 Методика классификации

1.3 Методология

1.4 Описание коэффициентов

Глава 2. Проблемы устойчивости банковского сектора в РФ

Глава 3. Устойчивость банковской системы России. Некоторые тенденции и проблемы

3.1. Положительные тенденции

3.2 Негативные аспекты

Заключение

Используемая литература

Введение

В российском банковском секторе существует ряд серьезных проблем.

Сохраняется высокий уровень уязвимости банковского сектора, недоверие клиентов к кредитным организациям, что подтвердила ситуация в начале лета на межбанковском рынке. Сохраняются также высокие риски кредитования, обусловленные неэффективной структурой экономики, дефектами управления и низкой транспарентностью многих предприятий.

Сегодня можно констатировать расширение числа факторов, определяющих профиль рисков банковского сектора. Это растущая зависимость банков от финансового состояния предприятия–ссудозаемщика, увеличение, в первую очередь, объемов кредитования нефинансового сектора. Все более важную роль начинают играть риски, связанные с фондовым рынком и динамикой цен на отдельных сегментах финансового рынка. В ближайшей перспективе могут нарастать риски, обусловленные развитием ипотечного и потребительского кредитования. К высокой концентрации рисков у ряда банков приводит практика кредитования связанных сторон.

Общепризнанно, что банковское дело основано на доверии. Мы видели, что происходит, когда клиенты теряют доверие к способности отдельных банков или банковской системы в целом защищать сбережения. Цели надзора должны идти несколько дальше в предотвращении кризиса. Мы считаем, что конечной целью надзора должно стать обеспечение финансовой стабильности. Сам по себе жесткий и строгий банковский надзор недостаточен для обеспечения финансовой стабильности. За пределами банковского сектора есть много других потенциальных источников финансовой нестабильности.

Глава 1. Финансовая устойчивость российских банков: размер или специализация?

Турбулентность на мировых финансовых рынках, перебои с ликвидностью, факторы политической нестабильности и институциональная слабость регулирования (отмечаемые, как правило, западными аналитиками) оказывают давление на российский банковский рынок. Американские рейтинговые агентства в своих последних докладах оценили уровень регулирования и устойчивости банковской системы России как очень низкий – не просто ниже передовых экономик, но наравне с рядом наименее развитых стран мира.

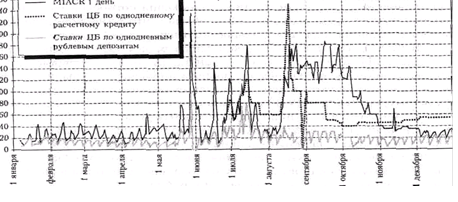

Отечественные банки показывают в последнее время действительно значимые успехи в развитии систем риск-менеджмента, а по финансовым показателям и рентабельности превосходят многих западных коллег. При этом регулирование развивается также качественно, причем даже быстрее и эффективнее, чем можно было ожидать. Кроме того, кризис ликвидности показал, что ЦБ готов к грамотному использованию механизма рефинансирования и не допустил развития негативных тенденций.

Сейчас банковская система России достаточно устойчива к внутренним шокам. Единственное, что может действительно серьезно пошатнуть ее позиции – сильный внешний шок (такой как резкое падение цен на нефть), однако данный риск относится к макрорискам всей экономики.

Тем не менее степень подверженности риску и устойчивость различных банков существенно варьируются. Рейтинговое агентство «Эксперт РА» на основе данных за первое полугодие 2007 г. провело классификацию банков в соответствии с уровнем финансовой устойчивости. По результатам кластерного анализа, мы разделили порядка 40 банков, принимавших участие в исследовании , на 6 групп по уровню финансовой устойчивости.

Как показывает наша классификация, сегодня размер банка не является основным параметром финансовой устойчивости: эффект «too big to fail», в соответствии с которым финансовая устойчивость кредитного института определяется его масштабом, в нашем исследовании не проявился.

Налицо другая тенденция: чем активней банк развивает розницу, тем больше у него вероятность нарушить свою финансовую устойчивость. Жесткий рынок требует жертв. На коротком горизонте ими становятся достаточность капитала и рентабельность, на более длинном – качество банковских активов.

В первую группу финансовой устойчивости попадают далеко не самые крупные банки (банк «Возрождение», Кредит Урал Банк и др.). Это те банки, которым удается сочетать в себе высокую достаточность капитала, хорошее качество активов, высокую прибыльность, эффективный менеджмент и приемлемый уровень ликвидности (не слишком высокий, чтобы не терять прибыль, но и не слишком низкий, чтобы не подвергать себя излишнему риску).

Ключевые игроки, всегда находившиеся в фокусе развития рынка (Альфа-банк, МДМ-Банк, НОМОС-Банк и др.), попадают во вторую группу. Практически всем ее участникам на ступень выше помешала переместиться достаточность капитала вкупе с более низкой рентабельностью активов. И даже тот факт, что в среднем по группе доля просроченной задолженности ниже, а «подушка ликвидности» мягче, чем в первой группе, не позволил этим банкам догнать лидеров. Ведь эти показатели обеспечены, скорее, низкой маневренностью, чем эффективным риск-менеджментом.

Третью группу формируют банки, многие из которых по динамике розницы на шаг обгоняют своих коллег, однако расплачиваются за это еще более низким уровнем собственных средств, чуть более высокими «просрочками» и меньшим запасом ликвидности (НБ «Траст», Газэнергопромбанк и др.)

В четвертую группу, напротив, попали розничные флагманы – банки «Русский Стандарт» и «Хоум Кредит». Хороший запас капитала и высокая рентабельность не помешала им занять четвертое место. Очень высокая доля просроченной задолженности и значительное отношение расходов и доходов неизбежно нарушают финансовую устойчивость. Впрочем, когда оба банка избавятся от портфелей «плохих долгов», у них появятся все шансы переместиться на несколько ступеней выше.

Пятую и шестую группы образуют банки, явно уступающие остальным участникам исследования по размеру активов. Впрочем, для них также характерны достаточно высокий (по сравнению с остальными участниками) уровень просроченной задолженности и чуть менее хорошие результаты по уровню прибыльности и эффективности.

Похожие работы

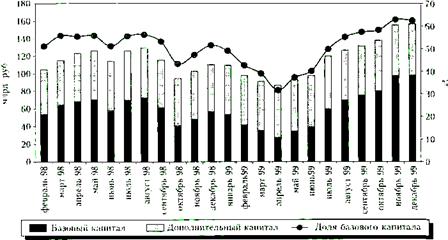

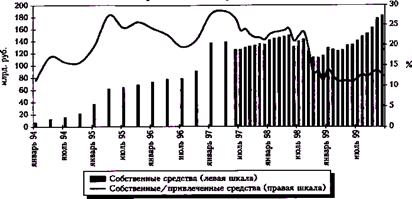

... -1,04 0,11 Ситуация с доходами банков в значительной мере объясняется структурой их активов и пассивов, меняющейся под воздействием новой экономической среды. Увеличение активов банковской системы России в 1998 г. до 39% ВВП было обусловлено опережающей переоценкой валютных активов. По мере стабилизации реального курса рубля и адаптации банковской системы к новым рискам объем активности ...

... учета и отчетности, платежной системы, банковских технологий. МКК установил партнерские отношения с международными финансовыми организациями в целях ускорения решения поставленных задач.Текущее состояние банковской системы России. В настоящее время идет сложный процесс постепенной адаптации банков к новым условиям деятельности и говорить о преодолении банковского кризиса преждевременно. Кризис ...

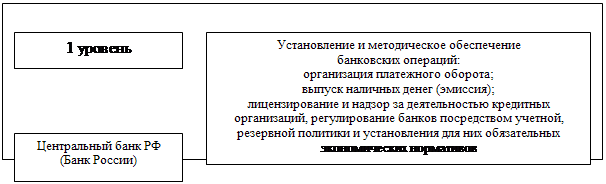

... 1. Банковская система России: отличительные черты, этапы формирования, структура и тенденции развития. Стратегия развития банковского сектора экономики. БАНКОВСКАЯ СИСТЕМА РОССИИ - совокупность национальных банков и других кредитных учреждений, действующих в рамках единого финансово-кредитного механизма. Включает в себя два уровня: Центральный банк Российской Федерации (Банк России ...

... предприятий реального сектора, в том числе в форме гарантий при банковском кредитовании, создают условия для возобновления роста объемов банковских кредитов[4]. 3. Основные проблемы и пути развития банковской системы России 3.1 Проблемы банковской системы России Прошедший межбанковский кризис показал, что российская банковская система все еще слаба. Хотя о кризисе уже можно говорить в ...

0 комментариев