Навигация

Прогнозні характеристики підприємства ВАТ “ХЛІБ” після впровадження проекту “Соціальний хліб”

3.6 Прогнозні характеристики підприємства ВАТ “ХЛІБ” після впровадження проекту “Соціальний хліб”

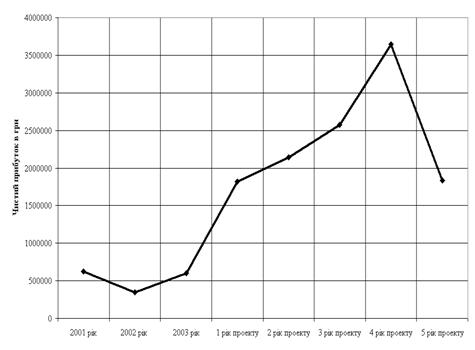

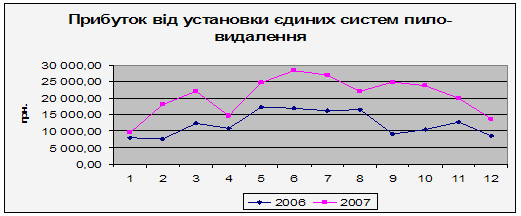

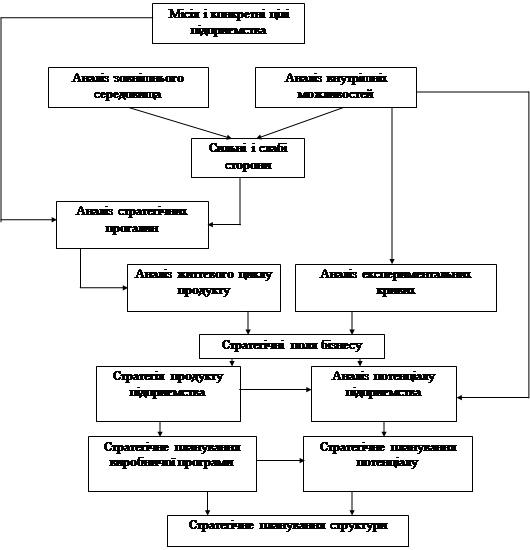

На рис. 3.1 наведені результати впливу пропонованого інвестиційного проекту на підвищення прибутковості фінансово-господарської діяльності ВАТ “ХЛІБ” в декілька разів, що є основою його подальшого розвитку.

Рис.3.1 Результати позитивного впливу інвестиційного проекту територіальної диверсифікації виробництва по проекту “Соціальний хліб”на характеристики прибутковості діяльності ВАТ “ХЛІБ”

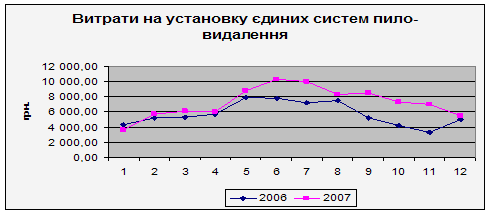

В табл.3.15, 3.16 наведені результати позитивного впливу інвестиційного проекту на підвищення показників ліквідності, платоспроможності та фінансо-вої стійкості по покриттю запасів в ВАТ “ХЛІБ” через 2 роки інвестиційного проекту до зони нормативів.

Таблиця 3.16 – Позитивна зміна показників покриття запасів в ВАТ “ХЛІБ”

через 2 роки впровадження інвестиційного проекту

ВИСНОВКИ

Основні результати проведеного в дипломному проекті ретроспективного аналізу динаміки активів і пасивів балансу ВАТ “ХЛІБ” за 2001 –2003 роки у вертикальному і горизонтально-хронологічному розрізах дозволяють констатувати наступне :

1. За звітний період (2003 рік) у структурі пасивів балансу (джерел) виникли наступні зміни:

- при загальному зростанні валюти балансу на +36,81 % (з 6,897 млн.грн. до 9,435 млн.грн.), власний капітал зріс на +15,11 % за рахунок зростання статутного фонду на кошти розподілу заробленого прибутку 2002 року та прибутку 2003 року;

- у звітному періоді підприємство підвищило нерозподілений прибуток на 56,1 % (стратегічний запас стійкості);

- довгострокові кредитні ресурси знизилися на –23,18% , при цьому довгострокові кредити банків вичерпані та не пролонговані;

- якщо у базовому періоді власний капітал становив долю 30,21% в валюті пасивів балансу, то у звітному – тільки 25,41%;

- кредиторська заборгованість незначно впала на -3,00 % та становить долю 21,45% в валюті балансу замість 30,25% в базовому періоді (на початок 2003 року);

- векселі видані, які становили в базовому періоді долю 9,06% в валюті балансу, в звітному періоді різко підвищилися та становлять долю 28,35% в валюті балансу внаслідок зростання з 0,62 млн.грн. до 2,675 млн.грн. (на 328,2 %) ;

- таким чином запозичені поточні зобов'язання зросли у звітному періоді на 67,11% і становлять долю 65,51% замість 53,63% у базовому періоді;

У такий спосіб підприємство ВАТ “ХЛІБ” впроваджує у своїй діяльності механізми виключно комерційних позичок (видані векселі та кредиторська заборгованість) , мінімізуючи застосування механізмів банківського кредитування.

2. У структурі активів за звітний період (2003 рік) виникли наступні істотні зміни :

- необоротні активи зменшилися на – 6,5% за рахунок введення в основні фонди частини незавершеного будівництва та зносу основних засобів практично на ту ж суму (еквівалентне оновлення основних фондів) ;

- доля необоротних фондів в валюті балансу активів у звітному періоді впала з 60,79 % (базовий період) до 41,55% при падінні фактичної суми необоротних активів з 4,19 млн.грн.(базовий період) до 3,92 млн.грн. (звітний період), що є дуже позитивним фактором розвитку виробництва ;

- загальна доля оборотних активів в валюті балансу зросла з 39,21 %(базовий період) до 58,45% при зростанні суми оборотних активів на + 103,9% ( з 2,7 млн.грн. до 5,52 млн.грн.);

- доля виробничих запасів в валюті балансу активів зменшилася з 24,3%(базовий період) до 22,45% , що підвищує стійкість підприємства;

- доля дебіторської заборгованості за відпущену продукцію зросла в валюті балансу активів з 11,7%(базовий період) до 12,93% при зростанні суми дебіторської заборгованості на +51,18% (з 0,8 млн.грн. до 1,22 млн.грн.);

- сума отриманих векселів за відпущену продукцію зросла з 0,099 млн.грн.(базовий період) до 1,497 млн.грн. у звітному періоді, займаючи структурну долю 15,87 % у валюті активів проти 1,44% у базовому періоді;

- доля суми грошових коштів в касі у звітному періоді в валюті балансу зросла з 1,98% до 7,72%, що різко підвищило платоспроможність;

Таким чином, проведений аналіз активів валюти балансу свідчить про зміну механізму розрахунків за відпущену продукцію (зростання долі отриманих векселів), що при нерозвинутості ринку продажу векселів в Україні може знизити доходність підприємства.

3. Результати ретроспективного аналізу результатів фінансової діяльності і структури витрат підприємства , дозволяють констатувати наступне:

- отриманий доход за реалізовану продукцію зріс з рівня 32,3 млн.грн. (2001) та 30,4 млн.грн.(2002) до рівня 59,4 млн.грн.у 2003 році;

- обсяг валового доходу за 2003 рік у найближчого конкурента (Хлібокомбінат № 2 м. Дніпропетровська) становить 396 млн.грн, тобто менший більш ніж на 30%.

- доля собівартості у чистому доході від реалізації продукції зростає та становить від 97,24% (2001 рік) – 98,21%(2002 рік) – 99,84%(2003 рік),

що приводить до знаходження суми прибутку в діапазоні 1-2% від валового доходу;

- зростання собівартості в основному пов'язане з зростанням долі матеріальних витрат з 75,7% до 84,87% за рахунок різкого зростання цін на зерно;

- доля заробітної плати в собівартості знизилась у звітному році(2003) з 11,81%(базовий-2002) до 6,39%, таким чином підвищення цін на продукцію відбулося не за рахунок зростання заробітної плати;

- доходність акцій у звітному періоді зросла до 20,15% від номіналу у зрівнянні з дивідендами 17,01% у базовому(2002 році), при цьому кількість акцій зросла відповідно зростанню статутного фонду з 6072 до 8907 номіналом по 100 грн. ;

Таким чином, фінансові результати свідчать про інвестиційну привабливість підприємства ВАТ “ХЛІБ”, оскільки рівень дивідендів вище за ставку депозитів у комерційних банках.

4. Специфіка роботи хлібного підприємства (неоптимальні запаси борошна та критичні строки реалізації основної продукції – 24 години) за результатами розрахунків показників ліквідності, платоспроможності та джерел покриття виробничих запасів ВАТ “ХЛІБ” приводить до наступних висновків :

- на звітні дати показники покриття запасів знаходяться в зоні кризового фінансового стану, тобто розмір запасів не відповідає капіталу та залученим довгостроковим коштам підприємства , при цьому у звітному році показники значно покращанні та загальний стан фінансової стійкості перемістився до границі нестійкого фінансового становища з дефіциту -- 2,03 млн.грн. до –0,059 млн.грн.;

- показники платоспроможності та ліквідності відносно нормативів знаходяться в критичній області, тобто підприємство – неліквідне та неплатоспроможне,

5. Результати розрахунків показників рентабельності та фінансової стійкості в ВАТ “ХЛІБ” констатують:

- рентабельність активів та власного капіталу по чистому доходу , відповідно, у звітному періоді підвищилась відносно базового, з 4,99% до 6,34% та з 16,52% до 24,94%;

- навпаки, рентабельність активів по валовому реалізаційному прибутку , відповідно, у звітному періоді знизилась відносно базового, з 7,52% до 0,99% ;

- наведений рівень підвищення рентабельності власного капіталу по чистому прибутку після оподаткування відповідає зменшенню строку окупності власного капіталу з 6,05 років до 4,01 років, що робить підприємство інвестиційно привабливим;

- всі показники фінансової стійкості (фінансування, маневреності, незалежності) , підвищилися у звітному періоді та все одно не відповідають нормативам стійкого фінансового стану підприємства;

6. Результати розрахунків показників майнового стану та ділової активності в ВАТ “ХЛІБ” свідчать про наступну динаміку :

- коефіцієнт трансформації активів у виручку від реалізації підвищився у звітному періоді на +49,5% (з 4,19 у базовому періоді до 6,10 у звітному періоді) та має дуже високе значення;

- фондовіддача основних фондів підвищилася у звітному періоді на +97,8% (з 12,23 у базовому періоді до 23,81 у звітному періоді);

- коефіцієнт оборотності обігових коштів дещо зменшився з 10,7 у базовому періоді до 10,44 у звітному періоді, що відповідає зростанню періоду 1-го обороту обігових коштів з 33,65 дня до 34,47 днів;

- коефіцієнт оборотності запасів підвищився з 17,42 у базовому періоді до 28,74 у звітному періоді, що відповідає зменшенню періоду 1-го обороту запасів з 20,67 дня до 12,93 дня;

- коефіцієнт оборотності дебіторської заборгованості зріс з 35,85 у базовому періоді до 47,20 у звітному періоді, що відповідає зниженню періоду 1-го обороту дебіторської заборгованості з 10,04 дня до 7,63 дня;

- зниження оборотності кредиторської заборгованості у звітному періоді відповідає підвищенню періоду 1-го обороту (погашенню) кредиторської заборгованості з 25,96 дня до 29,37 дня, тобто різниця оборотності дебіторської та кредиторської заборгованості дозволяє погасити кредиторську заборгованість, яка поточно в два рази перевищує дебіторську;

- мобільність активів зросла з 0,392 (базовий період) до 0,585 (звітний період), що відповідає зростанню долі оборотних коштів в активах , відміченному при аналізі активів та коефіцієнту покриття запасів;

- загальний коефіцієнт зносу основних фондів підвищився з 0,527(базовий період) до 0,570(звітний період), тобто темп оновлення основних засобів є недостатнім;

Отримані характеристики ділової активності , що свідчать про позитивні процеси у розвитку підприємства, тому його інвестиційна привабливість у звітному році підвищилась, але фінансова стійкість, ліквідність та платоспроможність знаходяться поза діапазону стійкості, оскільки загальна валюта балансу не відповідає необхідній долі власного капіталу.

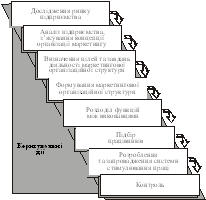

В дипломній роботі проаналізовано можливий вихід із описаного вище економічного становища підприємства за рахунок впровадження механізму диверсифікації виробництва. При інвестуванні капіталу в статутний фонд ( особливий вид міжнародної гарантійної застави) ВАТ НПП “Восход”(Росія) , проаналізовано запропонований варіант зустрічних партнерських відносин – постачання на суму інвестованого капіталу обладнання міні-заводу по виробництву хлібобулочних виробів ( за договором міжнародного лізингу на суму , еквівалентну інвестованому капіталу, при сплаті лізингової плати на основі бартерних поставок необхідного обладнання з України).

Етап попереднього калькулювання витрат і прямої окупності показав, що серед можливих варіантів найбільш вигідне впровадження комплексної хлібопекарні "ВОСХОД-3200 Р" продуктивністю 3240 кг/день на базі люлечної печі "Мусон-ротор" 14 (на газі) вартістю 140 000 гривень (з урахуванням митного оформлення і доставки).

При цьому в конкурентних варіантах модернізації при збільшенні продуктивності печі з 1300 кг/день до 3200 кг/день ( на 146,1 % ) :

- капітальні вкладення на впровадження збільшуються з 87,26 тис.грн. до

132,29 тис.грн. ( на 51,26% );

- виробнича собівартість випуску 1 кг хлібної продукції знижується 1,480 грн./кг до 1,400 грн./кг ( на - 9,45% );

- експлуатаційні (постійні) витрати в собівартості знижуються з 0,064 грн./кг до 0,0307 грн./кг ( на – 52,5%);

Для базового розрахунку інвестиційного проекту за рахунок впровадження лізингового міжнародного кредиту 1 400 000 гривень на 5 років під 15 % річних (впровадження 10 хлібопекарень) і емісії облігацій підприємства на суму 270000 гривень терміном на 5 років з купонним доходом 20% отримані наступні показники високої ефективності вкладених інвестицій :

- приведений чистий дисконтований доход ЧДД ( мінус дисконтована сума інвестиції 1,67 млн. грн.) = 2,361 млн. грн. (>> 0) ;

- Строк окупності витрат З = 1,19 років ( менше циклу проекту – 5 років);

- Дисконтований строк окупності витрат ДСО = 2,07 роки ;

- Внутрішня норма прибутковості ВНД = 83,45 % ( що значно вище дивідендної норми дисконту = 23 % );

Таким чином, впроваджуваний проект “Соціальний хліб” дозволяє суттєво підвищити прибутковість та фінансову стійкість ВАТ “ХЛІБ”.

ПЕРЕЛІК ДЖЕРЕЛ ЛІТЕРАТУРИ

1. Господарський кодекс України // від 16 січня 2003 року N 436-IV(діє з

01.01.2004)

2. Закон України «Про регулювання товарообмінних (бартерних) операцій у

сфері зовнішньоекономічної діяльності» від 23.12.98 р. № 351-XIV, зі

змінами та доповненнями

3. Закон України “Про оподаткування прибутку підприємств” // від

28.12.1994 N 334/94-ВР( із змінами та доповненнями станом на 27.11.2003

N 1344-IV)

4. Закон України “Про господарські товариства” / від 19 вересня 1991 року

N 1576-XII/ від 17 травня 2001 року N 2409-III

5. ЗАКОН УКРАЇНИ „Про податок на додану вартість „// від 3 квітня 1997 року N 168/97-ВР (Із змінами і доповненнями, внесеними Законами України

від 7 березня 2002 року N 3118-III)

6. Положення (стандарт) бухгалтерського обліку 1 "Загальні вимоги до

фінансової звітності", Наказ Мінфіна України № 87 від 31.03.1999 + № 304

від 30.11.2000.

7. Положення (стандарт) бухгалтерського обліку 2 "Баланс", Наказ Мінфіна

України № 87 від 31.03.1999 + № 304 від 30.11.2000.

8. Положення (стандарт) бухгалтерського обліку 3 " Звіт про фінансові резуль-

тати «, Наказ Мінфіна України № 87 від 31.03.1999 + № 304 від 30.11.2000.

9. Баканов М.И., Шеремет А.Д. Теория экономического анализа: учебник. –

М.: Финансы и статистика, 1996.

10. Бойчук І.М. Харів П.С., Хопчан М.І. Економіка підприємств. – Львів: В-во “Сполом”, 1998.

11. Глазунов В.М. Финансовый анализ и оценка риска реальных инвестиций.– М.: «Финстат-Информ», 1997.

12. Економіка підприємств / За ред. Покропивного С. Ф.– К.: Хвиля-Прес,

1995.

13. Ефимова М.Р., Ганченко О.И., Петрова Е.В. Практикум по общей теории

статистики: Учебное пособие. – Москва: Финансы и статистика, 2000.

14. Ізмайлова К.В. Фінансовий аналіз: Навч. посібник – К.: МАУП,2000.

15. Ковалев В.В. Методы оценки инвестиционных проектов, Москва, “Финансы и статистика”, 1998

16. Ковалев В.В. Финансовый анализ, Москва, “Финансы и статистика”,1995

17. Костіна Н.І., Алексєєв А.А., Василик О.Д. Фінансове прогнозування: методи і моделі. – К.: “Знання”, 1995.

18. Крейнина М.Н. Финансовое состояние предприятия. Методы оценки.- М.:

ИКЦ «Дис», 1997.

19. Москвін С.О.,С.М. Бевз, В.Г.Дідик та інші Проектний аналіз , Київ, Лібра,

1998

20. Мертенс А. Инвестиции : Курс лекций по современной финансовой теории. – К.: Киевское инвестиционное агентство, 1997

21. Липсиц И.В., Косов В.В. Инвестиционный проект: методы подготовки и

анализа. – М.: «БЕК», 1996.

22. Тян Р.Б., Б.І.Холод, В.А.Ткаченко Управління проектами, ДАУБП,

Дніпропетровськ, 2000

23. Фінанси підприємств. Підручник /За ред.А.М. Поддєрьогіна – К.:КНЕУ,2000

Похожие работы

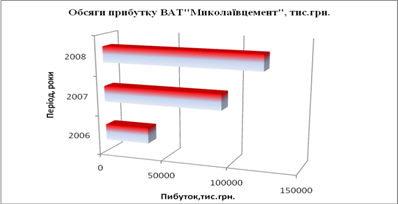

... подарунків до різноманітних свят (дня св.Миколая, дня матері, жінки, будівельника та ін.), а також на допомогу молодим сім’ям. 3. Характеристика виробничо-господарської діяльності підприємства та її управлінське забезпечення Для характеристики виробничо-господарської діяльності товариства, оцінюється динаміка за останні три роки таких показників, як обсяги виробництва та реалізації продукц ...

... ітку, валового та внутрішньозаводського обороту обсягів незавершеного виробництва. 1.1 Розрахунок товарної продукції Продукція це матеріалізований результат з виробничо-господарської діяльності, що призначений для задоволення потреб населення, підприємств та організацій. Готова продукція - матеріалізований результат виробничо-господарської діяльності, що призначений для задоволення потреб ...

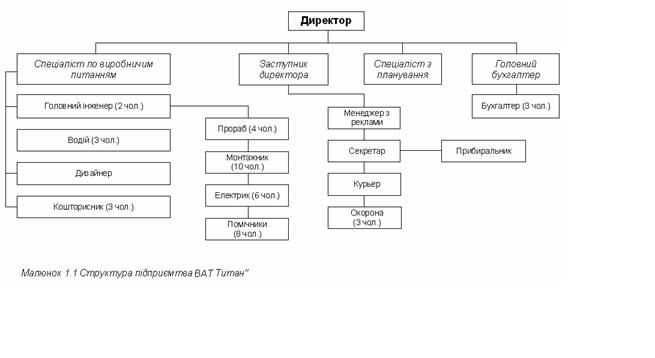

... зручним, а й економічно вигідним. Доведемо економічну ефективність впровадження автоматизованої системи для підприємства "Титан". Інформаційна система, що розроблена для підвищення ефективності підвищення економічних показників роботи підприємства "Титан", а саме модель максимізації прибутку дала результати, які говорять про те що впровадженні інформаційної системи автоматизації є доцільним. У ...

... банківському ринку намагається досягнути банк, а також з загальним рівнем характеристик усередненого банку банківської системи України; В якості банка - лідера для зовнішньоекономічної орієнтації діяльності ВАТ “Міжнародний комерційний банк” виберемо ВАТ “Державний акціонерний експортно-імпортний банк України" (810 рейтингове місце в банківській системі України - дивись Додаток А [98]), в якості ...

0 комментариев