Навигация

Аналіз фінансових результатів діяльності підприємства

2.3.2 Аналіз фінансових результатів діяльності підприємства

При аналізі фінансових результатів діяльності використані Положення (стандарт) бухгалтерського обліку "Звіт про фінансові результати" (Форма 2), що обумовлюють зміст і форму Звіту , а також загальні вимоги до розкриття його статей [8].

Результати вертикально-горизонтального аналізу звіту про фінансові результати 2001 -2003 наведені в табл.2.5.

Результати ретроспективного аналізу результатів фінансової діяльності і структури витрат підприємства , дозволяють констатувати наступне:

- отриманий доход за реалізовану продукцію зріс з рівня 32,3 млн.грн. (2001) та 30,4 млн.грн.(2002) до рівня 59,4 млн.грн.у 2003 році;

- доля собівартості у чистому доході від реалізації продукції зростає та становить від 97,24% (2001 рік) – 98,21%(2002 рік) – 99,84%(2003 рік),

що приводить до знаходження суми прибутку в діапазоні 1-2% від валового доходу;

- зростання собівартості в основному пов'язане з зростанням долі матеріальних витрат з 75,7% до 84,87% за рахунок різкого зростання цін на зерно;

- доля заробітної плати в собівартості знизилась у звітному році(2003) з 11,81%(базовий-2002) до 6,39%, таким чином підвищення цін на продукцію відбулося не за рахунок зростання заробітної плати;

- доходність акцій у звітному періоді зросла до 20,15% від номіналу у зрівнянні з дивідендами 17,01% у базовому(2002 році), при цьому кількість акцій зросла відповідно зростанню статутного фонду з 6072 до 8907 номіналом по 100 грн. ;

Таким чином, фінансові результати свідчать про інвестиційну привабливість підприємства ВАТ “ХЛІБ”, оскільки рівень дивідендів вище за ставку депозитів у комерційних банках.

2.4 Коефіцієнтний аналіз економічних показників діяльності ВАТ “ХЛІБ”

В табл. 2.6 наведені алгоритми розрахунків показників рентабельності діяльності підприємства [14] з використанням форм фінансової звітності – Форма 1 “Баланс” та Форма 2 “Звіт про результати фінансової діяльності” :

Таблиця 2.6 - Алгоритми розрахунку показників рентабельності

| № п/п | Показник | Умовн поз-ня | Формула для розрахунку | Джерела інформації з форм фінзвітності |

| ПОКАЗНИКИ РЕНТАБЕЛЬНОСТІ | ||||

| 1 | Рентабельність активів за прибутком від звичайної діяльності | Rзв | Прибуток від звичайної діяльності / Валюта активів | Форма 2(190) / Форма1 (280) |

| 2 | Рентабельність капіталу (активів) за чистим прибутком | Rа | Чистий Прибуток / Валюта активів | Форма 2(220) / Форма1 (280) |

| 3 | Рентабельність власного капіталу | Rвк | Чистий Прибуток / Власний капітал | Форма 2(220) / Форма1 (380) |

| 4 | Рентабельність виробничих фондів | Rвф | Чистий Прибуток / Виробничі фонди | Форма 2(220) /Фор-ма1 (030+100+120) |

| 5 | Рентабельність реалізо-ваної продукції за прибутком від реалізації | Rq | Прибуток від реалізації / Виручка | Форма 2(050-070-080) /Форма 2 (035) |

| 6 | Рентабельність реалізованої продукції за прибутком від операційної діяльності | Rqоп | Прибуток від операційної діяльності / Виручка | Форма 2(100) / Форма 2 (035) |

| 7 | Рентабельність реал. продукції за прибутком | Rqч | Чистий прибуток / Виручка | Форма 2(220) / Форма 2 (035) |

| .8 | Коефіцієнт стійкості економічного зростання | Ксез | Реінвестований прибуток / Власний капітал | Форма 2(100 - 335)* Ф.2(220)/100 /Форма 1 (380) |

| 9 | Коефіцієнт реінвестування | Кр | Реінвестований прибуток / Чистий прибуток | Форма 2(100 - 335)* Ф.2(220)/100 /Форма 2 (220) |

| 10 | Період окупності капіталу | Тк | Активи/Чистий прибуток | Форма 1(280) / Форма 2 (220) |

| 11 | Період окупності власного капіталу | Твк | Власний капітал / Чистий прибуток | Форма 1(380) / Форма 2 (220) |

В табл. 2.7 наведені алгоритми розрахунків показників ділової активності діяльності підприємства з використанням форм фінансової звітності – Форма 1 “Баланс” та Форма 2 “Звіт про результати фінансової діяльності” [7],[8]:

Таблиця 2.7 - Алгоритми розрахунку показників ділової активності

| № п/п | Показник | Умовне позначення | Формула для розрахунку | Джерела інформації з форм фінзвітності |

| ПОКАЗНИКИ ДІЛОВОЇ АКТИВНОСТІ | ||||

| 1 | Коефіцієнт трансформації | Кт | Чиста виручка від реалізації / Валюта активів | Форма 2(035) /Форма1 (280) |

| 2 | Фондовіддача | Фоф | Чиста виручка від реалізації / Основні виробничі фонди | Форма 2(035) /Форма1 (030) |

| 3 | Коефіцієнт оборотності обігових коштів (обороти) | Ко | Чиста виручка від реалізації / Обігові кошти | Форма 2(035) /Форма1 (260+270) |

| 4 | Період одного обороту обігових коштів (днів) | Чо | 365/ Ко | 365 / Ко |

| 5 | Коефіцієнт оборотності запасів ( обороти) | Коз | Собівартість реалізації / Середні запаси | Форма 2(040) /Форма1 (100+120+130+140 +150) |

| 6 | Період одного обороту запасів(днів) | Чз | 365 / Коз | 365 / Коз |

| 7 | Коефіцієнт оборотності дебіторської заборго-ваності(обороти) | Кдз | Чиста виручка від реалізації / Середня дебіторська заборгованість | Форма 2(035) /Форма1 (050+170+180+190+200+210) |

| 8 | Період погашення дебіторської заборгованості (днів) | Чдз | 365 / Кдз | 365 / Кдз |

| 9 | Коефіцієнт оборотності готової продукції | Кгп | Чиста виручка від реалізації / Готова продукція | Форма 2(035) /Форма1 (130) |

| 10 | Період погашення кредиторської заборгованості (днів) | Чкз | Середня кредиторська заборгованість *360/ Собівартість реалізації | Форма 1(500+520+530 +550+580) /Форма 2 (040) |

| 11 | Період фінансового циклу (днів) - період обороту коштів | Чфц | Чфц= Чоц - Чкз | Чфц= Чоц – Чкз |

| 12 | Коефіцієнт оборотності власного капіталу(оборотність) | Квк | Чиста виручка від реалізації / Власний капітал | Форма 2(035) /Форма1 (380+430+630) |

В табл. 2.8 наведені алгоритми розрахунків показників майнового стану підприємства з використанням форм фінансової звітності – Форма 1 “Баланс” та Форма 2 “Звіт про результати фінансової діяльності” [7],[8]:

Таблиця 2.8 - Алгоритми розрахунку показників майнового стану

| № п/п | Показник | Умовне позначення | Формула для розрахунку | Джерела інформації з форм фін звітності |

| ПОКАЗНИКИ МАЙНОВОГО СТАНУ | ||||

| 1. | Частка оборотних виробничих фондів в обігових коштах | Ч овф | Оборотні виробничі фонди/ Оборотні активи | Форма 1 (100+120+270) /Форма1 (260+270) |

| 2 | Частка основних засобів в активах | Ч оз | Залишкова вартість основних засобів / Валюта активів | Форма 1(030) / Форма1 (280) |

| 3 | Коефіцієнт зносу основних засобів | К зн | Знос основних засобів/ Первісна вартість основних засобів | Форма 1(032) / Форма1 (031) |

| 4 | Коефіцієнт оновлення основних засобів | К он | Збільшення за звітний період первісної вар-тості основних засобів/ Первісну вартість основних засобів | Форма 1((031к)-(031п)) / Форма1 (031п) |

| 5 | Частка довгострокових фінансових інвестицій в активах | Ч дф | Довгострокові фінансові інвестиції / валюта активів | Форма 1(040+045) /Форма1 (280) |

| 6 | Частка оборотних виробничих активів | Ч ова | Оборотні виробничі фонди/ Валюта активів | Форма 1(100+120+270) /Форма1 (280) |

| 7 | Коефіцієнт мобільності активів | К моб | Мобільні активи / Немобільні активи | Форма 1(260+270) /Форма1 (080) |

Платоспроможність підприємства – це здатність підприємства впевнено сплачувати всі свої боргові зобов’язання згідно з встановленими строками або відповідно до договірних умов [16]. Її можна вивчати за минулий період, на якусь певну (звітну) дату або як майбутню можливість розрахувати у необхідні терміни за існуючими короткостроковими зобов’язаннями.

Платоспроможність підприємства визначається системою показників ліквідності оборотних активів балансу. Знаменник в усіх наведених показників один і той самий – поточні пасиви, тобто термінові невідкладні зобов’язання.

Показники ліквідності характеризують здатність фірми виконувати свої поточні (короткострокові) зобов’язання за рахунок поточних активів.

Коефіцієнт загальної ліквідності (Кл.заг.) (коефіцієнт покриття) – це відношення поточних активів (Апот) до поточних зобов’язань (Зпот):

![]() , (2.1)

, (2.1)

де : ![]() - поточні активи балансу (Форма 1 строка 260);

- поточні активи балансу (Форма 1 строка 260);

![]() - поточні зобов ' язання балансу ( Форма 1 строка 620);

- поточні зобов ' язання балансу ( Форма 1 строка 620);

Цей результат співвідноситься з одиницею і показує, скільки грошових одиниць поточних активів припадає на одну грошову одиницю поточних зобов’язань. При Кл.заг.<2 вважається, що платоспроможність підприємства невисока існує певний фінансовий ризик. Співвідношення 2:1 вважається нормальним, але для деяких сфер бізнесу воно може коливатись від 1,2 до 2,5 [18].

Коефіцієнт термінової ліквідності (Кл.терм.) – це відношення активів високої ліквідності (Алікв) до поточних зобов’язань:

![]() , (2.2)

, (2.2)

де : Алікв - активи високої ліквідності = поточні активи – запаси ( Форма 1строки (260-100-110-120-130-140-150);

Коефіцієнт абсолютної ліквідності (Кл. абс.) характеризується відношенням грошових засобів та коротк. цінних паперів (Г,Цп) до поточних зобов’язань:

![]() , (2.3 )

, (2.3 )

де : Г,Цп – грошові засоби та короткострокові цінні папери (Форма 1

строки (230+240)) ;

Значення цього коефіцієнта є достатнім, якщо він перевищує 0,2-0,25 [18].

Співвідношення короткострокової дебіторської та кредиторської заборгованостей – показує наскількі термінові надходження від боржників до підприємства відповідають терміновим вимогам кредиторів до підприємства :

![]() , (2.4)

, (2.4)

де : Здеб – короткострокова дебіторська заборгованість (Форма 1 строки (160+170+180+190+200+210));

Зкред – короткострокова кредиторська заборгованість (Форма 1 строки (520+530+540));

Значення цього коефіцієнту є сприятливими , якщо він перевищує 1,25 [18].

Однією з найважливіших характеристик фінансового стану підприємства є фінансова стійкість. Фінансова стійкість характеризує ступінь фінансової незалежності підприємства щодо володіння своїм майном і його використання.

В табл.2.9 наведені алгоритми розрахунків показників фінансової стійкості підприємства з використанням форм фінансової звітності – Форма 1 “Баланс” та Форма 2 “Звіт про результати фінансової діяльності” [7],[8]:

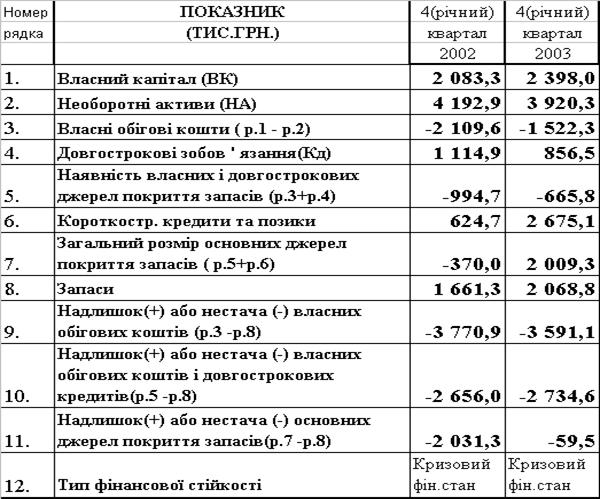

Для оперативного розрахунку абсолютних показників фінансової стійкості(коефіцієнту покриття запасів оборотними коштами) вартість запасів (З) порівнюється з послідовно поширюваним переліком таких джерел фінансування [23]:

- власні оборотні кошти (НВОК);

- власні оборотні кошти і довгострокові кредити та позики (НВОК + Дп);

- власні оборотні кошти, довго- та короткострокові кредити і позики

(НВОК + Дп + ДФЗ).

Відповідно до забезпеченості запасів згаданими варіантами фінансування можливі чотири типи фінансової стійкості [18]:

1. Абсолютна стійкість - для забезпечення запасів (З) достатньо власних оборотних коштів; платоспроможність підприємства гарантована: З < НВОК

2. Нормальна стійкість – для забезпечення запасів крім власних оборотних коштів залучаються довгострокові кредити та позики; платоспроможність гарантована:

З < НВОК+Дп

3. Нестійкий фінансовий стан – для забезпечення запасів крім власних оборотних коштів та довгострокових кредитів і позик залучаються короткострокові кредити та позики; платоспроможність порушена, але є можливість її відновити:

< НВОК + Дп + ДФЗ

4. Кризовий фінансовий стан – для забезпечення запасів не вистачає “нормальних” джерел фінансування; підприємству загрожує банкрутство:

З > НВОК + Дп + ДФЗ

Забезпеченість запасів джерелами формування є сутністю фінансової стійкості, її зовнішнім проявом, а наслідком є платоспроможність (ліквідність).

Таблиця 2.9 - Алгоритми розрахунку показників фінансової стійкості

| Показник | Умов. позн. | Формула для розрахунку | Джерела інформації з форм фінзвітності | ||

| ПОКАЗНИКИ ФІНАНСОВОЇ СТІЙКОСТІ |

| ||||

| 1 | Власні обігові кошти (робочий, функціонуючий капітал) | Рк | Оборотні активи – короткострокові зобов ' язання | Форма 1(260+270-620-630) | |

| 2 | Коефіцієнт забезпечення оборотних активів власними коштами | Кзвк | Власні обігові кошти / оборотні кошти | Форма 1(380+430-080) /Форма1 (260+270) | |

| 3 | Маневреність робочого капіталу | Мрк | Запаси / Робочий капітал | Форма 1(100+120 +130+140+150) /Форма1 (260+270-620-630) | |

| 4 | Маневреність власних обігових коштів | Мвок | Грошові Кошти / Власні обігові кошти | Форма 1(230+240) /Форма1 (380+430-080) | |

| 5 | Коефіцієнт забезпечення власними обіговими коштами запасів | Кзап | Власні обігові кошти / Запаси | Форма 1(380+430-080) /Форма1 (100+120 +130+140+150) | |

| 6 | Коефіцієнт покриття запасів | Кпз | "Нормальні" джерела покриття запасів / Запаси | Форма 1(380+430 +480-080+500+520+530+540) /Форма1 (100+120 +130+140+150) | |

| 7 | Коефіцієнт фінансової незалежності (автономії) | Кавт | Власний капітал / Валюта Пасивів балансу | Форма 1(380+430+630) /Форма1 (640) | |

| 8 | Коефіцієнт маневреності власного капіталу | Км | Власні обігові кошти / Власний капітал | Форма 1(380+430+630-080) /Форма1 (380+430+630) | |

| 9 | Коефіцієнт концентрації позикового капіталу | Кпк | Позиковий капітал/Валюта пасивів | Форма 1(480+620) /Форма1 (640) | |

| 10 | Коефіцієнт фінансової стабільності (коефіцієнт фінансування) | Кфс | Власні кошти / позикові кошти | Форма 1(380+430+630) /Форма1 (480+620) | |

| 12 | Коефіцієнт фінансової стійкості | Кфст | Власний капітал + довгострокові зобов ' язання / Валюта пасивів | Форма 1(380+430+480+630) /Форма1 (640) | |

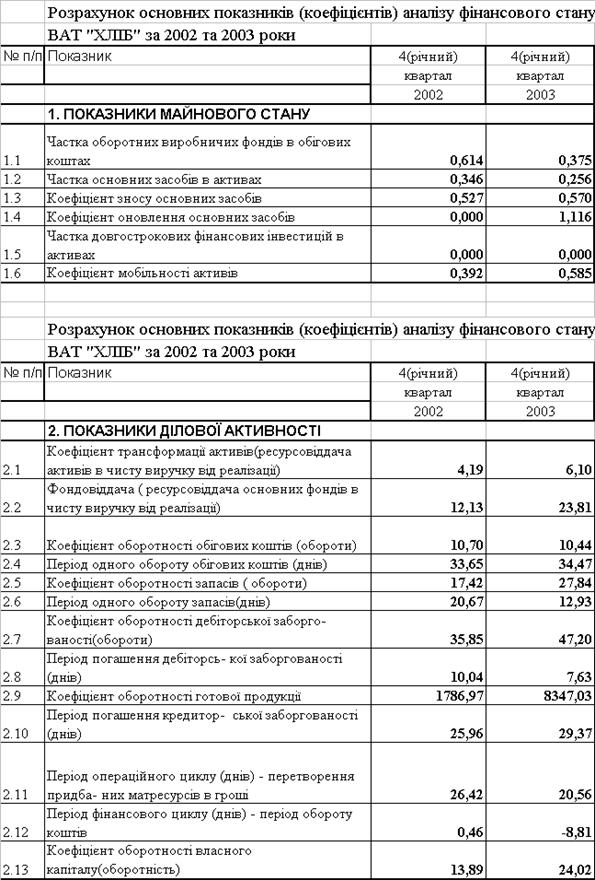

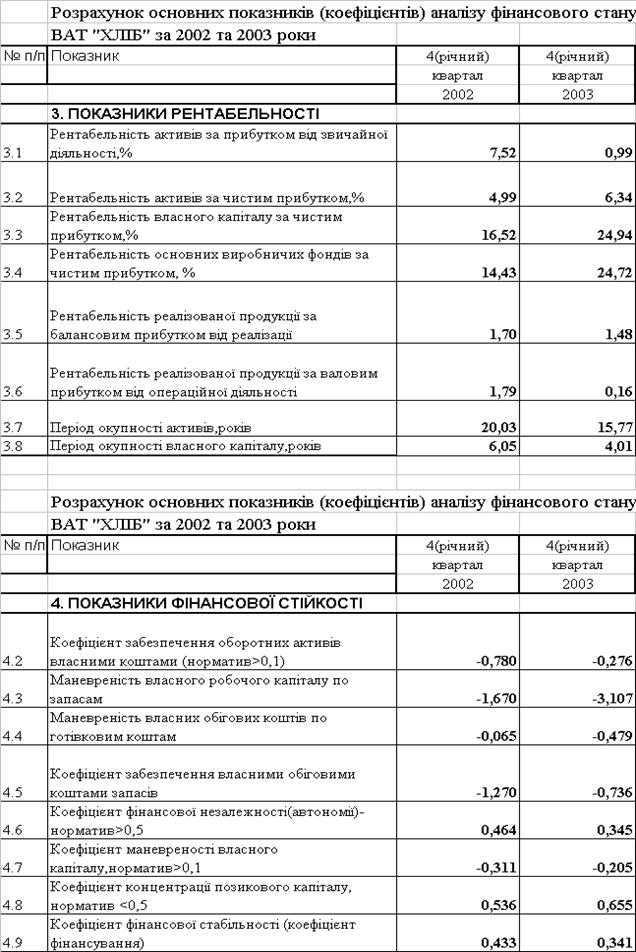

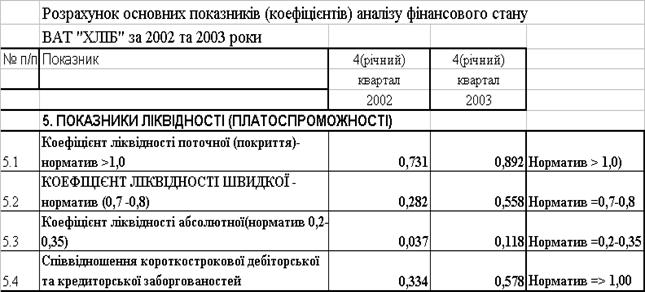

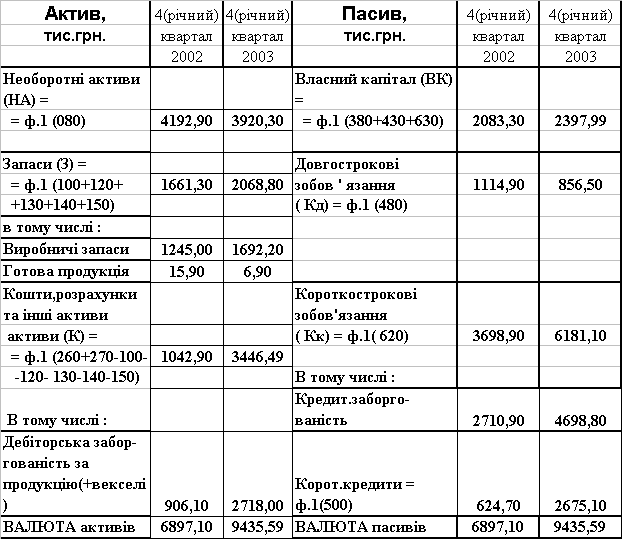

Результати розрахунків коефіціентів – показників фінансового стану згідно алгоритмів табл.2.6 –2.9, виконані в середовищі “електронних таблиць” EXCEL-2000, наведені в табл. 2.10 –2.13

.

Таблиця 2.10

Таблиця 2.11

Таблиця 2.12

Таблиця 2.13 – Агрегований баланс ВАТ “ХЛІБ”

Таблиця 2.14

Як видно з результатів розрахунків показників ліквідності, платоспроможності та джерел покриття виробничих запасів ВАТ “ХЛІБ” (табл.2.12 – 2.14) :

- на звітні дати показники покриття запасів знаходяться в зоні кризового фінансового стану, тобто розмір запасів не відповідає капіталу та залученим довгостроковим коштам підприємства , при цьому у звітному році показники значно покращанні та загальний стан фінансової стійкості перемістився до границі нестійкого фінансового становища з дефіциту -2,03 млн.грн. до –0,059 млн.грн.;

- показники платоспроможності та ліквідності відносно нормативів знаходяться в критичній області, тобто підприємство – неліквідне та неплатоспроможне,

Як видно з результатів розрахунків показників рентабельності та фінансової стійкості в ВАТ “ХЛІБ” (табл.2.11) :

- рентабельність активів та власного капіталу по чистому доходу , відповідно, у звітному періоді підвищилась відносно базового, з 4,99% до 6,34% та з 16,52% до 24,94%;

- навпаки, рентабельність активів по валовому реалізаційному прибутку , відповідно, у звітному періоді знизилась відносно базового, з 7,52% до 0,99% ;

- наведений рівень підвищення рентабельності власного капіталу по чистому прибутку після оподаткування відповідає зменшенню строку окупності власного капіталу з 6,05 років до 4,01 років, що робить підприємство інвестиційно привабливим;

- всі показники фінансової стійкості (фінансування, маневреності, незалежності) , підвищилися у звітному періоді та все одно не відповідають нормативам стійкого фінансового стану підприємства;

Як видно з результатів розрахунків показників майнового стану та ділової активності в ВАТ “ХЛІБ” (табл.2.10) :

- коефіцієнт трансформації активів у виручку від реалізації підвищився у звітному періоді на +49,5% (з 4,19 у базовому періоді до 6,10 у звітному періоді) та має дуже високе значення;

- фондовіддача основних фондів підвищилася у звітному періоді на +97,8% (з 12,23 у базовому періоді до 23,81 у звітному періоді);

- коефіцієнт оборотності обігових коштів дещо зменшився з 10,7 у базовому періоді до 10,44 у звітному періоді, що відповідає зростанню періоду 1-го обороту обігових коштів з 33,65 дня до 34,47 днів;

- коефіцієнт оборотності запасів підвищився з 17,42 у базовому періоді до 28,74 у звітному періоді, що відповідає зменшенню періоду 1-го обороту запасів з 20,67 дня до 12,93 дня;

- коефіцієнт оборотності дебіторської заборгованості зріс з 35,85 у базовому періоді до 47,20 у звітному періоді, що відповідає зниженню періоду 1-го обороту дебіторської заборгованості з 10,04 дня до 7,63 дня;

- зниження оборотності кредиторської заборгованості у звітному періоді відповідає підвищенню періоду 1-го обороту (погашенню) кредиторської заборгованості з 25,96 дня до 29,37 дня, тобто різниця оборотності дебіторської та кредиторської заборгованості дозволяє погасити кредиторську заборгованість, яка поточно в два рази перевищує дебіторську;

- мобільність активів зросла з 0,392 (базовий період) до 0,585 (звітний період), що відповідає зростанню долі оборотних коштів в активах , відміченному при аналізі активів та коефіцієнту покриття запасів;

- загальний коефіцієнт зносу основних фондів підвищився з 0,527(базовий період) до 0,570(звітний період), тобто темп оновлення основних засобів є недостатнім;

Отримані характеристики ділової активності , що свідчать про позитивні процеси у розвитку підприємства, тому його інвестиційна привабливість у звітному році підвищилась, але фінансова стійкість, ліквідність та платоспроможність знаходяться поза діапазону стійкості, оскільки загальні фінанси балансу не відповідають долі власного капіталу.

2.5. Оцінка імовірності банкрутства підприємстваЗ метою швидкої ідентифікації фінансової кризи, виявлення причин, що неї визначаються, і розробки антикризових заходів на підприємствах доцільно впроваджувати систему раннього попередження і реагування (СРПР). Система раннього попередження і реагування — це особлива інформаційна система, що сигналізує керівництву про потенційні ризики, що можуть насуватися на підприємство як із зовнішнього, так і з внутрішнього середовища.

Розрізняють дві підсистеми СРПР: систему, зорієнтовану на внутрішні параметри діяльності підприємства, і систему, зорієнтовану на зовнішнє середовище. Внутрішньо зорієнтована підсистема СРПР спрямована на ідентифікацію ризиків і шансів, що ховаються усередині підприємства. У своєму розвитку ця підсистема дійшла вже до третього покоління. Системи першого покоління були зорієнтовані на ідентифікацію наслідків дії тих чи інших факторів; другого — на визначення симптомів; третього — на виявлення першопричин. Одним з найважливіших інструментів системи раннього попередження банкрутства підприємств і методом його прогнозування є дискримінантний аналіз. Зміст дискримінантного аналізу полягає в тому, що за допомогою статистичних мето-дів будується функція й обчислюється інтегральний показник, на підставі якого з достатньою імовірністю можна передбачити банкрутство суб'єкта господарювання.

Існує багато підходів до прогнозування фінансової неплатоспроможності суб'єктів господарювання. Будь-яка методика оцінювання кредитоспроможності є, по суті, методикою прогнозування банкрутства. У закордонній практиці поширення придбали дві моделі — Альтмана і Спрингейта, названі на честь їхніх авторів [14].

Модель Альтмана (розроблена в 1968 році і відома також за назвою «розрахунок Z-показника» — інтегрального показника рівня погрози):

![]() (2.5)

(2.5)

де Х1 = (Поточні активи - Поточні пасиви) / Обсяг активу;

Х2 = Нерозподілений прибуток / Обсяг активу;

Х3 = Прибуток до виплати відсотків / Обсяг активу;

Х4 = Ринкова вартість власного капіталу / Позикові засоби;

Х5 = Виторг від реалізації / Обсяг активу;

При Z < 1,8 - імовірність банкрутства дуже висока;

1,8 < Z < 2,7 - імовірність банкрутства середня;

2,7 < Z < 2,99 - імовірність банкрутства невелика;

Z > 2,99 - імовірність банкрутства незначна.

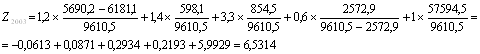

Розрахунок інтегрального показника Альтмана по даним балансу ВАТ “ХЛІБ” за 2003 рік , дає наступні значення :

Таким чином, імовірність банкрутства підприємства за рахунок високого рівня трансформації активів в виручку по Альтману мала .

3 ПРОЕКТНА ЧАСТИНА. ПІДВИЩЕННЯ ЕФЕКТИВНОСТІ ВИРОБНИЧО-ГОСПОДАРСЬКОЇ ДІЯЛЬНОСТІ ВАТ “ХЛІБ” ЗА РАХУНОК ВПРОВАДЖЕННЯ ІНВЕСТИЦІЙНОГО ПРОЕКТУ ТЕРИТОРІАЛЬНОЇ ДИВЕРСИФІКАЦІЇ “СОЦІАЛЬНЕ БЕЙКЕРІ” ПРОЕКТУ “СОЦІАЛЬНИЙ ХЛІБ”

3.1 Підприємницька ідея бізнес-плану інвестиційного проекту

територіальних пекарень - «Соціальний хліб”

Наразі «хлібоманами» українців назвати важко, у середньому в Україні споживається від 4 до 10,7 кг на місяць (за результатами діяльності хлібопідприємств). Натомість «хлібна країна», на думку експертів, має непогані шанси перейняти європейську практику роботи бейкері.

За даними Держкомстату, в Україні випікається понад 2,5 млн. тонн хліба щороку на суму $600 млн. (без ПДВ), але частка міні-пекарень на тлі великопотужних хлібокомбінатів мізерна — 2—4%. Крім того, за рахунок масштабності виробництва вартість заводського хліба завжди залишається меншою за «приватний». Натомість виробництво власної випічки сьогодні виправдовується іншими чинниками — насамперед це свіжість «з пилу жару», а також розмаїття сортів, ексклюзивність рецептури й технології випікання з додаванням різних інгридієнтів (сиру, часнику, цибулі, крупної солі, горіхів, пасированого борошна, нарізаних овочів і фруктів тощо), а також тостового й лікувально-профілактичного (йодованого, соєвого, гречаного) хліба.

«Наша пекарня повного циклу виготовляє немасовi сорти хліба й дрібно-штучну продукцію — приблизно 20 тис. одиниць щодня», — говорить директор одеської ВТК «Круасан» Юлія Джосан. — І ми можемо пропонувати надширокий асортимент хлібних виробів, наприклад, є хліб, що містить близько до 14 найменувань добавок. Але досі наш споживач за традицією чи звичкою надає перевагу заводському хлібу, який не завжди зберігає свою свіжість і має два чи три сорти».

На відміну від мобільних «гарячих точок» з випічки булочок і круасанів на вулиці чи в магазинах, організація бейкері обійдеться більшими інвестиціями — не $5—10 тис., а приблизно $20 тис.

Попри всілякі схеми побудови бізнесу, хліб і дрібноштучні хлібобулочні вироби залишаються i традиційним, і специфічним продуктом. Тому відвойовувати «свого покупця» у монстрів-хлібокомбінатів слід виважено та обережно, передусім граючи на емоціях споживачів і філософії хліба. Насамперед маркетингові та рекламні зусилля щойно відкритої бейкері рiвноцінно замінять правильне місцезнаходження закладу (біля шкіл, офісів, інститутів) та аромат свіжої здоби, що змушує робити спонтанні покупки.

В дипломному проекті проаналізований інвестиційній проект, оснований на матеріалах аналізу ринку хлібної продукції в Дніпропетровській області, наведеному у розділі 1.5 та маючий наступну підприємницьку ідею :

1. ВАТ “ХЛІБ” є відкритим акціонерним товариством, яке має можливість постійно проводити додаткову емісію акцій та підвищувати статутний капітал за рахунок прийняття нових акціонерів.

2. В якості статутного капіталу для нових акціонерів можуть бути зараховані капітальні вкладення, зроблені в якості поставки обладнання – основних засобів. Особливо ефективна така капітальна інвестиція, зроблена іноземним акціонером, оскільки при цьому реалізується митна пільга для інвестора.

3. Станом на 01.01.2004 по Дніпропетровській області в районних центрах – містах практично всі хлібні заводи за результатами 2003 року – збанкрутіли, тому виникла “ніша” по їх конкурентній заміні на районних ринках хліба продукцією найбільших 4-х хлібозаводів м. Дніпропетровська.

4. Дилери та оптові покупці , відчувши наявність “ніши” на хлібному ринку, почали підвищувати обсяги закупок на дніпропетровських хлібозаводах № 2, 8, 9, 10 продукцію та транспортувати її в райони.

5. Особливий дефіцит в районах області виник з хлібом по проекту “Соціальний хліб”, оскільки пільгові кошти на його випуск були в 2003 році закладені в місцеві бюджети і отримати їх для компенсації низьких цін реалізації можуть ли-ше хлібозаводи в районах.

6. Розташування територіальних “соціальних бейкері” ВАТ “ХЛІБ” в райо-нах області є конкурентно- привабливим напрямком розвитку підприємства в напрямку територіальної диверсифікації виробництва технологічно низьковит-ратних “дешевих” сортів хліба з низькою рентабельністю, яка компенсується більш вищою рентабельністю основного заводу в м.Дніпропетровську. При цьо-му на районному рівні конкуренція на порядок нижче, чим у м. Дніпропетровську, а попит на “соціальний хліб”, випускаємий в сільській місцевості та який має торгову марку “8 хлібзавод м.Дніпропетровська” – надвисокий.

7. Для обладнання пекарень впроваджується обладнання ВАТ НПП фірма «ВОСХОД» (Росія, Саратовська область), яка працює на міжнародному ринку устат-кування для переробних виробництв із 1992 року, більш 15000 пекарень і хлібозаводів використовують устаткування ВАТ НПП фірми «ВОСХОД» для одержання високоякісних хлібобулочних і кондитерських виробів.

ВАТ НПП фірма «ВОСХОД» є членом Російського Союзу Пекарів. Надій-ність ВАТ НПП фірми «ВОСХОД» для російських і закордонних партнерів під-тверджується Саратовской губернською Торгово-промисловою палатою (поста-нова Уряду N5-п від 06.02.98м, Паспорт регістр. N8Н від 04.06.98г).

ВАТ НПП фірма «ВОСХОД», як ведучий російський виробник сучасного устаткування для хлібопечення й інших харчових виробництв, що користається попитом не тільки в Росії, але і за рубежем (устаткування успішне працює у всіх республіках колишнього Союзу, а також країнах далекого зарубіжжя – країнах Східної Європи, Азії, Африки й ін.) – пропонує міжнародне співробітництво по реалізації виробленого устаткування в будь-яких регіонах по розсуду партнера. Можливе також постачання в треті країни. Кращим є взаємодія на постійній дилерській основі.

Зовнішньоекономічна діяльність ВАТ НПП фірми «ВОСХОД» зв'язана також і з імпортними постачаннями устаткування комплектуючих і матеріалів для виробленої продукції (наприклад, нержавіючої сталі з якісною обробкою поверхні, терморегуляторів і блоків керування, комутаційних елементів, термоізоляції).

При партнерських угодах із закордонними акціонерами , фірма ВАТ НПП «ВОСХОД» готова провести зустрічне постачання устаткування (інвестований в статутний фонд капітал іноземного інвестора є еквівалентом міжнародної застави для надання міжнародного лізингу без страхуючих фінансових посередників в обох державах – банків чи страхових компаній) для хлебопекарских цехів на умо-вах міжнародного лізингу (1 етап) і створення спільного дочірнього підприємства на території закордонного партнера-інвестора (2 етап).

Запропонований проект диверсифікації заснований на ефективному використанні іноземної інвестиції капіталу ВАТ”ХЛІБ” в статутний фонд ВАТ НПП „ВОСХОД”(Росія) :

- фінансова іноземна інвестиція використовується не тільки як пасивне джерело отримання дивідендів від результату роботи іноземного підприємства , а одночасно і у якості нового механізму міжнародної застави , яка законодавчо на Україні не запроваджена ;

- інвестована сума повертається в еквіваленті в якості надання іноземного обладнання на базі міжнародного льготного лізингу з відстрочкою платежів та з відсутністю початкового компенсаційного платежу;

- таким чином, такий вид іноземного інвестування дозволяє капіталу працювати подвійно, як на власній . та і на іноземній територіях.

1. Обсяг інвестицій у проект територіальної диверсифікації за рахунок іноземного інвестування (на 1 “соціальний бейкері”):

1.1 Лізинг на 5 років устаткування на суму , еквівалентну інвестованому

капіталу ВАТ “ХЛІБ” в статутний фонд ВАТ НПП „ВОСХОД”

- 140 000 грн. (пекарня “ВОСХОД- 3200Р” з бартерною оплатою

щорічно суми амортизації устаткування і 15 % лізингової премії);

1.2 Ринкова вартість устаткування через 5 років складе 15 % від

первісної вартості ;

1.3 Витрати на ліквідацію устаткування складуть 10 % від ринкової

вартості через 5 років;

1.4 Погашення основної суми лізингу проводиться рівними

частинами з кінця другого року (через механізм придбання додаткових

акцій ВАТ НПП „ВОСХОД”);

1.5 Збільшення оборотного капіталу ВАТ “ХЛІБ” складає 27 000 грн.

( випуск облігацій розвитку на 5 років під 20% річних);

1.6 Сплата відсотків лізингової премії (через механізм бартерних

постачань)– щорічна;

2. Випуск продукції :

2.1 Прогнозується обсяг випуску продукції на 1-ий рік – по 3240 кг

одиниць хлібної продукції в день ;

2.2 Обсяг продукції буде збільшуватися на 20 % щороку до

5-го року(за рахунок збільшення коефіцієнта змінності);

2.3 На 5 рік обсяг продукції складе 85 % від першого року

(прогнозований відсоток збільшення поломок зношеного

устаткування і простої його на час ремонту);

3. Ціна продукції і рівень витрат (на підставі калькуляційних розрахунків

розділах 3.2-3.4) :

3.1. Рівень змінних витрат (із ПДВ) складе – 1,346 грн./кг хлібної

продукції (=1,377 –0,031(частка пост.витрат))

3.3 Постійні витрати керування виробництвом (без амортизації) у 1

року будуть складати 26 860 грн.(=0,023*3200*365);

3.5 Ціна продажів ( із ПДВ) складає 1,6 грн./кг хлібної продукції

4. Мінімальна норма доходу на інвестований капітал складає 23 %

річних (13 % ставки рефінансування (вартості грошей) НБУ + 10 % -

розрахункова щорічна інфляція), і з 3-го року щорічно виплачується

учасникам ВАТ “ХЛІБ” грошима як відсоток від чистого доходу ,.

77% чистого доходу , як нерозподілений прибуток , зараховуються в

додатковий власний капітал для фінансування наступного проекту.

5. Додаткові умови :

5.1 Тривалість життєвого циклу – 5 років , тобто за 5 років

устаткування амортизується на 100 % і стає доцільним

його реалізація через недоцільність капітального ремонту;

5.2. Норма доходу на капітал прийнята на рівні ставки дисконту –23%;

5.3 Ставка податку на прибуток – 25%.

3.2 Методи оцінки ефективності інвестиційних проектів

Інвестиційний проект розробляється задовго до реального початку його здійснення. Реалізація проекту може тривати роками й десятиліттями. У проек-тному аналізі прийнятий метод зрівнювання різночасових грошей, так зване дисконтування [22].

Майбутня цінність Бс сьогоднішніх грошей визначається за формулою:

![]() (3.1)

(3.1)

де С – сьогоднішня сума грошей, що інвестуються;

d – постійна норма дисконту, що дорівнює прийнятій для інвестора нормі прибутку на капітал;

t – тривалість розрахункового періоду (в роках);

Сьогоднішня цінність Сб майбутніх грошей визначається таким чином:

![]() (3.2 )

(3.2 )

Перерахунок поточних і майбутніх сум в еквівалентній вартості шляхом дисконтування дозволяє визначити цінність проектів на основі поточних і майбутніх витрат і результатів. Підраховані за кожний рік життя проекту, вони дисконтуються, а потім підсумовуються з метою одержання загального показника цінності проекту, на основі якого роблять висновок щодо прийнятності проекту.

Критерії, що використовуються в аналізі інвестиційної діяльності, можна підрозділити на дві групи в залежності від того враховується чи ні часовий параметр: 1) засновані на дисконтованих оцінках; 2) засновані на облікових оцінках. До першої групи відносяться критерії:

- чистий приведений ефект (Net Present Value, NPV);

- індекс рентабельності інвестиції (Probability Index, PI);

- внутрішня норма прибутку (Internal Rate of Return, IRR);

- модифікована внутрішня норма прибутку (Modified Internal Rate of Return, MIRR);

- дисконтований строк окупності інвестиції (Discounted Payback Period, DPP).

До другої групи відносяться критерії:

- строк окупності інвестиції (Payback Period, PP);

- коефіцієнт ефективності інвестиції (Accounting Rate of Return, ARR).

а) Метод розрахунку чистого приведеного ефекту

Цей метод заснований на зіставленні величини вихідної інвестиції (IC) із загальною сумою дисконтованих чистих грошових надходжень, генерованих нею протягом прогнозованого періоду. Оскільки приплив коштів розподілений у часі, він дисконтується за допомогою коефіцієнта r, встановлюваного інвестором самостійно виходячи зі щорічного відсотка повернення, який він хоче чи може мати на інвестований їм капітал. Припустимо робиться прогноз про те, що інвестиція (IC) буде генерувати протягом n років річні доходи в розмірі Р1, Р2, …, Рn. Загальна накопичена величина дисконтованих доходів (Present Value, PV) і чистий приведений ефект (Net Present Value, NPV= ЧДД – чистий дисконтований доход) відповідно розраховуються по формулах [21]:

![]() (3.3)

(3.3)

![]() (3.4)

(3.4)

Якщо NPV>0, то проект варто прийняти; якщо NPV<0, то проект варто відкинути; NPV=0, то проект ні прибутковий, ні збитковий. Дамо економічне трактування критерію NPV з позиції власників компанії, що по суті і визначає логіку критерію NPV:

- якщо NPV<0, то у випадку прийняття проекту цінність компанії зменшиться, тобто власники компанії понесуть збиток;

- якщо NPV=0, то у випадку прийняття проекту цінність компанії не зміниться, тобто добробут її власників залишиться на колишньому рівні;

- якщо NPV<0, то у випадку прийняття проекту цінність компанії, а отже, і добробут її власників збільшиться.

Проект із NPV=0 має додатковий аргумент у свою користь – у випадку реалізації проекту добробут власників компанії не зміниться, але в той же час обсяги виробництва зростуть, тобто компанія збільшиться в масштабах.

Якщо проект припускає не разову інвестицію, а послідовне інвестування фінансових ресурсів протягом m років, то формула для розрахунку NPV модифікується в такий спосіб (з врахуванням впливу інфляції як на дисконтовані потоки інвестиції, так і на сгенеровані потоки прибутку інвестиційного проекту):

![]() (3.5)

(3.5)

де j – прогнозований середній рівень інфляції.

При розрахунку NPV, як правило, використовується постійна ставка дисконтування, однак при деяких обставинах, наприклад, очікується зміна рівня дисконтних ставок, можуть використовуватися індивідуалізовані по роках коефіцієнти дисконтування. Якщо в ході імітаційних розрахунків приходиться застосовувати різні коефіцієнти дисконтування, то формула (3.5) не застосовується, і проект прийнятний при постійній дисконтній ставці може стати неприйнятним.

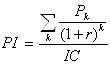

б) Метод розрахунку індексу рентабельності інвестиції

Цей метод є по суті наслідком попереднього. Індекс рентабельності (PI) = ІД(індекс доходності) розраховується по формулі [19]:

(3.6)

(3.6)

Якщо PI>1, то проект варто прийняти; якщо PI<1, то проект варто відкинути; якщо PI=1, то проект є ні прибутковим, ні збитковим.

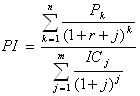

Якщо проект припускає не разову інвестицію, а послідовне інвестування фінансових ресурсів протягом m років, то формула для розрахунку PI. модифікується в такий спосіб (з врахуванням впливу інфляції як на дисконтовані потоки інвестиції, так і на сгенеровані потоки прибутку інвестиційного проекту):

(3.7)

(3.7)

в) Метод розрахунку внутрішньої норми прибутку інвестиції

Під внутрішньою нормою прибутку інвестиції (IRR= ВНД) розуміють значення коефіцієнта дисконтування r, при якому NPV проекту дорівнює нулю:

IRR = r, при якому NPV = f( r ) = 0.

Іншими словами, якщо позначити IC=CF0, то IRR знаходиться з рівняння [35]:

![]() (3.8)

(3.8)

За допомогою таблиць вибираються два значення коефіцієнта дисконтування r1<r2 таким чином, щоб в інтервалі (r1, r2) функція NPV=f(r ) змінювала своє значення з “+” на “-” чи з “-” на “+”. Далі застосовують формулу

![]() (3.9)

(3.9)

де r1 - значення табульованого коефіцієнта дисконтування, при якому

f(r1)>0 (f(r1)<0)); r2 - значення табульованого коефіцієнта дисконтування, при якому f(r2)<0 (f(r2)>0)).

г) Метод визначення строку окупності інвестицій

Цей метод, що є одним з найпростіших і широко використовуємих у сві-товій обліково-аналітичній практиці, не припускає тимчасової упорядкованості грошових надходжень [15],[17]. Алгоритм розрахунку строку окупності (СО) залежить від рівномірності розподілу прогнозованих доходів від інвестиції. Якщо доход розподілений по роках рівномірно, то строк окупності розраховується розподілом одноразових витрат на величину річного доходу, обумовленого ними. При одержанні дробового числа воно округляється убік збільшення до найближчого цілого. Якщо прибуток розподілений нерівномірно, то строк окупності розраховується прямим підрахунком числа років, протягом яких інвестиція буде погашена кумулятивним доходом. Загальна формула розрахунку показника СО має вид:

![]() , при якому

, при якому ![]() (3.10)

(3.10)

Нерідко показник СО = РР розраховується більш точно, тобто розглядається і дробова частина року; при цьому робиться припущення, що грошові потоки розподілені рівномірно протягом кожного року.

Тоді формула (3.10) модифікується для розрахунків як :

(3.11)

(3.11)

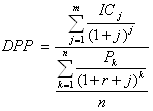

При враховуванні часового аспекту в розрахунок приймаються грошові потоки, дисконтовані по показнику WACC, а відповідна формула для розрахунку дисконтованого строку окупності (DPP) має вид:

![]() , при якому

, при якому ![]() (3.12)

(3.12)

Очевидно, що у випадку дисконтування строк окупності збільшується, тобто завжди DPP>PP. Іншими словами, проект прийнятний за критерієм СО може виявитися неприйнятним за критерієм DPP= ДСО [22].

Якщо проект припускає не разову інвестицію, а послідовне інвестування фінансових ресурсів протягом m років, то формула для розрахунку ДСО(DPP) модифікується в такий спосіб (з врахуванням впливу інфляції як на дисконто-вані потоки інвестиції, так і на сгенеровані потоки прибутку інвестиційного проекту):

Похожие работы

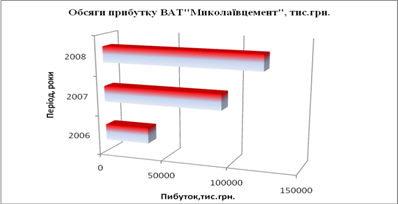

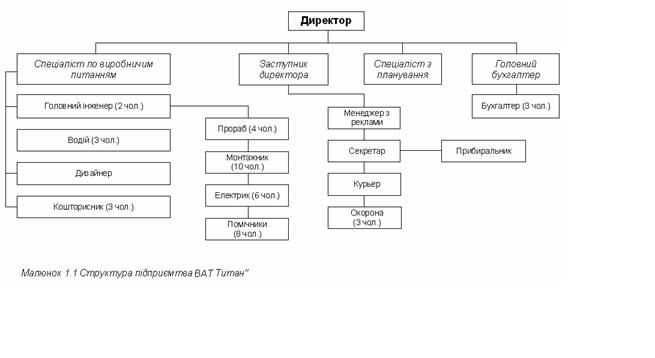

... подарунків до різноманітних свят (дня св.Миколая, дня матері, жінки, будівельника та ін.), а також на допомогу молодим сім’ям. 3. Характеристика виробничо-господарської діяльності підприємства та її управлінське забезпечення Для характеристики виробничо-господарської діяльності товариства, оцінюється динаміка за останні три роки таких показників, як обсяги виробництва та реалізації продукц ...

... ітку, валового та внутрішньозаводського обороту обсягів незавершеного виробництва. 1.1 Розрахунок товарної продукції Продукція це матеріалізований результат з виробничо-господарської діяльності, що призначений для задоволення потреб населення, підприємств та організацій. Готова продукція - матеріалізований результат виробничо-господарської діяльності, що призначений для задоволення потреб ...

... зручним, а й економічно вигідним. Доведемо економічну ефективність впровадження автоматизованої системи для підприємства "Титан". Інформаційна система, що розроблена для підвищення ефективності підвищення економічних показників роботи підприємства "Титан", а саме модель максимізації прибутку дала результати, які говорять про те що впровадженні інформаційної системи автоматизації є доцільним. У ...

... банківському ринку намагається досягнути банк, а також з загальним рівнем характеристик усередненого банку банківської системи України; В якості банка - лідера для зовнішньоекономічної орієнтації діяльності ВАТ “Міжнародний комерційний банк” виберемо ВАТ “Державний акціонерний експортно-імпортний банк України" (810 рейтингове місце в банківській системі України - дивись Додаток А [98]), в якості ...

0 комментариев