Навигация

Измерение тесноты корреляционной связи

2. Измерение тесноты корреляционной связи.

Для измерения тесноты связи между факторным и результативным признаками рассчитывают специальные показатели – эмпирический коэффициент детерминации ![]() и эмпирическое корреляционное отношение

и эмпирическое корреляционное отношение ![]() . Составим вспомогательную таблицу:

. Составим вспомогательную таблицу: ![]() - берем из (табл.7) , а

- берем из (табл.7) , а ![]() млн. руб.

млн. руб.

Таблица 9

| Номер группы |

|

|

| 1 | 7523,654 | 75236,54 |

| 2 | 0,130 | 1,82 |

| 3 | 38,664 | 270,648 |

| 4 | 16734,268 | 50202,804 |

| 5 | 46380,360 | 92760,72 |

| ∑ | 70677,076 | 218472,532 |

![]()

![]()

=

=![]()

Теперь можем найти ![]() и

и ![]() :

:

и

и ![]()

![]() =0,217 это говорит о том, что прибыль банков на 21,7% зависит от вложений в ценные бумаги и 78,3% от других факторов.

=0,217 это говорит о том, что прибыль банков на 21,7% зависит от вложений в ценные бумаги и 78,3% от других факторов. ![]() =0,466 по шкале Чеддока, говорит о том, что связь между признаками умеренная.

=0,466 по шкале Чеддока, говорит о том, что связь между признаками умеренная.

Задание 3.

По результатам выполнения задания 1 с вероятностью 0, 954 определите:

1) ошибку выборки средней величины вложения средств банками в ценные бумаги и границы, в которых будет находиться средняя величина вложений в генеральной совокупности;

2) ошибку выборки доли банков с вложениями средств в ценные бумаги 3811 млн. руб. и более и границы, в которых будет находиться генеральная доля.

1. Средняя ошибка выборки в случае бесповторного отбора для средней вычисляется по формуле:

=

= ![]() млн. руб., где

млн. руб., где

![]() – средняя ошибка выборочной средней;

– средняя ошибка выборочной средней;

![]() – дисперсия выборочной совокупности;

– дисперсия выборочной совокупности;

![]() − доля выборки. Так как по условию выборка 3%-ная, то

− доля выборки. Так как по условию выборка 3%-ная, то ![]() =0,03

=0,03

Тогда предельная ошибка для средней будет равна:

![]() =2*322,101=644,202 млн. руб.

=2*322,101=644,202 млн. руб.

Так как по условию ошибку надо гарантировать с вероятностью 0,954, то коэффициент доверия t=2. Из расчетов задачи 1 дисперсия равна

Тогда границы, в которых будет находиться генеральная средняя:

![]() ;

;

![]() ;

;

![]()

Вывод. Вложения ценных бумаг в генеральной совокупности в 954 случаях из 1000 будет лежать в пределах от 2722,798 млн.руб. до 4011,202 млн. руб., а в 46 случаях из 1000, она будет выходить за эти пределы.

2. Выборочная доля банков с вложениями в ценные бумаги 3811 млн. руб. и более равна:

![]()

Средняя ошибка выборочной доли вычисляется по формуле:

![]()

Найдем предельную ошибку для доли в случае бесповторного отбора:

![]()

Тогда границы, в которых будет находиться генеральная доля банков с вложениями в ценные бумаги 3811 млн. руб. и более равна:

![]() ;

;

![]() ;

;

![]()

18,1![]() p

p![]() 48,5

48,5

Вывод. Доля банков с вложениями средств в ценные бумаги 3811 млн. руб. и более в генеральной совокупности в 954 случаях из 1000 будет лежать в пределах от 18,1% до 48,5%, а в 46 случаях из 1000 будет выходить за эти пределы.

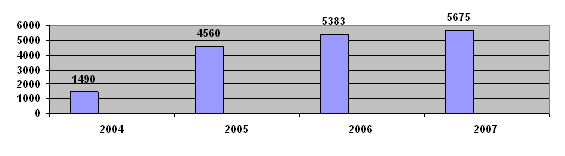

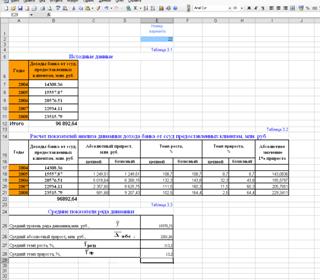

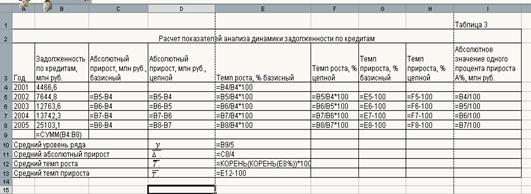

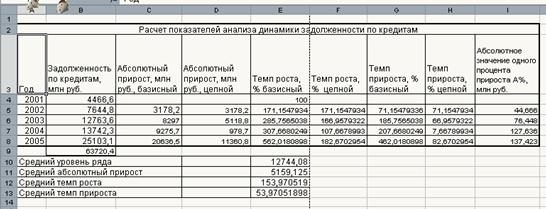

Задание 4

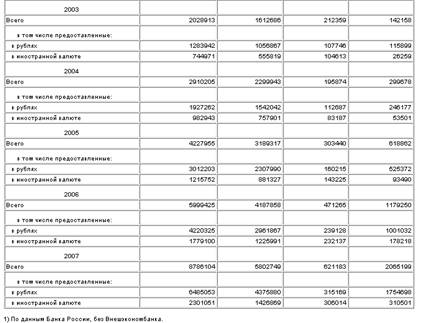

Имеются следующие данные по коммерческому банку о просроченной задолженности по кредитным ссудам:

Таблица 10

| Год | Задолженность, по кредиту, млн. руб. | По сравнению с предыдущем годом | Абсолютное значение 1% прироста, млн. руб. | ||

| Абсолютный прирост, млн. руб. | Темп роста, % | Тем прироста, % | |||

| 2000 | _ | _ | _ | _ | |

| 2001 | 106,25 | 16 | |||

| 2002 | +100 | ||||

| 2003 | 30,0 | ||||

| 2004 | 108,5 | ||||

Определите:

1.Задолженность по кредиту за каждый год.

2.Недостающие показатели анализа ряда динамики и внести их в таблицу.

3.Основную тенденцию развития методом аналитического выравнивания.

Осуществите прогноз задолженности на следующие два года на основе найденного тренда.

Постройте графики.

Сделайте выводы.

Решение

1. Так как мы не знаем задолженность по кредиту вообще, следовательно, из имеющихся данных строим систему уравнений:

Обозначим задолженность по кредиту за 2000 и 2001 года через ![]() и (

и (![]() ).

).

106,25/100=1,0625

Решив, эту систему получаем, что ![]() млн. руб. и

млн. руб. и ![]() млн. руб.

млн. руб.

Теперь мы можем рассчитывать и абсолютный прирост, и темп прироста, и темп роста, и абсолютное значение 1% прироста по формулам: (1.24); (1.26); (1.28); (1.30).

Темп прироста за 2001 год = Тр-100=106,25-100=6,25%

Абсолютный прирост за 2001 год выводим из формулы абсолютного значения 1%:

А![]() =

=![]() =16*6,25=100

=16*6,25=100

Остальные данные за 2001 год нам известны.

Так как у нас показатели цепные опираясь на этот год, мы можем рассчитать неизвестные данные за 2002 год и т.д.

Темп роста за 2002 год: Тр![]() =

=![]() =

=![]()

Темп прироста за 2002 год = Тр-100=105,9-100=5,9%

Абсолютное значение 1% прироста за 2002:

А![]() =

= ![]() /Тп

/Тп![]() =100/5,9=16,9млн. руб.

=100/5,9=16,9млн. руб.

Темп роста за 2003 = Тпр+100=30,0+100=130%

Задолженность за 2003 = Тр![]() =

=![]() =130=

=130=![]() млн. руб.

млн. руб.

Абсолютный прирост за 2003 = ∆y![]() =

= ![]()

![]() =2340-1800=540 млн. руб.

=2340-1800=540 млн. руб.

Абсолютное значение 1% прироста за 2003=540/30,0=18 млн. руб.

Задолженность за 2004 = Тр![]() =

=![]() =108,5=

=108,5=![]() млн. руб.

млн. руб.

Темп прироста за 2004 = Тр-100=108,5-100=8,5%

Абсолютное значение 1% прироста за 2004 = 198,9/8,5=23,4 млн. руб.

Мы вычислили задолженность по каждому году.

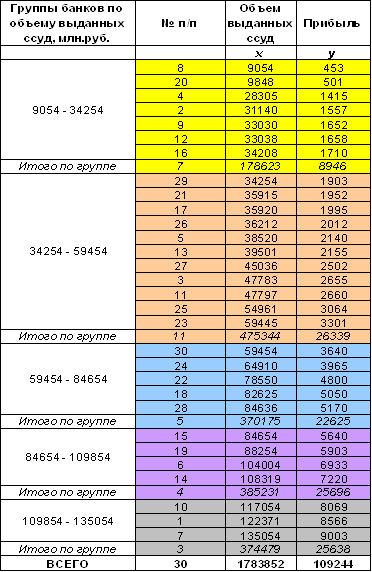

Занесем неизвестные показатели ряда динамики в таблицу 11.

Таблица11

| Год | Задолженность по кредиту, млн. руб. | По сравнению с предыдущем годом | Абсолютное значение 1% прироста, млн. руб. | ||

| Абсолютный прирост, млн. руб. | Темп роста, % | Темп прироста, % | |||

| 2000 | 1600 | _ | _ | _ | _ |

| 2001 | 1700 | +100 | 106,25 | 6,25 | 16 |

| 2002 | 1800 | +100 | 105,9 | 5,9 | 16,9 |

| 2003 | 2340 | +540 | 130 | 30,0 | 18 |

| 2004 | 2538,9 | +198,9 | 108,5 | 8,5 | 23,4 |

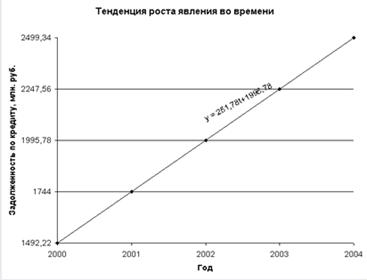

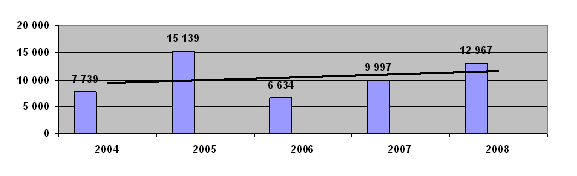

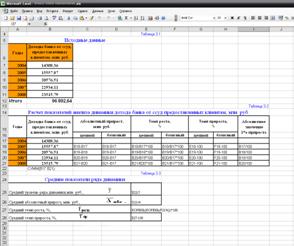

3. С помощью метода аналитического выравнивания определяем тенденцию развития. Для этого нужно выбрать математическую функцию, которую предполагается принять в качестве модели тренда. В нашем примере сразу можно сказать, что функция линейная, т.к. задолженность возрастает от года к году. Формула линейной функции:

![]() , где t – условный показатель времени [4, с.355]. (*)

, где t – условный показатель времени [4, с.355]. (*)

Составляем вспомогательную таблицу.

Таблица 12

| Год | Задолженность по кредиту, млн. руб. | t | t | yt | Выравненные значения |

| 2000 | 1600 | -2 | 4 | -3200 | 1492,22 |

| 2001 | 1700 | -1 | 1 | -1700 | 1744 |

| 2002 | 1800 | 0 | 0 | 0 | 1995,78 |

| 2003 | 2340 | 1 | 1 | 2340 | 2247,56 |

| 2004 | 2538,9 | 2 | 4 | 5077,8 | 2499,34 |

| ∑ | 9978,9 | 0 | 10 | 2517,8 | 9978,9 |

![]() и

и

Искомое уравнение имеет вид: ![]() .

.

Теперь подсчитаем (![]() ) для каждого года, подставляя значения t в это уравнение:

) для каждого года, подставляя значения t в это уравнение:

![]() млн. руб.

млн. руб.

![]() млн. руб.

млн. руб.

![]() млн. руб.

млн. руб.

![]() млн. руб.

млн. руб.

![]() млн. руб.

млн. руб.

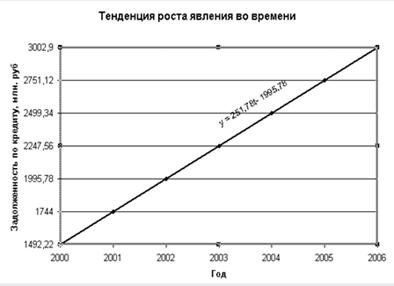

Теперь, на основе найденного тренда, мы можем сделать прогноз на следующие 2005 и 2006 года с помощью подстановки в уравнение временной компоненты (3 и 4).

2005 год: ![]() млн.руб.

млн.руб.

2006 год: ![]() млн. руб.

млн. руб.

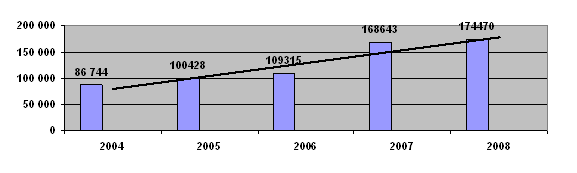

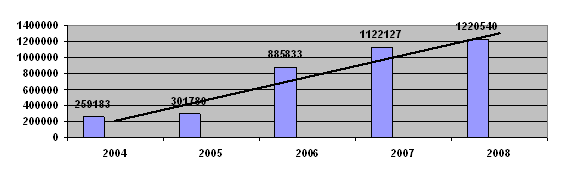

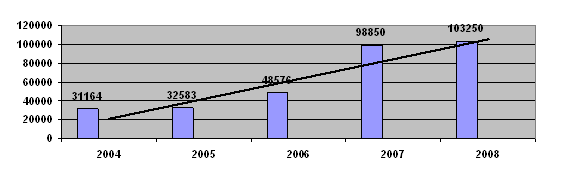

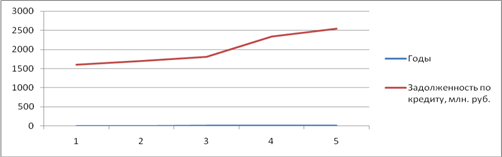

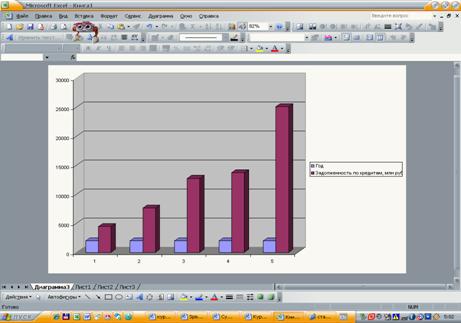

Рис. а). Тенденция роста является во времени.

Теперь построим изобразим график с прогнозом на 2 года вперед рис. б).

Рис. б). Тенденция роста явления во времени.

Вывод. Из графиков видно, что с каждым годом задолженность по кредиту растет. На основе найденного тренда мы построили прогноз на следующие два года. Этот прогноз показал, что задолженность по кредиту в 2005 и 2006 году также будет расти.

Похожие работы

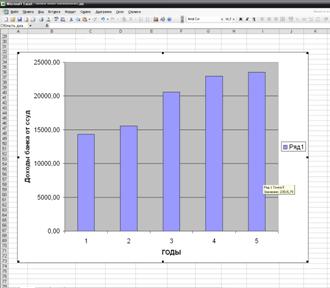

... его доходность и наоборот. Актив баланса банка - это стоимость банковских ресурсов по целям их использования, источник будущих доходов по результатам банковской деятельности, Структура актива баланса - взвешенные по удельному весу и стоимостному исчислению виды активных операций коммерческого банка с целью получения прибыли, обеспечения платежеспособности и ликвидности. Это основополагающее ...

... работы: изучена банковская система РФ; выявлены факторы, влияющие на банковскую деятельность; определены основные показатели и характеристики финансовых результатов деятельности коммерческого банка. Во второй части работы был проведен анализ финансовых результатов банковской деятельности КБ (на примере ОАО « СКБ-банк банк»). Изучена динамика экономического развития ОАО «СКБ-банк банк». Определен ...

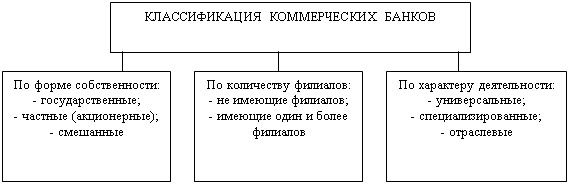

... политики являются теми аспектами деятельности банка, на которые особое внимание обращают контролеры при проверке банка. 1.3 Статистические методы изучения кредитных операций Кредитные операции коммерческих банков изучаются с использованием ряда статистических методов. Среди них большое значение имеет метод группировок: классификация межбанковского, банковского кредита, получение кредита в ...

... направления части прибыли на укрепление материально-технической базы банка. Различают балансовую прибыль и чистую. 1.3 Статистические методы изучения финансовых результатов деятельности коммерческих банков Методом анализа финансового состояния банка является комплексное, органически взаимосвязанное исследование деятельности коммерческого банка с использованием математических, статистических ...

0 комментариев