Навигация

Достоверность и точность информации;

1. достоверность и точность информации;

2. своевременность и завершенность.

Отсутствие достоверных данных ведет к недооценке проблем банков, что может иметь опасные последствия для развития ситуации.

В рамках финансового анализа банка решается задача получения достоверной картины текущего финансового положения банка, существующих тенденций его изменения и прогноза на перспективу до 1 года, в том числе при возможном неблагоприятном изменении внешних условий. Анализ основных финансовых показателей банка проводится с использованием горизонтального и вертикального анализа (Таблица 2.3).

Практика анализа финансового состояния выработала основные методы его проведения:

1. Горизонтальный (временный) анализ – сравнение каждой позиции отчетности с соответствующей позицией предыдущего периода, заключается в построении одной или нескольких аналитических таблиц, в которых абсолютные балансовые показатели дополняются относительными темпами роста (снижения).

2. Вертикальный (структурный) анализ – определение структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчетности на результат в целом. Такой анализ позволяет увидеть удельный вес каждой статьи баланса в общем итоге. Обязательным элементом анализа являются динамические ряды этих величин, посредством которых можно отслеживать и прогнозировать структурные изменения в составе активов и их источников покрытия.

3. Горизонтальный и вертикальный анализ взаимодополняют друг друга, поэтому на практике можно построить аналитические таблицы, характеризующие как структуру отчетной бухгалтерской формы, так и динамику ее отдельных показателей.

Горизонтальный и вертикальный анализ структуры баланса АКБ «Инвестторгбанк» (ОАО) представлен в (Таблице 2.3).

Таблица 2.3 Агрегированный баланс АКБ «Инвестторгбанк» (ОАО)

| Агрегированный баланс банка | Горизонтальный анализ | Вертикальный анализ | Изменения | |||||

| Агрегат | Статьи актива банка | Данные на: | Показатель динамики | Показатели структуры, в % | ||||

| 01.01.2007 | 01.01.2008 | Данные | 01.01.2007 | 01.01.2008 | ||||

| А1 | Кассовые активы, всего: | 1346654 | 2218744 | 64,76% | 7,89% | 8,31% | 0,42% | |

| а2 | Касса | 384796 | 649084 | 68,68% | 2,25% | 2,43% | 0,18% | |

| а3 | Резервные требования | 210059 | 303647 | 44,55% | 1,23% | 1,14% | -0,09% | |

| а4 | Средства в РКЦ | 631681 | 1105908 | 75,07% | 3,70% | 4,14% | 0,44% | |

| а5 | Средства на корреспондентских счетах | 120118 | 160105 | 33,29% | 0,70% | 0,60% | -0,10% | |

| А6 | Ценные бумаги, всего: | 889694 | 708327 | -20,39% | 5,21% | 2,65% | -2,56% | |

| а9 | Учтённые банком векселя, не оплаченные в срок | 889694 | 708327 | -20,39% | 5,21% | 2,65% | -2,56% | |

| А10 | Ссуды, всего: | 13112972 | 20742038 | 58,18% | 76,82% | 77,72% | 0,90% | |

| А15 | Прочие активы, всего: | 1719566 | 3017981 | 75,51% | 10,07% | 11,31% | 1,23% | |

| а16 | Инвестиции | 969801 | 1445149 | 0,00% | 5,68% | 5,42% | -0,27% | |

| а17 | Капитализованные и нематериальные активы | 567817 | 873294 | 53,80% | 3,33% | 3,27% | -0,05% | |

| а18 | Прочие активы | 175645 | 631894 | 259,76% | 1,03% | 2,37% | 1,34% | |

| а19 | Отвлечённые средства, расходы и убытки | 6303 | 67644 | 973,20% | 0,04% | 0,25% | 0,22% | |

| Баланс (А1+А6+А10+А15) | 17068886 | 26687090 | 56,35% | 100,00% | 100,00% | 0,00% | ||

| Статьи пассива банка | ||||||||

| О1 | Онкольные обязательства | 6024769 | 10529716 | 74,77% | 39,07% | 44,58% | 5,50% | |

| о2 | Вклады до востребования | 5170430 | 10027601 | 93,94% | 33,53% | 42,45% | 8,92% | |

| о3 | Корреспондентские счета | 854339 | 502115 | -41,23% | 5,54% | 2,13% | -3,42% | |

| О4 | Срочные обязательства | 9146418 | 12745895 | 39,35% | 59,32% | 53,96% | -5,36% | |

| о5 | Срочные вклады и депозиты | 6632185 | 9380476 | 41,44% | 43,01% | 39,71% | -3,30% | |

| о6 | Банковские займы | 0 | 0 | 0,00% | 0,00% | 0,00% | 0,00% | |

| о7 | Обращающиеся на рынке долговые обязательства | 2514233 | 3365419 | 33,85% | 16,31% | 14,25% | -2,06% | |

| О8 | Прочие обязательства, всего: | 247756 | 345518 | 39,46% | 1,61% | 1,46% | -0,14% | |

| о9 | Кредиторы | 148451 | 231866 | 56,19% | 0,96% | 0,98% | 0,02% | |

| о10 | Прочие обязательства | 99305 | 113652 | 14,45% | 0,64% | 0,48% | -0,16% | |

| Всего обязательств (О1+О4+О8) | 15418943 | 23621129 | 53,20% | 100,00% | 100,00% | 0,00% | ||

| С1 | Стержневой капитал, всего: | 1123345 | 2286407 | 103,54% | 68,08% | 74,57% | 6,49% | |

| с2 | Уставный фонд | 1255000 | 1960000 | 56,18% | 76,06% | 63,93% | -12,14% | |

| с3 | Фонды банка | -131655 | 326407 | -347,93% | -7,98% | 10,65% | 18,63% | |

| С4 | Дополнительный капитал, всего: | 526598 | 779554 | 48,04% | 31,92% | 25,43% | -6,49% | |

| с7 | Переоценка валютных средств | 184501 | 401029 | 117,36% | 11,18% | 13,08% | 1,90% | |

| с8 | Прибыль | 342097 | 378525 | 10,65% | 20,73% | 12,35% | -8,39% | |

| Всего источников собственных средств (С1+С4) | 1649943 | 3065961 | 85,82% | 100,00% | 100,00% | 0,00% | ||

| Баланс (О1+О4+О8+С1+С4) | 17068886 | 26687090 | 56,35% | 100,00% | 100,00% | 0,00% | ||

Из анализа бухгалтерского баланса АКБ «Инвестторгбанк» (ОАО) видно, что возросла доля активов, динамика которых составила 56,35%. Это изменение произошло за счет увеличения кассовых активов, наибольший удельный вес в которых составляют средства в РКЦ, на 01.01.2008 г. 4,14% от актива баланса . На 01.01.2007 г. они составляли 631681 тыс. рублей, на 01.01.2008 г. 1105908, т.е увеличились на 75,07% по показателям динамики. Также произошел небольшой рост кассы на 01.01.2008 г. она составила 2.43%, увеличилась на 264288 тыс. рублей или на 68,68% по сравнению с прошлым периодом. Увеличение актива в анализе баланса произошло также и за счет ссуд, их изменения в структуре составили 0,90%. На 01.01.2007 г. они составляли 13112972 тыс. рублей, на 01.01.2008 г. 20742038 тыс. рублей, т.е. увеличились на 58,18%. Это говорит о том банк проводит эффективную кредитную политику. Прочие активы банка увеличились по сравнению с прошлым периодом на 1298415 тыс. рублей- это 75,51%, показатель на 01.01.2008 г. составил 11,31% от актива баланса. Наибольший удельный вес показали прочие активы, на 01.01.2008 г. 2,37%. На 01.01.2007 г. они составляли 175645 тыс. рублей, на 01.01.2008 г. 631894 тыс. рублей, т.е. увеличились на 259,76% по показателям динамики.

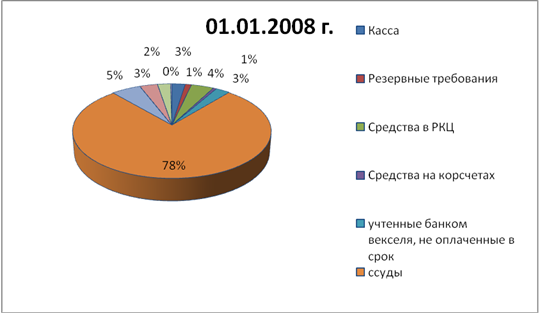

Также значительно увеличились отвлеченные средства, расходы и убытки, на 01.01.2008 г. они составили 0,22% от актива. На 01.01.2007 г. они составляли 6303 тыс. рублей, а на 01.01.2008 г. составили уже 67644 тыс. рублей, т.е. увеличились на 973,20% по динамике по сравнению с прошлым периодом. Графически структура активов представлена на (Рисунке 2.1).

Рисунок 2.1 Структура активов банка на 01.01.2008 г.

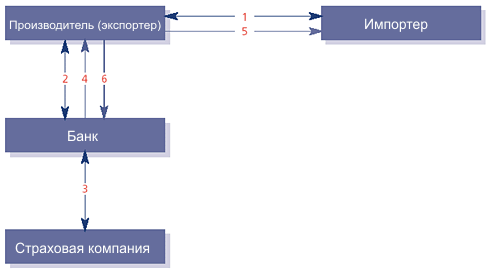

Из анализа пассивов видно, что увеличилась доля онкольных обязательств по сравнению с прошлым периодом на 4504947 тыс. рублей, что составляет 74,77%., показатель на 01.01.2008 г. 44,58% от пассива баланса. Наибольший удельный вес в структуре онкольных обязательств составляют вклады до востребования на 01.01.2008 г. 42,45%. На 01.01.2007 г. они составляли 5170403 тыс. рублей, на 01.01.2008 г. 10027601 тыс. рублей, т.е. увеличились на 93,94% по сравнению с прошлым периодом. Это говорит о том, что банк стал активно увеличивать долю денежных вкладов до востребования. Увеличение пассива произошло также и за счет увеличения срочных обязательств. Наибольший удельный вес в которых составляют срочные вклады и депозиты, которые на 01.01.2008 г. составили 39,71% от пассива. На 01.01.2007 г. 6632185 тыс. рублей, на 01.01.2008 г. 9380476 тыс. рублей, увеличились по динамике на 41,44%. Увеличились обращающиеся на рынке долговые обязательства на 01.01.2008 г. 14,25%. На 01.01.2007 г.они составляли 2514233 тыс. рублей, на 01.01.2008 г. 3365419 тыс. рублей, по показателям динамики увеличились на 33,85%. Это говорит о привлечении банком дополнительных источников в виде срочных вкладов. Графически структура обязательств представлена на (Рисунке 2.2).

Рисунок 2.2. Структура обязательств банка на 01.01.2008 г.

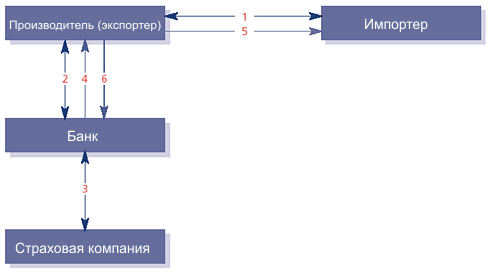

Анализ показал увеличение стержневого капитала банка на 1163062 тыс. рублей, что составляет 103,54%, показатель 01.01.2008 г. 74,57% от пассива баланса. Наибольший удельный вес составляют фонды банка, входящие в структуру на 01.01.2008 г. 10,65% г. По показателям динамики они увеличились на 347,93%.

Дополнительный капитал банка увеличился на 252956 тыс. рублей, или на 48,04% по сравнению с прошлым периодом. Это произошло за счет увеличения переоценки валютных средств отклонение на 01.01.2008 г. составило 13,08%, т.е. на 117,36% по сравнению с прошлым периодом. Банковская прибыль увеличилась на 36428 тыс. рублей или 10,65%, и составляет на 01.01.2008 г. 12,35%. Графически структура пассивов представлена на (Рисунке 2.3).

Рисунок 2.3. Структура пассивов банка на 01.01.2008 г.

Результаты деятельности АКБ «Инвестторгбанк» можно проанализировать, в том числе и с помощью данных отчета о прибылях и убытках. Данный отчет представлен в (Таблице 2.4).

Таблица 2.4 Агрегированный отчет о прибылях и убытках

| Агрегат | Наименование статьи | Показатели на 2007 г. | Показатели на 2008 г. | горизонтальный анализ |

| показатели динамики | ||||

| d1 | процентные доходы | 1317547 | 2322727 | 76,29% |

| r1 | процентные расходы | 831696 | 1430651 | 72,01% |

| e1 | процентная маржа (d1-r1) | 485851 | 892076 | 83,61% |

| d2 | непроцентные доходы | 439819 | 727112 | 65,32% |

| d2* | в том числе 110 | 121475 | 161074 | 32,59% |

| r2 | Непроцентные расходы | 440648 | 1047137 | 137,63% |

| d3 | валовые доходы (d1+ d2) | 1757366 | 3049839 | 73,54% |

| r3 | валовые расходы (r1 + r2) | 1272344 | 2477788 | 94,74% |

| e2 | валовая прибыль (d3 - r3) | 485022 | 572051 | 17,94% |

На основе данных агрегированного отчета о прибылях и убытках видно, что валовая прибыль в 2008 г. увеличилась на 1292473 тыс. рублей ли на 73,54% по сравнению с прошлым годом. Это связано с увеличением процентных доходов на 1005180 тыс. рублей или на 76,29%. Непроцентные доходы увеличились в 2008 г. на 287293 тыс. рублей или на 65,32% по сравнению с прошлым периодом, что свидетельствует об активных операциях с иностранной валютой. Увеличение валовых расходов произошло из-за увеличения непроцентных расходов, которые в 2008 г. увеличились на 606489 тыс. рублей или на 137,63 % по сравнению с 2007 г. Это увеличение говорит о том, что были увеличены административные и управленческие расходы. Анализ активов деятельности банка на основе детализирующих показателей позволит более детально проанализировать качество управления портфелем активов. Расчёт показателей представлен в (Таблице 2.5).

Таблица 2.5 Анализ активов банка

| Определение показателя | Расчет | Оптимальное значение коэффициента | Показатели на 2007г. | Показатели на 2008 г. | Экономическое значение показателя определяет: |

| К1=доходные активы/активы | (а5+А6+А10+а16+а18)/(А1+А6+А10+А15) | 0,75 - 0,85 | 0,89 | 0,88 | Удельный вес доходообразующих активов в составе активов |

| К2= доходные активы/платные пассивы | (а5+А6+А10+а16+а18)/(О1+О4) | >=1,0 | 1,00 | 1,01 | Отношение доходных активов к платным ресурсам |

| К3=ссуды/обязательства | А10/(О1+О4+О8) | >0,7 (агрессивная политика); <0,6 (осторожная политика) | 0,85 | 0,87 | Кредитная политика банка |

| К4=банковские займы/банковские ссуды | о6/а12 | >1,0 заемщик; <1,0 кредитор | 0 | 0 | Банк кредитор |

| К5=ссуды/капитал | А10/(С1+С4) | <8,0 | 7,94 | 6,76 | Свидетельствует о достаточности капитала и о рискованной ссудной политике |

| К6=просроченные ссуды/ссуды | а14/А10 | <0,04 | 0 | 0 | Удельный вес просроченных ссуд в ссудном портфеле банка |

| К7=резервы на ссуды/ссуды | с6/А10 | <0,04 | 0 | 0 | Существует риск не возврата кредита; |

Из анализа активов банка следует, что у банка чуть выше оптимального значения показатели к1(0,75 - 0,85) в 2007 г.- 0,89, а в 2008 г.- 0,88, показатель к2(>=1,0) соответствует норме . Банк является кредитором к4(<1,0 кредитор)в 2007 г.,2008 г.-0. Из анализа к3(>0,7 -агрессивная политика) в 2007 г.-0,85; в 2008 г.-0,87, видно, что банк ведет агрессивную кредитную политику, существует риск не возврата кредита, о чем свидетельствует к7(<0,04) в 2007 г.,2008 г. показатель 0. Анализ пассивов позволит определить степень устойчивости банка, структуру обязательств, уровень достаточности капитала. Расчёт показателей представлен в (Таблице 2.6).

Таблица 2.6 Анализ пассивов банка

| Определение показателя | Расчет | Оптимальное значение коэффициента | Показатели на 2007 г. | Показатели на 2008 г. | Экономическое значение показателя определяет: |

| К11=капитал/активы | (С1+С4)/(А1+А6+А10+А15) | 0,08 - 0,15 | 0,09 | 0,11 | Финансово устойчивый банк |

| К12=онкольные и срочные обязательства/активы | (О1+О4)/(А1+А6+А10+А15) | 0,5 - 0,7 | 0,88 | 0,87 | Уровень срочности и надёжности |

| К13=займы/активы | (о6+о7)/(А1+А6+А10+А15) | 0,2 - 0,35 | 0,14 | 0,12 | Уровень срочности и надёжности |

| К14=онкольные обязательства/все обязательства | О1/(О1+О4+О8) | 0,2 - 0,4 | 0,39 | 0,80 | Степень минимизации операционных издержек |

| К15=срочные вклады/все обязательства | о5/(О1+О4+О8) | 0,1 - 0,3 | 0,43 | 0,39 | Степень минимизации риска устойчивости |

| К16=займы во всех обязательствах | о6/(О1+О4+О8) | 0,25 - 0,40 | 0 | 0 | |

| К17=прочие обязательства/все обязательства | О8/(О1+О4+О8) | стремится к min | 0,01 | 0,01 | Степень пассивной устойчивости и качество управления прочими обязательствами (штрафы, пени, неустойки) |

| К18=стержнево капитал/собственный капитал | С1/(С1+С4) | >0,5 | 0,68 | 0,74 | Уровень достаточности стержневого капитала |

Из анализа пассивов видно, что банк является надежным, финансово и технологически устойчивым. Этому свидетельствуют показатели к11(0,08 - 0,15) в 2007 г.- 0,09; в 2008 г.- 0,11; к12(0,5 - 0,7) в 2007-0,88; в 2008 г.- 0,87. Банк имеет достаточный собственный капитал. Анализ ликвидности банка позволит отразить степень обеспечения депозитов и вкладов ликвидными средствами банка. Расчёт показателей представлен в (Таблице 2.7).

Таблица 2.7 Анализ ликвидности банка

| Определение показателя | Расчет | Оптимальное значение коэффициента | Показатели на 2007 г. | Показатели на 2008 г. | Экономическое значение показателя определяет: |

| К8=кассовые активы/онкольные обязательства | А1/О1 | 0,2 - 0,5 | 0,22 | 0,21 | Степень покрытия наиболее неустойчивых обязательств ликвидными средствами |

| К9=кассовые активы/онкольные и срочные обязательства | А1/(О1+О4) | 0,05 - 0,3 | 0,08 | 0,09 | Степень покрытия ликвидными средствами депозитов и вкладов |

| К10=портфель ценных бумаг/обязательства | а7/(О1+О4+О8) | 0,15 - 0,40 | 0 | 0 | Потенциальный запас ликвидности при использовании вторичных ликвидных ресурсов |

Из анализа ликвидности следует, что банк обладает достаточностью кассовых активов показатель к8(0,2 - 0,5) в 2007г.- 0,22, а 2008г.- 0,21, высокой степенью покрытия ликвидными средствами депозитов и вкладов. Также существует риск ликвидности портфеля ценных бумаг, показатель к10(0,15 - 0,40) в 2007 г.,2008 г.-0.

Анализ эффективности деятельности банка позволит оценить значимость практически каждого из основных компонентов деятельности банка и выявить, какие параметры банковской деятельности в большей степени влияли на его прибыльность. Расчёт показателей представлен в (Таблице 2.8).

Таблица 2.8 Анализ эффективности деятельности банка

| Определение | Расчет | Оптимальное значение коэффициента, % | Показатели на 2007 г. | показатели на 2008 г. | Экономическое значение показателя определяет: |

| К19=прибыль/активы | с8/(А1+А6+А10+А15) | 1,0 - 4,0 | 2,00% | 1,42% | Эффективность работы активов |

| К20=прибыль/доход | 8,0 - 20,0 | 19,47% | 12,41% | Сколько прибыли получено с каждого рубля доходов | |

| К21=доход/активы | (d1+d2)/(А1+А6+А10+А15) | 14,0 - 22,0 | 8,43% | 9,31% | Сколько доходов получено с каждого рубля активов |

| К22=прибыль/капитал | с8/С1 | 15,0 - 40,0 | 30,45% | 16,56% | Эффективность использования собственного капитала |

| К23=мультипликатор капитала | (А1+А6+А10+А15)/(С1+С4) | 8 - 16 раз | 1034,51% | 870,43% | Объем активов, который удается получить с каждого рубля собственного капитала |

Из анализа эффективности деятельности банка видно, что по сравнению с 2008 г. в 2007 г. банк размещал средства в более прибыльные активы, об этом же свидетельствует коэффициент к20(8,0 - 20,0) который также существенно изменился в 2007 г. он составлял 19,47%, а в 2008 г. понизился до 12,41% . Эффективность использования собственного капитала в 2008 г. уменьшилась по сравнению с 2007 г. это видно из показателя к22(15,0 - 40,0), который в 2007г. составлял-30,45%, а в 2008 г. составил уже 16,56%.

Для более тщательного анализа можно воспользоваться дополнительными показателями эффективности и провести детализацию факторов, которые влияют на эффективность деятельности банка. Расчёт показателей представлен в (Таблице 2.9. и Таблице2.10.)

Таблица 2.9 Дополнительные показатели эффективности

| Определение показателя | Расчет | Оптимальное значение коэффициента, % | Показатели на 2007 г. | Показатели на 2008 г. | Экономическое значение показателя определяет: |

| К24=процентная маржа/доходные активы | е1/(а5+А6+А10+а16) | 1,0 - 3,0 | 3,22% | 3,87% | Уровень чистого процентного дохода от доходных активов |

| К25=спред | d1/(а5+А6+А10+а16)-r1/(О1+О4) | 3,25% | 3,93% | Эффективная политика по привлечению ресурсов | |

| К26=процентные доходы/процентные расходы | d1/r1 | 110,0 - 125,0 | 158,42% | 162,35% | Высокая степень покрытия процентных расходов процентными доходами |

Из анализа дополнительных показателей эффективности видно, что работа доходных активов эффективна показатель к24(,0 - 3,0) в 2007 г.- 3,22%; в 2008 г. 3,87%.

Существуют недоиспользованные возможности в привлечении дополнительных ресурсов. Высокая степень покрытия процентных расходов процентными доходами, показатель к26(110,0 - 125,0) в 2007 г. составил 158,42%,а в 2008 г. 162,35%. Это свидетельствует о том, что банк ведёт эффективную процентную политику.

Таблица 2.10 Детализация факторов, влияющих на эффективность

| Определение показателя | Расчет | Оптимальное значение, % | Показатели на 2007 г. | Показатели на 2008 г. | Экономическое значение показателя определяет: |

| на рубль активов | |||||

| К32=процентная маржа | e1/(A1+A6+A10+A15) | 1,0 - 4,0 | 2,85% | 3,34% | Эффективность управления спрэдом |

| К33=непроцентные расходы | r2/(A1+A6+A10+A15) | 1,0 - 4,0 | 1,65% | 3,92% | Предельный уровень издержек в расчёте на рубль активности |

| на рубль доходов | |||||

| К34=непроцентные доходы | (d2-d2*)/d3 | 5,0 - 15,0 | 18,11% | 18,56% | Эффективность использования внутрибанковских резервов |

| К35=непроцентные расходы | r2/d3 | 10,0 - 25,0 | 25,07% | 34,33% | Качество управления издержками Банка |

| на рубль капитала | |||||

| К36=процентная маржа | e1/C1 | 10,0 - 35,0 | 43,25% | 39,02% | Размер экономической добавленной стоимости и эффективность управления спредом |

| К37=доходы | d1/C1 | 1,2 - 1,7 раза | 117,29% | 101,59% | Количество рублей дохода, привлекаемых на рубль стержневого капитала |

Спрэд – это разница между ставками по услугам типа размещения в активных операциях и услуг этого же типа при пассивных операциях банка. Анализ детализации факторов, влияющих на эффективность, свидетельствует о том, что банк высокоэффективен в использовании внутрибанковских резервов к34(5,0 - 15,0) в 2007 г.-18,11; в 2008 г.-18,56 и качественно управляет издержками банка. Об этом свидетельствует коэффициент к35(10,0 - 25,0) который в 2007 г. составлял 25,07%; в 2008 г.-34,33%. Причины изменения основных показателей эффективности можно определить с помощью финансовых коэффициентов, которые отражают качественные и количественные параметры, влияющие на эффективность банковской деятельности. Расчёт показателей представлен в (Таблице 2. 11.)

Таблица 2.11 Финансовые коэффициенты

| Расчет | Оптимальное значение, % | Показатели на 2007 г. | Показатели на 2008 г. | Экономическое значение показателя определяет: | |

| К27=процентная маржа | е1/d3 | 6,0 - 18,0 | 27,65% | 29,25% | Уровень чистого процентного дохода |

| К28=процентные доходы/активы | d1/(А1+А6+А10+А15) | 10,0 - 18,0 | 7,72% | 8,70% | Уровень эффективности и рискованности вложений |

| К29=непроцентные доходы/активы | (d2-d2*)/(A1+A6+A10+A15) | 1,0 - 3,0 | 1,87% | 2,12% | Возможности использования внутрибанковских резервов |

| К30=неподоходные активы/капитал | (а2+а3+а4+а17+а18+а19)/С1+С4) | 0,5 - 2,0 раза | 119,78% | 118,44% | Приоритетность направления использования капитала |

| К31=доходные активы/капитал | (а5+А6+А10+а16)/(С1+С4) | 8,0 - 18,0 | 914,73% | 751,99% | Размер доходных активов, которые удаётся получить с каждого рубля капитала |

Из анализа финансовых коэффициентов видно, что у Банка достаточный уровень чистого процентного дохода к27(6,0 - 18,0) в 2007 г.-27,65%; в 2008 г.-29,25%, что свидетельствует об эффективности процентной политики, но немного занижен уровень по показателю к28, он составил в 2007 г. 7,72%, а в 2008 г. повысился до 8,70%, тогда как оптимальное значение по этому показателю составляет 10,0 - 18,0,что говорит о рискованности вложений. Также у Банка правильное приоритетное направление использования капитала, он эффективно использует внутрибанковские резервы, показатель к30(0,5 - 2,0 раза) в 2007 г.- 119,78%; в 2008 г.-118,44%.

Подводя итог можно отметить, что АКБ «Инвестторгбанк» является надежным, финансово и технологически устойчивым, о чем свидетельствует достаточный уровень собственного капитала, а также размещенный объем депозитов и вкладов, которые покрываются высоко ликвидными средствами. У Банка правильное приоритетное направление использования капитала, он эффективно использует внутрибанковские резервы. Банк ведет эффективную процентную политику, это видно из высокого уровня процентного дохода. В дальнейшем банку следует снизить административные и управленческие расходы, так как они влияют на величину валовой прибыли и также снизить темпы кредитования, потому, как существует риск не возврата кредита. В целом банк показал хорошие результаты деятельности и совершенствования в различных видах направлений.

Глава 3. Управление затратами как элемент финансового менеджмента. Проблемы и перспективы развития финансового менеджмента в КБ

Похожие работы

... обеспечения взыскивается с расчетного счета предприятия; при отсутствии свободных денежных средств сумма недостатка, переносится на счет просроченных ссуд /24/. 2.2 Общие правила кредитования химических предприятий России за счет ресурсов иностранных банков После принятия решения о необходимости расширения или переориентации действующего производства на химическом предприятии возникает ...

0 комментариев