Навигация

Управляемой, или объекта управления;

1. управляемой, или объекта управления;

2. управляющей, или субъекта управления. Основной объект управления в финансовом менеджменте в коммерческом банке — денежные средства, находящиеся в деловом обороте коммерческого банка с помощью финансовых операций.

Субъектом управления финансового менеджмента в коммерческом банке являются высшее руководство, аппарат управления, персонал банка, который посредством различных форм управленческого воздействия осуществляет целенаправленное функционирование объекта.

Объект управления — денежные средства банковской клиентуры совершают движение в соответствии с оформленными сделками (договорами). Правовая сторона этого процесса осуществляется непосредственно через субъект управления — коммерческий банк как юридическое лицо.

Экономическая сторона процесса основана на финансовых операциях банка (банковских продуктах, операциях, услугах), которые отвечают потребностям объекта управления.

В процессе финансового менеджмента в соответствии с объектом, предметом и целью его деятельности денежные потоки банковской клиентуры трансформируются в финансовые операции банка и за счет этого создается добавленная стоимость, обеспечивающая приращение капитала банка.

Процесс трансформации денежных средств в системе финансового менеджмента коммерческого банка проходит через управление финансовыми операциями банка, которые отражаются на его устойчивости. Поэтому в таблице 1.2 выделены пять блоков устойчивости с 12 подблоками, являющимися функциями по управлению каждого из видов устойчивости. Ниже представлены блоки устойчивости коммерческого банка с пояснениями содержания их функций.

Таблица 1.2 Блоки устойчивости КБ| Финансовая устойчивость банка | Программирование банка на основе финансово-экономических нормативов деятельности банка (внешних и внутренних), программирование и стратегия деятельности банка |

| Мониторинг и анализ деятельности банка, идентификация традиционных банковских рисков на основе балансовых обобщений | |

| Текущая оценка экономических выгод, операционно-стоимостный анализ банка и трансфертное ценообразование | |

| Организационная устойчивость банка | Планирование деятельности банка: маркетинговая стратегия и бизнес-планирование подразделений банка |

| Организационное построение банка (линейная, дивизионная, матричная структура; ориентация на услугу или клиента) | |

| Управление человеческим капиталом: мотивация, материальное стимулирование, раскрытие инновационного потенциала | |

| Функциональная устойчивость банка | Специализация банка |

| Универсализация банка | |

| Продолжение табл. 1.2. | |

| Коммерческая устойчивость банка | Продуктовая политика банка и функционально-технологическая поддержка продуктового ряда банка |

| Финансовый менеджмент клиентуры банка и его развитие в инновационное направление деятельности банка на основе потребностей клиентов (рынка) или управление изменениями (реинжиниринг процессов обслуживания клиентов) | |

| Капитальная устойчивость банка | Кредитно-инвестиционная политика банка |

| Эмиссионно-учредительская и фондовая политика банка |

В цели и задачи финансового менеджмента в коммерческом банке — определение рациональных требований и методических основ построения оптимальных организационных структур и режимов деятельности функционально-технологических систем, обеспечивающих планирование и реализацию финансовых операций банка и поддерживающих его устойчивость при заданных параметрах, планирование финансовой деятельности банка и управление процессами привлечения и размещения денежных средств — не включены следующие блоки банковской деятельности: бухгалтерский учет и отчетность, валютное регулирование, банковское право, директивная отчетность и управление экономическими нормативами, включая обязательное резервирование и создание резервов под обесценение операций с ценными бумагами и выдаваемых кредитов, так как это - директивные нормы, введенные на уровне государства (ЦБ РФ, Минфин РФ и т.п.), и не подлежат управлению с использованием внутренних и внешних резервов банка, которые ему предоставляют внешние условия банковской деятельности. Для реализации целей финансового менеджмента необходимо определить основные функции подсистемы подразделений коммерческого банка. К этим функциям подсистемы относятся:

1. Стратегическое планирование — определение перспективных финансовых задач и разработка программы эффективных действий, нацеленных на выполнение этих задач. Задача — данная в определенных условиях (например, в проблемной ситуации) цель деятельности, которая должна быть достигнута преобразованием этих условий согласно определенной процедуре.

2. Моделирование — использование совокупности методов, технологий и инструментальных средств для подготовки информации, способной убедить высшее руководство в эффективности предлагаемых проектов и целесообразности предлагаемых действий, а также для оценки текущего и прогнозного состояния объекта управления. Модель - материальный объект или знаковая система, имитирующие структуру или функционирование исследуемого объекта.

3. Оперативное планирование - определение рациональных способов решения текущих финансовых задач с учетом необходимости достижения перспективных финансовых целей банка.

4. Мониторинг — сбор информации о состоянии объекта управления и окружающей среды.

5. Диагностика — оценка соответствия текущих значений параметров, характеризующих состояние объекта, плановым показателям на данный момент времени.

6. Цель управления — обеспечение надежности объекта управления.

Отсюда вытекает третья особенность и вторая предметная область финансового менеджмента в коммерческом банке — создание продуктового ряда банка. В целях дальнейшей идентификации предметной области финансового менеджмента рассмотрим понятие "банковская операция" и его взаимосвязь с понятиями "банковский продукт" и "банковская услуга".

Банковский продукт — способ оказания услуг клиенту банка (форма отношений "банк – клиент"); регламент взаимодействия служащих банка с клиентом при оказании услуги, т.е. комплекс взаимосвязанных организационных, информационных, финансовых и юридических мероприятий, объединенных единой технологией обслуживания клиента.

Банковская операция — система согласованных по целям, месту и времени действий, направленных на решение поставленной задачи по обслуживанию клиента.

Банковская услуга — форма удовлетворения потребности (в кредите, расчетно-кассовом обслуживании, гарантиях, покупке-продаже и хранении ценных бумаг, иностранной валюты и т.д.) клиента банка.

Продуктовый ряд банка — банковская продукция.

Простой продукт — продукт, который реализуется одним функциональным подразделением банка путем оказания одной услуги клиенту.

Сложный продукт — продукт, в реализации которого могут быть задействованы несколько подразделений банка в течение длительного времени путем оказания комплексной услуги клиенту.

Под развитием продуктового ряда понимается следующий механизм расширения продуктового ряда банка:

a) выявление потребностей клиентов в новых банковских услугах;

b) разработка постановки задачи по созданию продукта, реализация которого обеспечивает оказание требуемой услуги;

c) разработка регламента оказания требуемой услуги;

d) разработка методики информационного обеспечения процесса оказания услуги;

e) решение организационных вопросов по созданию рабочей группы (в случае необходимости) для оказания услуги;

f) решение вопросов по оценке стоимости оказания услуги;

g) решение вопросов, связанных с материальным стимулированием исполнителей услуги и разработчиков продукта;

h) разработка комплекса документации и договора с заказчиком, регламентирующих оказание услуги.

По целевому назначению можно различать следующие классы операций:

1. Пассивные операции — аккумулирование денежных ресурсов для предоставления банковских услуг;

2. Активные операции — использование собственных и привлеченных средств для получения текущих и будущих доходов;

3. Посреднические операции — обслуживание клиентов за комиссионное вознаграждение.

Рассмотрим более детально структуру предметной области "посреднические операции банка". Для этой цели используем новое понятие "банковская триада", которое определяется следующим образом.

Банковская триада — сочетание трех понятий "продукт – операция – услуга".

Продукт — регламент (документально оформленная упорядоченная совокупность правил) выполнения операции по обслуживанию клиента.

Операция — упорядоченная совокупность действий по удовлетворению заказанной потребности (обслуживанию) клиента.

Услуга — результат обслуживания клиента (выполнения операции).

По степени сложности можно выделить три класса триад - элементарные, комбинированные, интегрированные. Целесообразность введения понятия "банковская триада" определяется возможностью с ее помощью уточнить содержание понятия "банковская технология обслуживания клиентов" и классифицировать множество этих понятий. Схема установления соответствия между понятиями "банковская технология обслуживания клиентов" и "банковская триада" следующая:

Технология = (материал + инструмент + набор действий) -> удовлетворение потребности.

Банковская технология обслуживания клиентов = (потребности клиентов + продукты + операции) -> услуги = банковская триада + взаимосвязи между ее элементами.

Установленное соответствие позволяет классифицировать банковские технологии обслуживания клиентов аналогично банковским триадам на элементарные, комбинированные и интегрированные. Объектом реинжиниринга процессов обслуживания клиентов являются комбинированные и интегрированные банковские технологии обслуживания клиентов. Предметом деятельности реинжиниринга процессов обслуживания клиента является разработка и реализация индивидуальной интегрированной банковской технологии обслуживания клиентов.

Работа с клиентом формально может быть описана следующей последовательностью фаз взаимодействия сотрудников банка с клиентом.

1. Информирование клиента о сфере услуг банка.

2. Консультирование клиента о порядке оформления договоров на покупку услуг.

3. Подготовка документов для принятия решений старшим руководством банка об условиях и системе банковского обслуживания клиента.

4. Подготовка документов для утверждения старшим руководством банка регламента (технологии) обслуживания клиента (если в этом возникает необходимость).

5. Обслуживание клиента и контроль за соблюдением им принятых обязательств.

6. Подготовка предложений по договору на следующий календарный период.

В настоящее время известны две системы работы с клиентами:

1. Система, ориентированная на функции и реализующая принцип разделения труда. Этой системе адекватны банки с иерархической пирамидальной структурой подразделений, разделенных по функциональному признаку. Управление строится исходя из административно-командных принципов. При этом клиентам отводится самый нижний уровень иерархии, где они представлены безликим "массовым потребителем".

Похожие работы

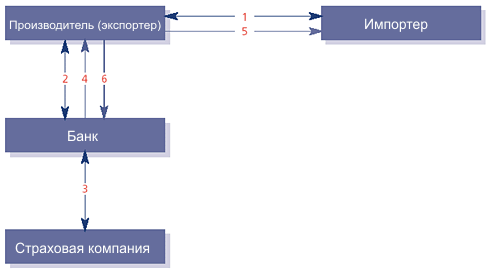

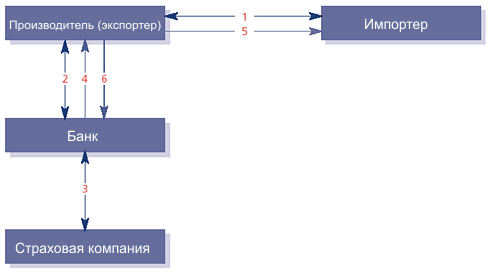

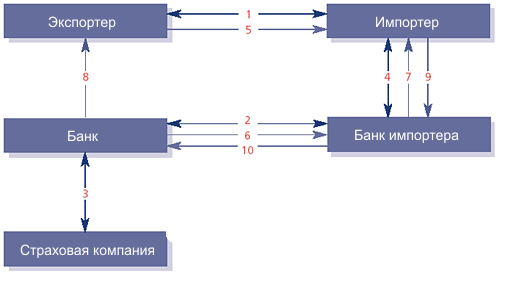

... обеспечения взыскивается с расчетного счета предприятия; при отсутствии свободных денежных средств сумма недостатка, переносится на счет просроченных ссуд /24/. 2.2 Общие правила кредитования химических предприятий России за счет ресурсов иностранных банков После принятия решения о необходимости расширения или переориентации действующего производства на химическом предприятии возникает ...

0 комментариев