Навигация

Ожидаемый доход от инвестиций. Потенциальный доход от инвестиций так же важен, как и их величина. Если ожидаемая рентабельность

2. Ожидаемый доход от инвестиций. Потенциальный доход от инвестиций так же важен, как и их величина. Если ожидаемая рентабельность

вложений относительно велика, то фирма будет быстро инвестировать свободные денежные средства. Если она низкая, то фирма может позволить себе накопить денежные средства до такой величины, когда их инвестирование будет иметь смысл.

3. Трансакционные затраты. Инвестирование денежных средств сопровождается некоторыми затратами. Например, когда клиент открывает сберегательный счет, ему надо найти информацию о том, как это сделать. На поиск информации требуется время, а время, как известно, имеет стоимость. Денежные и другие затраты по переводу денег в доходные финансовые инструменты называются трансакционными издержками - издержками, связанными со сделкой. Если потенциальный доход от инвестиций не превышает трансакционных издержек, то такое инвестирование бессмысленно.

Трансакционные издержки влияют и на частоту инвестиций фирмы. Если они относительно низкие, фирма будет инвестировать часто и будет отставлять на счетах небольшую сумму. И наоборот, если трансакционные издержки сравнительно высоки, фирма будет реже осуществлять инвестиции, накапливая большие суммы на банковских счетах.

Итак, фирма определяет минимальную и максимальную сумму денежных активов. Минимальная сумма зависит от способности фирмы быстро и с минимальными затратами удовлетворять свои потребности в денежных средствах, а также от защитных мер относительно неблагоприятных ситуаций. Максимальная сумма денежных остатков зависит от инвестиционных возможностей фирмы, ожидаемой доходности от этих инвестиций и трансакционных издержек.

3.3 Оптимальный остаток денежных средств

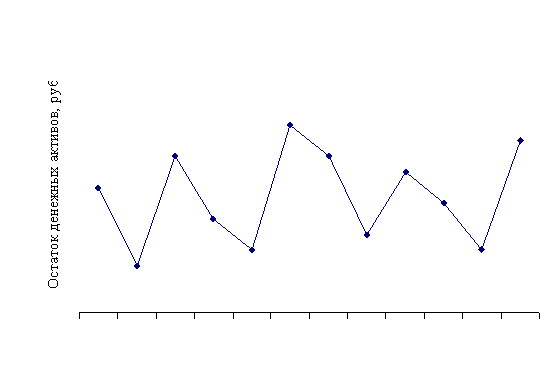

Финансовые теоретики разработали несколько математических моделей, позволяющих фирмам найти оптимальный целевой остаток денежных активов между минимальными и максимальными ограничениями, который уравновешивал бы интересы ликвидности и доходности. Одна из этих моделей - модель Миллера-Орра.

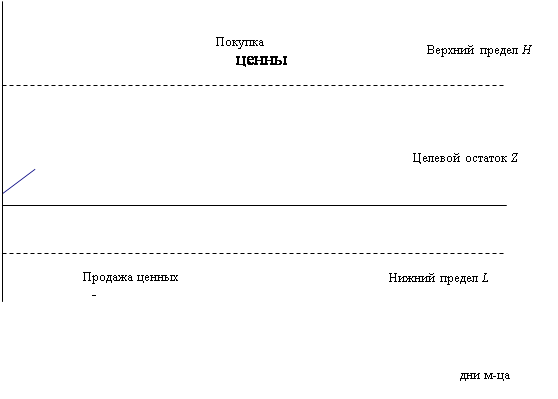

В 1996 г. Мертон Миллер и Даниель Орр разработали модель управления денежными средствами, с помощью которой решается задача оптимизации остатка денежных активов в условиях, когда этот остаток изменяется в верхних и нижних пределах (рис.3.1). Если достигнут верхний предел, фирма покупает ценные бумаги, при этом остаток денег снижается до целевого уровня. Если достигнут нижний предел, ценные бумаги продаются и денежный остаток растет до целевой отметки.

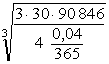

Целевой остаток денежных средств Z определяется по формуле

Z =  + L,

+ L,

где TC - трансакционные издержки (покупка или продажа краткосрочных ценных бумаг); V - отклонение от ежедневного чистого потока денежных средств, или дисперсия денежных потоков; r - дневная норма доходности инвестиций в краткосрочные ценные бумаги; L - нижний предел остатка денежных средств.

Можно заметить, что целевой остаток Z равен одной трети расстояния между нижним и верхним пределами. Поэтому верхний предел остатка денежных средств Н определяется по формуле

H = 3Z - 2L.

Нижний предел остатка денежных средств L устанавливается в соответствии с требованием минимального остатка денежных активов.

Рис.3.1 Действие модели Миллера - Орра

Чтобы продемонстрировать, как работает модель, предположим, что краткосрочные инвестиции в ценные бумаги имеют доходность 4 % годовых и что фирма несет издержки в 30 руб. каждый раз, когда покупает или продает эти ценные бумаги. Предположим также, что входящий и выходящий потоки денежных средств не являются регулярными, а отклонения ежедневного чистого денежного потока установлены в размере 90 846 руб., что эквивалентно стандартному отклонению в 301 руб. Руководство фирмы определило минимальный остаток денег на счетах на случай неблагоприятных ситуаций в размере 10 000 руб.

Тогда целевая величина денежных активов

Z =  + 10 000 =

+ 10 000 = ![]() + 10 000 = 12 652 руб.

+ 10 000 = 12 652 руб.

Верхний предел составит

H = (3 x 12 652) - (2 x 10 000) = 17 956 руб.

Согласно модели Миллера - Орра фирма в данном примере будет поддерживать на своих счетах остаток денежных средств, равный 12 652 руб. Если остаток увеличится до 17 956 руб., то фирма купит краткосрочные ликвидные ценные бумаги на 5 304 руб. (17 956 - 12 652). Оставшаяся сумма будет равна целевому остатку Z.

Если же денежные активы снизятся до 10 000 руб., то фирма продаст ценные бумаги на 2 652 руб., чтобы обеспечить остаток денежных средств на уровне 12 652 руб. Таким образом, рассчитывая оптимальную величину денежных активов, фирма обеспечивает свои потребности в денежных средствах при данном отклонении в поступлениях и платежах и максимизирует свои инвестиционные возможности.

3.4 Прогноз потребности в денежных средствахФинансовый менеджер должен обеспечивать детальную оценку будущих потребностей фирмы в денежных активах. Главной целью такой оценки является установление сроков, когда фирма будет иметь свободные денежные средства и когда возникает потребность во внешнем финансировании для покрытия дефицита денежных ресурсов.

Для оценки будущих потребностей в денежных активах разрабатывается прогноз движения денежных средств (бюджет), состоящий из сроков и сумм денежных поступлений и платежей.

Как правило, временной горизонт бюджета денежных средств не превышает года, поскольку чем больше прогнозный период, тем менее точным может быть сам прогноз. Краткосрочный бюджет обычно составляют с разбивкой по месяцам, принимая во внимание сезонные отклонения. Но возможна и поквартальная разбивка, если денежные потоки относительно стабильны.

Ключевым элементом в разработке бюджета является прогноз продаж, который обычно составляют маркетологи на основе прогнозных тенденций в экономике и в отрасли.

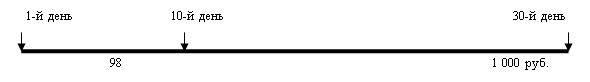

Затем на основании прогноза продаж формируется прогноз денежных поступлений, который учитывает условия продаж (предоплату, оплату в момент отгрузки, отсрочку платежа), в свою очередь зависящие от кредитной политики предприятия (политики управления дебиторской задолженностью).

Кроме платежей от клиентов за проданную им продукцию, деньги могут поступить на счет от продажи имущества или эмиссии акций (увеличения уставного капитала). В большинстве случаев такие виды деятельности фирмы планируются заранее и их несложно учесть в процессе разработки прогноза.

Имея прогноз продаж, можно подготовить и прогноз денежных платежей. Он будет зависеть от выбранного фирмой способа расчета денежных выплат. Существует два варианта расчета: тесно связать производство с продажами или установить относительно постоянный уровень закупок. В первом случае затраты на складские запасы будут низкими, но общепроизводственные расходы - высокими. Для второго случая, наоборот, характерны более низкие производственные расходы и более высокие затраты по содержанию запасов.

Все платежи можно объединить в две группы: оплата производственных расходов и прочие платежи.

На основании графика производства продукции (который формируется на основе прогноза продаж с учетом длительности производственного цикла), можно оценить потребность компании в материалах, трудовых ресурсах, основных фондах. Однако следует помнить, что существует разрыв между временем закупок и оплаты.

К прочим платежам можно отнести выплату дивидендов, налоговые платежи, погашение займов и процентов по ним, расходы единовременного характера. Все эти платежи вполне предсказуемы и могут быть учтены при разработке бюджета денежных средств.

Графики поступлений и платежей объединяют для расчета чистого денежного потока в каждом месяце. К сумме этого потока прибавляют остаток денежных средств, имеющихся на начало прогнозного периода, чтобы найти остаток на конец периода. В случае отрицательного остатка, т.е. дефицита денежных средств, компания может предусмотреть, например, банковскую ссуду.

Рассчитав поступления и платежи, можно приступить к управлению ими. Внимание менеджера при этом должно быть направлено на решение следующих задач:

увеличить поступление денежных средств на счета фирмы;

сократить платежи денежных средств;

ускорить получение денежных средств от клиентов;

замедлить оплату счетов без ущерба для бизнеса.

Рассмотрим мероприятия, позволяющие реализовать эти задачи.

Практикой выработано два направления по увеличению входящего потока денежных средств. Это, во-первых, увеличение объемов реализации продукции и услуг. Конечно, их рост сопровождается ростом затрат, однако затраты растут медленнее продаж. И, во-вторых, фирма может повысить рентабельность своих активов, т.е. найти способы получать больше доходов при той же сумме активов.

Одним из способов сокращения платежей является снижение затрат фирмы, т.е. себестоимости производимой продукции или услуг. Другой путь - снижение рисков компании. Риск в бизнесе равнозначен неопределенности, и фирма, подвергающаяся риску, должна иметь больше остатков денежных средств в качестве страхового резерва. Снижая уровень делового риска, фирма добивается сокращения количества неожиданных событий и тем самым снижения потребностей в страховом остатке.

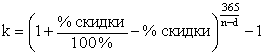

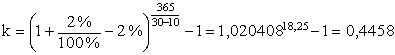

Большинство предпринимателей предпочтут, при прочих равных условиях, получать деньги раньше положенного срока. Ведь чем скорее они их получат, тем быстрее их можно инвестировать. В связи с этим менеджеры придумывают разные способы, как ускорить получение денег. В первую очередь это связано с тем, как быстро клиенты рассчитываются за товар или услуги. Идеальным с точки зрения фирмы было бы получать деньги от клиентов немедленно. Однако современная практика свидетельствует об удлинении сроков коммерческого кредита (отсрочки платежа). Поэтому фирмы внедряют меры по стимулированию своих клиентов оплачивать счета как можно быстрее. С этой целью они предлагают скидки, надеясь окупить связанные с этим убытки за счет более быстрого получения денег и их дальнейшего инвестирования.

Другой путь ускорения поступлений - денежные переводы с помощью компьютерных сетей там, где это возможно. Электронный платеж - это операция по кредиту одного счета и дебету другого с использованием компьютерных систем. Электронный перевод требует меньше времени, чем расчеты с помощью почтовой связи.

Если фирмы заинтересованы в том, чтобы как можно быстрее получать деньги от своих клиентов, чтобы быстрее их инвестировать и зарабатывать таким образом дополнительную прибыль, то они также заинтересованы в том, чтобы как можно дольше задерживать свои платежи, используя суммы, подлежащие оплате, в своих интересах.

Очевидный путь замедления выплат - это отложить оплату счетов на более поздние сроки. Однако фирма должна быть очень осторожна, чтобы не переступить границы здравого смысла, и вести "честную игру". Представим, что может случиться, если фирма вовремя не выплачивает заработную плату сотрудникам или не гасит обязательства перед поставщиками. Ухудшатся ее деловые отношения с партнерами, и она не сможет долго оставаться в бизнесе.

Конечно, фирмы не хотели бы оплачивать в начале месяца счета, срок погашения которых наступит в конце месяца, но они не должны также пользоваться нечестными преимуществами кредиторов, осуществляя более поздние платежи.

Задания для самоподготовки

Контрольные вопросы

1. Почему компании имеют денежные активы?

2. Что входит в состав денежных активов?

3. Что представляет собой остаток денежных средств и какие факторы на него влияют?

4. Выгодно фирме или нет иметь слишком большой остаток денежных средств на расчетных счетах? Почему?

5. Что представляет собой максимальный остаток денежных средств и какие факторы на него влияют?

6. Объясните, почему необходимо управлять денежными активами.

7. Какие вы знаете методы управления денежными средствами?

8. На поиск какого компромисса направлена деятельность менеджеров по управлению денежными средствами?

9. Что представляет собой бюджет денежных средств?

10. Объясните смысл модели Миллера-Орра.

11. Почему компании заинтересованы в более раннем поступлении денежных средств?

12. Почему компании заинтересованы в поздних (в разумных пределах) платежах со своих счетов?

13. Если доходность краткосрочных инвестиций уменьшится, как это отразится на остатке денежных средств?

14. Если затраты на куплю-продажу ценных бумаг увеличатся, как это повлияет на остаток денежных средств?

15. Если компания заключила с банком договор на обслуживание по овердрафту, каким образом это повлияет на ее прогнозный остаток денежных средств?

Задачи

Задача 1. Предположим, что доходность вложений в ценные бумаги равна 5 %, а затраты на покупку этих ценных бумаг составляют 20 руб. за одну операцию. Отклонение от ежедневного чистого потока денежных средств определено в 20 000 руб. (эквивалентно стандартному отклонению в 141,4 руб.). Минимальный остаток денежных средств установлен в размере 1 000 руб.

Требуется определить:

а) величину оптимального остатка денежных средств;

б) величину максимального остатка денежных средств;

в) сколько денежных средств фирма будет инвестировать в ценные бумаги, если достигнут их верхний предел.

Задача 2. В начале месяца на счетах компании имеется 10 000 руб. Кроме того, она получила краткосрочную ссуду на 35 000 руб. Если чистый денежный поток в течение месяца составил 24 000 руб., а минимальный остаток денежных средств определен в размере 3 000 руб., то какую часть займа компания сможет погасить в течение этого месяца?

Задача 3. Компания установила уровень минимального остатка денежных средств в 3 000 руб., а верхний предел - в 9 000 руб. Какова величина оптимального остатка? Изобразите графически.

Задача 4. Рассчитайте оптимальный остаток денежных средств и его предел при следующих условиях: доходность краткосрочных инвестиций составляет 3 %, трансакционные издержки равны 40 руб. Среднее квадратичное отклонение денежного потока определено в размере 52 000 руб., минимальный остаток денежных средств установлен на сумму 3 900 руб.

Контрольные тесты

1. Финансовый менеджер, занятый управлением денежными средствами и ценными бумагами, должен беспокоиться в первую очередь:

а) о максимальной прибыли;

б) о приемлемой норме доходности;

в) о ликвидности ценных бумаг.

2. Одной из задач управления денежными средствами является:

а) иметь на счетах как можно больше денежных средств;

б) иметь на счетах как можно меньше денежных средств;

в) обеспечить синхронизацию поступлений и платежей.

3. Верно ли утверждение, что управление денежными средствами становится все более важным, так как уровень процентных ставок по краткосрочным источникам финансирования снижается?

а) да;

б) нет.

4. Может ли компания иметь отрицательный остаток денежных средств на банковском счете?

а) да;

б) нет.

5. Трансакционные издержки - это:

а) затраты на покупку ценных бумаг;

б) затраты по продаже ценных бумаг;

| |

Глава 4. Управление дебиторской задолженностью

Одним из элементов оборотного капитала является дебиторская задолженность. Она возникает, когда одно предприятие предоставляет другому отсрочку платежа за отгруженную продукцию или оказанные услуги. Иными словами, предприятие-поставщик кредитует своего покупателя.

Дебиторская задолженность представляет собой деньги, которые покупатель должен своему поставщику, потому что купил у него товар или услугу в кредит. Поэтому дебиторская задолженность - это активы, имеющие стоимость[1]. Более того, аккумулируя дебиторскую задолженность, предприятие-поставщик несет альтернативные издержки, так как оно не может инвестировать или как-то иначе воспользоваться "одолженными" деньгами до тех пор, пока его клиенты не оплатят свой долг. Кроме того, предоставляя кредит в виде отсрочки платежа, предприятие-поставщик может нести и прямые убытки, поскольку некоторые клиенты вообще не оплачивают свои долги.

Идеальная ситуация, с точки зрения продавца, это когда продукция оплачивается в момент ее покупки. Однако в действительности нереально ожидать, что все клиенты будут оплачивать покупки сразу же. Кто захочет приобретать, к примеру, пиломатериалы у фирмы, отгружающей продукцию на условиях немедленной оплаты, в то время как другие поставщики пиломатериалов предоставляют клиентам отсрочку платежа?

Для большинства фирм предоставление коммерческого кредита - нормальная практика. Однако менеджер фирмы должен знать, кому можно предоставлять кредит и на каких условиях.

Предоставление коммерческого кредита увеличивает объемы продаж, но сопровождается ростом затрат, и в какой-то момент эти затраты могут превысить дополнительную прибыль от возросших продаж. Поэтому необходимо управлять дебиторской задолженностью с осторожностью, чтобы быть уверенным, что этот вид активов увеличивает, а не уменьшает стоимость самой фирмы.

Дебиторскую задолженность следует рассматривать как инвестиции по ряду причин. Во-первых, она замораживает денежные средства, во-вторых, имеет альтернативные издержки и, наконец, может увеличить стоимость фирмы.

Управление дебиторской задолженностью должно осуществляться таким образом, чтобы этот вид активов имел как можно более низкий уровень, обеспечивая тем самым рост стоимости фирмы как ее главную цель.

4.1 Влияние дебиторской задолженности на показатели рентабельности и ликвидностиПоддерживая различный уровень дебиторской задолженности, можно воздействовать на показатели рентабельности и ликвидности. Для иллюстрации рассмотрим упрощенный пример (табл.4.1).

Таблица 4.1

Влияние кредитной политики на показатели ликвидности и рентабельности, тыс. руб.| Показатели | Фирма А | Фирма Б |

| Продажи Расходы Чистая прибыль | 2 433 2 383 50 | 2 433 2 383 50 |

| Активы: фиксированные активы запасы дебиторская задолженность деньги | 500 0 0 100 | 500 0 600 100 |

| Итого активов: | 600 | 1 200 |

| Пассивы: собственный капитал долгосрочные займы краткосрочные обязательства | 350 200 50 | 700 400 100 |

| Итого пассивов: | 600 | 1 200 |

| Коэффициент текущей ликвидности Рентабельность собственного капитала, % | 2,0 14,3 | 7,0 7,1 |

Фирма А не кредитует своих клиентов, поскольку не предоставляет им отсрочки платежа, в то время как фирма Б продает свою продукцию на условиях "net 30", т.е. предоставляет покупателям 30-дневную отсрочку платежа. Полагая, что все остальные показатели у фирм одинаковые, в том числе и структура капитала, можно сделать вывод о том, что фирма А достигает большей рентабельности собственного капитала, просто ограничивая величину дебиторской задолженности.

Сравнив показатели ликвидности, рентабельности и уровень риска фирм, видим, что у фирмы А, несмотря на ее большую рентабельность

по отношению к фирме Б, коэффициент ликвидности намного ниже. Если руководителям этой фирмы потребуется срочно увеличить денежные средства, а других ликвидных активов, которые можно превратить в деньги, у них, как видно, нет, то потребуется внешнее финансирование либо продажа фиксированных активов. Фирма Б, напротив, имеет возможность увеличить денежные средства инкассацией дебиторской задолженности. В то же время уровень риска фирмы Б выше, так как не вся дебиторская задолженность может быть погашена в установленные сроки, а некоторые клиенты могут оказаться и вовсе неплатежеспособными.

И все же, несмотря на повышенный риск, большинство фирм имеет дебиторскую задолженность. Однако, учитывая ее влияние на показатели рентабельности и ликвидности, финансовые менеджеры стараются найти оптимальную величину этого актива.

4.2 Оптимальный уровень дебиторской задолженности

В приведенном выше примере было сделано предположение, что продажи обеих фирм одинаковы. Но это допущение необоснованно. Фирма Б может иметь гораздо большую выручку, чем фирма А, так как является для клиентов более привлекательным партнером по бизнесу из-за либеральных условий продаж. В результате чистая прибыль может быть выше, что безусловно отразится на рентабельности собственного капитала. В то же время безнадежные долги могут принести фирме Б дополнительные расходы и стать причиной сокращения чистой прибыли. В результате рентабельность собственного капитала может снизиться.

Эти конфликтующие между собой факторы делают более трудной оценку ситуации. Однако решающим фактором являются продажи, которые при более щедрых условиях отгрузки товара растут быстрее, чем затраты по инкассации, безнадежные долги и альтернативные издержки от возможных инвестиционных решений.

Чтобы определить наилучший уровень дебиторской задолженности, финансовые менеджеры разрабатывают кредитную политику фирмы.

4.3 Кредитная политикаДебиторская задолженность возникает из-за того, что покупатели пользуются преимуществами кредитных условий, предлагаемых фирмой-продавцом. В эти условия входят скидки клиентам, оплачивающим счета в более короткие сроки, а также максимальный кредитный период, в течение которого клиенты должны оплачивать свои счета без скидки. Например, условия продаж могут быть "2/10 net 30", что означает: клиенты могут получить скидку 2 %, если оплатят покупку в первые 10 дней вместо обычных 30 дней. Некоторые фирмы предоставляют отсрочку платежа, не предлагая скидок.

Клиенты получают кредит от фирмы, если удовлетворяют требованиям кредитного стандарта по ряду критериев. В совокупности кредитные условия и кредитные стандарты составляют кредитную политику.

Фирма, желающая изменить уровень дебиторской задолженности, добивается этого изменением своей кредитной политики. Ослабление кредитной политики за счет введения более либеральных кредитных стандартов или увеличения кредитного периода приводит к увеличению дебиторской задолженности. Ужесточение кредитной политики с помощью введения более жестких кредитных стандартов или сокращения кредитного периода приводит к снижению дебиторской задолженности.

Процент скидки или срок ее действия также может измениться. В результате дебиторская задолженность либо уменьшится, либо увеличится, в зависимости от реакции клиентов на изменяющиеся условия. Влияние ужесточения кредитной политики на дебиторскую задолженность показано в табл.4.2.

Таблица 4.2

Результаты сдержанной кредитной политики фирмы

| Действия фирмы | Влияние на дебиторскую задолженность |

| Ужесточение стандартов для получения кредита | Отсрочку платежа получает меньшее число клиентов; дебиторская задолженность снижается. |

| Сокращение срока кредитования | Счета оплачиваются быстрее; дебиторская задолженность снижается |

| Уменьшение процента скидки | Число клиентов уменьшается; некоторые клиенты, пользовавшиеся значительными скидками, перестанут ими пользоваться. Итоговое влияние на дебиторскую задолженность зависит от того, что будет больше: потери продаж из-за лишения фирмой части клиентов или дополнительная сумма, поступающая от клиентов, которые воспользовались более низким уровнем скидок, менее выгодным для них |

| Сокращение периода действия скидки | Аналогично предыдущему: некоторые клиенты будут потеряны для фирмы, а некоторые воспользуются скидкой, но будут платить раньше. Итоговое влияние на дебиторскую задолженность является неопределенным |

Для того чтобы найти оптимальный уровень дебиторской задолженности, необходимо решить ряд задач:

разработать прогнозные финансовые документы для каждого варианта кредитной политики;

на основе этих документов оценить приростные потоки денежных средств по каждому варианту и сравнить их с показателями текущей политики, проводимой фирмой;

рассчитать NVP на основе приростных потоков денежных средств по каждому варианту. Отобрать вариант кредитной политики по критерию наибольшей величины NPV.

Чтобы лучше усвоить процесс выбора кредитной политики, рассмотрим пример.

Предположим, что фирма "Флагман" осуществляет продажу своей продукции на условиях "2/10 net 30". Заместитель директора по маркетингу считает, что эти условия должны быть заменены на "2/10 net 40". Он полагает, что в результате такой замены продажи возрастут на 10 %, а безнадежные долги вырастут незначительно. Должна ли фирма изменить свою кредитную политику?

Для упрощения расчетов введем дополнительные предположения:1. Заместитель директора прав относительно 10-процентного роста продаж при новой кредитной политике.

2. Себестоимость реализованной продукции и другие операционные расходы, отражаемые в отчете о прибылях и убытках, а также все текущие активы баланса будут изменяться прямо пропорционально изменению продаж, т.е. вырастут на 10 %.

3. Все продажи фирма осуществляет в кредит.

Анализ информации прошлых лет показал:

45 % клиентов пользовались преимуществом скидок, оплачивая счета в течение первых 10 дней;

53 % клиентов отказывались от скидок, оплачивая счета в среднем через 30 дней;

оставшиеся 2 % клиентов оплачивали счета в среднем через 100 дней[2].

Заместитель директора предполагает, что с введением новых условий в кредитную политику фирмы ситуация может измениться следующим образом:

45 % клиентов по-прежнему будут пользоваться скидкой и оплачивать счета в течение первых 10 дней;

52 % клиентов воспользуются отсрочкой платежа в 40 дней;

3 % клиентов будут оплачивать счета через 100 дней.

Рассчитаем средний период инкассации для двух вариантов кредитной политики:

существующий вариант:Тинк = (0,45 x 10 дн) + (0,53 x 30 дн) + (0,02 x 100 дн) = 22,4 дня;

предлагаемый вариант:

Тинк = (0,45 x 10 дн) + (0,52 x 40 дн) + (0,03 x 100 дн) = 28,3 дня.

Анализируя предложенную информацию, выясняем, что при существующей кредитной политике расходы по безнадежным долгам составляют 2 % продаж; в новой кредитной политике они возрастут до 3 % продаж.

Финансовый директор фирмы предоставляет следующую информацию:

прирост текущих активов, вызванный ростом продаж при внедрении новой кредитной политики, можно обеспечить за счет привлечения краткосрочной ссуды под 6 %;

фирма платит налог на прибыль по ставке 40 %;

средневзвешенная стоимость капитала фирмы равна 10 %;

процентная ставка по долгосрочным долговым источникам составляет 8 %.

Оценку целесообразности изменения кредитной политики проведем поэтапно.

Первый этап. Разработка прогнозных финансовых документов, включающих баланс и отчет о прибылях и убытках.

В табл.4.3 и 4.4 приведены прогнозные документы для двух вариантов кредитной политики фирмы "Флагман".

Таблица 4.3

Баланс на конец прогнозного года, тыс. руб.

| Статьи баланса | Существующий вариант | Предлагаемый вариант | Замечания |

| Активы Фиксированные активы Текущие активы: запасы дебиторская задолженность деньги | 92 983 99 146 21 453 12 380 65 313 | 92 983 112 647 235 98 17 205 71 844 | Без изменений Рост 10 % См. прим.1 Рост 10% |

| Баланс | 192 129 | 205 630 | |

| Пассивы Собственный капитал: акционерный капитал добавочный капитал нераспределенная прибыль Обязательства: долгосрочные краткосрочные Потребность в дополнительном финансировании | 150 607 35 000 32 100 83 507 15 034 26 488 | 152 107 35 000 32 100 85 007 15 034

9 352 | Без изменений Без изменений Рост 1500 тыс. р. Без изменений Рост 10 % См. прим.2, 3 |

| Баланс | 192 129 | 205 630 |

Примечания:

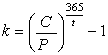

Дебиторская задолженность = ![]() · Тинк

· Тинк

для существующего варианта: ![]() =12 380 тыс. руб.;

=12 380 тыс. руб.;

для предлагаемого варианта: ![]() =17 205 тыс. руб.

=17 205 тыс. руб.

9 352 тыс. руб. - это потребность в дополнительных источниках финансирования, она рассчитана как разность между величиной активов (205 630) и суммой собственного капитала и обязательств (196 278). Дополнительное финансирование необходимо, чтобы обеспечить рост активов, требуемый для поддержания новой кредитной политики.

Если 9 352 тыс. руб. планируется привлечь извне, фирма будет платить проценты в виде финансовых издержек, которые должны быть отражены в отчете о прибылях и убытках. Они снизят чистую и нераспределенную прибыль, что в свою очередь потребует внести изменения в баланс, а следовательно, и изменения в потребности дополнительного финансирования. Если проблема решается с помощью электронных таблиц, финансовые документы могут изменяться несколько раз, до тех пор, пока дополнительные процентные расходы не станут незначительными.

Таблица 4.4

Прогнозный отчет о прибылях и убытках за год, тыс. руб.

| Статьи | Существующий вариант | Предлагаемый вариант | Замечания |

| Продажи Себестоимость продаж Валовая прибыль Другие операционные расходы Убытки от безнадежных долгов Операционная прибыль Процентные расходы Налогооблагаемая прибыль Налог на прибыль Чистая прибыль | 201 734 107 280 94 454 43 229 4 035 47 190 1 221 45 969 18 388 27 581 | 221 907 118 008 103 899 47 552 6 657 49 690 1 223 48 468 19 387 29 081 | Рост 10 % Рост 10 % Рост 10 % 2 % и 3 % от продаж 8 % и 6 % от обязательств Ставка 40 % Рост 1500 тыс. руб. |

Второй этап. Расчет прироста денежных средств.

На этом этапе надо определить дополнительные потоки денежных средств, которые ожидаются в результате изменения кредитной политики. Расчеты приведены в табл.4.5.

Таблица 4.5

Прирост денежного потока, вызванный изменением кредитной политики фирмы, тыс. руб.

| Показатель | Величина |

| Дополнительный приток денежных средств: рост продаж | 20 173 |

| Дополнительный отток денежных средств: рост себестоимости продаж рост других операционных расходов рост убытков от долгов рост процентных расходов рост налоговых платежей | 10 728 4 323 2 623 2 999 |

| Итого дополнительный отток | 18 675 |

| Чистый дополнительный годовой поток денежных средств | 1 498 |

Итак, расчеты показывают, что исходные инвестиции фирмы равны 9 352 тыс. руб. (дополнительное финансирование в предлагаемую кредитную политику), а чистый дополнительный денежный поток за год составит 1 498 тыс. руб.

Третий этап. Расчет NPV предлагаемого изменения условий кредитной политики.

NPV следует определять как сумму дисконтированных денежных потоков за вычетом начальных вложений. В данном примере начальными вложениями в новую кредитную политику являются дополнительные финансовые ресурсы на сумму 9 352 тыс. руб., в которых нуждается фирма, а ежегодный чистый дополнительный поток денежных средств составляет

1 498 тыс. руб. Этот поток по условию не имеет какого-то ограниченного срока, т.е. фирма может на него рассчитывать в течение всего жизненного цикла. При таких условиях ясно, что мы имеем дело с бессрочным аннуитетом. Для расчета текущей стоимости бессрочного аннуитета РVP используют формулу

РVP = PMT · ![]() ,

,

где PMT - ежегодный чистый поток денежных средств; k - требуемая норма доходности, равная средней взвешенной стоимости капитала.

Подставляя в формулу значения, находим текущую стоимость бесконечного ежегодного потока поступлений в 1 498 тыс. руб., дисконтированных по ставке 10 %:

PVP = 1 498 · ![]() = 14 980 тыс. руб.

= 14 980 тыс. руб.

Чтобы завершить расчет NPV, необходимо из найденной суммы вычесть первоначальные вложения, т.е. инвестиции в изменение кредитной политики:

NPV = PVP - P0= 14 980 - 9 352 = 5 626 тыс. руб.

Таким образом, чистая текущая стоимость как критерий оценки изменения кредитной политики фирмы равна 5 626 тыс. руб.

Поскольку данная величина является положительной, предложение по изменению кредитных условий считается целесообразным.

В результате этих изменений стоимость фирмы будет возрастать ежегодно на 5 626 тыс. руб. Можно использовать другой метод оценки - расчет внутренней нормы доходности.

В данном примере нужно просто найти IRR, т.е. внутреннюю ставку доходности, при которой текущая стоимость денежного потока равна текущей стоимости затрат, т.е. NPV = 0:

IRR = ![]() =

= ![]() = 0,1602, или 16,02 %.

= 0,1602, или 16,02 %.

Поскольку 16,02 % превышают стоимость капитала фирмы (10 %), предложение по изменению кредитных условий стоит одобрить.

Используя рассмотренный подход, можно оценивать любое предлагаемое изменение кредитной политики. При этом можно рассматривать и изменять различные переменные до тех пор, пока не выявится комбинация, обеспечивающая самую большую величину NPV.

4.4 Принятие решения по предоставлению коммерческого кредитаРанее было сказано, что фирма предоставляет коммерческий кредит своим клиентам лишь том случае, если они удовлетворяют ее кредитным стандартам. Кредитные стандарты представляют собой требования, которым должны соответствовать клиенты, чтобы им был гарантирован коммерческий кредит. Иными словами, фирма тестирует своих клиентов на их кредитоспособность, т.е. проводит свою кредитную политику, уподобляясь банку. Соответственно она пользуется теми же приемами, что и коммерческий банк, когда он анализирует возможность предоставления ссуды. В этой связи разработка кредитных стандартов чаще всего основана на применяемом банками правиле "пяти С", которое называют так из-за того, что все его элементы (а их пять) начинаются с английской буквы С (si):

Характер (character) клиента, или его репутация, которая отражает желание клиента рассчитываться по обязательствам, его честность и порядочность. Во внимание принимается кредитная история клиента.

Кредитоспособность (capacity), т.е. способность оплачивать долг за счет будущего денежного потока. Чем больше уверенность у кредитора в том, что заемщик сможет рассчитаться в будущем, тем больше у него желание предоставить клиенту кредит сейчас.

Капитал (capital), который характеризует богатство клиента и на который кредитор может рассчитывать в случае, если его надежды на ожидаемый поток денежных средств не оправдаются. Кредитор чувствует себя более уверенно, если заемщик располагает достаточными денежными ресурсами для погашения своих долгов.

Залог (collateral) представляет собой вторичную форму обеспечения кредита. Обычно в качестве залога рассматриваются наиболее ликвидные материальные активы, которые кредитор берет в залог с целью обезопасить себя в случае банкротства и дефолта заемщика.

Условия (conditions), отражающие тенденции в экономике или отрасли, в которой работает заемщик. Чем более привлекательными выглядят эти условия для заемщика, тем больше вероятность предоставления ему кредита.

Чтобы оценить кредитный потенциал клиента (в терминах правила "пяти С" или других критериев), фирмы обычно применяют выработанные практикой методы, позволяющие провести сравнения характеристики клиентов с некоторыми установленными критериями. В частности, используются скоринг-методы (credit scoring) - методы определения кредитоспособности заемщика, которыми пользуются коммерческие банки.

Трудно недооценить важность изучения кредитоспособности покупателя, тем более до того, как предоставить ему кредит. Игнорирование оценки кредитоспособности - быстрый путь к банкротству с большой величиной дебиторской задолженности, но без денег.

Однако чтобы изучить клиента, необходима соответствующая информация о нем. Сбор и анализ информации требует затрат как временных, так и стоимостных. Иногда эти затраты превышают ожидаемую маржинальную прибыль и поэтому с финансовой точки зрения не имеют смысла.

Существуют различные источники получения информации для принятия решения о предоставлении коммерческого кредита клиенту. Наиболее полезной информацией считается финансовая отчетность, которую можно получить непосредственно от клиента. Отказ клиента предоставить официальные финансовые отчеты (баланс, отчет о прибылях и убытках) зачастую указывает на его слабое финансовое положение.

Ценную информацию можно получить от других фирм, контрагентов исследуемого клиента или от обслуживающего его банка относительно опыта сотрудничества с данным клиентом.

4.5 Политика инкассацииЕсли фирма провела необходимый анализ и положительно оценила кредитоспособность клиентов, это еще не означает, что они вовремя рассчитаются по обязательствам. Некоторые и вовсе забывают о своих долгах. В связи с этим следующим шагом после предоставления клиенту кредита является инкассация, или получение отсроченных сумм в документально установленный срок.

Чтобы справиться с возникшими проблемами, фирмы разрабатывают так называемую инкассационную политику, включающую меры по взысканию счетов. Однако не существует одинаково эффективной для всех

фирм и клиентов инкассационной политики, поскольку она зависит от деловой ситуации, терпимости фирмы к злоупотреблению клиентов, ее отношений с данным клиентом. И в то же время большинство фирм включают в свою политику ряд рутинных процедур:

дебитору напоминают о том, что наступил срок платежа;

если ответ не получен, кредитор продолжает свои усилия по взысканию долга в виде серии официальных писем (традиционной или электронной почтой, факсом);

телефонные звонки. Часто это хороший способ узнать о проблемах клиента. И в зависимости от существенности причины можно либо не предпринимать никаких действий против него, либо заключить с ним особое соглашение о погашении долга;

принятие соглашения о сокращении величины долга. Фирма должна помнить, что слишком усердное "выбивание" долга может привести клиента к банкротству, и тогда вероятность вернуть долг станет мизерной. В таком случае целесообразно предусмотреть сокращение суммы дебиторской задолженности либо заключить соглашение о реструктуризации долга, которое предусматривает пролонгацию платежей;

списание долгов на убытки. Это может быть наилучшей альтернативой, если одолженная сумма невелика либо слишком велики затраты по ее взысканию. Фирма может списать весь долг или его часть, если предпринимаемые усилия по возврату безуспешны;

продажа дебиторской задолженности факторинговой компании. Конечно, факторинговая компания купит задолженность по цене ниже номинальной, но взамен фирма получит ряд преимуществ: ей уже не надо будет управлять этой дебиторской задолженностью и она имеет деньги, которые можно эффективно использовать;

обращение в судебные органы. Эта самая жестокая мера применяется в случае, когда в добровольном порядке не удается урегулировать проблему погашения долга дебитором.

Предоставляя отсрочку платежа клиенту, надо помнить, что меры предупредительного характера помогают сберечь и время и деньги.

Задания для самоподготовки

Вопросы

1. Что представляет собой дебиторская задолженность?

2. Почему некоторые фирмы не имеют дебиторской задолженности?

3. Выгодно ли фирмам предоставлять отсрочку платежа своим клиентам?

4. Почему дебиторской задолженностью надо управлять?

5. Что представляет собой кредитная политика?

6. Каковы ключевые элементы кредитной политики?

7. Какими могут быть условия продаж?

8. Что представляют собой стандарты кредитоспособности?

9. С какой целью фирмы применяют правило " Пять С"?

10. Что включает политика инкассации?

11. Объясните влияние величины дебиторской задолженности на рентабельность собственного капитала.

12. Объясните влияние величины дебиторской задолженности на показатели ликвидности.

13. В чем различия между либеральной и сдержанной кредитной политикой?

14. Как определить оптимальный уровень дебиторской задолженности?

15. От чего зависит величина дебиторской задолженности?

16. Перечислите источники информации о потенциальных дебиторах.

Задачи

Задача 1. Годовые продажи фирмы составили 6 500 тыс. руб. (все продажи в кредит). Период инкассации в среднем равен 22 дням. Чему равна величина дебиторской задолженности, если в году 365 дней?

Задача 2. Компания "Фортуна" осуществляет все продажи в кредит на условиях "2/10 net 60". Ее годовые продажи составили 200 тыс. руб. Клиенты рассчитывались за покупки следующим образом: 40 % клиентов - в течение 50 дней, 57 % - через 60 дней, а 3 % - через 100 дней. Рассчитайте величину дебиторской задолженности и средний период инкассации.

Задача 3. Компания "Фортуна" (см. задачу 2) решила ужесточить свою кредитную политику и осуществлять продажи на условиях "2/10 net 30". Ожидается, что продажи упадут на 10 %, но платежи от клиентов ускорятся:

40 % клиентов будут брать отсрочку в 10 дней;

58 % клиентов будут брать отсрочку в 30 дней;

2 % клиентов будут оплачивать счета через 100 дней.

Проанализируйте, как новые условия повлияют на дебиторскую задолженность и период инкассации.

Задача 4. Фирма приняла решение о предоставлении коммерческого кредита своим клиентам. Ожидается, что продажи увеличатся на 10 %, суммарная величина всех расходов увеличится на 5 %, дебиторская задолженность вырастет до 200 тыс. руб., денежные активы сократятся на 50 тыс. руб., а краткосрочные обязательства вырастут до 300 тыс. руб. На другие статьи финансовых отчетов данное решение не повлияет. Рассчитайте и проанализируйте изменения двух показателей фирмы: рентабельности собственного капитала и коэффициента текущей ликвидности.

Финансовая информация, тыс. руб.

| Статьи финансовых отчетов | Существующий вариант | Предлагаемый вариант |

| Продажи Расходы Чистая прибыль за год Текущие активы: дебиторская задолженность деньги Текущие обязательства Собственный капитал | 2 500 2 300 200 100 0 100 50 2 000 |

Задача 5. Специалисты по маркетингу компании "Норд", изучив и проанализировав ситуацию, предлагают изменить условия продаж: вместо "2/15 net 40" ввести "2/15 net 60". Они считают, что результатом станет рост продаж на 20 % по сравнению с достигнутым уровнем в 350 тыс. руб. Все продажи компания осуществляет в кредит. Анализ показал, что:

40 % клиентов пользуются скидкой, оплачивая покупку через 15 дней;

58 % клиентов отказываются от скидки, но оплачивают свои счета через 40 дней;

2 % клиентов платят по счетам через 100 дней.

В условиях новой кредитной политики ожидается, что:

40 % клиентов по-прежнему будут пользоваться скидкой и оплачивать покупку через 15 дней;

57 % клиентов откажутся от скидки, но оплачивать свои счета будут через 40 дней;

оставшимся 3 % клиентов потребуется 100 дней для погашения своей задолженности.

Прогнозируется, что уровень безнадежных долгов возрастет с 2 % до 3 %.

Кроме того, ожидается, что:

увеличение текущих активов можно будет обеспечить за счет привлечения краткосрочной ссуды под 7 % годовых;

ссудный процент по долгосрочным займам - 10 %;

ставка налогообложения прибыли - 40 %;

средневзвешенная стоимость капитала компании - 11 %;

себестоимость реализованной продукции составляет 80 % от выручки;

другие операционные расходы (коммерческие, управленческие) составляют 10 тыс. руб. при существующей кредитной политике.

себестоимость реализованной продукции, другие операционные расходы в отчете о прибылях и убытках, а также все текущие активы и текущие пассивы изменяются пропорционально изменению выручки.

Статьи баланса в условиях старой кредитной политики, тыс. руб.:

Деньги 15 000

Запасы 50 000

Здания, оборудование 120 000

Акционерный капитал 25 000

Нераспределенная прибыль 50 000

Коммерческая кредиторская задолженность 14 918

Векселя к оплате 35 000

Долгосрочные займы 30 000

Добавочный капитал 60 000

Задание:

Рассчитайте период инкассации и величину дебиторской задолженности для старой и новой кредитной политики.

Составьте агрегированные финансовые отчеты (баланс и отчет о прибылях и убытках) для старой и новой кредитной политики.

Рассчитайте прирост потока денежных средств.

Оцените предложение специалистов по маркетингу: целесообразно ли вводить новые кредитные условия.

Контрольные тесты

1. В управлении дебиторской задолженностью не используется показатель:

а) период инкассации;

б) возраст дебиторской задолженности;

в) отношение заемного капитала к собственному капиталу;

г) доля сомнительных долгов

2. Фирма ужесточает стандарты кредитоспособности. Величина продаж?

а) продажи уменьшится;

б) продажи увеличится;

3. Фирма ослабляет стандарты кредитоспособности. Дебиторская задолженность?

а) дебиторская задолженность уменьшится;

б) дебиторская задолженность увеличится;

в) дебиторская задолженность не изменится.

4. Кредитная политика не включает в себя:

а) стандарты кредитоспособности;

б) условия продаж;

в) политику инкассации;

г) процентную ставку по кредитам.

5. Период инкассации - это:

а) средняя величина дебиторской задолженности;

б) время, в течение которого учитывается дебиторская задолженность;

в) отсрочка платежа.

6. Коммерческий кредит, это -

а) отсрочка платежа, предоставляемая продавцом покупателю;

б) ссуда, выдаваемая клиенту в денежной форме;

в) отсрочка платежа, предоставляемая покупателем продавцу.

Глава 5. Управление запасами

Управление запасами в финансовом менеджменте рассматривается в контексте принятия решений о поддержании определенного уровня инвестиций в запасы. С одной стороны, чем выше уровень запасов, тем выше затраты на хранение, страхование, потери от порчи, а также финансовые издержки по заемным средствам, привлекаемым для финансирования запасов. Ситуацию усугубляет риск старения этих запасов. С другой стороны, более высокий уровень запасов добавляет фирме гибкости, минимизируя риск дефицита, давая возможность фирме выполнять заказы без задержек, а следовательно, избегать падения производства из-за неадекватного уровня материальных запасов. Кроме того, крупные объемы закупок сырья и материалов способствуют получению существенных скидок от продавцов. Становится понятным естественное стремление менеджеров отделов снабжения и маркетинга, а также производственных подразделений к более высокому уровню запасов.

И хотя решения по запасам не относятся к прямой компетенции финансового менеджера, именно ему приходится нести ответственность за то, в каком объеме и по какой цене привлечены ресурсы для инвестирования в запасы. В этой связи в сферу его деятельности попадают вопросы управления запасами, а именно, поиск их приемлемого уровня.

В финансовом аспекте проблемы управления запасами имеют много общего с проблемами управления дебиторской задолженностью. Влияние уровня запасов на рентабельность собственного капитала и на коэффициент текущей ликвидности такое же, как дебиторской задолженности, о чем свидетельствуют расчеты, приведенные в табл.5.1.

Различие лишь в том, что запасы являются менее ликвидными текущими активами. Поэтому фирма Б генерирует повышенный риск не только из-за наличия дебиторской задолженности, но и запасов. Некоторые из запасов, возможно, будет трудно продать или же продать будет можно, но по более низким ценам.

Таблица 5.1

Влияние политики управления запасами на показатели ликвидности и рентабельности, тыс. руб.

| Показатели | Фирма А | Фирма Б |

| Продажи Расходы Чистая прибыль ________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________ Активы: фиксированные активы запасы дебиторская задолженность деньги | 2 433 2 383 50 _______________________________________________________________________________________________ 500 0 0 100 | 2 433 2 383 50 _________________________________________________________________________________ 500 400 200 100 |

| Итого активов: | 600 | 1 200 |

| Пассивы: собственный капитал долгосрочные займы краткосрочные обязательства | 350 200 50 | 700 400 100 |

| Итого пассивов: | 600 | 1 200 |

| Коэффициент текущей ликвидности Коэффициент срочной ликвидности Рентабельность собственного капитала, % | 2,0 2,0 14,3 | 7,0 3,0 7,1 |

Следует заметить, что у фирмы А коэффициент текущей ликвидности такой же, как коэффициент срочной ликвидности[3] (2,0), в то время как у фирмы Б коэффициент срочной ликвидности (3,0) ниже, чем коэффициент текущей ликвидности (7,0), а насколько ниже, зависит от величины запасов.

5.1 Факторы, влияющие на управление запасамиРассмотрим факторы, влияющие на управление запасами.

Сезонность производства. Если среднегодовой уровень производства рассчитывается исходя из максимальной эффективности использования производственных мощностей, это может стать причиной того, что в отдельные периоды на складах производителя скапливаются чрезмерные запасы готовой продукции, особенно в сезонном бизнесе. Например, елочные украшения скапливаются на фабрике задолго до их продаж.

Однако если при расчете среднегодового уровня производства учитывается сезонный характер бизнеса, то это снимает проблему чрезмерных запасов, зато возникает проблема незагруженности производственных мощностей в течение периода затишья. Более того, если фирма максимизирует свою производственную деятельность, чтобы удовлетворить сезонные потребности, она будет вынуждена оплачивать сверхурочную работу и испытывать другие негативные последствия, например, чрезмерное использование оборудования. Таким образом, налицо классическая проблема финансового анализа: достаточна ли величина снижения затрат от роста объемов производства для того, чтобы оправдать чрезмерные расходы по содержанию запасов.

К примеру, рассматривается предложение об увеличении уровня производства. При этом операционные затраты снижаются на 300 тыс. руб., но возрастают вложения в запасы на 900 тыс. руб. В результате рентабельность инвестиций будет равна 33 % (300: 900).

Если требуемая норма рентабельности равна 10 %, то очевидно, что предлагаемый вариант может быть принят.

Инфляция (и дефляция). Цены изменчивы, они не только растут, но и падают. Об этом свидетельствует мировой опыт. Только очень проницательный менеджер по снабжению может надеяться на процветание своей фирмы в таком нестабильном окружении. Частично проблема контролируется поддержанием умеренного уровня запасов. Другой путь - хеджирование ценового риска, т.е. использование фьючерсных контрактов, предусматривающих продажу товара по фиксированной цене в оговоренный срок. Но это касается только товаров, которыми торгуют на товарных биржах.

Необходимо помнить и о влиянии метода оценки запасов, применяемого фирмой. Так, использование метода FIFO (first in - first out) увеличивает стоимостную оценку запасов, а метода LIFO (last in - first out) - снижает. Особенно чувствительно это влияние в периоды высокой инфляции.

5.2 Оптимальный уровень запасовФирмы имеют возможность стимулировать продажи, поддерживая большие запасы, но при этом растут соответствующие затраты. Задача финансового менеджера - определить, какой уровень запасов обеспечивает фирме наибольшую прибыль. И в первую очередь требуется оценить затраты, которые ассоциируются с запасами.

Различают два вида затрат: текущие затраты и затраты на заказ.

Текущие затраты вызваны операциями по хранению запасов: арендой складских помещений, страхованием, обеспечением сохранности и т.д. Обычно они выражены удельной величиной. Например, хранение на складе 1 тонны металла составляет столько-то рублей в год.

Если предположить, что текущие затраты на единицу запасов есть постоянная величина, тогда текущие затраты = ![]() · C, где

· C, где ![]() - средняя величина запаса; C - удельные текущие затраты.

- средняя величина запаса; C - удельные текущие затраты.

Затраты на заказ. Они возникают всякий раз, когда размещается заказ на поставку какого-либо сырья или материалов (а также покупных изделий и полуфабрикатов) и могут быть канцелярскими и телефонными

расходами, оплатой труда сотрудников отдела снабжения и т.д. Эти затраты можно отнести к постоянным, не зависящим от величины заказа. Обычно они выражаются в стоимостной форме на один заказ (например, 500 руб. на заказ).

Если свести роль финансового менеджера к минимизации двух видов затрат, то это сильно упрощает проблему, так как тенденции их изменения противоположны. Так, рост уровня запасов вызывает рост текущих затрат, снижая при этом затраты на заказ, поскольку количество этих заказов уменьшается.

Фирмы, не имеющие запасов, сводят текущие затраты к нулю, но им надо делать заказы на материалы всякий раз, когда эти материалы необходимы для осуществления производства. Тем самым они максимизируют затраты на заказ. И наоборот, фирма может минимизировать затраты на заказ, сделав всего один заказ на все материалы сразу, но при этом ее текущие затраты, вызванные содержанием огромных запасов, будут очень высоки.

Проблема может быть решена при условии, если большие объемы запасов способствуют росту продаж. Известно, что чем больше товарных запасов демонстрируется, тем больше вероятность найти своего покупателя. Но чем больше запасов готовой продукции, не выставленной для обозрения потенциальными покупателями, тем меньше товаров может быть продано из-за отсутствия, к примеру, нужного размера или модели. Однако не факт, что тот уровень запасов, который обеспечивает большую выручку и меньшие затраты, является оптимальным.

Чтобы определить оптимальную величину, необходимо найти баланс между затратами и прибылью при различных уровнях запасов.

Поскольку затраты на заказ есть постоянная величина, ее определяют по формуле затраты на заказ = ![]() , где S - общее потребление запасов (потребность); Q - величина заказа; P - затраты на выполнение одного заказа.

, где S - общее потребление запасов (потребность); Q - величина заказа; P - затраты на выполнение одного заказа.

Между двумя видами затрат существует обратная зависимость: чем больше величина заказа, тем выше текущие затраты, но ниже затраты на заказ. Следовательно, надо найти такую величину заказа, при котором суммарные затраты будут минимальными. Это и будет оптимальная величина заказа.

Этой теме посвящена целая отрасль в области исследования операций. Ученые разработали ряд моделей, среди которых наибольшую популярность получила модель экономически обоснованного размера заказа. При определенных, достаточно разумных допущениях эта модель использует формулу:

![]() =

= ![]() .

.

Допущения: уровень использования запасов постоянный; время выполнения каждого заказа согласовано; дата поставки совпадает с точкой, когда уровень запасов достигает нуля. Это не относится к проблеме дефицита, имеющей место, когда у фирмы закончился запас какого-то наименования и нет возможности его купить или поставить. Ослабление данных допущений не вызывает значительных изменений в расчетах.

Экономичный размер заказа (EOQ) - это количество (объем, размер), которое наиболее выгодно заказывать. Рассчитаем данную величину, переведем ее в средний уровень запасов и определим минимальную сумму общих затрат (текущих и на заказ) на следующем примере.

Ежемесячная потребность в комплектующих деталях составляет 500 шт. по цене 100 руб. Затраты, связанные с оформлением и получением заказа, составляют 300 руб. Текущие затраты на содержание одной комплектующей детали составляют 30 % ее цены. Требуется определить, какое количество деталей надо заказывать единовременно:

![]() =

= ![]() = 100 шт.

= 100 шт.

Оптимальный размер заказа - 100 шт. комплектующих деталей. Учитывая допущения, можно определить, что средний размер запасов равен 50 шт. (EOQ / 2). В течение каждого месяца заказ надо повторять 5 раз (500: 100), т.е. через каждые 6 дней (30: 5). Можно также рассчитать величину затрат:

текущие затраты = среднемесячная величина запасов в шт. · удельные текущие затраты = ![]() · 30 = 1 500 руб.;

· 30 = 1 500 руб.;

затраты на заказ за месяц = ![]() · 300 = 1 500 руб.

· 300 = 1 500 руб.

Всего затрат на содержание запаса: 1 500 + 1 500 = 3 000 руб.

Это минимальные затраты на содержание запасов, которые обусловлены заказом в 100 шт., повторяющимся 5 раз в течение месяца. Всякий другой размер заказа будет иметь большие затраты.

Более подробно и полно модель EOQ рассматривается в курсах производственного менеджмента и логистики.

5.3 Оценка эффективности инвестиций в запасыС точки зрения управления финансами все решения, принимаемые фирмой, оцениваются по целевому критерию - максимизации стоимости фирмы. В силу этого эффективность инвестиций в запасы следует оценивать по данному критерию. И по аналогии с методикой выбора кредитной

политики фирмы можно использовать следующую процедуру расчета: сначала разработать укрупненные прогнозные финансовые документы (баланс и отчет о прибылях и убытках) для каждого предложенного уровня запасов, затем выполнить расчет прироста потока денежных средств и завершить расчетом чистой текущей стоимости (NPV) этого потока.

Рассмотрим методику определения оптимального уровня запасов готовой продукции на следующем примере.

Владелец фирмы "Крепость", продающей подержанные автомобили, хочет определить оптимальное количество автомобилей, которое необходимо демонстрировать на смотровой площадке. Он знает, что увеличение числа демонстрируемых автомобилей может послужить причиной роста продаж, но при этом вырастут текущие затраты по содержанию запасов. Он также знает, что снижение количества демонстрируемых автомобилей позволит сократить текущие затраты, но это может уменьшить величину продаж. Владелец фирмы принял решение увеличить число демонстрируемых автомобилей от 32 до 48, но он не уверен, что такое изменение приведет к росту стоимости его бизнеса.

Для проведения необходимых расчетов введем следующие допуски:

1) затраты на заказ составляют 3 тыс. руб. (каждый раз, когда менеджер оформляет заказ на поставку автомобилей от дилеров, он затрачивает 3 тыс. руб., независимо от числа заказываемых машин);

2) текущие затраты на содержание одного автомобиля составляют 15 тыс. руб. в год;

3) поскольку автомобили находятся в запасах всего лишь несколько недель, источниками финансирования выбраны 6-процентные краткосрочные ссуды, которые доступны этой фирме;

4) средняя закупочная цена подержанного автомобиля 150 тыс. руб. Фирма в среднем продает автомобили за 180 тыс. руб.;

5) в среднем фирма выставляет для обзора 32 автомобиля. Машины продаются равномерно в течение года. Ожидается, что за год будет продано 200 автомобилей;

6) основываясь на своем опыте, владелец фирмы полагает, что между запасами автомобилей и их продажами имеется прямая зависимость, как это показано на рис.5.1 Согласно графику, рост запасов от 32 до 48 машин может увеличить продажи от 200 до 232 автомобилей в год.

Рис.5.1 График зависимости продаж от уровня запасов

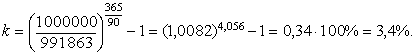

Используя модель EOQ, определим число автомобилей, которое надо заказывать оптовым дилерам, когда требуется пополнить запасы[4]:

EOQ = ![]() =

= ![]() = 9.

= 9.

Итак, величина заказа, минимизирующая затраты на содержание запасов, равна девяти автомобилям. Поскольку ожидаемые продажи составляют 200 автомобилей в год, необходимо сделать 22 заказа (200: 9). Если затраты на каждый заказ равны 3 тыс. руб., то за год эта величина составит 66 тыс. руб.

В существующих условиях средний уровень запасов равен 32 машинам. Если текущие затраты на 1 автомобиль равны 15 тыс. руб. в год, то общая их величина составит 480 тыс. руб. Суммируя затраты (текущие и на заказ), определим затраты на содержание запасов: 66 + 480 = 546 тыс. руб.

Предположим, что другие операционные затраты фирмы и статьи ее баланса изменяются пропорционально продажам. Ставка по краткосрочным обязательствам равна 6 %, по долгосрочным - 8 %. Фирма платит налог на прибыль по ставке 40 %. Стоимость капитала фирмы составляет 10 %.

После проведенных расчетов и уточнений можно приступать к определению оптимального уровня запасов. Расчеты выполним поэтапно.

Первый этап. Формирование упрощенных прогнозных финансовых отчетов.

Посмотрим, как повлияет на бизнес решение об увеличении товарных запасов. В табл.5.2 приведены прогнозные документы фирмы для двух вариантов, различающихся уровнями товарных запасов и соответствующими последствиями (продажами, затратами, статьями баланса).

Таблица 5.2

Агрегированный баланс на конец прогнозного года, тыс. руб.

| Статьи | Существующий вариант | Предлагаемый вариант | Замечания |

| Активы | |||

| Фиксированные активы | 2 160 | 2 160 | Без изменений |

| Текущие активы: запасы дебиторская задолженность деньги | 4 800 1 890 1 410 | 7 200 2 192 1 636 | См. прим.1 Рост 16 % Рост 16 % |

| Баланс | 10 260 | 13 188 | |

| Пассивы | |||

| Собственный капитал: акционерный капитал добавочный капитал нераспределенная прибыль | 5 190 1 050 1 020 3 120 | 5 354 1 050 1 020 3 284 | Без изменений Без изменений См. прим.2 |

| Обязательства: долгосрочные краткосрочные | 5 070 1 350 3 720 | 5 665 1 350 4 315 | Без изменений Рост 16 % |

| Потребность в дополнительном финансировании | 2 169 | См. прим.3 | |

| Баланс | 10 260 | 13 188 |

Примечание:

1. Запасы фирмы представлены автомобилями по цене 150 тыс. руб. Для существующего варианта запасы равны 4800 тыс. руб. (32 x 150 тыс. руб.), для предлагаемого варианта - 7200 тыс. руб. (48 x 150 тыс. руб.).

2. Нераспределенная прибыль выросла по сравнению с вариантом, когда запасы составляли 32 автомобиля, на 164 тыс. руб. (отчет о прибылях и убытках).

3.2 169 тыс. руб. - это потребность в дополнительных источниках финансирования. Рассчитана как разность между валютой баланса, т.е. всего активов (13 188 тыс. руб.), и суммой собственного капитала и обязательств (5 354 + 5 665 = 11 019 тыс. руб.). Дополнительное финансирование необходимо, чтобы обеспечить рост активов, требуемый для поддержания нового уровня запасов.

Таблица 5.3

Отчет о прибылях и убытках за прогнозный год, тыс. руб.

| Статьи | Существующий вариант | Предлагаемый вариант | Замечания |

| Продажи | 36 000 | 41 760 | 232 авто · 180 |

| Себестоимость продаж | 30 000 | 34 800 | 232 авто · 150 |

| Валовая прибыль | 6 000 | 6 960 | |

| Затраты на содержание запасов | 546 | 789 | См. прим.1 |

| Другие операционные затраты | 2 550 | 2 958 | Рост 16 % |

| Операционная прибыль | 2 904 | 3 213 | |

| Процент к уплате | 331 | 367 | См. прим.2 |

| Налогооблагаемая прибыль | 2 573 | 2 846 | |

| Налог на прибыль | 1 029 | 1 138 | Ставка 40 % |

| Чистая прибыль | 1 544 | 1 708 | Прирост 164 тыс. руб. |

Примечания:

1. Для предлагаемого варианта порядок расчета аналогичен описанному выше: EOQ = ![]() = 9,63 (округляем до 10). Количество заказов в год = 232: 10 = 23,2 (округляем до 23). Затраты на заказ = 23 · 3 тыс. руб. = 69 тыс. руб. Среднегодовой уровень запасов = 48 машинам. Текущие затраты = 48 · 15 тыс. руб. = 720 тыс. руб. Всего затраты на содержание запасов = 69 тыс. руб. + 720 тыс. руб. = = 789 тыс. руб.

= 9,63 (округляем до 10). Количество заказов в год = 232: 10 = 23,2 (округляем до 23). Затраты на заказ = 23 · 3 тыс. руб. = 69 тыс. руб. Среднегодовой уровень запасов = 48 машинам. Текущие затраты = 48 · 15 тыс. руб. = 720 тыс. руб. Всего затраты на содержание запасов = 69 тыс. руб. + 720 тыс. руб. = = 789 тыс. руб.

2. Финансовые издержки, или затраты по привлечению долговых источников финансирования, определяются умножением величины основного долга на его цену, т.е. процентную ставку:

долгосрочный заемный капитал · 0,08 + краткосрочные обязательства · 0,06.

Так, для существующего варианта финансовые издержки равны:

(1 350 тыс. руб. · 0,08) + (3 720 тыс. руб. · 0,06) = 331 тыс. руб.

Для предлагаемого варианта:

(1 350 тыс. руб. · 0,08) + (4 315 тыс. руб. · 0,06) = 367 тыс. руб.

Таким образом, если предположения владельца фирмы верны, увеличение автомобилей в запасах (от 32 до 48) приведет к росту продаж на 5 760 тыс. руб. При этом увеличатся затраты на содержание запасов (как текущие, так и затраты на заказ) и другие расходы. В результате чистая прибыль может вырасти на 164 тыс. руб.

Повлияет ли новая политика фирмы относительно запасов на стоимость бизнеса?

Для ответа на этот вопрос рассчитаем прирост потока денежных средств, вызванный изменением политики, и проведем оценку методом чистой текущей стоимости (NPV) будущих поступлений.

Второй этап. Расчет прироста денежного потока

В основе расчета лежат изменения статей агрегированного баланса (см табл.5.2) и отчета о прибылях и убытках (см. табл.5.3). Прирост денежного потока в результате изменения уровня запасов автомобилей рассчитан в табл.5.4.

Таблица 5.4

Расчет прироста потока денежных средств, тыс. руб.

| Показатели | Сумма | Расчет |

| Дополнительный приток денежных средств: рост продаж | 5 760 | 41 760 - 36 000 |

| Дополнительный отток денежных средств: рост себестоимости продаж рост затрат на содержание запасов рост других операционных расходов рост финансовых издержек увеличение налога на прибыль | 4 800 243 408 36 109 | 34 800 - 30 000 789 - 546 2 958 - 2 550 367 - 331 1 138 - 1 029 |

| Итого дополнительный приток | 5 596 | |

| Чистый прирост потока денежных средств | 164 | 5 760 - 5 596 |

Таким образом, чистый прирост денежных средств, возникший из-за изменения уровня запасов, составит 164 тыс. руб. ежегодно. Дополнительные инвестиции в запасы составляют 2 169 тыс. руб. в год.

Третий этап. Расчет NPV будущих поступлений.

Теперь есть вся информация для оценки целесообразности изменения уровня запасов. Этот этап расчетов аналогичен поиску NPV при изменении кредитной политики (см. гл.4).

Если каждый год прирост денежных средств будет составлять 164 тыс. руб., то для того чтобы сложить равные потоки за несколько лет, следует воспользоваться формулой аннуитета. Но так как деятельность фирмы не ограничена каким-то сроком, делаем вывод, что мы имеем дело с бессрочным аннуитетом, величина которого к исходному моменту времени рассчитывается по формуле:

PVP = PMT · ![]() ,

,

где PMT - чистый поток денежных средств за год; k - требуемая норма доходности;

PVP = 164 · ![]() = 1640 тыс. руб.

= 1640 тыс. руб.

Мы нашли настоящую текущую стоимость чистого потока денежных средств, который будет бесконечным, т.е. неограниченным во времени.

Чтобы найти NPV, вычтем из текущей стоимости всего потока исходные инвестиции:

NPV = 1640 - 2169 = - 529 тыс. руб.

Таким образом, мы определили, что чистая текущая стоимость инвестиций в изменение политики уровня запасов является отрицательной величиной. А отрицательный критерий означает, что данное предложение не следует внедрять. Если предложение будет принято, то рыночная стоимость фирмы может снизиться.

В примере мы рассмотрели только одно предложение, а именно, увеличение запасов до 48 автомобилей. Повторяя процедуру расчетов несколько раз, можно найти такой уровень запасов, который будет максимизировать стоимость фирмы. Это и будет оптимальный уровень запасов.

5.4 Методы управления запасамиУправление запасами - это не только поиск оптимальных уровней различных номенклатурных единиц, хранящихся в запасах. Задача управления запасами заключается в том, чтобы сдерживать затраты на содержание запасов, но не в ущерб продажам. Практикой выработано множество приемов, помогающих в решении этой задачи, но два из них заслуживают особого внимания: методы АВС и "just-in-time".

Метод АВС используется для классификации запасов с целью снижения текущих затрат по их содержанию.

Согласно этому методу, все запасы можно подразделить на три группы:

ограниченное количество наиболее ценных видов товарно-материальных запасов объединяют в группу А;

менее дорогие, но используемые в больших количествах запасы относят в группу В;

относительно дешевые виды товарно-материальных ценностей формируют группу С.

Для каждой группы, в соответствии с ее ценностью для фирмы, устанавливается система контроля:

группа А: каждой номенклатурной единице запасов присваивается серийный номер. Обеспечивается хранение в надежном складе. Контроль ежедневный. Если готовая продукция демонстрируется в специально отведенном месте, ее количество должно быть неизменным, т.е. каждая проданная единица замещается новой;

группа В: каждой номенклатурной единице запасов присваивается серийный номер. Обеспечивается хранение в надежном складе. Контроль ежемесячный. Управление запасами основано на EOQ модели;

группа С: инвентаризация один раз в год. Повторять заказ надо только в том случае, если на это указывает визуальный контроль мест хранения запасов.

Метод АВС способствует концентрации времени и усилий фирмы на тех видах запасов, которые этого заслуживают. Таким образом фирма может избежать излишних текущих затрат.

Конечно, классификация запасов не ограничивается только тремя группами А, В и С. Некоторые компании имеют также группы D, E и F. Однако сам принцип классификации не изменяется.

Использование метода "just-in-time", разработанного в Японии, считается особенно полезным тогда, когда складские площади ограничены и текущие затраты по содержанию запасов высоки. Он позволяет фирме снизить запасы до минимума, вплоть до их нулевой величины. Согласно этому методу фирма заключает сделку с поставщиками на поставку точно такого количества материалов (сырья, комплектующих деталей и т.д.), которое требуется в данный момент. В результате отпадает потребность в запасах и ликвидируются текущие затраты по их содержанию. Кроме этого, данный подход заставляет заботиться о качестве (как внутреннем, так и внешнем) производственного процесса. Любой дефект в сырье или материалах будет вынуждать останавливать производство, пока не будет обеспечена их замена.

Применять метод "just-in-time" следует с особой осторожностью в условиях неопределенности, поскольку он несет повышенный риск. Отсутствие запасов или их незначительная величина означает, что бизнес не имеет своеобразной защиты, необходимой в случае, когда предприятия-поставщики снижают темп работы из-за природных катастроф, забастовок или вспышек болезней.

Задания для самоподготовки

Вопросы

1. В каком контексте управление запасами рассматривается в курсе "Финансовый менеджмент"?

2. Какие структурные подразделения предприятий заинтересованы в наличии больших запасов и почему?

3. Почему в сферу деятельности финансового менеджера попадают проблемы управления запасами?

4. Каким образом уровень запасов оказывает влияние на рентабельность собственного капитала и коэффициенты ликвидности?

5. Какие факторы влияют на управление запасами?

6. Каков состав текущих затрат на содержание запасов?

7. Из чего складываются затраты на заказ?

8. Объясните зависимость между текущими затратами и затратами на заказ.

9. Что представляет собой модель EOQ?

10. Объясните поэтапную процедуру оценки предложения по изменению уровня запасов.

11. Что является критерием оценки предложений по изменению уровня запасов?

12. Что представляет собой метод АВС?

13. В чем особенность подхода к управлению запасами, названного "just-in-time"?

14. Каким образом методы оценки запасов (LIFO, FIFO) влияют на их стоимостную величину?

15. Почему финансирование изменения уровня запасов следует рассматривать как инвестиции?

Задачи

Задача 1. Компания "Стандарт" является дилером по продаже станков. В текущем году она продала 340 станков, при этом в запасах постоянно находилось 70 станков. В будущем году ожидается рост продаж до 400 станков, в запасах предполагается держать 100 станков. Затраты на заказ станков составляют 4 800 руб., текущие затраты по содержанию одного станка в запасах равны 12 000 руб. в год. Компания закупает станки по цене 384 тыс. руб., а продает по 480 тыс. руб. Ставка налога на прибыль определена в 40 %.

Предполагается, что увеличение текущих активов будет финансироваться за счет краткосрочных обязательств под 7 % годовых. Долгосрочные кредиты обходятся компании в 11 %. Стоимость капитала равна 13 %, себестоимость продаж составляет 80 % от выручки, остальные операционные затраты равны 3900 тыс. руб.

Статьи агрегированного баланса (в тыс. руб.) компании "Стандарт" для текущих условий следующие:

фиксированные активы 3 390

дебиторская задолженность 3 420

деньги и ценные бумаги 1 950

уставный капитал 2 400

добавочный капитал 9 600

нераспределенная прибыль15 540

долгосрочные займы 1 950

краткосрочные обязательства 6 150.

Себестоимость реализованной продукции и другие операционные затраты, отражаемые в отчете о прибылях и убытках, а также все текущие статьи, учитываемые в балансе, изменяются пропорционально продажам.

Оцените целесообразность изменения уровня запасов.

Задача 2. Торговая фирма осуществляет продажи равномерно в течение года. Ожидается, что в следующем году она продаст 100 000 единиц продукции. Затраты на заказ товара - 900 руб., текущие затраты на содержание единицы товара - 1 800 руб. в год. Определите экономичную величину заказа (EOQ).

Задача 3. Вернитесь к ранее рассмотренному примеру (фирма "Крепость"). Оцените новый вариант изменения уровня запасов (при прежних условиях): владелец фирмы полагает, что если будут выставляться для обзора не 32, а 60 автомобилей, то продажи вырастут до 240 машин в год.

Контрольные тесты

1. Верно ли предположение, что запасы относятся к наиболее ликвидным, но низкодоходным текущим активам?

а) верно;

б) не верно.

2. Как сокращение текущих затрат по содержанию запасов влияет на экономичную величину заказа?

а) снижает;

б) повышает;

в) не изменяет.

3. Как снижение затрат на заказ влияет на экономичную величину заказа?

а) снижает;

б) повышает;

в) не изменяет.

4. Затраты на содержание запасов не включают:

а) затраты на заказ;

б) затраты на обслуживание складских помещений;

в) стоимость самих запасов.

5. Удельные затраты на заказ при прочих равных условиях:

а) снижаются с ростом средней величины запасов;

б) увеличиваются пропорционально увеличению запасов;

в) являются постоянными.

6. Экономичная величина заказа определяет:

а) точку возобновления заказа;

б) величину страхового запаса;

в) величину заказа, обеспечивающую наименьшие затраты на его содержание.

7. Запасы не включают в себя:

а) объем продаж;

б) незавершенное производство;

в) сырье и материалы;

г) готовую продукцию.

8. Оценка эффективности инвестиций в запасы основана на:

а) определении будущей стоимости аннуитета;

б) определении настоящей стоимости аннуитета;

в) дисконтировании наращенной суммы.

Глава 6. Краткосрочные источники финансирования

На финансирование за счет внешних источников компании полагаются, как правило, по двум причинам. Первая причина - рост бизнеса. Прибылей может просто не хватать для приобретения новых активов, потребность в которых возникает по мере расширения деятельности компании. Вторая причина - выбор, который делают не только компании, но и люди в своей личной жизни, предпочитая занимать деньги для того, чтобы приобрести какое-либо имущество. Гораздо выгоднее занять, купить и пользоваться, чем долго копить деньги, ограничивая себя во многом. К примеру, можно каждый месяц откладывать небольшую сумму и купить новый автомобиль. Это займет несколько лет, и все это время вы будете без транспорта. Альтернативный вариант - занять деньги и купить машину, пользоваться ею и выплачивать долг. В деловом мире, как правило, предпочитают второе.

Очевидно, что способность привлечь внешние источники финансирования является решающим фактором для многих предприятий. Более того, без этого бизнес просто не смог бы стартовать.

6.1 Внешние источники финансированияПериод заимствования, или продолжительность внешнего финансирования, зависит от доступности источников финансирования и предпочтений менеджмента.

Более доступными для финансирования роста текущих активов являются краткосрочные источники. Трудно найти банк, который принял бы решение о выдаче десятилетней ссуды на закупку материалов, в то время как получение краткосрочной ссуды на эти же цели является обычной практикой.

Предпочтения менеджеров, выраженные их отношением к риску, ликвидности и рентабельности, определяют тип политики управления оборотным капиталом (агрессивный, консервативный, умеренный). В этом контексте рассмотрим особенности внешних источников финансирования.

Краткосрочное финансирование обычно дешевле, чем долгосрочное, о чем свидетельствуют процентные ставки. Поэтому стремление к доходности заставляет фирмы привлекать краткосрочные источники.

Долгосрочное финансирование является менее рискованным, поскольку процентная ставка по долгосрочным займам фиксируется на длительный период и независимо от поведения ссудных ставок на рынке кредитов она остается постоянной. Более того, заемщик не несет трансакционных издержек по привлечению новых источников через каждые несколько месяцев, как это случается при краткосрочном финансировании. Поэтому стремление избежать риска поощряет фирму к использованию долгосрочных источников.

Таким образом, при выборе источников внешнего финансирования фирмы руководствуются следующими правилами:

рентабельность бизнеса увеличивается с более коротким сроком внешнего финансирования, но при этом растет и риск;

рентабельность бизнеса снижается, когда привлекается долгосрочное финансирование, сопровождающееся пониженным риском.

Рис.6.1 Выбор фирмой внешних источников финансирования

Сочетание источников внешнего финансирования по срокам зависит от выбранной политики управления оборотным капиталом. На рис.6.1 показаны факторы, влияющие на выбор источников внешнего финансирования.

6.2 Способы краткосрочного финансированияБольшинство предприятий, когда у них возникает потребность в краткосрочных источниках, привлекают банковские ссуды на срок не более

одного года и коммерческий кредит (отсрочку платежа за приобретенные материалы). Крупные, устойчивые компании имеют возможность привлекать финансовые ресурсы посредством выпуска соответствующих ценных бумаг.

Финансовые учреждения предлагают много видов краткосрочных ссуд. Рассмотрим основные.

Бланковый (необеспеченный) кредит под осуществление отдельных хозяйственных операций. Он предоставляется, как правило, коммерческим банком, осуществляющим расчетно-кассовое обслуживание предприятия. Хотя формально кредит носит необеспеченный характер, фактически он обеспечивается дебиторской задолженностью предприятия и его средствами на расчетном и других счетах в этом же банке. Кроме того, этот вид кредита является самоликвидирующимся, так как осуществленная при его посредстве хозяйственная операция в конечном счете генерирует денежный поток, достаточный для полного погашения этого кредита.