Навигация

Потребности в работающем капитале изменяются вместе с отраслевыми условиями и в зависимости от длительности чистого коммерческого цикла

2. Потребности в работающем капитале изменяются вместе с отраслевыми условиями и в зависимости от длительности чистого коммерческого цикла.

Аналитику следует быть осведомленным и о так называемом "менеджменте" коэффициента текущей ликвидности, также известном как "украшение витрин". Так, в закрытом периоде (между обязательными годовыми отчетами) руководство фирмы время от времени может настаивать на инкассации дебиторской задолженности, стимулировании авансовых платежей, сокращении запасов ниже нормального уровня, задержке типичных для фирмы закупок для погашения текущих обязательств.

В результате увеличивается коэффициент текущей ликвидности. Проиллюстрируем это на следующем примере.

Компания увеличивает коэффициент текущей ликвидности за счет более раннего, чем обычно, погашения кредиторской задолженности на 50 тыс. руб.:

| До выплат | После выплат | |

| Текущие активы, тыс. руб. | 200 | 150 |

| Текущие пассивы, тыс. руб. | 100 | 50 |

| Работающий капитал, тыс. руб. | 100 | 100 |

| Коэффициент текущей ликвидности | 2 | 3 |

Следовательно, аналитик не должен ограничивать свой анализ показателями, рассчитанными на основе годовых балансовых отчетов. Его следует расширить промежуточными измерениями коэффициента текущей ликвидности. Промежуточный анализ делает более трудным для менеджмента "приукрашивание витрин" и позволяет аналитику оценивать сезонное влияние на коэффициент.

2.3 Анализ чистого коммерческого циклаПотребности компании в работающем капитале находятся под влиянием инвестиций в запасы, а также отношений между отсрочкой платежа от поставщиков и кредитными условиями, предоставляемыми покупателям. Перечисленные определения составляют понятие "чистого" коммерческого цикла. Расчет его приведен в следующем примере.

| Финансовая информация на конец года (в млн руб.): | |

| Продажи за год | 360 |

| Дебиторская задолженность | 40 |

| Запасы* | 50 |

| Кредиторская коммерческая задолженность** | 20 |

| Себестоимость реализованной продукции (в т. ч. амортизация - 30) | 320 |

* Запасы на начало года - 100 млн руб.

** Предполагается, что эти счета относятся к закупкам, включенным в себестоимость реализованной продукции.

Рассчитаем величину ежедневных закупок. Для этого к запасам на начало года прибавим себестоимость реализованной за год продукции и отнимем запасы на конец года. Из полученной суммы вычтем величину амортизации, включенную в себестоимость реализованной продукции:

50 + 320 - 100 = 270 млн руб.

270 - 30 = 240 млн руб.

Это значит, что в течение года было совершено закупок на сумму 240 млн руб.

Ежедневные закупки составили в среднем 240: 365 = 0,66 млн руб.

Период погашения кредиторской задолженности Ткр составляет 30 дней:

Ткр = 20 млн руб.: 0,66 млн руб.

Период погашения дебиторской задолженности Тинк составляет 41 день:

Тинк = 40 млн руб.: 360 млн руб. · 365дн.

Период оборота запасов Тзап составляет 51 день:

Тзап = 50 млн руб.: 360 млн руб. · 365 дн.

Чистый коммерческий цикл равен 41 + 51 - 30 = 62 дня.

Перечисленные выше показатели более подробно рассмотрены далее (см. п.2.5 данной главы).

Все расчеты проведены корректно, на согласующейся основе. А именно: дебиторская задолженность, учтенная как продажи, разделена на дневные продажи; запасы, учтенные в себестоимости реализованной продукции, разделены на дневную себестоимость реализованной продукции; кредиторская задолженность, учтенная как закупки, разделена на ежедневные закупки.

Анализ показывает, что компания имеет 41-дневные продажи, связанные в дебиторской задолженности, поддерживает на 51 день товарных запасов и получает от поставщиков отсрочку платежа в 30 дней. Чем длиннее чистый коммерческий цикл, тем больше потребность в работающем капитале. Сокращение периода инкассации или периода оборота запасов понижает эти потребности. Увеличение периода погашения кредиторской задолженности как кредита от поставщиков понижает потребности в работающем капитале.

Потребности в работающем капитале определяются отраслевыми условиями и практикой. Сравнения, использующие отраслевые коэффициенты

ликвидности, и расчет потребности в работающем капитале, включающий "чистый" коммерческий цикл, полезны при анализе адекватности работающего капитала.

Кроме этого, анализ ликвидности текущих активов должен включать обзор динамики продаж. Поскольку продажи необходимы, чтобы запасы превратить в дебиторскую задолженность, а дебиторскую задолженность - в деньги, рост продаж подразумевает превращение запасов в более ликвидные активы. Снижение продаж приостанавливает этот процесс.

2.4 Показатели ликвидности, основанные на денежных активахДеньги и денежные эквиваленты - наиболее ликвидные текущие активы. Рассмотрим коэффициенты, основанные на этих активах.

Похожие работы

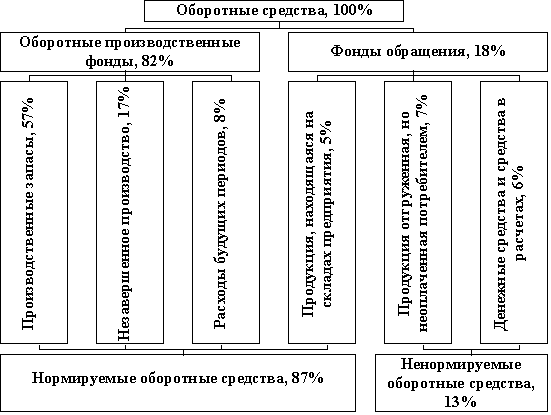

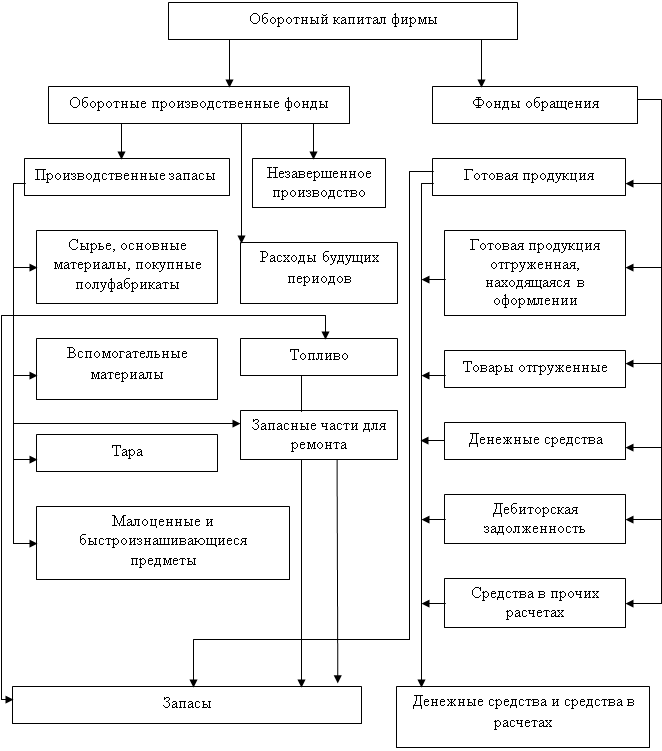

... подразделений правил пожарной безопасности и внутреннего трудового распорядка; 7.3. Ответственность сотрудников Отдела определяется должностными инструкциями. Глава 2. Теоретические основы системы управления оборотным капиталом 2.1 Управление оборотными активами и капиталом Краткосрочное финансирование связано в основном с оборотными активами и краткосрочными пассивами. Как ...

... совершенствование системы снабжения и сбыта; снижение материалоемкости и энергоемкости продукции; повышение качества продукции и ее конкурентоспособности; сокращение длительности производственного цикла и др. Глава 2. Анализ управления оборотным капиталом на примере ФГУП «ОМО им. П.И. Баранова» 2.1 Краткая характеристика предприятия ФГУП «ОМО им. П.И. Баранова» основано в 1916 году ( ...

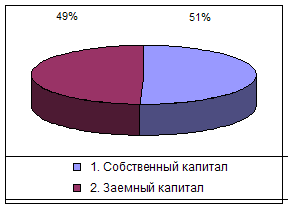

... определяет объем средств, направленных организацией на модификацию и усовершенствование собственности и на финансовые вложения в другие организации. 2. РАЗРАБОТКА ПОЛИТИКИ УПРАВЛЕНИЯ ОБОРОТНЫМ КАПИТАЛОМ 2.1. Содержание политики управления оборотным капиталом Термин «оборотный капитал» относится к мобильным активам предприятия, которые являются денежными средствами или могут быть обращены ...

... фондов обращения. Управление этой группой оборотных средств направлено на предотвращение необоснованного их увеличения, что служит важным фактором ускорения оборачиваемости оборотных средств в сфере обращения. Управление оборотным капиталом тесно связано с его составом и размещением. В различных хозяйствующих субъектах состав и структура оборотного капитала неодинаковы, так как зависят от формы ...

0 комментариев