Навигация

2.1 Структурный анализ

Большую долю в обязательствах банка занимают текущие и расчетные счета, счета корпоративных клиентов и средства в расчетах. Они составляют соответственно на 01.01.06 - 23,03%; 22,98%; 33,57%; на 01.01.07 - 18,91%; 18,03%; 42,55%, а на 01.01.08 - 19,59%; 16,43%; 42,72% обязательств банка. Т.о. структура обязательств в разрезе заемных и привлеченных средств отражает основные особенности функционирования банка как кредитной организации.

Основную долю привлеченных средств составляют средства в расчетах (33-42%), а именно межфилиальные расчеты (30-41%). Вторую по величине долю имеют текущие и расчетные счета. Из приложения 4 видно, что основным направлением деятельности банка является проведение расчетов и обслуживание счетов корпоративных клиентов.

Среди срочных средств клиентов основную часть составляют вклады корпоративных клиентов. Этот показатель как раз характерен для универсальных банков, привлекающих средства юр. лиц на расчетные счета. Доля средств клиентов в обязательствах увеличилась за два года с 13 до 21%. Данную тенденцию можно оценить как положительную, т.к. это свидетельствует об эффективности организации и управления депозитной политикой банка.

Доля выпущенных банком ценных бумаг падает с 16,7 до 4,43% обязательств банка. Анализируя структуру привлеченных средств, можно прийти к выводу о ее постоянности. Так, на протяжении исследуемого периода основную долю занимали средства в расчетах, потом текущие и расчетные счета и счета корпоративных клиентов, это говорит о направленности работы банка с корпоративными клиентами.

2.2 Динамический анализ

Рост обязательств был вызван, прежде всего, ростом привлеченных средств, темп роста которых в 2006 г. по сравнению с 2005 г. составил 156,86%, а в 2007 г. по сравнению с 2006 г. 153,93%. В свою очередь, рост привлеченных средств произошел за счет роста срочных привлеченных средств (в 2006 г. они возросли на 85,35%, а в 2007 г. на 74,94%) и средств в расчетах (на 82% и 48% соответственно). Рост срочных привлеченных средств говорит об улучшении депозитной политики банка и о расширении клиентской базы. Средства на текущих и расчетных счетах, как и мгновенные привлечения, имеют нестабильную динамику, таким образом, незначительно влияя на темп роста привлеченных средств.

Что касается заемных средств банка, то темп роста в 2006 г. по сравнению с 2005 г. составил 98,95%, а в 2007 г. по сравнению с 2006 г. 111,52%. В 2005 г. заемные средства формируются в основном за счет выпущенных краткосрочных ценных бумаг (16,69%), а в 2006 г. - за счет межбанковского кредита (8,12%) от коммерческих банков. Следует отметить, что АКБ «МБРР» (ОАО) не привлекает кредиты от Центрального банка. Вероятнее всего в этом нет необходимости, т.к. в банке достаточно других привлеченных и заемных ресурсов. А так же многие коммерческие банки, предпочитают межбанковские кредиты и заимствования на рынке ссудных капиталов. ЦБ РФ является в основном "кредитором последней инстанции", т.е. в чрезвычайных случаях угрозы банкротства ЦБ является последней инстанцией, которая может дать банку необходимую для его выживания ликвидность. Также необходимо отметить, что неисполненной задолженности по своим обязательствам банк не имеет, что говорит о его стабильной и устойчивой деятельности и привлекательности, как для кредиторов, так и для клиентов, размещающих свои средства в банке.

2.3 Оценка стоимости привлеченных депозитов банка в разрезе клиентов и стоимости выпущенных банком ценных бумаг

Таблица 3

| 2005 год | 2006 год | 2007 год | |

| Стоимость депозитов | |||

| Сд1 = Процентные расходы / Остаток депозитов на конец отчетного периода | 0,0848 | 0,0947 | 0,0473 |

| Сд2 = Процентные расходы по депозитам / Остаток депозитов на конец отчетного периода | 0,0554 | 0,0366 | 0,0500 |

| Сд КО, находящихся в федеральной собственности | 0,0745 | 0,1070 | 0,0854 |

| Сд негосударственных финансовых организаций | 0,0594 | 0,0310 | 0,1137 |

| Сд негосударственных коммерческих организаций | 0,0286 | 0,0000 | 0,0000 |

| Сд негосударственных некоммерческих организаций | 0,1274 | 0,0960 | 0,1189 |

| Сд юридических лиц-нерезидентов | 4,0000 | 0,0000 | 0,0000 |

| Сд физических лиц | 0,0280 | 0,0234 | 0,0252 |

| Сд физических лиц-нерезидентов | 0,0211 | 0,0254 | 0,0373 |

| С-ть кредитов, полученных от Банка России | - | - | - |

| Ст-ть кредитов, полученных от кредитных организаций и банков нерезидентов | 0,0367 | 0,0222 | 0,0294 |

| Стоимость выпущенных ценных бумаг | |||

| Сцб1 = Процентные расходы / Остаток выпущенных цб на конец отчетного периода | 0,1057 | 0,3572 | 0,3943 |

| Сцб2 = Процентные расходы по выпущенным цб / Остаток выпущенных цб на конец отчетного периода | 0,0117 | 0,1481 | 0,0646 |

Анализируя данные таблицы 3, следует сказать, что динамика изменения стоимости депозитов в разрезе клиентов и стоимости выпущенных ценных бумаг нестабильна, и выявить какую-то закономерную тенденцию невозможно. Из вышеприведенных расчетов можно сделать вывод о снижении на протяжении исследуемых периодов объема процентных расходов, приходящегося на общий объем депозитов. Это обуславливается тем, что общий объем депозитов растет более высокими темпами, чем процентные расходы. Однако показатели Сд1, Сд2, Сцб1 и Сцб2 имеют колебательную тенденцию. Возможно, данная динамика по коэффициентам Сцб1 и Сцб2 возникает по причине незначительного снижения объема выпущенных ценных бумаг в 2006 г. по сравнению с 2005 г. (объем снизился в 1,5 раз) и незначительного роста в 2007 г.

Как видно из таблицы, оценивая стоимость депозитов различных категорий клиентов, самая низкая стоимость депозитов физических лиц-нерезидентов. В разрезе остальных групп клиентов стоимость колеблется примерно от 4 до 12%, однако, как уже отмечалось, не имеет закономерной тенденции роста или снижения. Необходимо отметить, что на рынке банковских услуг в связи с высокой конкуренцией наблюдается динамика к увеличению процентной ставки по депозитам с целью привлечения клиентов, тем не менее, по данным расчетам такие выводы сделать не удается.

Похожие работы

... дополнительного дохода до 77,5 млн. руб., МБРР — до 102,3 млн. руб., "Авангард" — до 105 млн. руб. 3. Анализ деятельности банка на рынке потребительского кредитования, предложения по ее усовершенствованию 3.1. Виды потребительского кредитования Хоум Банка Банк регулярно исследует потребительские предпочтения клиентов и совершенствует предлагаемый продуктовой ряд. Банк предлагает: - ...

... скажется и на улучшении вышеуказанного параметра. Сейчас же банк недостаточно средств и времени уделяет данному вопросу. 3 ПРОБЛЕМЫ В ПРИВЛЕЧЕНИИ ДЕНЕЖНЫХ СРЕДСТВ ЮРИДИЧЕСКИХ ЛИЦ И ВОЗМОЖНЫЕ ПУТИ ИХ РЕШЕНИЯ 3.1 ПРОБЛЕМЫ В ДЕЯТЕЛЬНОСТИ БАНКОВ НА РЫНКЕ ДЕНЕЖНЫХ СРЕДСТВ ОРГАНИЗАЦИЙ Ресурсная база, как микроэкономический фактор, оказывает прямое влияние на ликвидность и платежеспособность ...

... проанализировать их в динамике, определить сложившуюся тенденцию и выявить причины. Оценка динамики и структуры статей бухгалтерского баланса (табл. 4,5), а также весь последующий анализ кредитоспособности заемщика был проведен на примере клиента Волгоградского филиала АКБ “Московский Индустриальный Банк” ОАО “Металлсервис”. Основным видом деятельности общества является снабженческо-сбытовые ...

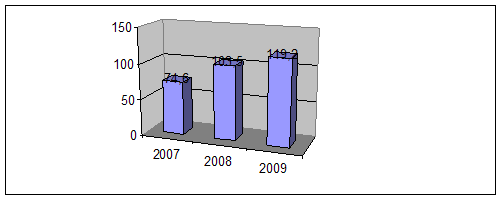

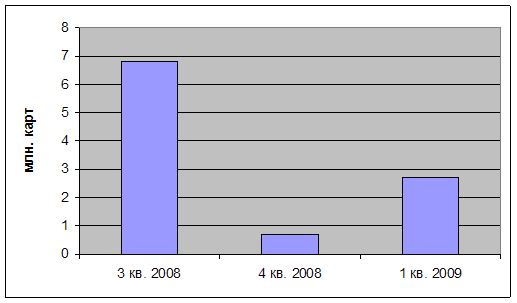

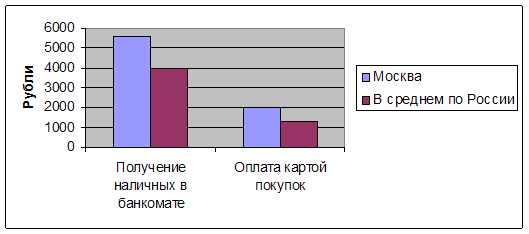

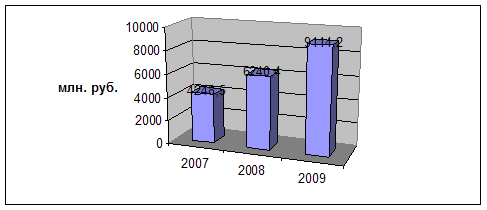

... карт увеличивается с 35% до 41% при одновременном некотором снижении доли дебетовых карт с 65% до 59%. 3 Пути совершенствования деятельности ОАО «МДМ Банк» на рынке пластиковых карт 3.1 Динамика кредитных операций с использованием пластиковых карт в России По данным Центрального Банка Российской Федерации, в настоящее время на руках у россиян находится почти четырнадцать миллионов « ...

0 комментариев