Навигация

1.1 Структурный анализ

При проведении анализа структуры активов банка, следует отметить, что основная доля активов приходится на доходные активы банка, при этом их удельный вес постоянно растет и в 2005 г был равен 83,60%, в 2006 г 87,93%, а в 2007 г 88,53%. Чем выше доля доходных активов в общем объеме активов банка, тем выше вероятность получения высокого дохода. Однако, одновременно следует учитывать возможное увеличение рисков банка, связанных с вложениями в активы, приносящие доход (прежде всего, риск потери ликвидности, кредитный риск, инвестиционный риск, рыночный риск и др.).

Недоходные активы занимают всего 16,40%, 12,07% и 11,47% соответственно и их доля заметно уменьшается, что может позитивно сказываться на улучшении качества активных операций.

Наибольшую долю в доходных активах имеют срочные кредиты и размещенные депозиты (38,50%, 39,99% и 41,18% по годам соответственно) и средства в расчетах (29,28%, 35,21% и 35,40% по годам соответственно). А в активах, не приносящих доход – наличные и кассовые активы (10,48%, 7,32% и 6,10% по годам соответственно), обеспечивающие дополнительную ликвидность банка, и иммобилизированные активы, не приносящие доход (4,65%, 3,69% и 4,63% соответственно по годам).

Тенденция роста кредитного портфеля оценивается как положительная, т.к. банк активно размещает привлеченные средства, расширяет клиентскую базу и увеличивает долю процентных доходов по кредитным операциям.

1.2 Динамический анализ

При проведении анализа динамики активных операций банка было замечено, что наблюдается тенденция роста их общего объема. Темп роста за 2006 г по сравнению с 2005 г составил 144,18%, а за 2007 г по сравнению с 2006 г. 147,10%. Рост общих активов происходит в основном за счет роста активов, приносящих доход, т.к. они занимают наибольший удельный вес в структуре активов. Однако темп прироста активов, не приносящих доходы, гораздо выше, чем прирост активов, приносящих доход. В то время как активы, не приносящие доход, в 2006 г увеличились на 6,14%, а в 2007 г выросли на 39,74%, активы, приносящие доход, в 2006 г выросли на 51,64%, а в 2007 г темп их прироста немного замедлился и составил 48,11%. В результате активы, не приносящие доход, увеличились почти в 6 раз, а темп роста активов, приносящих доход уменьшился.

Однако, увеличение дебиторской задолженности может отрицательно повлиять на рост «полезных» активов и в перспективе снизить рост общих активов.

Все-таки, необходимо отметить, что рост доходных активов происходит в основном за счет роста кредитов частных лицам (темп роста составил 512,58% и 315,77% в 2006 г и в 2007 г соответственно), приобретенных акций (108,31% в 2006 г, 844,84% в 2007 г) и кредитов и размещенных депозитов в банках.

Однако такой рост кредитов, на первый взгляд, может рассматриваться как негативная тенденция, возможно связанная с возникновением повышенных кредитных рисков. Но в целом в краткосрочном аспекте, при грамотном управлении и риск - менеджменте, это позитивная тенденция, которая говорит об увеличении доходов банка, наращивании банком объемов активных операций, расширении спектра услуг и привлечении новых клиентов, что не может отрицательно повлиять на развитие банка.

1.3 Оценка доходности кредитных операций банка в разрезе клиентов и доходности вложений банка в ценные бумаги

Таблица 1

| Эффективность вложений | 2006 год | 2007 год | 01.01.2008 |

| Эффективность вложений общая (Эв = Доход / Сумма вложений * 100%) | 3,25 | 4,61 | 5,83 |

| Эффективность кредитных вложений | |||

| Процентная ставка по кредитам общая =% доход по кредитам / Сумма кредитов*100% | 12,23 | 10,41 | 9,32 |

| % ставка по кредитам, предоставленным финансовым органам субъектов РФ и органов местного самоуправления | 13,80 | 16,91 | 9,33 |

| % ставка по кредитам, предоставленным коммерческим организациям, находящимся в федеральной собственности | 22,32 | 21,11 | 16,35 |

| % ставка по кредитам, предоставленным коммерческим организациям, находящимся в государственной (кроме федеральной) собственности | 18,65 | 14,57 | 7,78 |

| % ставка по кредитам, предоставленным негосударственным финансовым организациям | 10,66 | 8,80 | 9,85 |

| % ставка по кредитам, предоставленным негосударственным коммерческим организациям | 12,68 | 10,57 | 12,19 |

| % ставка по кредитам, предоставленным индивидуальным предпринимателям | 27,43 | 25,48 | 18,34 |

| % ставка по кредитам, предоставленным физическим лицам | 9,94 | 10,97 | 8,45 |

| % ставка по кредитам, предоставленным физическим лицам-нерезидентам | - | - | - |

| % ставка по кредитам, предоставленным кредитным организациям | 18,82 | 19,82 | 13,74 |

| % ставка по кредитам, предоставленным банкам-нерезидентам | - | - | - |

| Эффективность вложений в ценные бумаги | |||

| Доходность вложений в ценные бумаги =% доход от операций с цб / Сумма вложений в цб *100% | 4,27 | 2,12 | 7,18 |

В таблице 1 проанализирована доходность кредитных операций по видам заемщиков и операций с ценными бумагами банка. Оценивая все показатели доходности кредитного портфеля, можно прийти к выводу в основном о понижательной тенденции изменения процентных ставок. Данная динамика является положительной в деятельности банка, т.к. в условиях снижения ЦБ РФ ставки рефинансирования, жесткой конкуренции на банковском рынке, банки стремятся к снижению процентных ставок с целью привлечения большего количества клиентов, ведь за счет процентных доходов по кредитным операциям формируется основная доля доходов банка.

С каждым годом увеличиваются и вложения в ценные бумаги и соответственно процентный доход по ним, что говорит о правильном размещении вложений в ценные бумаги. Высокая доходность вложений в ценные бумаги в 2007 г объясняется высоким процентным доходом в 2007 г по данному виду размещения средств.

Эффективность вложений в кредиты кредитным организациям за 2006 г составила 4,61%, а в 2007 г выросла до 5,83.

Похожие работы

... дополнительного дохода до 77,5 млн. руб., МБРР — до 102,3 млн. руб., "Авангард" — до 105 млн. руб. 3. Анализ деятельности банка на рынке потребительского кредитования, предложения по ее усовершенствованию 3.1. Виды потребительского кредитования Хоум Банка Банк регулярно исследует потребительские предпочтения клиентов и совершенствует предлагаемый продуктовой ряд. Банк предлагает: - ...

... скажется и на улучшении вышеуказанного параметра. Сейчас же банк недостаточно средств и времени уделяет данному вопросу. 3 ПРОБЛЕМЫ В ПРИВЛЕЧЕНИИ ДЕНЕЖНЫХ СРЕДСТВ ЮРИДИЧЕСКИХ ЛИЦ И ВОЗМОЖНЫЕ ПУТИ ИХ РЕШЕНИЯ 3.1 ПРОБЛЕМЫ В ДЕЯТЕЛЬНОСТИ БАНКОВ НА РЫНКЕ ДЕНЕЖНЫХ СРЕДСТВ ОРГАНИЗАЦИЙ Ресурсная база, как микроэкономический фактор, оказывает прямое влияние на ликвидность и платежеспособность ...

... проанализировать их в динамике, определить сложившуюся тенденцию и выявить причины. Оценка динамики и структуры статей бухгалтерского баланса (табл. 4,5), а также весь последующий анализ кредитоспособности заемщика был проведен на примере клиента Волгоградского филиала АКБ “Московский Индустриальный Банк” ОАО “Металлсервис”. Основным видом деятельности общества является снабженческо-сбытовые ...

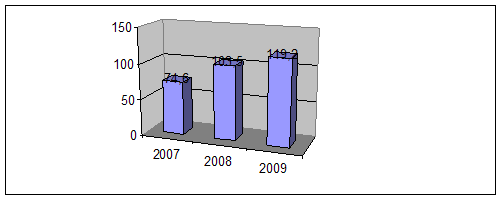

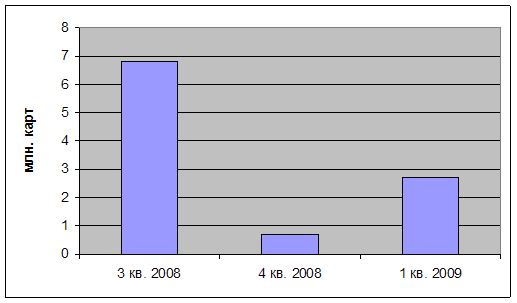

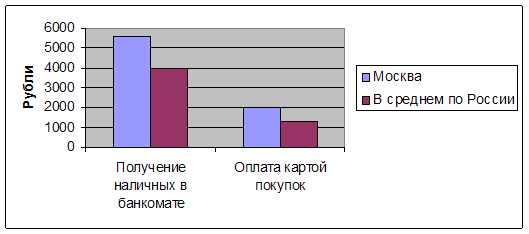

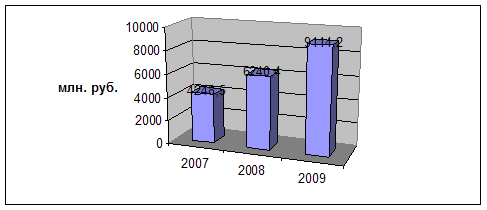

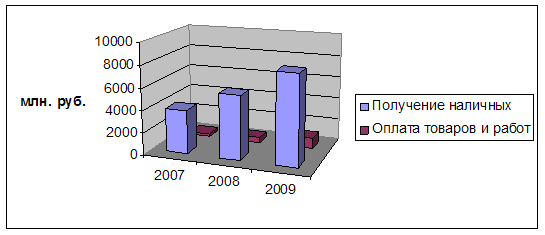

... карт увеличивается с 35% до 41% при одновременном некотором снижении доли дебетовых карт с 65% до 59%. 3 Пути совершенствования деятельности ОАО «МДМ Банк» на рынке пластиковых карт 3.1 Динамика кредитных операций с использованием пластиковых карт в России По данным Центрального Банка Российской Федерации, в настоящее время на руках у россиян находится почти четырнадцать миллионов « ...

0 комментариев