Навигация

1.4 Анализ коэффициентов

Таблица 2

| Коэффициентный анализ активов | 2006 год | 2007 год | 01.01.2008 год |

| К-т опережения (Ко = Тр ссудных активов/ Тр суммы активов) | - | 1,06 | 1,04 |

| Оперативность размещения собственных средств (Эсс = СС/Кредитные вложения) | 0,25 | 0,19 | 0,17 |

| Оперативность размещения привлеченных средств (Эсс = ПС/Кредитные вложения) | 1,83 | 1,93 | 1,96 |

| Оперативность размещения собственных средств (Эсс = СС/АПД) | 0,19 | 0,09 | 0,09 |

| Оперативность размещения привлеченных средств (Эсс = ПС/АПД) | 0,87 | 0,89 | 0,95 |

| Реальная цена кредитных ресурсов | |||

| РЦкр = Средневзвешенная цена ресурсов / (100% Норма отчислений в ФОР)*100% | 7,32 | 8,37 | 6,29 |

| Минимальный необходимый объем дохода | |||

| НОД = ИБ + ПлБ | 1 286 008,00 | 1 691 234,00 | 2 642 877,00 |

| Издержки банка | 987 524,00 | 1 213 743,00 | 1 476 694,00 |

| Платежи в бюджет | 398 484,00 | 487 491,00 | 1 214 183,00 |

| Процентная маржа | |||

| Пм = НОД/объем кредитных вложений*100% | 5,23 | 4,55 | 5,43 |

| Рентабельность активов | |||

| ROA= Прибыль / Активы | 0,0143 | 0,0123 | 0,0231 |

В таблице 2 приведены основные коэффициенты, характеризующие деятельность банка. Значения, полученные в результате расчета коэффициента опережения, говорят о том, что рост ссудных активов происходит с более высокими темпами, нежели рост общего объема активов. Это показывает, что банк активно размещает привлеченные средства, расширяет клиентскую базу и увеличивает долю процентных доходов по кредитным операциям.

Отношение собственных средств к кредитам выданным (К1) снизилось за исследуемый период с 0,25 до 0,17. Как уже было сказано выше, на такой перепад повлияла как динамика собственных средств, так и рост суммарного размера выданных кредитов на 157,43% за 2005-2007 гг. Аналогичны изменения и коэффициента К3. Коэффициенты свидетельствует о снижении совершаемых банком рискованных операций, в том числе операций по выдаче кредитов.

Оперативность размещения привлеченных средств (К2) выросла с 1,83 до 1,96. В течение рассматриваемого периода как кредиты выданные, так и привлеченные средства росли, следовательно, кредиты выданные растут более медленными темпами, чем привлеченные средства. Таким образом, если тенденция сохранится, то будет складываться ситуация неэффективного наращивания привлеченных средств.

Рассчитаем минимально необходимый объем дохода.

НОД = Издержки банка + прибыль, направленная на выплату дивидендов + отчисления в резервный фонд + платежи в бюджет + минимально целесообразный размер фондов экономического стимулирования.

Так как в отчете о прибылях и убытках есть информация только о налогах и расходы на содержание аппарата, то мы вынуждены принять остальные составляющие условно равными нулю. Как видно из таблицы 2, НОД за рассматриваемый период вырос с 1286008,00 тыс. рублей до 2642877,00 тыс. рублей, т.е. на 205%. Процентная маржа равна 5,23%, 4,55% и 5,43% соответственно по годам. Маржа банка имеет достаточно высокое значение, т.к. в среднем в России ее значение не превышает 5%.

Процентная маржа является своего рода точкой безубыточности для банка и показывает, какой доход должен получить банк, чтобы покрыть свои расходы. Следовательно, сравнивая реальную цену кредитных ресурсов с процентной маржей, следует учесть, что процентная маржа должна быть меньше реальной цены кредитных ресурсов для того, чтобы банк не понес убытки. Анализируя значения двух данных коэффициентов, можно прийти к выводу, что они отвечают заданным требованиям и еще раз подтверждают, что банк на протяжении исследуемых периодов получает прибыль.

2. Анализ обязательств

Похожие работы

... дополнительного дохода до 77,5 млн. руб., МБРР — до 102,3 млн. руб., "Авангард" — до 105 млн. руб. 3. Анализ деятельности банка на рынке потребительского кредитования, предложения по ее усовершенствованию 3.1. Виды потребительского кредитования Хоум Банка Банк регулярно исследует потребительские предпочтения клиентов и совершенствует предлагаемый продуктовой ряд. Банк предлагает: - ...

... скажется и на улучшении вышеуказанного параметра. Сейчас же банк недостаточно средств и времени уделяет данному вопросу. 3 ПРОБЛЕМЫ В ПРИВЛЕЧЕНИИ ДЕНЕЖНЫХ СРЕДСТВ ЮРИДИЧЕСКИХ ЛИЦ И ВОЗМОЖНЫЕ ПУТИ ИХ РЕШЕНИЯ 3.1 ПРОБЛЕМЫ В ДЕЯТЕЛЬНОСТИ БАНКОВ НА РЫНКЕ ДЕНЕЖНЫХ СРЕДСТВ ОРГАНИЗАЦИЙ Ресурсная база, как микроэкономический фактор, оказывает прямое влияние на ликвидность и платежеспособность ...

... проанализировать их в динамике, определить сложившуюся тенденцию и выявить причины. Оценка динамики и структуры статей бухгалтерского баланса (табл. 4,5), а также весь последующий анализ кредитоспособности заемщика был проведен на примере клиента Волгоградского филиала АКБ “Московский Индустриальный Банк” ОАО “Металлсервис”. Основным видом деятельности общества является снабженческо-сбытовые ...

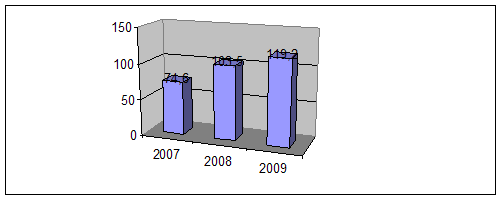

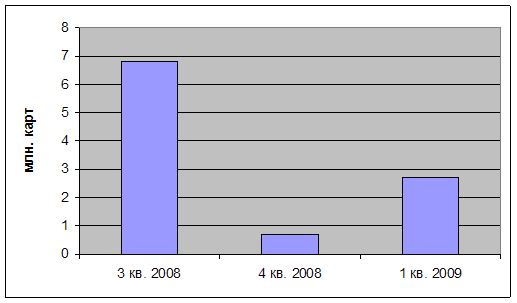

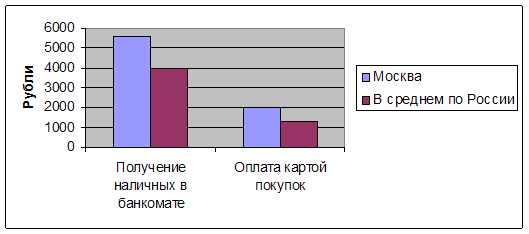

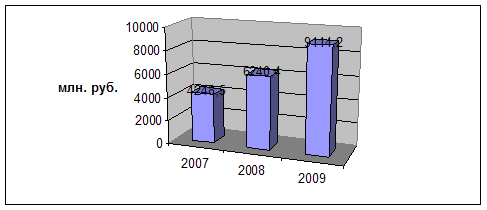

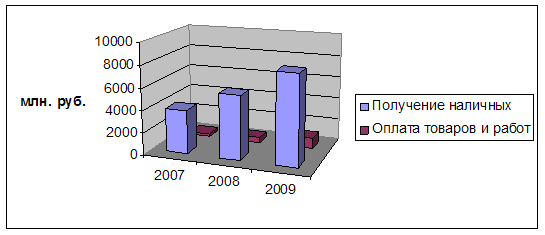

... карт увеличивается с 35% до 41% при одновременном некотором снижении доли дебетовых карт с 65% до 59%. 3 Пути совершенствования деятельности ОАО «МДМ Банк» на рынке пластиковых карт 3.1 Динамика кредитных операций с использованием пластиковых карт в России По данным Центрального Банка Российской Федерации, в настоящее время на руках у россиян находится почти четырнадцать миллионов « ...

0 комментариев