Навигация

Отказ от практики привлечения связанных кредитов

4. Отказ от практики привлечения связанных кредитов.

5. В целях создания предпосылок для эффективного управления государственным долгом, соответствующего мировым стандартам в этой области, необходимо принять меры по обмену нерыночных категорий долга на рыночные финансовые инструменты. Особое направление - это обмен задолженности перед странами - членами Парижского клуба на облигации. До настоящего времени Клуб подобных операций не проводил. По этой причине даже проработка данного вопроса потребует большого политического давления на делегации, участвующие в заседаниях Клуба, тем более что такой обмен мог бы сопровождаться списанием части долга по аналогии с операцией по Лондонскому клубу.

6. В целях повышения эффективности использования средств, выделяемых на погашение и обслуживание задолженности, важное значение имеет получение поддержки лидеров стран "семерки" в вопросах предоставления Российской Федерации права на проведение конверсионных операций в различных формах. Работа российской делегации в Парижском клубе показывает, что без такой поддержки делегации стран - членов Клуба не в состоянии принять устраивающее Российскую Федерацию решение.

7. Отдельная проблема - это явно ненормальная ситуация "разрыва" между фактическим экономическим, финансовым и политическим положением Российской Федерации и значениями ее суверенных кредитных рейтингов. В стране произошли существенные изменения, ее долговые коэффициенты вышли из зон долговой неустойчивости. Тем не менее уровни текущих российских рейтингов, даже с учетом их недавнего повышения, соответствуют значениям 1996 года - периода, когда Российская Федерация только возвращалась на мировые финансовые рынки, а ее экономика характеризовалась качественно худшими параметрами. Без повышения оперативности пересмотра международными агентствами присваиваемых Российской Федерации кредитных рейтингов притока в страну крупных объемов инвестиционных ресурсов можно ожидать не ранее чем через полтора - два года.

Необходимо стимулирование более интенсивной поддержки лидерами зарубежных стран, в первую очередь входящих в ОЭСР, линии на перевод Российской Федерации в группу рисков, соответствующую действительности, а также качественное улучшение работы с ведущими международными рейтинговыми агентствами. Решению таких задач может способствовать восстановление поста специального представителя Президента Российской Федерации по связям с международными финансовыми организациями.

Управление и обслуживание внешнего долга РФ возложено на Центральный банк РФ и Федеральное казначейство при Министерстве финансов РФ. Все затраты по обслуживанию долга осуществляются за счет государственного бюджета.

Государственный долг, как и финансы, может являться рычагом и объектом управления. В качестве рычага управления государственный долг обеспечивает возможность законодательным (представительным) и исполнительным органам власти оказывать влияние на денежное обращение, финансовый рынок, инвестиции, производство, занятость, организацию населением своих сбережений и многие другие экономические процессы.

Одновременно государственный долг выступает в качестве объекта управления. Государство определяет соотношение между различными видами долговой деятельности, структуру видов долговой деятельности по срокам и доходности, механизм построения конкретных государственных ценных бумаг, кредитов и гарантий, порядок выпуска и обращения государственных займов, порядок предоставления и возврата государственных кредитов, порядок предоставления государственных гарантий и выполнения финансовых обязательств по ним.

В процессе управления государственным долгом решаются следующие задачи:

- удержание величины внутреннего и внешнего государственного долга на уровне, обеспечивающем сохранение экономической безопасности страны, выполнение органами власти взятых на себя долговых обязательств без значительного ущерба для финансирования программ социально-экономического развития;

- минимизация стоимости долга на основе удлинения срока заимствований и снижения доходности государственных ценных бумаг, перехода на другие рынки и переключения внимания на другие группы инвесторов;

- поддержание стабильности и предсказуемости рынка государственного долга;

- обеспечение своевременного возврата государственных кредитов и уплаты процентов по ним;

- диверсификация долговых обязательств по срокам заимствований, доходности, формам выплаты дохода и другим параметрам для удовлетворения потребностей различных групп инвесторов.

Ежегодно в законе о федеральном бюджете Федеральное Собрание и Президент РФ устанавливают: предельные объемы государственного внутреннего и внешнего долга; источники внутреннего финансирования бюджетного дефицита, включая доходы от эмиссии государственных ценных бумаг; предельный размер внешних заимствований, предельные размеры государственных кредитов иностранным государствам и государствам – участникам СНГ; направления использования, условия предоставления и предельные размеры бюджетных кредитов (ссуд) юридическим лицам и субъектам РФ, верхние пределы государственных внутренних и внешних гарантий. По представлению Правительства РФ Государственная Дума утверждает программу государственных внешних заимствований и предоставляемых Россией государственных кредитов и программу предоставления гарантий Правительства РФ.

Оперативное управление государственным долгом осуществляют Правительство РФ и Министерство финансов РФ, а также Центральный банк РФ и Внешэкономбанк как агенты Минфина РФ. Обслуживание государственного внешнего долга возложено на Внешэкономбанк. Этот банк ведет свою работу на основе специальных соглашений с Минфином РФ. Обслуживание государственного долга субъекта РФ осуществляется в соответствии с федеральным и региональным законодательством.

Наличие государственного долга требует осуществления мер по управлению им. Под управлением государственным долгом понимают разработку и реализацию мер по его погашению и обслуживанию. Имея в виду удовлетворение потребности в заимствованиях при минимальных затратах. Основным условием успешного регулирования долга является обеспечение расширенного воспроизводства, увеличение на этой основе доходов в стране, в том числе доходов бюджета. При значительных масштабах задолженности приходится решать противоречивую задачу ограничения потребляемой части ВВП для выплаты внешних долгов и их обслуживания.

Государственный долг является накопленным дефицитом государственного бюджета. Соответственно его уменьшение может быть результатом профицита государственного бюджета. Для того чтобы государственный долг не увеличивался за счет процентов, необходимо, чтобы доходы государственного бюджета были равны расходам, включая платежи по процентам. Для того чтобы погашать государственный долг, необходимо иметь общий профицит бюджета.

Погашение накопленного долга происходит различными путями: денежными выплатами, обменом долгового обязательства на налоговое освобождение, отказом от уплаты, аннулированием задолженности кредитором, принятием задолженности другим органом управления и т. п. Наряду с этим в целях управления государственным долгом могут быть использованы механизмы рефинансирования и реструктуризации государственного долга, регулирование расходов по его обслуживанию и другие методы.

Основными источниками средств для обслуживания и погашения государственного долга являются налоговые и неналоговые доходы бюджета. Альтернативным источником средств может быть эмиссия дополнительных денег.

Основными задачами управления государственным долгом являются:

—максимально возможное сокращение затрат на его обслуживание и погашение с учетом конъюнктуры мирового рынка;

—обеспечение своевременного исполнения долговых обязательств по погашению и обслуживанию внутренних и внешних долгов;

—минимизация долга для заемщика;

—обеспечение приемлемого курса государственных долговых обязательств на внутреннем и внешнем рынках, недопущение их резких колебаний.

Общими условиями системы управления государственным долгом являются:

—обеспечение надежной информации о государственном долге в соответствии с принятыми классификациями;

—обоснованный прогноз изменения государственного долга и формирование политики в отношении его объема и структуры;

—обеспечение денежных средств для обслуживания и погашения государственного долга;

—законодательное определение верхних пределов дефицита бюджета и верхних пределов внутреннего и внешнего государственного долга;

—текущее регулирование операций по заимствованию и погашению государственного долга, минимизация расходов по обслуживанию, рефинансирование, реструктуризация задолженности;

—регулирование рынка государственных ценных бумаг.

Следует различать управление государственным долгом в условиях относительно равновесной экономики и в условиях крупной задолженности, особенно сопряженной с экономическим и финансовым кризисами.

Управление государственным долгом в условиях нормально развивающейся экономики. В нормально развивающейся экономике и обстановке экономического роста управление государственным долгом осуществляется в условиях увеличения ВВП, доходов всех секторов экономики, налоговой базы при более или менее сбалансированном бюджете, относительно низкой реальной ставке по долговым обязательствам и достаточно длительных сроках заимствования средств.

Стратегия управления государственным долгом базируется на согласовании динамики долга с темпами экономического роста и снижении затрат по его обслуживанию. Соблюдение этих условий, как правило, позволяет при увеличении абсолютных масштабов заимствования сохранять примерно на одном уровне отношение государственного долга к ВВП, не допуская ситуации, при которой начинает проявляться негативное воздействие государственного долга на экономику.

Основными проблемами, рассматриваемыми при решении вопросов о новых заимствованиях, являются эффективность заимствований, определение допустимых размеров заимствований и источников их покрытия, оценка влияния заимствований на социально-экономическое развитие.

Управление государственным долгом основывается на оптимизации государственных заимствований. Оптимизационный подход предполагает:

— балансирование поступления налоговых и неналоговых доходов и эмиссионной деятельности с увеличением государственного долга и расходов по его обслуживанию;

— стабилизацию размеров государственного долга в увязке с инвестированием;

— разработку и реализацию мер по ограничению и возможному Уменьшению государственного долга;

— обесценение государственного долга в силу инфляционных процессов.

В качестве источника средств для погашения долгов, по которым наступил срок выплат, и для обслуживания государственного долга наряду с Доходами государственного бюджета используется механизм рефинансирования. Под рефинансированием понимают погашение ранее взятых долговых обязательств за счет новых займов, т. е. продажи новых облигаций и использования части полученных средств для выплаты держателям погашаемых облигаций или же получения новых кредитов и погашения за их счет ранее полученных. Таким образом, обязательства перед кредиторами выполняются за счет новых займов, а кредиторы получают проценты за предоставляемые средства.

Система рефинансирования обеспечивает возможность функционирования внутреннего государственного долга как постоянно действующего инструмента, не требующего обязательного погашения.

В случае если приток новых займов ослабевает и становится меньше затрат но погашению долга, то в целях увеличения заинтересованности инвесторов в предоставлении новых займов могут быть увеличены проценты по прямым кредитам и государственным ценным бумагам. В случае уменьшения потребности в займах процентные платежи могут быть уменьшены.

Рефинансирование государственного долга может осуществляться путем прямых кредитов внутри страны и за рубежом или путем эмиссии государственных ценных бумаг, размещаемых среди резидентов и нерезидентов.

Рефинансирование представляет особый интерес также в плане замещения внешней задолженности внутренней. В этом случае, во-первых возрастающая доля выплат по государственному долгу будет оставаться внутри страны и так или иначе будет работать на экономику, а во-вторых, будут уменьшаться возможности давления на органы государственного управления со стороны других государств и международных финансовых организаций путем выставления различных условий предоставления займов.

Управление государственным долгом в условиях чрезмерной задолженности. В условиях возникновения чрезмерной задолженности управление государственным долгом требует формирования специальной стратегической программы.

Стратегия управления государственным долгом должна быть нацелена на смягчение пиков платежей, улучшение структуры долга, снижение затрат на его обслуживание, приведение величины долга в соответствие с возможностями страны по его обслуживанию и погашению.

Мерами регулирования государственного долга являются контроль над его размером, установление предельных величин задолженности, рационализация его состава, структуры, форм и методов обслуживания и др. Это предполагает создание единой системы мониторинга и управления государственным долгом, включая внешние займы субъектов федерации и органов местного самоуправления, формирование программы погашения и обслуживания государственного долга. Программа должна содержать нормативы, при нарушении которых принятие новых долговых обязательств автоматически приостанавливается. Одновременно должен быть обеспечен мониторинг и контроль внешней задолженности банков и предприятий.

Сложность проблемы заключается в том, что государственный долг разнороден, составляющие его элементы нуждаются в специфических механизмах регулирования с использованием различных финансовых инструментов. Многие составляющие имеют высокую степень неопределенности и нуждаются в специальном анализе для выбора наиболее эффективных методов решения.

Стратегическая программа уменьшения чрезмерного государственного долга должна быть согласована с методами управления государственным бюджетом в целом, размерами его дефицита и регулированием общей экономической ситуации в стране.

На первый план выходят следующие методы регулирования государственного долга:

—сбалансирование налоговых и неналоговых доходов бюджета и эмиссионной деятельности с расходами, размерами государственного долга и затратами на его обслуживание и погашение, определение и использование стабилизационных инструментов, имея в виду стабилизацию и уменьшение долга;

—возможности рефинансирования задолженности государства, ее реструктуризации и аннулирования долга или его части кредиторами;

—уменьшение расходов по обслуживанию государственного долга с учетом инфляционного обесценения основной суммы долга и затрат на обслуживание;

— сокращение государственных расходов;

—обеспечение валюты для погашения и обслуживания внешней задолженности.

Для определения стратегии страны по погашению и обслуживанию государственного долга необходимо ответить на вопрос о том, может ли она выйти из долговой ямы за счет собственных средств и при каких условиях. После этого можно определяться в вопросе о возможности и масштабах реструктуризации долга, целесообразности рефинансирования внешнего долга за счет новых займов и в других вопросах.

В условиях крупной задолженности странам нередко приходится прибегать к различным мерам и механизмам, позволяющим урегулировать ситуацию и не допустить кризиса финансово-кредитной системы. В этой связи прибегают к формированию специальных стабилизационных фондов, осуществляют реструктуризацию долгов и другие меры.

Стабилизационный фонд. В целях более уверенного управления государственным долгом могут создаваться стабилизационные фонды (государственные фонды погашения долга). Под стабилизационным фондом понимают фонд, формируемый за счет отчислений органов государственного управления в государствах, имеющих большой государственный долг в целях обеспечения возможностей относительно безболезненных выплат в пиковые периоды и постепенного погашения задолженности. Основной задачей таких фондов является ответственное и упорядоченное погашение государственного долга. Вместе с тем фонды погашения могут иметь и инвестиционный портфель, используемый для управления ликвидностью и максимизации доходов по ценным бумагам. Управление фондом может осуществляться самостоятельной структурой, независимой от министерства финансов и центрального банка. Наличие такого фонда способствует возникновению атмосферы доверия к государству-должнику и содействует нормальному функционированию рынка государственных ценных бумаг.

В России в бюджете на 2002 г. в целях обеспечения своевременности погашения государственного долга и повышения устойчивости бюджета было предусмотрено образование финансового резерва, а начиная с бюджета на 2004 г. впервые был сформирован Стабилизационный фонд РФ, составивший на конец 2004 г. около 1 трлн руб.

Одним из способов облегчения положения заемщиков в случае невозможности своевременного погашения и обслуживания государственного долга является реструктуризация долга. Под реструктуризацией государственного долга понимается изменение сроков погашения основной суммы долга и/или выплаты процентов по нему. Может также предусматриваться списание части основного долга и снижение процентной ставив Реструктуризация долга обеспечивает отсрочку и рассредоточение уплаты долгов и снижает текущие расходы по обслуживанию долга. Кроме того, используется эффект обесценения долга в результате инфляции. Если номинальная величина долга не индексируется, реальная покупательная способность основной суммы долга при погашении в отодвинутые сроки окажется ниже, чем при погашении в сроки, установленные по условиям выпуска. Проблемами реструктуризации внешних долгов занимаются Парижский (в части государственных долгов) и Лондонский (в части негосударственных долгов) клубы кредиторов.

Под реструктуризацией долга в Бюджетном кодексе РФ понимается погашение долговых обязательств с одновременным осуществлением заимствований (принятием на себя других долговых обязательств) в объемах погашаемых долговых обязательств с установлением иных условий обслуживания долговых обязательств и сроков их погашения. Договоры о реструктуризации задолженности или списании задолженности иностранных государств перед Российской Федерацией подлежат ратификации Государственной Думой, за исключением случаев, когда это производится в рамках участия РФ в международных финансовых организациях и финансовых клубах на условиях общих и единых для всех участников этих организаций и клубов.

В определенных условиях может осуществляться конвертация (конверсия) выпущенных государственных займов. Под конвертацией займов понимают изменение условий займа, зафиксированных при их выпуске. I)на осуществляется в различных формах: изменении сроков погашения, снижении процентных платежей, изменении способов погашения и др. Конверсия может носить принудительный, факультативный или добровольный характер. Принудительная конверсия предполагает обязательный обмен долговых обязательств на новые облигации, в которых отражены измененные условия займа. Добровольная конверсия производится с согласия кредитора, факультативная предполагает возможность для кредитора согласиться или отказаться от изменения условий займа. Конверсия, как правило, осуществляется в отношении внутренних займов.

Консолидация и унификация займов, как и конверсия, осуществляются, как правило, в отношении внутренних займов. Консолидация займов представляет собой объединение нескольких займов, например краткосрочных, в один с более длительным сроком погашения и уменьшенными процентами, Унификация займов осуществляется путем объединения ранее выпущенных займов в один с обменом старых облигаций на новые, в целях уменьшения объемов работы и связанных с этим затрат.

Новация долга представляет собой замену старых долговых обязательств новыми по договоренности между заемщиком и кредитором. Отсрочка платежей по займам осуществляется обычно в случае концентрации платежей в определенный период, когда возможности новых займов для рефинансирования ограничены, а получение новых займов на приемлемых условиях затруднено. Путем отсрочки достигается рассредоточение платежей по основной сумме займа и возможно прекращение выплаты процентов. Отсрочка, как правило, осуществляется по соглашению с кредиторами.

Аннулирование государственного долга может быть либо следствием действий кредиторов, согласившихся на списание долга или его части, либо следствием отказа заемщика из-за финансовой несостоятельности.

Эмитированные государством долговые обязательства погашаются в сроки, установленные условиями эмиссии. Погашение может производиться единовременно или по частям. Погашение по частям может осуществляться в период срока займа равномерными долями, возрастающими или убывающими долями в зависимости от условий, оговоренных эмиссией. Вместе с тем долговые обязательства государства могут выпускаться с правом досрочного погашения. В случае, если на финансовом рынке падает уровень процентных ставок по сравнению с предусмотренными условиями эмиссии, государство как заемщик обязано продолжать платить высокие проценты. Во избежание потерь становится целесообразным выкупить облигации займа и выпустить новые облигации под менее высокие проценты. Следует учитывать, что заемщики не склонны соглашаться на досрочное погашение долга. В этом случае они лишаются процентов, которые могли бы быть получены при погашении долга в соответствии с графиком платежей. Поэтому при переговорах о досрочное погашении долга вполне реальны встречные претензии о компенсации упущенной выгоды кредиторов.

При решении вопроса о выкупе займа следует принимать также но внимание инфляционные процессы. Выкуп внешнего займа - это всегда изъятие денег из экономики страны. Покупательная способность конвертируемых валют также постепенно обесценивается, поэтому с течение времени погашение займа по номиналу означает относительно меньший вычет из национальной экономики.

Досрочное погашение не означает скупку заемщиком долгов, выпущенных без права досрочного погашения. Скупка долгов заемщиком условиями выпуска, как правило, запрещается. Такие действия рассматриваются кредиторами как нарушение этических норм. Стандартная оговорка pari passu, присутствующая в каждом проспекте эмиссии и предусматривающая равное отношение ко всем кредиторам, в этом случая нарушается, так как при скупке проводятся конфиденциальные сепаратные переговоры о досрочном погашении облигаций. Заемщик, осуществляющий такие операции, может лишиться доверия при получении новый кредитов, а его новые облигации не будут покупаться. Открытая скупка долгов может вызвать также резкий рост цен на долговые обязательства и сделать эту операцию неэффективной. В то же время возможна продуманная стратегия гибких мер, направленных на покупку долговых обязательств различного рода скрытыми методами (через посредников и др.). Выкуп долга облегчает возможности его реструктуризации, поскольку при этом требуется согласие определенного числа кредиторов.

Обмен внешнего долга на инвестиции. В качестве одного из вариантов уменьшения внешнего долга Министерством финансов России в 2001 г предлагался так называемый обмен внешнего долга на инвестиции. Эта операция выглядит следующим образом. В случае достижения договоренности с правительством какой-либо страны инвесторы этой страны получают возможность выкупить часть долга страны-должника. Приобретенные инвестором требования предъявляются уполномоченной структуре государства-должника (например, Минфину). Государство должник оплачивает эти требования в национальной валюте. Полученные инвестором средства могут быть использованы только в стране-должнике и только на реализацию инвестиционных проектов. Выгода страны-должника в том, что платеж в валюте заменяется платежом в рублях. Кроме того, привлекаются зарубежные инвестиции. Выгода инвестора в том, что уменьшается часть его первоначальных рисков. Такая форма расчетов использовалась странами-кредиторами в расчетах по задолженности с Марокко. Основная проблема этого варианта заключается в трудности найти такие проекты и условия их реализации, которые устраивали бы как инвесторов, так и государство-заемщика.

Источники валюты для погашения внешней задолженности. Способность государства погашать и обслуживать займы в иностранной валюте во многом зависит от величины золотовалютных резервов. Золотовалютные (международные) резервы — это величина резервных активов национального банка (в России — ЦБ РФ) и Минфина РФ по состоянию на отчетную дату, включающих монетарное золото, специальные права заимствования, резервную позицию в МВФ и прочие ликвидные валютные активы. Рост золотовалютных резервов способствует укреплению курса национальной валюты и стабильности фондового рынка.

Основными источниками средств для обслуживания и погашения внешнего государственного долга являются валюта, покупаемая национальным банком на бирже по поручению и на средства правительства в национальной валюте или передаваемая национальным банком в виде валютных кредитов правительству для погашения долга, а также валютные поступления от должников страны. Для покупки валюты нужны средства в национальной валюте, которые можно получить в виде налогов, прямых кредитов, займов с помощью ценных бумаг или эмиссии денежных средств. Общим ограничением накопления валюты в стране является соотношение ее поступления и оттока. Условия для притока валюты обеспечиваются путем поддержания активного сальдо платежного.

В России в 2005 г. при наличии большого внешнего долга сложилась довольно благоприятная ситуация с платежным балансом и золотовалютными резервами. В целях сохранения и расширения экспортных возможностей, благоприятных условий для конкурентоспособности продукции отечественного производства и притока валюты в области валютной политики целесообразно поддерживать несколько заниженный курс рубля. Это обеспечивает рентабельность экспорта и сдерживает импорт. При этом рост внутренних цен и изменение курса рубля должны примерно соответствовать друг другу. Учитывая размеры топливно-энергетической составляющей в объеме экспорта и притоке валюты, важную роль Может играть согласованность объемов экспорта топливно-энергетических ресурсов с достаточно прагматичной экспортной и ценовой политикой стран ОПЕК.

Положительное сальдо текущих операций платежного баланса в России в значительной мере съедается отрицательным сальдо по капитальному счету в результате оттока валюты из страны и низкого притока иностранного капитала. Росту валютных накоплений в стране может способствовать уменьшение оттока капитала за счет улучшения инвестиционного климата и увеличение иностранных инвестиций.

В этих условиях не следует стремиться к значительным внешним заимствованиям, однако целесообразно поддерживать нормальные партнерские отношения с МВФ и другими международными финансовым организациями для создания и поддержания инвестиционного имидж страны. Привлечение инвестиций способствует принципиальному изменению характера платежного баланса, обновлению производственного потенциала.

Покупка центральным банком валюты ограничивает ее предложение для остальных покупателей и способствует поддержанию курса национальной валюты. В случае ограничения покупки валюты центральны банком в условиях значительного положительного сальдо торгового баланса предложение валюты на внутреннем валютном рынке превысит спрос. Это создаст тенденцию к повышению курса национальной валют и снижению конкурентоспособности национальных предприятий. Одновременно усилится тенденция к оттоку капитала за рубеж.

По данным, приведенным спикером Совета Федерации С. Мироновым, суммарная величина Стабилизационного фонда и золотовалютный запасов ЦБ РФ в конце ноября 2004 г. составляла 130 млрд долл.[25], в том числе Стабилизационного фонда — 17 млрд долл. Это существенно превышает внешний государственный долг страны и обеспечивает значив тельную финансовую устойчивость. Этих сумм достаточно для оплаты импорта страны в течение полутора — двух лет без новых поступлении валюты или для того, чтобы полностью погасить внешний государственный долг России. Стабилизационный фонд и в силу сохранения благоприятной конъюнктуры на конец 2005 г. составил 1,2 трлн руб. или 44 млрд долл.[26] Этот капитал должен работать и приносить доход. Величина одного процента доходов с этой суммы составляет 440 млн долл.я или порядка 12 млрд руб. (при курсе 30 руб. за долл.). Такие средства требуют квалифицированного управления.

В России сложилась практика вложения резервных средств в ценные бумаги западных стран. Эти финансовые инструменты считаются надежными, однако процентный доход по ним составляет не более 3-4% годовых. В то же время по долгам стран Парижского клуба Россия платит 7% годовых. Величина упущенных возможностей составляет не менее 3%. К тому же эти деньги работают на экономику западных стран, способствуя увеличению разрыва в уровнях экономических потенциалов. В качестве одного из аргументов хранения валютных средств за рубежом называется их избыток, влекущий за собой удорожание национальной валюты. Перевод валютных средств в иностранные банки позволяет ослабить их влияние на национальную валюту. Конечно, вложения средств в надежные и высоколиквидные ценные бумаги зарубежных государств необходимы на случай возникновения непредвиденных ситуаций. Однако разумный предел, очевидно, перейден. Нужно искать более выгодные направления использования финансовых резервов.

Одним из таких направлений является, как уже отмечалось, досрочное погашение внешней задолженности. Ее уменьшение ведет к экономии на выплате процентов по долгам.

Более выгодным в экономическом плане может оказаться вложение средств в развитие национальной экономики. Вложение средств в предприятия на коммерческих основах позволяет решать несколько задач. Государство получает устойчивый источник средств для бюджета с нормой дохода, превышающей доходность от вложений в иностранные ценные бумаги. Увеличение инвестиций в экономику за счет государственных средств позволяет ускорять экономический рост, содействует модернизации производства, оказывает существенное воздействие на структурную перестройку экономики и развитие высокотехнологичных, наукоемких отраслей[27].

После многих лет постоянного роста внешнего долга в 2009 году объем корпоративной задолженности России начал снижаться. Это снижение в первую очередь определяется погашением внешнего долга российскими банками, которые в ушедшем году зафиксировали значительный приток валютных депозитов и не нуждаются в дополнительных валютных пассивах. Если рост экономики будет низким в 2010 году, то погашение внешнего долга продолжится, даже несмотря на то, что его текущий уровень не слишком высок.

Структура российского внешнего долга за последние годы претерпела существенное положительное изменение. Доля государственного долга резко сократилась — если на долю правительства и ЦБ в 2000 году приходилось 80% всего внешнего привлечения, то в 2004 году эта доля упала до 49%, а в 2009 году до 7%. Зато банки и компании воспользовались доступностью внешних рынков и за предыдущие годы серьезно увеличили свои внешние займы. Долг российских компаний за период с 2004 по 2008 год вырос на 205 млрд долларов, а долг российских банков за этот же период возрос на 134 млрд долларов[28].

В целом, если ориентироваться на объем внешней задолженности российских компаний, то его трудно назвать завышенным по мировым стандартам. Корпоративный долг составлял около 30% ВВП по состоянию на конец 2008 года, что существенно ниже долга многих стран развивающихся рынков. C учетом того, что внешний долг российского правительства достигает только 2% ВВП, объем корпоративного долга не кажется угрожающим для макроэкономической стабильности.

Кроме того, следует помнить и о высокой концентрации накопленной задолженности на ограниченном круге крупных компаний. Из 281 млрд долларов внешнего долга российских компаний на нефтяные компании приходится около 60 млрд долларов, на долю металлургических компаний — около 20 млрд. Из 166 млрд долларов банковского долга на долю пяти крупнейших государственных банков приходится около 36 млрд. Таким образом, риски, связанные с внешним долгом, если и существуют, то в значительной степени являются рисками отдельных компаний или кредитных организаций, нежели макроэкономическим фактором.

С другой стороны, важным является вопрос о том, на финансирование каких проектов шли внешние займы. В значительной степени рост внешней задолженности направлялся на финансирование внутреннего спроса. Около 35% роста кредитного портфеля российских банков за период с 2000 по 2008 год профинансировано через рост внешних займов. Заимствования компаний напрямую на зарубежных рынках также в значительной степени способствовали росту инвестиций и расширению объема производства в России. Этот инвестиционный рост, правда, в большей степени проявился с 2006 года, когда ряд секторов, например энергетика, смогли привлечь инвесторов к прямому участию в свои инвестиционные программы. Приток капитала в более ранние годы скорее привел к значительному росту цен на российские активы. За период с 2004 до середины 2008 года цены на недвижимость в крупных городах и котировки ценных бумаг возросли в три раза, что означает как минимум эквивалентный рост цен на другие активы в России.

Интересно также отметить, что российские компании были активными экспортерами капитала за рубеж через приобретение там производственных активов. Если доля России в привлечении иностранных инвестиций с 2000 года оставалась ниже, чем уровень других стран БРИК, то в инвестировании своих средств за рубеж Россия играла в рамках БРИК первую скрипку. В ряде случаев эти приобретения финансировались из внешних займов, которые позволяли российским компаниям существенно диверсифицировать их бизнес и интегрироваться в мировую экономику. Однако такой подход к международной диверсификации оказался рискованным, так как с падением цен объем накопленных обязательств российских эмитентов остался, а стоимость их производственных активов и ликвидность существенно снизились.

Очевидно, что главной причиной накопления внешнего долга для российских компаний было ожидание дальнейшего роста внутреннего российского рынка. Но теперь, в условиях низкого темпа роста, внешний долг становится в большей степени бременем, даже несмотря на незначительный объем. Неуверенностью в росте рынка объясняется настойчивое желание компаний реструктурировать свои обязательства и рассрочить их на более длительный срок.

Таблица 2.1

Структура внешнего долга России, 2000–2008 годы[29]

| 2000 | 2004 | 2008 | 2000 | 2004 | 2008 | |

| Млрд долларов | % | |||||

| Всего | 160,0 | 213,5 | 480,5 | 100 | 100 | 100 |

| Государство | 128,6 | 105,5 | 32,8 | 80 | 49 | 7 |

| Банки | 9,0 | 32,3 | 166,3 | 6 | 15 | 35 |

| Компании | 22,4 | 75,7 | 281,4 | 14 | 35 | 59 |

Действительно, даже правительственный прогноз, который традиционно отражает достаточно оптимистическое видение развития экономики, в перспективе на 2010–2012 годы рисует картину, радикально отличающуюся от той, к которой в России привыкли в последние годы. Во-первых, темпы роста в 3–4% выглядят объективно слабыми по сравнению с теми ожиданиями, в которых экономика жила последние годы. Во-вторых, самое главное разочарование связано с тем, что темпы роста реальных доходов населения прогнозируются на уровне 3–4% в год, в то время как с 2000 года этот показатель увеличивался темпами более 10% в годовом выражении. Безусловно, это поддерживает опасения, что населению придется радикально пересмотреть свои ожидания и настроения и привыкать к новой реальности, в которой доходы в лучшем случае стабилизируются.

Значительное беспокойство вызывают также и прогнозы темпов роста инвестиций. Согласно последним оценкам, они вырастут лишь на 2,9% в 2010 году и ускорятся до 10-процентного роста только начиная с 2012 года. Это значит, что, несмотря на накопленные государственные резервы, а также на то, что многие российские компании привлекли иностранные инвестиции на свою модернизацию, продолжить быстрый инвестиционный рост в условиях нестабильных финансовых рынков будет сложно. И это несмотря на то, что риски техногенных катастроф не снижаются и что уровень инвестиций в структуре ВВП России очень низок.

Резкий провал в инвестициях в 2009 году, казалось бы, дает основания рассчитывать на восстановление инвестиций в 2010 году. Но официальные прогнозы говорят об обратном. Это может означать, что ряд компаний действительно не видит перспектив роста рынка и что их деятельность в 2010 году будет нацелена скорее на перераспределение доли рынка и на внутреннюю реорганизацию, нежели на органический рост.

В принципе оживление слияний и поглощений действительно могло бы стать здоровой тенденцией, закладывающей основу для дальнейшего роста экономики. Наблюдаемое с сентября ускорение сделок по продаже и приобретению активов является очень положительным сдвигом. С другой стороны, уровень цен в экономике снизился не сильно и активы по-прежнему продаются не активно. Это является результатом политики «заливания проблем деньгами». Даже те компании, которые находятся не в лучшем состоянии, вместо того чтобы заботиться о повышении собственной эффективности, рассчитывают на дополнительную государственную помощь. Именно в результате щедрой поддержки, которую государство оказало во время кризиса, часто не оценивая экономическую эффективность такой поддержки, а скорее ориентируясь на социальную значимость, у компаний сформировалось спокойное отношение к реструктуризации своих активов, и многие из них не стараются приложить усилия для обслуживания своих долгов.

Настроения в реальном секторе крайне важны для определения дальнейшей динамики внешнего долга. С одной стороны, можно предположить, что те компании, которые не могут активно рассчитывать на государственные вливания, должны будут больше внимания уделять оценке конъюнктуры внутреннего рынка, и неопределенные перспективы роста вынудят их снизить объем долговой зависимости. В этой связи следует напомнить, что темпы роста экономики, заложенные в правительственный вариант развития, скорее свидетельствуют в пользу этого сценария. С другой стороны, те компании, которые рассчитывают на господдержку, могут продолжать увеличение внешнего долга, рассчитывая, что в случае негативного сценария развития этот долг станет обязательствами государства.

Таблица 2.2

Основные макроэкономические параметры на 2010–2012 годы, %[30]

| 2010 | 2011 | 2012 | |

| ВВП | 3,1 | 3,4 | 4,2 |

| Инфляция | 6,5–7,5 | 6–7 | 5–6,5 |

| Инвестиции в основной капитал | 2,9 | 7,9 | 10,3 |

| Оборот розничной торговли | 3,3 | 4,1 | 4,1 |

| Промышленное производство | 2,8 | 2,9 | 4,3 |

| Реальный располагаемый доход | 3 | 3,3 | 3,7 |

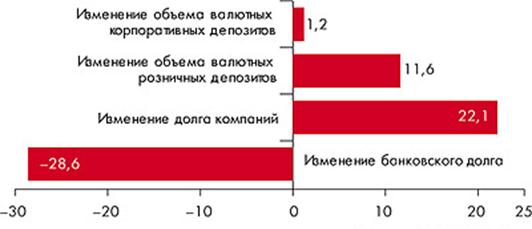

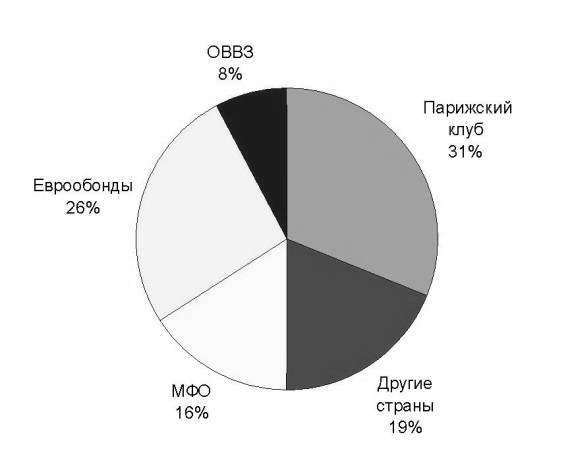

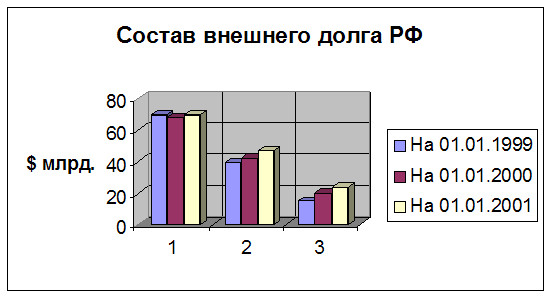

Рис. 2.1 – Изменение структуры внешнего долга России в 2009 году

Если судить по динамике внешнего долга за три квартала 2009 года, то главное, что настораживает, – это снижение внешнего долга российских банков. В отличие от компаний-заемщиков и частные, и государственные банки выстраивают стратегию заимствований, ориентируясь на кредитный спрос и, как правило, вне зависимости от государственного статуса. По этой причине, представляется, что поведение банков на рынке внешнего займа является более показательным, нежели поведение компаний.

На банковском рынке в 2009 году были закрыты только две публично подтвержденных сделки по привлечению синдицированных кредитов. В октябре 2009 года МДМ-банк собрал подписку на 290 млн долларов по ставке LIBOR+4%, из которых привлек около 250 млн долларов. Этот синдицированный кредит стал первым кредитом от иностранных инвесторов, привлеченным частным российским банком с осени 2008 года. В декабре 2009 года еще один синдицированный кредит был получен Банком Москвы. И на этом список внешнедолговых синдицированных сделок исчерпывается.

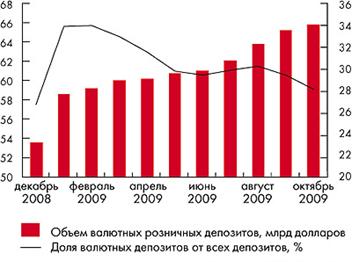

Другие банки продолжали погашать долги. С января по октябрь 2008-го банки погасили около 30 млрд долларов внешних обязательств. Безусловно, одной из причин такой стратегии стал значительный рост долларизации внутренних пассивов. По последним данным, население не снижает, а даже увеличивает объем валютных депозитов, несмотря на укрепление рубля, да и компании удерживают высокий уровень валютных депозитов в структуре своих сбережений. Валютные депозиты населения увеличились с 54 млрд долларов в конце декабря 2008 года до 66 млрд долларов на конец сентября 2009-го, свидетельствуя о том, что доверие к рублю остается слабым. Ожидания возможного ослабления рубля говорят о том, что увеличить объем валютного кредитования сейчас не представляется возможным. А значит, банки будут использовать привлечение внешних капиталов в очень ограниченных объемах.

Что касается компаний, то хотя их внешний долг и увеличился на 22 млрд долларов с начала 2009 года, этот рост в основном пришелся на несколько крупных привлечений, в том числе на китайские займы «Роснефти» и «Транснефти». С другой стороны, очевидно, что в условиях дороговизны и недоступности внутренних кредитов те компании, которые имеют валютные доходы, заинтересованы в прямом кредитовании с международных рынков.

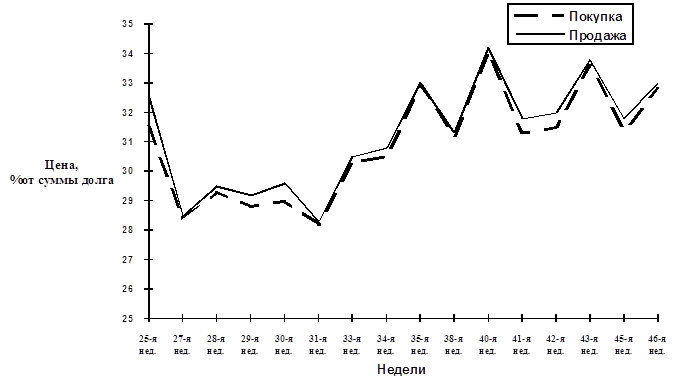

Рис. 2.2 – Динамика валютных депозитов[31]

Еще одним важным вопросом, помимо вопросов о росте рынка и долларизации пассивов банков, является тема движения валютных курсов в 2010 году. Очевидно, что опасения дальнейшей девальвации рубля станут стимулом продолжающегося снижения внешнего долга. Кроме того, в условиях ожидаемой девальвации следует предполагать дальнейший рост доли нефтегазового и металлургического секторов в общем объеме внешнего долга.

Не секрет, что курс рубля будет находиться под значительным влиянием внешних факторов. В этом смысле динамика пары доллар–евро остается ключевой. С точки зрения фундаментальной значимости очевидно, что удар по доллару, в случае снижения его функции резервной валюты, может быть гораздо более существенным, чем результаты любых негативных экономических новостей для евро. И если в ближайшее время станет очевидным, что повышение ставок не может уберечь экономику от рецессии роста, то мировые рынки опять могут увидеть отток капиталов в страны, обеспечивающие большие доходы на вложенный капитал.

Что касается внутренних факторов динамики курса рубля, то фундаментальное его значение, скорее всего, останется на уровне 30–35 рублей за доллар. Это связано с тем, что финансирование дефицита бюджета в России по-прежнему существенно отстает от плана. По итогам этого года финансирование дефицита может составить только 5% ВВП, и это, несмотря на то, что правительство рассчитывало показать дефицит на уровне 8,5% ВВП в первой половине года. Безусловно, цены на нефть сыграли здесь свою положительную роль, повысив доходы бюджета. Тем не менее налицо и контроль за расходами, которые не дали того лавинообразного роста, как это планировалось изначально. Такая ситуация может повториться и в следующем году. Это означает, что российскому бюджету не придется выходить на мировые рынки с внешними займами и что приток капитала в Россию по-прежнему будет определяться динамикой частного капитала и склонностью российских компаний заимствовать за рубежом.

В этой связи стоит напомнить, что внешний долг для страны с низким уровнем долговой обремененности в первую очередь является возможностью профинансировать свой рост и на первоначальном этапе не приводит к накоплению рисков. Российская экономика в силу низкого объема частных сбережений, безусловно, могла бы использовать привлечение внешних ресурсов, дело только за проектами. Беспокойство по поводу отсутствия внутренних источников роста является на данный момент самым главным сдерживающим фактором, препятствующим оживлению российских кредитных рынков и улучшению платежного баланса.

Похожие работы

... черт бюджетной системы и бюджетного процесса, выявления наиболее значительных проблем в функционировании бюджетного механизма и рассмотрение государственного долга (его типы, причины возникновения, способы погашения и т.д.). 1. Государственный бюджет. Проблема сбалансированности. Прежде чем говорить о бюджетном устройстве Российской Федерации, выявлять его достоинства и недостатки необходимо ...

... финансовых ресурсов. Правительства участвуют на этих рынках путем получения займов у кредиторов или посредством облигаций с плавающей ставкой, которые имеют определенную гибкость обращения [2, c.73]. 1.2 Влияние внешнего государственного долга на экономическое развитие страны Привлечение государством внутренних и внешних займов для развития экономики (кредитование национального импорта, ...

... Российской Федерации 418,349 37,651 ОВГВЗ и ОГВЗ 1999 года 0,000 0,000 3. Основные направления политики Правительства РФ в области управления внешним государственным долгом. 3.1 Стратегия управления государственным внешним долгом Российской Федерации на 2003 – 2005 года. Внешний долг Российской Федерации формировался в неблагоприятных экономических и ...

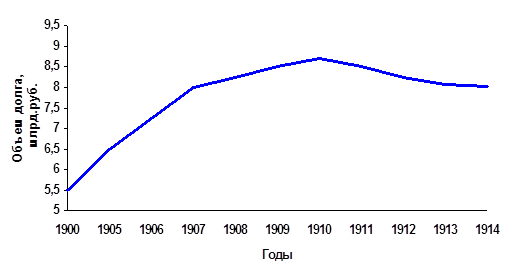

... займы, деноминированные в национальной валюте и размещенные на национальном рынке. Он состоит из задолженности прошлых лет и вновь возникшей задолженности. Внутренний государственный долг регулируется законом “О государственном долге Российской Федерации”. График 2 Государственный внешний долг России, согласно проекту бюджета-98, увеличится на 1 января 2001 года до 140,8 млрд. долл. (на 1 ...

0 комментариев