Навигация

Способы получения внешнего долга

1.2 Способы получения внешнего долга

Внешний (международный) государственный кредит представляет собой совокупность отношений, в которых государство выступает на мировом финансовом рынке в роли заемщика или кредитора. Эти отношения принимают форму государственных внешних займов. Как и внутренние займы, они предоставляются на условиях возвратности срочности и платности. Сумма полученных внешних займов с начисленными процентами включается в государственный долг страны[10].

Получателями займов могут быть центральные правительства, республиканские и местные органы власти. Кредиторами могут выступать правительства, финансово-кредитные организации и другие юридические лица иностранных государств, частные лица, а также международные финансовые организации.

Основной целью государственных внешних займов является содействие укреплению экономического потенциала, преодоление финансовых трудностей страны-получателя, оказание продовольственной помощи. Государственные внешние займы предоставляются в денежной или товарной форме.

Использование различных форм внешнего финансирования позволяет государству получать дополнительные финансовые ресурсы сверх того, что может произвести его собственная экономика. В этой связи проблема внешнего долга и управления им становится весьма актуальной для государства, испытывающего острую потребность во внешних заимствованиях.

Государство может осуществлять внешние заимствования в следующих формах:

• синдицированные банковские кредиты;

• еврозаймы;

• кредиты международных финансовых организаций;

• межправительственные кредиты;

• частные кредиты коммерческих структур (фирменные кредиты).

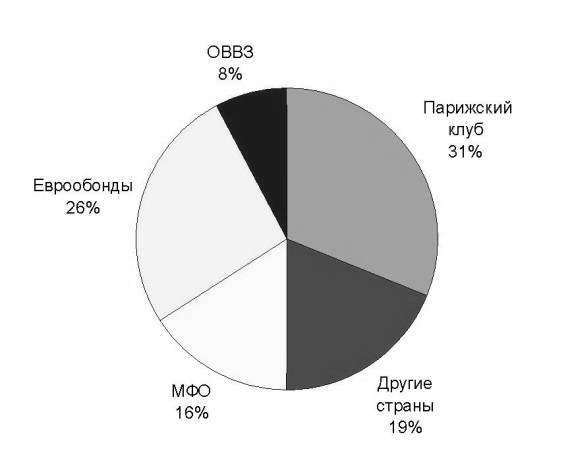

Проблема внешних долгов для России включает финансовые и юридические взаимоотношения с организациями, составляющими различные группы кредиторов:

• задолженность перед официальными кредиторами, т.е. перед коммерческими банками зарубежных стран, предоставлявшими кредиты под гарантии соответствующих правительств или под страхование кредитов в государственных структурах. Регулирование задолженности подобного рода входит в компетенцию Парижского клуба;

• кредиты коммерческих зарубежных банков без государственных гарантий. Задолженность по таким кредитам регулируется Лондонским клубом;

• задолженность различным зарубежным коммерческим структурам по фирменным кредитам;

•долги международным валютно-финансовым организациям[11].

Рассмотрим основные пути и формы возникновения внешнего государственного долга России.

Задолженность перед официальными и коммерческими кредиторами

Сотрудничество России с Парижским клубом не сводится к рассмотрению ее долга западным кредиторам. Хотя отказ от прежней практики политических кредитов и собственное тяжелое экономическое положение сводят до минимума значение России как международного кредитора, не стоит забывать о существовании большой задолженности по кредитам, предоставленным странам «третьего мира» Советским Союзом. В настоящее время страны-должники в большинстве случаев перестали выполнять свои обязательства по советским кредитам. Кроме того, значительная часть задолженности развивающихся стран перед бывшим СССР была списана после вступления России в Парижский клуб. Уже после распада СССР образовалась крупная задолженность перед Россией со стороны некоторых стран СНГ (Украина, Белоруссия и др.). Возврат этих долгов превратился в самостоятельную проблему отношений внутри СНГ.

При рассмотрении проблемы долгов других стран России в рамках Парижского клуба следует иметь в виду, что международная финансовая практика располагает способами, которые позволяют вернуть по крайней мере часть средств, замороженных в «плохих» долгах.

К ним относятся:

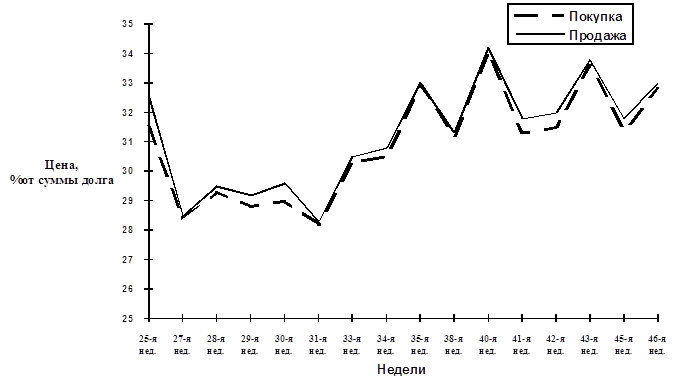

- переуступка части долгов специализированным фирмам и банкам из третьих стран, которые затем самостоятельно регулируют отношения со странами-должниками. Скидки в данном случае очень значительны и составляют от 50 до 90%;

- уплата должником части долга в качестве отступного в обмен на отказ от дальнейших претензий на всю сумму причитающейся задолженности. Этот способ чаще всего практикуется при урегулировании межправительственных кредитов;

- полное или частичное погашение задолженности местной валютой, которая затем может использоваться кредитором внутри страны для организации производства с последующей покупкой части продукции, приобретения недвижимости, вложений в ценные бумаги и т.д. Подобный метод широко используется для взыскания задолженности в ряде стран Латинской Америки[12].

Существуют и другие способы решения этой проблемы. Россия в настоящий момент должна воспользоваться всеми доступными средствами для взыскания задолженности с должников. Нужно также активизироваться и при взыскании долгов стран — членов СНГ. Сумма задолженности этих стран в пользу России в основном образовалась в связи с систематическими неплатежами за поставку энергоносителей, по некоторым оценкам, она превышает 15 млрд долл. С учетом традиционных связей стран возможно частичное решение данной проблемы следующими путями:

- за счет участия России в формировании производственного потенциала стран СНГ: передача части акций приватизируемых предприятий, предоставление российским предприятиям прав на разработку перспективных месторождений, используя схемы соглашения о разделе продукции, и др.;

- через перевод части внешнего долга в государственные ценные бумаги, аналогичные российским ГКО-ОФЗ.

В любом случае необходимо тщательно учитывать текущую возникающую задолженность и начинать процесс переговоров с правительствами государств СНГ, иначе через некоторое время может оказаться затруднительным определить точные количественные характеристики задолженности и добиться ее признания этими странами перед Россией.

По существу, до начала перестройки в СССР Россия не участвовала в международной валютно-финансовой системе промышленно развитых стран. Участие СССР в международных валютно-финансовых отношениях между государствами бывшего социалистического лагеря сводилось в основном к роли кредитора. При этом СССР кредитовал и развивающиеся страны, имевшие социалистическую ориентацию.

В настоящее время лишь небольшая часть стран-должников, таких как Индия, Алжир, Вьетнам, Монголия, выполняет хотя бы частично свои обязательства по погашению ранее предоставленных им государственных кредитов. В 1990-е гг. Россия, вставшая на путь рыночных преобразований в экономике, становится объектом внешнего финансирования со стороны промышленно развитых стран.

Состояние российской экономики в ближайшей перспективе делает объективной необходимость дальнейшего привлечения внешнего финансирования в форме прямых портфельных инвестиций и в форме кредитов, в том числе государственных.

Кредиты международных кредитно-финансовых организаций

Важным условием для получения Россией кредитов промышленно развитых стран стало ее членство в МВФ. Россия вступила в МВФ 1 июня 1992 года, и ее квота в фонде составляет около 6,8 млрд. долл. Согласно Уставу МВФ, совокупный объем резервных кредитов поддержки и системной трансформации для страны с экономикой переходного типа может составлять до 350% величины ее квоты.

Основными обязательствами, принятыми на себя Россией по кредитному договору с МВФ в рамках структурной адаптации экономики, являются:

- ЦБ РФ поддерживает ставку рефинансирования на уровне, близком к ставке межбанковских кредитов;

- бюджетное кредитование производства осуществляется правительством в максимально ограниченном масштабе и по рыночным ставкам;

- осуществляется поквартальный и ежемесячный контроль за дефицитом консолидированного бюджета и устанавливаются его предельные квартальные значения;

- развиваются рынки региональных ценных бумаг;

- поддерживается сглаженный плавающий текущий курс рубля;

- устанавливается национальный режим для иностранных инвесторов, участвующих в денежной приватизации[13].

На практике финансово-кредитные отношения предусматривают дополнение кредитов МВФ кредитами МБРР. В случае отсутствия возможности МВФ по кредитованию отдельного реципиента кредиты предоставляет Всемирный банк. В ноябре 1992 года было заключено соглашение о предоставлении России первого восстановительного займа Всемирного банка (вступление России в МВФ означало одновременное вступление во Всемирный банк).

Основные займы России у МБРР составили заимствования на финансирование энергетики, инфраструктуры, институциональные преобразования по созданию благоприятного инвестиционного климата поддержку отраслей промышленности. Особенностью кредитов Мирового банка является их сравнительная дешевизна: менее 10% годовых включая комиссионные Правительству России, выступающему в качестве гаранта.

В 1990-е гг. Россия пользовалась кредитами таких международных валютно-финансовых организаций, как ЕБРР (Европейский банк реконструкции и развития), МФК (Международная финансовая корпорация) и MAP (Международная ассоциация развития). ЕБРР — единственная международная финансовая организация, членом и учредителем которой был СССР. К приоритетным направлениям деятельности банка относятся: содействие процессам приватизации, объединение энергетических, транспортных и телекоммуникационных сетей Европы, реформа банковских систем, защита окружающей среды. Значительная доля (60%) всех кредитных ресурсов ЕБРР должны направляться на поддержку деятельности негосударственных коммерческих структур (без государственных гарантий).

ЕБРР в России кредитует следующие приоритетные направления: развитие промышленных предприятий, поддержка финансового сектора, разработка энергетических ресурсов, поддержка важнейших инфраструктурных объектов. Эти средства предназначаются для поддержки мелкого и среднего бизнеса, развития топливно-энергетического комплекса России (нефтяная и газовая промышленность), морского транспорта и др.

Наряду с инвестициями и кредитами международных финансовых организаций внешнее финансирование России осуществляется и по линии государственного и частного двустороннего кредитования. Двустороннее государственное кредитование России со стороны промышленно развитых стран осуществляется на основе межправительственных договоренностей, а также через Парижский и Лондонский клубы кредиторов.

Займы на международном рынке капитала

Изучение проблем государственных внешних заимствований, осуществленных Россией в период рыночных реформ, включает рассмотрение такой их формы, как займы на международном рынке капитала.

В 1996 г. состоялась первая эмиссия еврооблигаций, выпущенных российским правительством для привлечения средств зарубежных инвесторов. Выход России на международный рынок капитала был обусловлен необходимостью поиска новых более дешевых источников средств для финансирования бюджетных расходов. К этому моменту ведущие отечественные банки также активно включились во внешнеэкономическую деятельность, открывая свои представительства за рубежом, получая международные кредитные рейтинги, синдицированные кредиты иностранных банков, выпуская первые транши своих еврооблигаций.

Успех размещения государственных ценных бумаг на европейском рынке означал, что у российского правительства появился еще один источник заемных финансовых ресурсов, который оказался более дешевым по сравнению со средствами, привлекавшимися на внутреннем рынке. Еврооблигации (Eurobonds) — долгосрочные долговые обязательства в форме облигаций, номинированных в иностранной валюте и обращающихся на международном финансовом рынке. Выпускаются чаще всего в бездокументарной форме и перед размещением проходят процедуру листинга на одной из основных европейских фондовых бирж (Лондонской, Франкфуртской, Люксембургской) для получения котировки при участии крупного рейтингового агентства для присвоения рейтинга. Первичное размещение еврооблигаций осуществляется эмиссионным синдикатом в составе генеральных менеджеров выпуска — нескольких известных инвестиционных банков.

Привлечение внешних займов связано с присвоением стране-должнику международного кредитного рейтинга. Мировая практика кредитования использует систему рейтингов стран-получателей по ряду критериев (риск, доходность и т.д.). Присвоенный России рейтинг относится к категории рискованных, что, во-первых, означает Неизбежность установления более высокой ставки дохода, чем по инвестиционным бумагам, а во-вторых, консервативные инвесторы, предпочитающие стабильный и долгосрочный доход, будут воздерживаться от масштабной покупки российских обязательств. Однако для России важен был не столько уровень рейтинга, который для страны с такой кредитной историей можно считать достаточно высоким, а сам факт его присвоения. Иностранные инвесторы, определявшие до сих пор привлекательность вложений в Россию на основе многочисленных слухов, получили четкий и привычный ориентир оценки риска и доходности.

В 2001 г. международное рейтинговое агентство Standard & Poor's повысило долгосрочный кредитный рейтинг России в национальной и иностранной валютах с В- до В. Также S&P повысило наш краткосрочный кредитный рейтинг в национальной и иностранной валютах с С до В. Рейтинг В S&P отражает высокий уровень кредитного риска и находится на 15-м месте в 23-балльной шкале. Присвоенные России новые рейтинги агентства S&P почти достигли уровня лета 1998 г. В+.

Параметры и форма российских бумаг вполне соответствовали сложившейся структуре еврорынка. Россия, как и большинство развивающихся стран, в том числе и Восточной Европы, оформила свой долг в форме евробондов, на которые в 1990-е гг., по расчетам Банка международных расчетов, приходилось от 60 до 85% эмиссии ценных бумаг развивающихся стран.

Польза от успешного размещения еврооблигаций заключалась не столько в прямом притоке в бюджет необходимых денежных средств, сколько в благоприятных побочных эффектах, главный из которых заключается в снижении стоимости обслуживания внутреннего долга. Доходность ГКО, составлявшая в течение 1996 г. 100—150% и снизившаяся к началу процесса размещения еврооблигаций (ноябрь) до 45— 50%, упала до 35—40% и продолжала в дальнейшем снижаться, достигнув уровня 25—29% годовых. Это в первую очередь объясняется значительным притоком капитала от иностранных инвесторов, спешивших вложить деньги под 19, а затем уже и 13% годовых в валюте. Такой уровень доходности государственных ценных бумаг, вполне приемлемый для иностранных инвесторов и достаточно низкий для российских банков, мог бы привести к росту вложений отечественных инвесторов в производство в поисках более высокого по сравнению с рынком ГКО-ОФЗ уровня дохода[14].

Похожие работы

... черт бюджетной системы и бюджетного процесса, выявления наиболее значительных проблем в функционировании бюджетного механизма и рассмотрение государственного долга (его типы, причины возникновения, способы погашения и т.д.). 1. Государственный бюджет. Проблема сбалансированности. Прежде чем говорить о бюджетном устройстве Российской Федерации, выявлять его достоинства и недостатки необходимо ...

... финансовых ресурсов. Правительства участвуют на этих рынках путем получения займов у кредиторов или посредством облигаций с плавающей ставкой, которые имеют определенную гибкость обращения [2, c.73]. 1.2 Влияние внешнего государственного долга на экономическое развитие страны Привлечение государством внутренних и внешних займов для развития экономики (кредитование национального импорта, ...

... Российской Федерации 418,349 37,651 ОВГВЗ и ОГВЗ 1999 года 0,000 0,000 3. Основные направления политики Правительства РФ в области управления внешним государственным долгом. 3.1 Стратегия управления государственным внешним долгом Российской Федерации на 2003 – 2005 года. Внешний долг Российской Федерации формировался в неблагоприятных экономических и ...

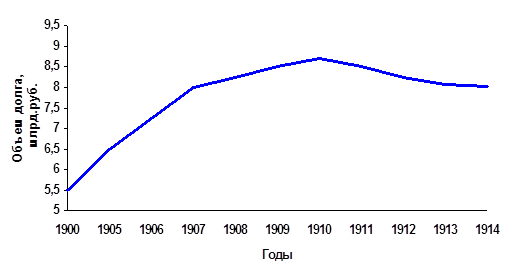

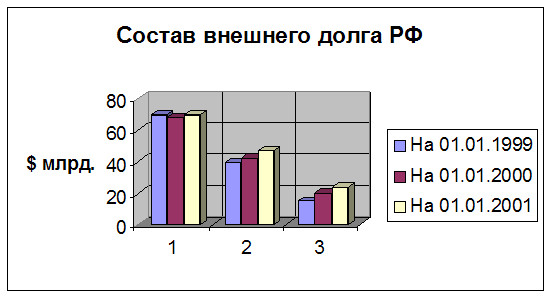

... займы, деноминированные в национальной валюте и размещенные на национальном рынке. Он состоит из задолженности прошлых лет и вновь возникшей задолженности. Внутренний государственный долг регулируется законом “О государственном долге Российской Федерации”. График 2 Государственный внешний долг России, согласно проекту бюджета-98, увеличится на 1 января 2001 года до 140,8 млрд. долл. (на 1 ...

0 комментариев