Навигация

5. Оценка товаров

Порядок оценки товаров торговыми организациями зависит от способа продажи приобретенных товаров – оптовой или розничной продажи.

К розничной торговле относится продажа товаров физическим лицам для личного, домашнего или иного использования, не связанного с предпринимательской деятельностью.

К оптовой торговле относится продажа товаров юридическим лицам и физическим лицам для осуществления предпринимательской деятельности.

В соответствии с ПБУ 5/01 и Планом счетов бухгалтерского учета организации, осуществляющие торговую деятельность, могут учитывать приобретенные для перепродажи товары одним из следующих способов:

- по покупной стоимости;

- по продажным ценам с отдельным учетом наценок;

- по учетным ценам.

Организации оптовой торговли могут учитывать приобретенные товары по покупной стоимости или по учетным ценам.

Организации, осуществляющие розничную торговлю, кроме этих способов могут также использовать способ учета товаров по продажным ценам с отдельным учетом наценок.

Учет товаров по учетным ценам предусмотрен Инструкцией по применению Плана счетов бухгалтерского учета и производится в порядке, аналогичном порядку учета соответствующих операций с материалами.

При выборе способа оценки товаров следует принимать во внимание периодичность поступления товаров, условия их поставки, стоимость услуг, связанных с их приобретением.

Выбранный организацией способ оценки товаров должен быть отражен в учетной политике организации.

В учетной политике организации также должен быть отражен выбранный способ формирования покупной стоимости товаров.

6. Учет поступления товаров

Учет наличия и движения товарно-материальных ценностей, приобретенных в качестве товаров для продажи, осуществляется на активном счете 41 «Товары».

Этот счет используется в основном организациями, осуществляющими торговую деятельность, а также организациями, оказывающими услуги общественного питания.

Данный счет самостоятельно используется в тех случаях, когда приобретенные для перепродажи товары оцениваются по покупной стоимости.

К счету 41 «Товары» могут быть открыты субсчета:

41-1 «Товары на складах»;

41-2 «Товары в розничной торговли»;

41-3 Тара под товаром и порожняя»;

41-4 «Покупные изделия».

На субсчете 41-1 «Товары на складах» учитывается наличие и движение товаров, находящихся на оптовых и распределительной базах, складах, в кладовых организаций.

На субсчете 41-2 «Товары в розничной торговле» учитываются наличие и движение товаров, находящихся в организациях, занятых розничной торговлей и в буфетах организаций, занятых общественным питанием.

На этом же субсчете учитываются наличие и движение стеклянной посуды в организациях, занятых розничной торговлей, и в буфетах организаций, оказывающих услуги общественного питания.

На субсчете 41-3 «Тара под товаром и порожняя» учитываются наличие и движение тары под товарами и тары порожней.

На субсчете 41-4 «Покупные изделия» организации, осуществляющие промышленную и иную производственную деятельность, пользующиеся счетом 41 «Товары», учитывают наличие и движение товаров .

Принятые к учету прибывших на склад товаров и тары отражается по дебету счета 41 «Товары» в корреспонденции со счетом 60 «Расчеты с поставщиками и подрядчиками» по стоимости их приобритения.

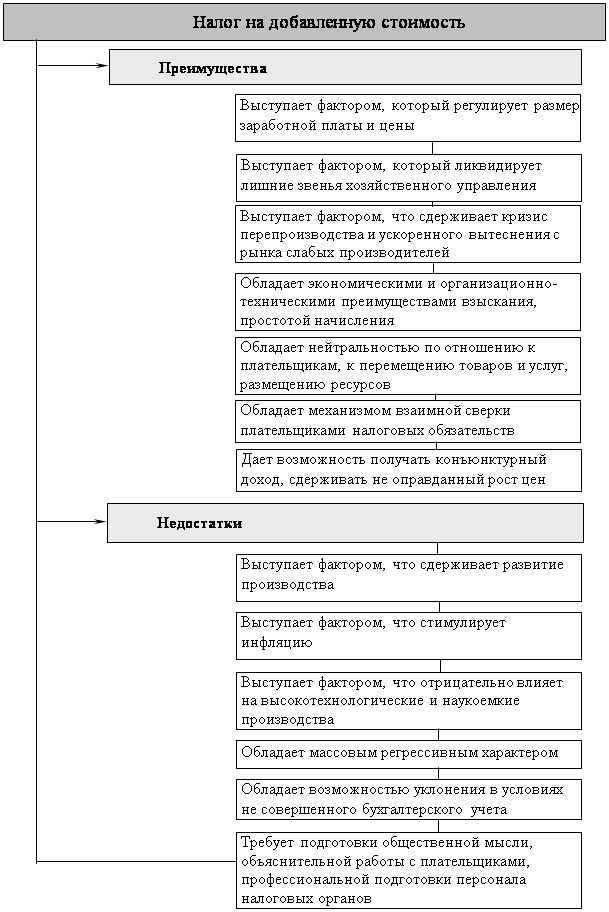

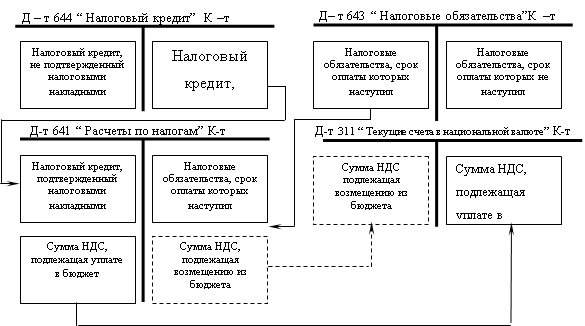

В соответствии со статьей ст. 170 НК РФ суммы НДС, предъявленные организации при приобретении товаров на территории РФ либо фактически уплаченные организацией при ввозе товаров на таможенную территорию РФ, не включаются в расходы организации, учитываемые при исчислении налога на прибыль.

Другими словами, НДС не включается в стоимость приобретаемых товаров и в их учетные цены, если иное не предусмотрено законодательством. При этом сумма НДС должна быть выделена отдельной строкой в счет-фактурах, получаемых от поставщиков.

НДС, предъявляемый поставщиками товаров, учитывается на счете 19 «Налог на добавленную стоимость по приобретенным ценностям» одновременно с принятием поступивших товаров к бухгалтерскому учету.

Суммы НДС, подлежащие налоговому вычету, списываются с кредита счета 19 «Налог на добавленную стоимость по приобретенным ценностям», как правило, в дебет счета 68 «Расчеты по налогам и сборам».

Суммы НДС, предъявленные покупателю при приобретении товаров либо фактически уплаченные при ввозе товаров на территорию РФ, учитываются в стоимости таких товаров в случаях:

- приобретения (ввоза) товаров, используемых для операций по производству и реализации товаров, не подлежащих налогообложению;

- приобретения (ввоза) товаров, используемых для операций по производству и реализации товаров, местом реализации которых не признается территория РФ;

- приобретения (ввоза) товаров лицами, не являющимися налогоплательщиками налога на добавленную стоимость либо освобожденными от исполнения обязанностей налогоплательщика по исчислению и уплате налога;

- приобретения (ввоза) товаров для производства и реализации товаров, операций по реализации которых не признаются реализацией товаров в соответствии с п. 2 ст. 146 НК РФ.

Применительно к налогу на прибыль следует отметить, что с 1 января 2005 г. Вступили в силу поправки к статьям 318 и 320 гл. 25 НК РФ, которые изменили порядок формирования покупной стоимости товаров, приобретаемых с целью их дальнейшей перепродажи.

Пример.

Организация оптовой торговли приобрела за плату у поставщика товары на сумму 35400 руб., в том числе НДС – 5400 руб.

Затраты по доставке товаров на склад организации составили 2360 руб., в том числе НДС – 360 руб. Затраты по доставке товаров включаются в стоимость приобретения товаров до момента передачи товаров в продажу.

Все первичные учетные и расчетные документы оформлены правильно, и в них выделена отдельной строкой сумма НДС.

Организация передала товар своему магазину розничной торговли, которая учитывает товары по продажной цене с учетом торговой наценке в размере 30%.

При розничной торговле за наличный расчет в продажной цене товара помимо торговой наценки должен быть учтен налог на добавленную стоимость.

Пример расчета продажной цены товара:

Сумма торговой наценки при 30 % покупной цены товара:

(32000 руб. * 30%) : 100% = 9600 руб.

Стоимость товара с учетом торговой наценки:

32000 руб. + 9600 руб. = 41600 руб.

Сумма НДС, предъявляемая покупателю при ставке НДС, равной 18%:

(41600 руб. * 18%) : 100% = 7488 руб.

Общая сумма торговой наценки с учетом НДС:

9600 руб. + 7488 руб. = 17088 руб.

Продажная цена товара с учетом торговой наценки и налогов:

32000 руб. + 17920 руб. = 49088 руб.

7. Учет продаж товаров

Для целей бухгалтерского учета доходы и расходы от продажи товаров относятся к доходам и расходам по обычным видам деятельности и отражается в бухгалтерском учете в отчетном периоде, к которому они относятся.

При продаже товаров доходом по обычным видам деятельности является выручка от продажи товаров. При продаже товаров к расходам по обычным видам деятельности относятся расходы, связанные с приобретением и продажей товаров.

Применительно к товарам в расходы по обычным видам деятельности включаются затраты, связанные с приобретением товаров, и затраты, возникающие непосредственно в процессе продажи товаров.

Согласно п. 16 ПБУ 5/01 при реализации товаров их оценка должна производиться одним из следующих способов:

- по себестоимости каждой единицы;

- по средней себестоимости;

- по себестоимости первой по времени приобретения материально-производственных запасов;

- по себестоимости последних по времени приобретения материально-производственных запасов.

Продажа товаров производится организациями по ценам, включающим налог на добавленную стоимость.

При оптовой продаже товаров другим организациям отпуск товаров со склада производится по товарным накладным формы № ТОРГ-12.

При отгрузке товаров определяются суммы, подлежащие оплате покупателем, оформляются и предъявляются ему к оплате расчетные документы.

При продаже товаров организация должна оформить счет-фактуру и зарегистрировать его в книге продаж. Регистрация счетов-фактур в книге продаж производится в хронологическом порядке в том налоговом периоде, в котором возникает налоговое обязательство по уплате НДС.

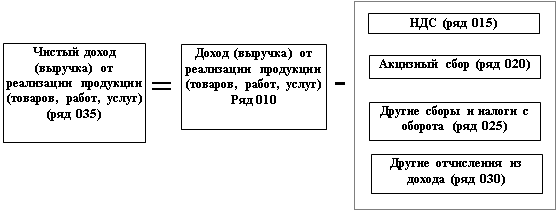

Выручка от продажи товаров, осуществляемая торговыми организациями юридическим лицам, отражается по дебету счета 62 «Расчеты с покупателями и заказчиками» и кредиту счета 90 «Продажи».

Выручка от продажи товаров за наличный расчет, осуществляемая организациями розничной торговли физическим лицам, отражается по дебету счета 50 «Касса» и кредиту счета 90 «Продажи».

При признании в учете выручки от продажи товаров их стоимость списывается со счета 41 «Товары» в дебет счета 90 «Продажи».

Учет расходов на продажу. При реализации товаров организация несет определенные расходы, связанные с их реализацией, которые называют расходами на продажу или издержками обращения. Расходы, связанные с продажей товаров, учитываются на счете 44 «Расходы на продажу».

В организациях, осуществляющих торговую деятельность, на счете 44 «Расходы на продажу» могут быть отражены, в частности, следующие расходы: - на перевозку товаров; - на оплату труда; - на аренду; - на содержание зданий, сооружений, помещений и инвентаря; - на амортизацию основных средств; - по хранению и подработке товаров; - на рекламу; - на представительные расходы; - другие аналогичные по назначению расходы.

По дебету счета 44 «Расходы на продажу» в течении месяца накапливаются суммы произведенных организацией расходов, связанных с продажей товаров. Накопленные суммы расходов на продажу ежемесячно списываются полностью или частично в дебет счета 90 «Продажи».

Все расходы, кроме транспортных, связанные с продажей товаров, ежемесячно полностью относятся на себестоимость проданных товаров.

В торговых организациях частично списанию подлежат расходы на транспортировку товаров в порядке распределения между проданным товаром и остатком нереализованного товара на конец каждого месяца.

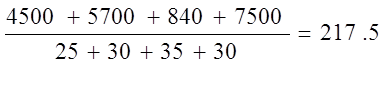

Сумма транспортных расходов, относящаяся к остаткам нереализованных товаров, определяется по среднему проценту за текущий месяц с учетом переходящего остатка на начало месяца в следующем порядке.

1. Определяется сумма транспортных расходов, приходящихся на остаток нереализованных товаров на начало месяца и осуществленных в текущем месяце.

2. Определяется стоимость приобретения товаров, реализованных в текущем месяце, и стоимость приобретения остатка нереализованных товаров на конец месяца.

3. Рассчитывается средний процент как отношение суммы транспортных расходов к стоимости товаров.

4. Определяется сумма транспортных расходов, относящаяся к остатку нереализованных товаров, как произведение среднего процента и стоимости остатка товаров на конец месяца.

Налоговые аспекты. Расходы, связанные с продажей товаров, учитываются для целей налогообложения прибыли, т.е. могут уменьшать налоговую базу при исчислении налога на прибыль. Иными словами, организация вправе уменьшить доходы от реализации товаров на сумму расходов, непосредственно связанных с их продажей.

Стоимость приобретения товаров, отгруженных, но не реализованных на конец месяца, не включается организацией в состав расходов, связанных с производством и реализацией, до момента их реализации.

В соответствии со ст. 272 НК РФ для организаций, применяющих метод начисления, расходы признаются в том отчетном периоде, в котором эти расходы возникают исходя из условий сделок, независимо от времени фактической выплаты денежных средств и иной формы их оплаты.

К прямым расходам относятся стоимость приобретения покупных товаров, реализованных в данном отчетном периоде, и суммы расходов на доставку покупных товаров до склада организации-покупателя товаров, в случае, если эти расходы не включены в цену приобретения этих товаров.

Прибыль от продажи товаров подлежит обложению налогом на прибыль в общеустановленном порядке по ставке 24 %.

Продажа товаров покупателям является также объектом налогообложения налогом на добавленную стоимость.

В общем случае налоговая база по НДС при продаже товаров определяется как стоимость этих товаров, исчисленная исходя из цен, определяемых в соответствии со ст. 40 НК РФ с учетом акцизов и без включения в них НДС.

Момент определения налоговой базы и налоговые ставки по НДС для реализуемых товаров определяются в том же порядке, что и для готовой продукции.

Похожие работы

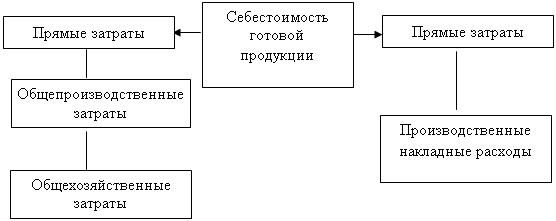

... отражен в первом разделе ведомости №16 “Движение готовой продукции в ценностном выражении”. Совпадение остатков говорит о правильности учета, а несовпадение - о наличии ошибок, которые необходимо устранить. Для синтетического учета и движения готовой продукции Планом счетов предусматривается активный балансовый счет 26 “Готовая продукция”, по дебету которого отражается поступление готовой ...

... по каждому виду проданных продукции, работ, услуг, а также по регионам продаж и другим направлениям, необходимым для управления организацией[10]. 2 Бухгалтерский учет движения готовой продукции и ее продажи 2.1 Краткая характеристика предприятия ООО «Экспертное бюро-Т» Типография ООО «Экспертное бюро-Т» является обществом с ограниченной ответственностью и создано 3 августа 1996 года. ...

... от порчи в пределах норм естественной убыли относятся на расходы по продажам, сверх норм – за счет виновных лиц. 2.3 Организация бухгалтерского учета выпуска готовой продукции в ООО «КАМТЕНТ – Йошкар-Ола» Сдача готовой продукции из производства на склад в обществе с ограниченной ответственностью «КАМТЕНТ – Йошкар-Ола» оформляется приемосдаточными накладными, спецификациями, приемными актами ...

... 19 «НДС по приобретенным ценностям». Теперь передача товаров из оптовой торговли в розничную отразится лишь записями в аналитическом учете по счету 41. В результате совершенствования бухгалтерского учета при реализации готовой продукции и расчетов с покупателями и заказчиками уточняется порядок ведения книги покупок и книги продаж в розничной торговле. Если раньше счета-фактуры поставщиков ...

0 комментариев