Навигация

Учет операций по расчетным счетам

1.2 Учет операций по расчетным счетам

Поступление денег на расчётный счёт отражают по дебету счёта 51 «Расчётный счёт» в корреспонденции с счетами 62, 76 и отражаются проводкой:

Д-т 51 К-т 62,76 – поступили денежные средства на расчётный счёт.

Если банк выплачивает вознаграждение за пользование денежными средствами, то в учёте делается запись:

Д-т 51 К-т 91/1 – начислен банком процент на остаток по расчётному счёту.

Денежные средства, списанные с расчётного счёта, отражают по кредиту счёта 51 следующими проводками:

Д-т 60, 50, 68, 69, 76 и др. К-т 51 – списаны денежные средства с расчётного счёта

Д-т 91/2 К-т 51 – учтены расходы на оплату услуг банка согласно договору на расчётно-кассовое обслуживание.

Все временно-свободные денежные средства предприятия, за исключением наличных денег в кассе, должны храниться на его расчётном счёте, открываемом в отделении банка.

Каждая организация вправе открывать в любом банке расчетные и другие счета для хранения свободных денежных средств и осуществления всех видов расчетных, кредитных и кассовых операций.

Для открытия расчётного счёта предприятие представляет в учреждение банка:

- заявление установленной формы на открытие счёта;

- копии устава предприятия и учредительного договора, заверенные нотариально;

- копию регистрационного свидетельства предприятия, заверенную нотариально;

- справку налогового органа регистрации предприятия в качестве налогоплательщика;

- копию документа о регистрации в качестве плательщика в Пенсионный фонд РФ;

- копию документа о регистрации в территориальном фонде обязательного медицинского страхования в качестве плательщика;

- карточку с образцами подписей руководителя, заместителя руководителя и главного бухгалтера предприятия и оттиском печати предприятия по установленной форме, заверенную нотариально.

Право первой подписи на банковских документах принадлежит руководителю предприятия или его заместителю, а второй – главному бухгалтеру или его заместителю. Предприятия обязаны информировать свою налоговую инспекцию обо всех открытых счетах. Одновременно такая же обязанность возложена на отделения банков, в которых предприятиями были открыты счета.

О том, что фирма открыла расчётный или валютный счёт она обязана сообщить в свою налоговую инспекцию в течение семи дней.[[3]]Если фирма не выполнит это требование, то фирму оштрафуют на 5000 руб.[[4]], а руководителя фирмы – на сумму от 1000 до 2000 руб.[[5]] Если фирма открывает счета для своих обособленных подразделений, то сообщать об этом нужно только в налоговую инспекцию головного подразделения (письмо МНС России от 6 февраля 2004 № 24-1-10/93). При открытии или закрытии валютных счетов, фирма обязана сообщить в налоговую инспекцию только об открытии или закрытии текущего валютного счёта. О транзитном валютном счёте и о специальном банковском валютном счёте отдельно сообщать не нужно. Сообщать в налоговую инспекцию об открытии или закрытии счёта нужно письменно. Форма сообщения приведена в приказе МНС России от 2 апреля 2004 г. № САЭ-3-09/255.

Текущие счета открывают организациям, не обладающим признаками, дающими возможность открыть расчетный счет: производственным (структурным) единицам производственных и научно-производственных объединений; другим хозрасчетным подразделениям организаций, расположенным вне их местонахождения; кооперативам по месту нахождения их филиалов и др.

Наличные деньги с расчётного счёта выдаются предприятию (на оплату труда, пособий по временной нетрудоспособности, премий, на командировочные, представительские и хозяйственные расходы, на приобретение горюче-смазочных материалов) на основании чеков.

Денежный чек представляет собой распоряжение предприятия банку выдать указанную в нём сумму наличных денег с его расчётного счёта. Предприятие получает чековые книжки в обслуживающем его учреждении банка. Чек заполняют от руки чернилами или шариковой ручкой. В нём указывают сумму, дату выдач, наименование получателя, а также сведения о назначении полученных сумм (на оплату труда, на командировочные, представительский и хозяйственные расходы и т.д.).

Чеки подписывают лица, которым предоставлено право первой и второй подписи по счёту, и скрепляют печатью предприятия. Какие-либо исправления в чеках не допускаются. Банк выдаёт деньги по чеку после проверки подлинности подписей и печатей, т.е. их соответствия образцам.

Наличные деньги банк принимает на расчётный счёт предприятия по объявлению на взнос наличными – письменному приказу владельца счёта. Объявление заполняют в одном экземпляре, в нём обязательно указывают источник вносимых денег (выручка за услуги, депонированная заработная плата и др.). На принятые суммы банк выдаёт кассиру квитанцию, которая служит основанием для составления в бухгалтерии расходного кассового ордера и списания денежных средств в кассе. Наличные расчёты в России производятся в соответствии с требованиями Положения о правилах организации наличного денежного обращения на территории Российской Федерации от 5 января 1998 г. № 14-П (в редакции Указания Центрального Банка Российской Федерации от 22 января 1999 г. № 448-У).

На получение сумм за выполненные работы и оказанные услуги предприятие-поставщик выписывает платёжные требования или платёжные требования-поручения и сдаёт их на инкассо (предъявляет к оплате) в обслуживающее отделение банка. Эти документы банк поставщика препровождает в банк плательщика. В течение трёх дней, не считая дня поступления в банк, плательщик обязан либо акцептовать их, либо отказаться от акцепта с ссылкой на заключённый договор. Платёжное поручение акцептуется молчаливым согласием плательщика. Отказ от акцепта оформляется согласно установленному Центральным Банком России образцу-заявлению. Плательщик вправе отказаться от акцепта платёжных требований по мотивам, предусмотренным в договорах, с обязательной ссылкой на пункт договора и указанием причины отказа.

Акцепт платёжных требований-поручений предприятий осуществляется подписями распорядителей кредитов плательщика (руководителя и главного бухгалтера) и печатью.

Российская банковская практика знает разные формы акцепта:

1) положительный акцепт – форма акцепта, при которой плательщик обязан по каждому расчетному документу, содержащему требование поставщика на оплату, заявить в письменной форме либо свое согласие на оплату, либо отказ от акцепта;

2) отрицательный акцепт – форма акцепта, при которой плательщик письменно уведомляет банк только об отказе от акцепта. Не заявленные в обусловленный срок отказы расцениваются банком как согласие плательщика на оплату (молчаливый акцепт);

3) предварительный акцепт означает, что плательщик свое согласие на оплату требования поставщика дает до списания денег с его счета. При этом расчетный документ считается акцептованным, если плательщик не заявил банку отказ в течение трех рабочих дней. При этом день поступления расчетного документа в банк в расчет не принимается. Оплата производится на следующий день по истечении срока акцепта. Например, 25.03, в пятницу, платежное требование-поручение поступило в банк плательщика; 26-е, 27-е – выходные дни; 28.03, 29.03, 30.03 – срок предварительного акцепта; 31.03 – оплата.

4) последующий акцепт предусматривает немедленную оплату расчетных документов по мере их поступления в банк в течение операционного дня банка. При этом за плательщиком сохраняется право заявления последующего отказа от акцепта в течение 3 рабочих дней. Например, 25.03 (пятница) – поступление расчетного документа в банк и его оплата; 26.03, 27.03 выходные дни (в расчет не берутся); 28.03, 29.03, 30.03 – дни заявления последующего акцепта.

В случаях, предусмотренных законодательством, банк может списать средства с расчётного счёта предприятия без согласия владельца. В бесспорном порядке со счетов предприятия списываются, в частности, недоимки и штрафы по платежам:

- в государственный бюджет;

- во внебюджетный дорожный фонд;

- за нарушение валютного законодательства в доход государства;

- платежи по исполнительным документам.

При недостаточности денежных средств на счете списание денежных средств со счета осуществляется в последовательности, определенной Законодательством РФ[[6]]:

1) списание по исполнительным документам, предусматривающим выдачу или перечисление средств со счёта для удовлетворения требований по возмещению ущерба, нанесённого жизнью и здоровью, а также требований о взыскании алиментов;

2) списание по исполнительным документам, предусматривающим выдачу или перечисление средств для расчётов по выплате выходных пособий и оплате труда с лицами, работающими по трудовому договору, в т.ч. по контракту;

3) списание по платёжным документам, предусматривающим расчёты с лицами, работающими по трудовому договору, в т.ч. по контракту, а также по отчислениям в Пенсионный фонд РФ, Фонд социального страхования РФ и фонду обязательного медицинского страхования;

4) списание по платёжным документам, предусматривающим платежи в бюджет и внебюджетные фонды;

5) списание по исполнительным документам, предусматривающим удовлетворение других денежных требований;

6) списание по другим платёжным документам в порядке календарной очерёдности.

Банк, кроме того, может списывать денежные средства с расчетного счета предприятия без его приказа, по собственной инициативе (например, проценты за пользование ссудами, суммы по просроченным ссудам, за выполненные им услуги).

Обо всех изменениях расчётного счёта учреждение банка извещает своего клиента (предприятие) выписками из расчётного счёта. В выписке указываются все поступления и списания средств с расчётного счёта, остаток на нём на начало и конец дня.

Бухгалтерия предприятия проверяет выписку и соответствие поступивших и списанных сумм по приложенным к ним оправдательным расчётно-платёжным документам. При обнаружении ошибки предприятие сообщает об этом учреждению банка, приложенные оправдательные документы нумеруются.

При бухгалтерской обработке выписки из расчётного счёта на её полях проставляют корреспондирующие счета по каждой хозяйственной операции справа от соответствующей суммы и порядковые номера приложенных оправдательных документов – слева.

Похожие работы

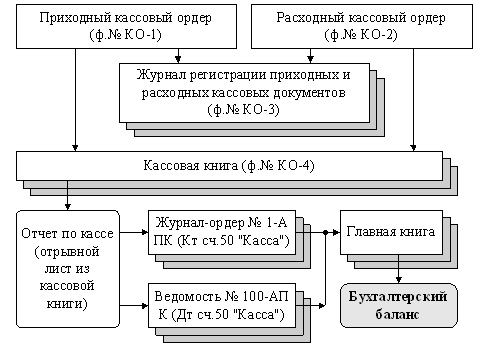

... предприятием на основании нормативной базы в соответствующей области. Контроль за их выполнением несёт руководство предприятия. Таблица 3.2 – Перечень внутрихозяйственных регламентов по учёту кассовых операций, регулирующих деятельность организации № Наименование регламента Содержание информации Назначение регламента 1. Устав и Учредительный договор предприятия Цель и задачи, размер ...

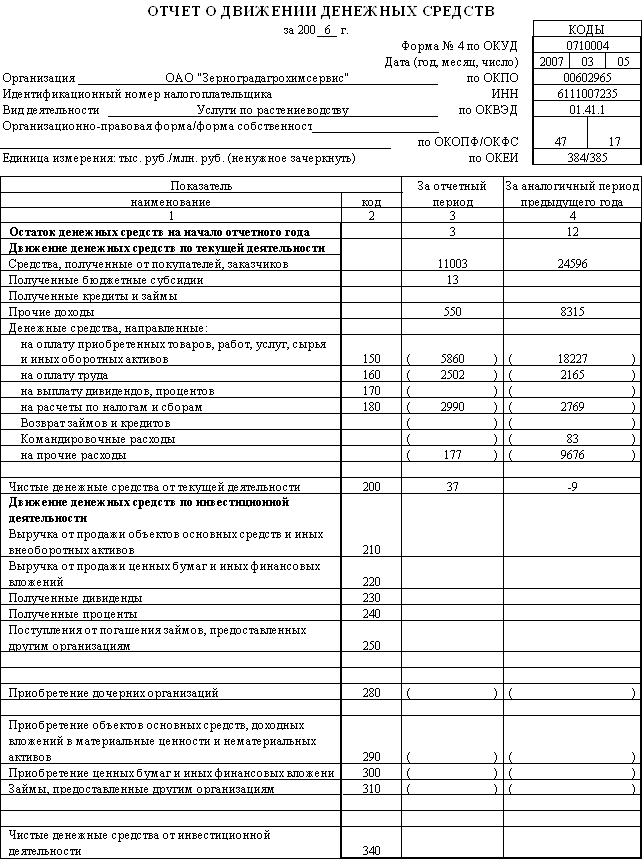

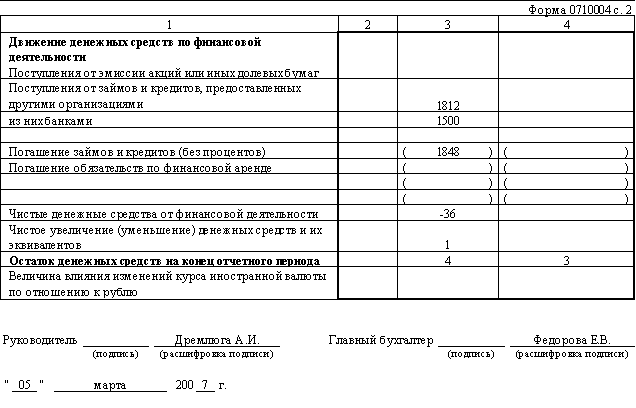

... на примере одного из предприятий. В следующей главе нами будет предпринята попытка провести анализ ведения кассовых операций на примере обследованного предприятия ОАО «Зерноградагрохимсервис». 3. ХОЗЯЙСТВЕННЫЕ ОСОБЕННОСТИ КАССОВЫХ ОПЕРАЦИЙ В ОАО «ЗЕРНОГРАДАГРОХИМСЕРВИС» 3.1. Организация ведения учета денежных средств в кассе предприятия Для осуществления операций с наличными деньгами в ...

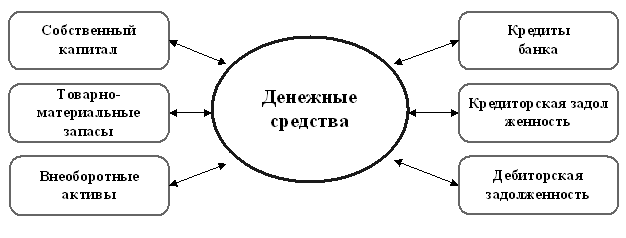

... 50-3 «Денежные документы» — для учета почтовых марок, марок госпошлины, вексельных марок, оплаченных авиабилетов и др., · 50-4 «Валютная касса»; · 50-5 «Касса филиала» — для учета кассовых операций филиалов или представительств, выделенных на отдельный баланс. На предприятиях транспорта, связи на субсчете «Операционная касса» учитываются наличие и движение денежных средств в ...

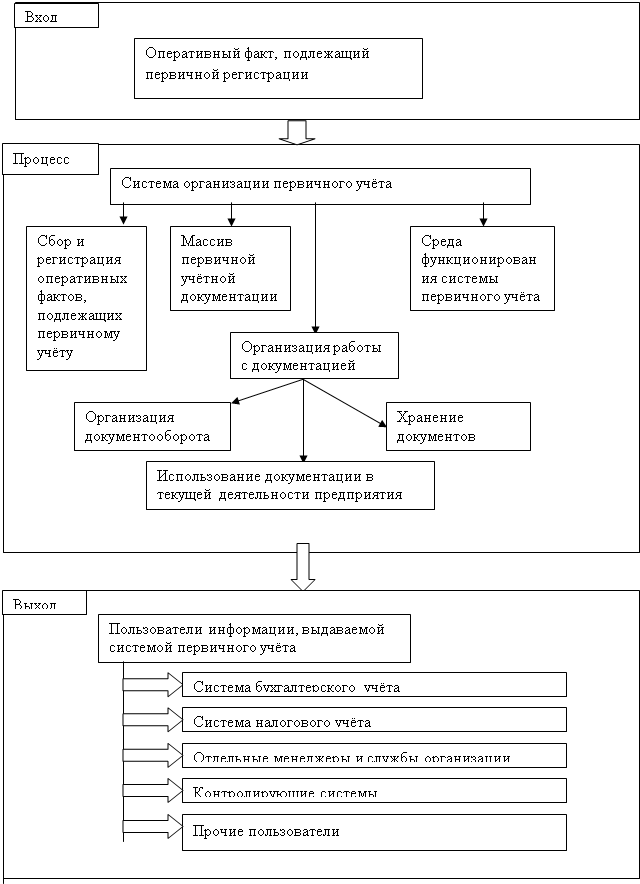

... по их устранению. При проведении аудита первичного учёта отпуска материалов в производство, а также при изучении аудиторского заключения, написанного для областного управления инкассации аудиторской фирмой были выявлены и сгруппированы ошибки и нарушения в системе организации первичного учёта. Далее приведены эти ошибки и приведены рекомендации по их устранению. Ошибки и нарушения при сборе и ...

0 комментариев