Навигация

Учет акций выкупленных у акционеров

3.4 Учет акций выкупленных у акционеров

v Выкуп у акционеров акций кредитной организации по номинальной стоимости:

Д 10501 «Собственные акции, выкупленные у акционеров»

К 20202, 30102, 40702

v Выкуп у акционеров акций по цене выше номинальной стоимости:

Д 10501

К 20202, 30102, 40702

v Отражение расходов:

Д 70606 «Расходы»

К 20202, 30102, 40702

v Выкуп у акционеров акций по цене ниже номинальной стоимости:

Д 10501

К 20202, 30102, 40702

v Отражение доходов:

Д 10501

К 70601 «Доходы»

3.5 Учет операций по формированию уставного капитала кредитной организации, созданной в форме общества с ограниченной ответственностью

v Принятие решения об увеличении уставного капитала:

Д 90602 «Неоплаченная сумма уставного капитала КО в форме общества с ограниченной ответственностью»

К 99999

v Внесение наличных денежных средств в валюте РФ:

Д 20202

К 10208

v Оплата ранее не оплаченной доли уставного капитала:

Д 99999

К 90602

v Перечисление денежных средств в валюте РФ (если участник не является клиентом банка):

Д 30102

К 10208

v Оплата ранее неоплаченной доли уставного капитала:

Д 99999

К 90602

v Перечисление денежных средств в валюте РФ (если участник является клиентом банка):

Д 405(01-03), 406(01-03), 407(01-02), 408(02,17), 423(01-07)

К 10208

v Оплата ранее неоплаченной доли уставного капитала при перечислении денежных средств в валюте РФ:

Д 99999

К 90602

v Внесение наличных денежных средств в иностранной валюте:

· На сумму номинальной стоимости доли в валюте РФ

Д 20202

К 10208

· На сумму разницы между рублевой оценкой оплаченных в иностранной валюте долей участников по курсу ЦБ РФ на день поступления платежа на счет КО и номинальной стоимостью долей:

Д 20202

К 10602

v Оплата ранее неоплаченной доли уставного капитала при внесении наличных денежных средств в иностранной валюте:

Д 99999

К 90602

v Перечисление денежных средств в иностранной валюте:

· На сумму номинальной стоимости доли в валюте РФ:

Д 30110, 30114

К 10208

· На сумму разницы между рублевой оценкой оплаченных в иностранной валюте долей участников по курсу ЦБ РФ на день поступления платежа на счет КО и номинальной стоимостью долей:

Д 30110, 30114

К 10602

v Внесение материальных ценностей:

Д 60401

К 10208

v Оплата ранее неоплаченной доли уставного капитала при внесении материальных ценностей:

Д 99999

К 90602

3.6 Учет добавочного капитала

Ø Капитализация средств, полученных от прироста стоимости имущества при переоценке объектов основных средств:

Д 10601 «Прирост стоимости имущества при переоценке»

К 10207, 10208

Ø Превышение цены размещения акций (реализации долей) над их номинальной стоимостью:

Д 60322

К 10602

Ø Капитализация средств, полученных от продажи акций первым владельцам в период эмиссии сверх номинальной стоимости (на сумму номинальной стоимости акций):

Д 10602

К 10207, 10208

3.7 Учет операций по созданию и использованию средств фондов кредитной организации

v Направление прибыли отчетного года (ее части) на формирование резервного фонда по решению годового собрания акционеров (участников):

Д 70502 «Использование прибыли предшествующих лет»

К 10701 «Резервный фонд»

v Направление прибыли прошлых лет на пополнение резервного фонда:

Д 70801 «Прибыль прошлого года»

К 10701

v Направление нераспределенной прибыли на пополнение резервного фонда:

Д 10801 «Нераспределенная прибыль»

К 10701

v Покрытие убытков отчетного и прошлого года за счет резервного фонда:

Д 10701

К 10901 «Непокрытый убыток»

70802 «Убыток прошлого года»

v Сторнирование как событие после отчетной даты (СПОД):

Д 10701

К 70502 «Использование прибыли предшествующих лет»

4. Современное состояние банковской системы Российской Федерации

Для современного состояния банковской системы РФ характерны следующие особенности:

1. высокая доля госсектора;

2. низкий удельный вес банков с иностранным капиталом;

3. относительно небольшое количество региональных банков;

4. слабость региональной системы коммерческих банков;

5. неразвитость банковской инфраструктуры;

6. низкий уровень капитализации банков, когда совокупные активы всех российских банков составляют лишь 4 %, а их капитал 11 % соответствующих показателей трех крупнейших банков мира. В этом смысле банковская система России не соответствует лучшим мировым стандартам, что не позволяет характеризовать ее как развитую банковскую систему.

Исходя из анализа современного состояния российских банков, эксперты Министерства экономического развития и торговли Российской Федерации выделяют три основных модели развития банковской системы России. «Государственническая» предполагает сохранение доминирования госбанков – Сбербанка, Внешторгбанка и региональных банков, таких как банк Москвы и «УралСиб». Вторая «Олигархическая» модель, исходит из опережающих темпов роста двадцати крупнейших частных банков и основана на вытеснении с рынка средних и мелких банков. Наконец «Конкурентная» или «Рыночная» модель представляет своего рода компромисс между концентрацией капитала и поощрением развития средних банков и конкуренции. В долгосрочной перспективе возможен еще один вариант – вытеснение российских банков западными конкурентами, что может быть обусловлено вступлением России в ВТО [16, стр.12].

Экономика и ее реальные участники – компании и предприятия- активно питались кредитами. Бизнес финансировался и рефинансировал свои долги. Казалось, конца этому процессу не будет, но он настал. Доступ к капиталам практически прекращен. Основная задача, которую приходится решать банкирам как местного, так и центрального уровня, - распределение немногих ресурсов, которыми они располагают по надежным корпоративным заемщикам. Поэтому наращивания базы клиентов в большинстве организаций не будет, а средства пойдут на поддержание уже действующих кредитных линий и работу с проверенными лицами. Рассчитывать можно только на свои силы и деньги. А отдавать долги надо, причем часто по новым ставкам и в условиях гораздо худшей рыночной конъюктуры. Сейчас уже есть возможность проследить за проявлениями кризиса в конкретных отраслях и попытаться спрогнозировать дальнейшую ситуацию.

Обещание финансовой подпитки сильнейших банков не сбило панического спроса на деньги, и тогда к делу спасения банков, наконец, подключился ЦБ: он существенно, на четыре процентных пункта, снизил ставки отчислений в ФОР, а также урезал ставки предоставления собственных кредитов.

Вице-президент Ассоциации региональных банков Владимир Гамза представил ряд возможных шагов, чтобы более основательно накачать банковскую систему ликвидностью. Во-первых, ЦБ должен начать скупать у банков по разумной цене все виды государственных обязательств, от федеральных до муниципальных. Рынок сегодня не берет эти бумаги с нормальной доходностью. И именно ЦБ должен дать банкам возможность реализовать такие обязательства и получить за счет этого ликвидность. Во-вторых, временно открыть для всех КО рефинансирование под нерыночные активы, то есть под залог кредитных портфелей, ФОРы, признав, что кредитный портфель любого банка не может стоить менее 50%. Нужно дать временную чрезвычайную ликвидность банкам под обеспечение, которое есть. И наконец, в-третьих, включить в работу Банк развития. Он тоже должен начать предоставлять ликвидность на межбанковском рынке. Важной особенностью этих мер является то, что они нацелены на поддержание стабильности всей банковской системы.

Финансовый кризис в России пока развивается в управляемой фазе. ЦБ в состоянии отбить полноценную спекулятивную атаку на рубль. Тем не менее, кризис показал, что нормально работать без постоянной подпитки капиталами извне у нашего финансового сектора все еще не получается [17].

Заключение

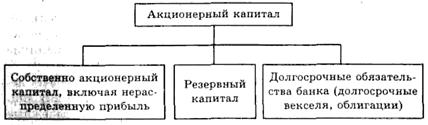

Собственный капитал составляет основу деятельности коммерческого банка. Он формируется в момент создания банка и первоначально состоит из сумм, полученных от учредителей в качестве их взноса в уставный капитал банка, которые могут производиться как напрямую, если банк создается в форме общества с ограниченной ответственностью, так и через покупку акций, если банк создан в форме акционерного общества.

К собственному капиталу также относятся все накопления, получаемые банком в процессе его деятельности, которые не были распределены среди акционеров (участников) банка в виде дивидендов либо израсходованы на другие цели. Собственный капитал олицетворяет ту сумму денежных средств, которая будет распределена среди акционеров (участников) банка в случае его закрытия.

Иными словами, если реализовать все активы банка: принадлежащие ему ценные бумаги, здания, оборудование и другие ценности, и востребовать все выданные им ссуды, а вырученную сумму направить на погашение обязательств банка перед третьими лицами (вкладчиками, кредиторами), то оставшаяся после этого сумма и будет тем фактическим собственным капиталом, на который могут претендовать акционеры (участники). В том случае, если активы банка будут реализованы по более низкой стоимости, чем они оценены в балансе, то все убытки будут покрыты за счет собственного капитала и, следовательно, каждый акционер получит меньшую сумму, чем та, которая по балансу банка приходилась на его акции. Собственный капитал считается резервом ресурсов, позволяющим поддерживать платежеспособность банка даже при утрате им части своих активов.

При создании курсовой работы стоял ряд задач (раскрыть роль собственного капитала в обеспечении финансовой устойчивости банка, его функции, порядок формирования и использования фондов банка, а также рассмотреть порядок учета операций, касающихся собственных средств), которые выполнены в большей степени за счет федеральных законов, инструкций и положений Банка России.

Похожие работы

... кредитных рисков, под обеспечение вложений в ценные бумаги). Эти резервы увеличивают собственные средства банка, создают условия для его надежности, но не включаются в состав собственного капитала банка. Фонд основных средств не является кредитным ресурсом банка, так как он капитализирован в основные средства. Средства, вложенные в здания и сооружения, пребывают в Неликвидной форме и не могут быть ...

... одного работника с 2008г. увеличилась на 1983,72 руб. и составила в 2009г. 8907,05 руб. Таким образом, мы видим, что показатели рентабельности улучшились и ООО «Вектор» по прежнему является прибыльным. 2.2 Бухгалтерский учет собственного капитала ООО «Вектор» Для целей бухгалтерского учета определение капитала приведено в п. 7.4 Концепции бухгалтерского учета в рыночной экономике России: ...

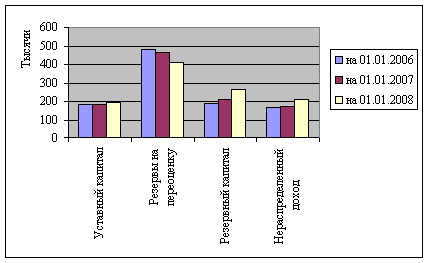

... это не может значительно повлиять на общее финансовое положение предприятия, поскольку наиболее важными статьями баланса в области собственного капитала являются резервный и уставный капитал. Анализ эффективности использования собственного капитала предприятия проводится путем определения результатов, полученных от использования собственного капитала предприятия. При этом изучаются показатели, ...

... предприятия, эти источники при соблюдении определенных нужд предприятия, эти источники при соблюдений определенных уусловий становятся органической частью собственного капитала предприятия. Важным объектом бухгалтерского учета и финансового контроля являются операции, связанные с выдачей и погашением государственного кредита, выделяемого из целевого внебюджетного фонда ва) пополнение оборотных ...

0 комментариев