Навигация

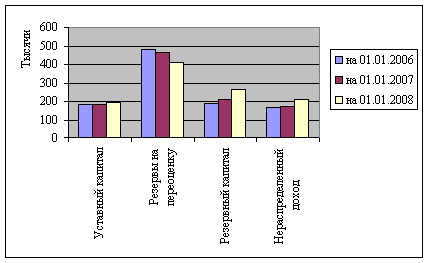

Прирост стоимости имущества при переоценке. Это средства, полученные в результате проведенной переоценки основных фондов

1. Прирост стоимости имущества при переоценке. Это средства, полученные в результате проведенной переоценки основных фондов.

2. Эмиссионный доход – это превышение выручки от продажи по рыночным ценам акций банка над их номинальной стоимостью и соответствующая часть общего вклада акционера в капитал банка, а потому по итогам года эмиссионный доход обычно присоединяется к уставному капиталу банка, что сопровождается либо некоторым увеличением номинальной стоимости всех акций, находящихся в обращении, либо пропорциональным увеличением количества акций у каждого акционера банка.

3. Стоимость безвозмездно полученного имущества. Его видами являются дары, пожертвования, награды, призы и т.п. В целом для банков такой способ увеличения капитала совсем не характерен [13, стр.137].

Фонды специального назначения создаются банком для материального поощрения (например, премирование, материальную помощь, поддержку ветеранов банка) и социального развития (подготовка кадров, повышение квалификации, компенсационные выплаты на питание) [14, стр.43].

Источником формирования фондов является чистая прибыль Порядок их формирования и направления использования определяются банком самостоятельно на основе решений соответствующего органа управления согласно полномочиям, утвержденным внутренними документами банка, и указывается в положениях о фондах.

Фонды накопления создаются только из чистой прибыли банка. Средства фондов накопления используются на приобретение или строительство здания банка, приобретение оборудования, служебного транспорта, финансирование работ по внедрению автоматизированных систем и вычислительной техники, установку охранных средств и т.п. [14, стр.43].

Другие фонды создаются из чистой прибыли по усмотрению банка. Они используются в соответствии с их целевым назначением, указанным в Положении о распределении прибыли, остающейся в распоряжении банка.

Прибыль отчетного года и прошлых лет обычно представляет собой источник для увеличения имущества банка, расширения его коммерческой деятельности. На современном этапе экономического развития при анализе прибыли банка ее величину необходимо корректировать с учетом темпов инфляции. Ежегодный прирост прибыли не должен быть ниже темпов инфляции, в противном случае реальные доходы банка будут сокращаться.

Субординированный кредит – привлеченный кредитной организацией кредит (заем), который одновременно отвечает следующим условиям:

1. Срок предоставления составляет не менее 5 лет.

2. Договор субординированного кредита содержит положение о невозможности его досрочного расторжения.

3. Условия предоставления кредита существенно не отличаются от рыночных условий предоставления аналогичных кредитов.

4. Договор содержит положение о том, что в случае банкротства кредитной организации требования по этому кредиту удовлетворяются после полного удовлетворения требований всех иных кредиторов [12, стр.519].

Резервы на возможные потери по ссудам, созданные под ссудную задолженность, отнесенную к 1 группе риска – анализ деятельности контрагента и/или функционирования рынка не выявил реальной и потенциальной угрозы потерь, есть все основания полагать, что контрагент полностью и своевременно выполнит свои обязательства.

3. Учет собственного капитала

3.1 Характеристика счетов бухгалтерского учета, используемых для учета собственного капитала

Счет N 102 "Уставный капитал кредитных организаций"

На счете N 102 учитывается уставный капитал кредитных организаций. Кредитные организации, созданные в форме акционерного общества, ведут учет на счете N 10207 "Уставный капитал кредитных организаций, созданных в форме акционерного общества", кредитные организации, созданные в форме общества с ограниченной (дополнительной) ответственностью, - на счете N 10208 "Уставный капитал кредитных организаций, созданных в форме общества с ограниченной (дополнительной) ответственностью". Счета пассивные.

По кредиту соответствующих счетов отражаются суммы поступлений в уставный капитал в корреспонденции с корреспондентскими, банковскими счетами клиентов, счетами по учету имущества, кассы (взносы физических лиц), счетами по учету расчетов с прочими кредиторами по лицевым счетам покупателей акций и с другими счетами в случаях, установленных нормативными актами Банка России.

По дебету соответствующих счетов отражаются суммы уменьшения уставного капитала в установленных законодательством Российской Федерации случаях:

· при возврате средств уставного капитала кредитной организацией, созданной в форме общества с ограниченной (дополнительной) ответственностью, выбывшим участникам - в корреспонденции со счетом по учету кассы (физическим лицам), банковскими счетами клиентов, корреспондентскими счетами при перечислении средств в другие банки;

· при аннулировании выкупленных долей уставного капитала (акций) - в корреспонденции со счетом по учету выкупленных кредитной организацией собственных долей уставного капитала (акций).

Порядок ведения аналитического учета по счетам по учету уставного капитала определяется кредитной организацией [10, п.1.1.].

Счет N 105 "Собственные доли уставного капитала (акции), выкупленные кредитной организацией"

На счете N 105 "Собственные доли уставного капитала (акции), выкупленные кредитной организацией" ведутся счета второго порядка: в кредитных организациях, созданных в форме акционерного общества, - по учету выкупленных акций, в кредитных организациях, созданных в форме общества с ограниченной (дополнительной) ответственностью, - по учету выкупленных долей. Счета активные.

По дебету счета проводятся суммы выкупленных долей (акций) участников без изменения величины уставного капитала - в корреспонденции с корреспондентскими счетами, банковскими счетами клиентов, по учету кассы (по физическим лицам).

По кредиту счета отражаются суммы: при уменьшении уставного капитала - в корреспонденции со счетами по учету уставного капитала; при продаже кредитной организацией выкупленных долей (акций) другим участникам, акционерам - в корреспонденции с корреспондентскими счетами, банковскими счетами клиентов, по учету кассы (физическим лицам).

В аналитическом учете в кредитных организациях, созданных в форме акционерного общества, ведутся лицевые счета по типам акций, в кредитных организациях, созданных в форме общества с ограниченной (дополнительной) ответственностью, - один лицевой счет [10, п.1.2.].

Счет N 106 "Добавочный капитал"

Назначение счета: учет добавочного капитала. Счета N 10601, 10602, 10603 - пассивные, счет N 10605 - активный.

На счете N 10601 учитывается прирост (уменьшение) стоимости имущества при переоценке. Счет корреспондирует со счетами по учету переоцениваемого имущества и амортизации.

На счете N 10602 учитывается доход в виде превышения цены размещения акций (реализации долей) над их номинальной стоимостью, полученный при формировании и увеличении уставного капитала кредитной организации.

По дебету счетов N 10601, 10602 суммы списываются только в следующих случаях:

· погашения за счет средств, учтенных на счете N 10601, сумм снижения стоимости имущества, выявившихся по результатам его переоценки;

· направления при выбытии объекта основных средств сумм его дооценки на счет по учету нераспределенной прибыли;

· направления сумм, учтенных на счетах N 10601 и 10602 на увеличение уставного капитала;

· направления сумм, учтенных на счете N 10602 на погашение убытков.

Порядок аналитического учета на счетах по учету добавочного капитала N 10601, 10602 определяется кредитной организацией.

На счете N 10603 учитывается положительная переоценка ценных бумаг, имеющихся в наличии для продажи.

По кредиту счета зачисляются суммы превышения текущей (справедливой) стоимости ценных бумаг над их балансовой стоимостью в корреспонденции со счетами по учету положительных разниц переоценки ценных бумаг, имеющихся в наличии для продажи.

По дебету счета списываются суммы:

· уменьшения положительной переоценки ценных бумаг, имеющихся в наличии для продажи, в корреспонденции со счетами по учету положительных разниц переоценки ценных бумаг, имеющихся в наличии для продажи;

· положительной переоценки ценных бумаг, имеющихся в наличии для продажи, при их выбытии (реализации) в корреспонденции со счетом по учету доходов.

На счете N 10605 учитывается отрицательная переоценка ценных бумаг, имеющихся в наличии для продажи.

По дебету счета отражаются суммы превышения балансовой стоимости ценных бумаг над их текущей (справедливой) стоимостью в корреспонденции со счетами по учету отрицательных разниц переоценки ценных бумаг, имеющихся в наличии для продажи.

По кредиту счета отражаются суммы:

· уменьшения отрицательной переоценки в корреспонденции со счетами по учету отрицательных разниц переоценки ценных бумаг, имеющихся в наличии для продажи;

· отрицательной переоценки ценных бумаг, имеющихся в наличии для продажи при их выбытии (реализации) в корреспонденции со счетом по учету расходов.

Порядок аналитического учета по счетам N 10603, 10605 определяется кредитной организацией. При этом аналитический учет должен обеспечить получение информации в разрезе государственных регистрационных номеров либо идентификационных номеров выпусков эмиссионных ценных бумаг, международных идентификационных кодов ценных бумаг (ISIN), а по ценным бумагам, не относящимся к эмиссионным либо не имеющим кода ISIN, - в разрезе эмитентов [10, п. 1.3.].

Счет N 107 "Резервный фонд"

Назначение счета: учет средств резервного фонда. Счет пассивный.

По кредиту счета N 10701 зачисляются суммы, направленные на формирование (пополнение) резервного фонда, в корреспонденции со счетами по учету прибыли прошлого года, нераспределенной прибыли или использования прибыли.

По дебету счета N 10701 списываются суммы при использовании средств резервного фонда в соответствии с законодательством Российской Федерации.

Порядок ведения аналитического учета определяется кредитной организацией [10. п. 1.4.].

Счет N 30208 "Накопительные счета кредитных организаций при выпуске акций"

Назначение счета: учет средств, поступающих в оплату выпускаемых кредитной организацией акций. Счет активный.

Накопительный счет открывается кредитной организации - эмитенту после регистрации выпуска акций (проспекта эмиссии) по месту ведения корреспондентского счета в структурном подразделении Банка России.

На накопительном счете средства находятся и учитываются до регистрации отчета об итогах выпуска акций.

По дебету счета проводятся поступающие в оплату акций суммы денежных средств:

· в безналичном порядке на накопительный счет - в корреспонденции со счетом по учету расчетов с прочими кредиторами по лицевым счетам покупателей акций;

· в случае оплаты акций наличными деньгами, средствами начисленных, но не выплаченных дивидендов в случае их капитализации, средствами, списанными по поручению клиентов с их банковских или корреспондентских счетов, открытых в данной кредитной организации, - в корреспонденции с корреспондентским счетом кредитной организации в Банке России.

По кредиту счета списываются суммы средств:

· после регистрации отчета об итогах выпуска при зачислении этих средств на корреспондентский счет кредитной организации - эмитента в Банке России одновременно с их оприходованием в уставный капитал кредитной организации, созданной в форме акционерного общества, - в корреспонденции с этим корреспондентским счетом;

· в случае признания выпуска ценных бумаг несостоявшимся или расторжения договора купли-продажи акций в период проведения подписки при возврате денежных средств лицам, которые их внесли в процессе размещения акций, - в корреспонденции со счетом по учету расчетов с прочими кредиторами по лицевым счетам покупателей акций.

В аналитическом учете ведется один лицевой счет в рублях.

3.2 Учет операций по формированию уставного капитала кредитной организации, созданной в форме акционерного общества

v Поступление средств в валюте РФ в оплату акций при создании кредитной организации:

Д 30102 «Корреспондентские счета кредитных организаций в БР»

К 10207 «Уставный капитал кредитных организаций, созданных в форме акционерного общества»

v Поступление средств в иностранной валюте в оплату акций при создании кредитной организации:

Д 30110 «Корреспондентские счета в кредитных организациях-корреспондентах»

30114 «Корреспондентские счета в банках-нерезидентах»

К 10207

v Оплата акций материальными активами:

Д 60401 «Основные средства (кроме земли)»

К 10207

3.3 Учет операций по увеличению уставного капитала акционерного банка

Ø Оприходование бланков акций, предназначенных для распространения среди акционеров:

Д 90701 «Бланки собственных ценных бумаг для распространения»

К 99999 «Счет для корреспонденции с активными счетами при двойной записи»

Ø Внесение наличных денежных средств в валюте Российской Федерации в оплату акций физическими лицами-резидентами:

Д 20202 «Касса КО»

К 60322 «Расчеты с прочими кредиторами»

Ø Перечисление денежных средств в валюте Российской Федерации (если акционер не является клиентом банка):

Д 30102

К 60322

Ø Перечисление денежных средств в валюте Российской Федерации (если акционер не является клиентом банка):

Д 40501 « Счета финансовых организаций, находящихся в федеральной собственности»

40601 «Счета финансовых организаций, находящихся в государственной (кроме федеральной) собственности»

30109 «Корреспондентские счета КО - корреспондентов»

К 60322

Ø Перечисление эквивалента принятой в оплату акций суммы на накопительный счет:

Д 30208 «Накопительные счета КО при выпуске акций»

К 30102

Ø Возврат денежных средств лицам, ранее перечислившим средства в оплату акций до регистрации итогов эмиссии акций:

Д 60322, 30102,

К 30208

Ø Возврат денежных средств физическим лицам, ранее перечислившим средства в оплату акций до регистрации итогов эмиссии акций:

Д 60322

К 20202

Ø Перечисление денежных средств в иностранной валюте (если акционер не является клиентом банка):

Д 30208

К 60322

Перечисление денежных средств в иностранной валюте резидентом (если акционер является клиентом банка):

Д 30208

К 60322

Ø Перечисление денежных средств в иностранной валюте нерезидентом (если акционер является клиентом банка):

Д 40807 «Прочие счета юридических лиц - нерезидентов»

40820 «Прочие счета физических лиц - нерезидентов»

42601 «Депозиты и прочие привлеченные средства физических лиц – нерезидентов до востребования»

К 60322

Ø Перечисление эквивалента принятой в оплату акций суммы на накопительный счет:

Д 30208

К 30110, 30114

Ø Возврат денежных средств в иностранной валюте лицам, ранее перечислившим средства в оплату акций до регистрации итогов эмиссии акций:

Д 60322

К 30208

Ø Внесение материальных ценностей:

Д 60401

К 60322

Ø Внебалансовый учет неоплаченной к моменту государственной регистрации части реализованных акций:

Д 90601 «Неоплаченная сумма уставного капитала кредитной организации, созданной в форме акционерного общества»

К 99999

Ø Зачисление средств с накопительного счета на корреспондентский счет:

Д 30102, 30110, 30114

К 30208

Ø Зачисление денежных средств в валюте Российской Федерации и материальных ценностей в уставный капитал:

Д 60322

К 10207

10602 «Эмиссионный доход»

Ø Зачисление денежных средств в иностранной валюте в уставный капитал:

Д 60322

К 10207, 10602

Ø Списание бланков акций, предназначенных для распространения среди акционеров:

Д 99999

К 90701

Похожие работы

... кредитных рисков, под обеспечение вложений в ценные бумаги). Эти резервы увеличивают собственные средства банка, создают условия для его надежности, но не включаются в состав собственного капитала банка. Фонд основных средств не является кредитным ресурсом банка, так как он капитализирован в основные средства. Средства, вложенные в здания и сооружения, пребывают в Неликвидной форме и не могут быть ...

... одного работника с 2008г. увеличилась на 1983,72 руб. и составила в 2009г. 8907,05 руб. Таким образом, мы видим, что показатели рентабельности улучшились и ООО «Вектор» по прежнему является прибыльным. 2.2 Бухгалтерский учет собственного капитала ООО «Вектор» Для целей бухгалтерского учета определение капитала приведено в п. 7.4 Концепции бухгалтерского учета в рыночной экономике России: ...

... это не может значительно повлиять на общее финансовое положение предприятия, поскольку наиболее важными статьями баланса в области собственного капитала являются резервный и уставный капитал. Анализ эффективности использования собственного капитала предприятия проводится путем определения результатов, полученных от использования собственного капитала предприятия. При этом изучаются показатели, ...

... предприятия, эти источники при соблюдении определенных нужд предприятия, эти источники при соблюдений определенных уусловий становятся органической частью собственного капитала предприятия. Важным объектом бухгалтерского учета и финансового контроля являются операции, связанные с выдачей и погашением государственного кредита, выделяемого из целевого внебюджетного фонда ва) пополнение оборотных ...

0 комментариев