Навигация

Вплив недепозитних джерел власних та запозичених коштів на ресурсну політику АТЗТ «АК Промінвестбанк»

2.3 Вплив недепозитних джерел власних та запозичених коштів на ресурсну політику АТЗТ «АК Промінвестбанк»

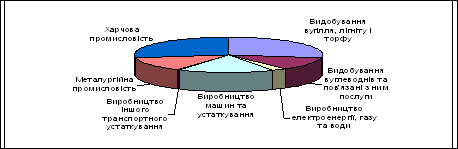

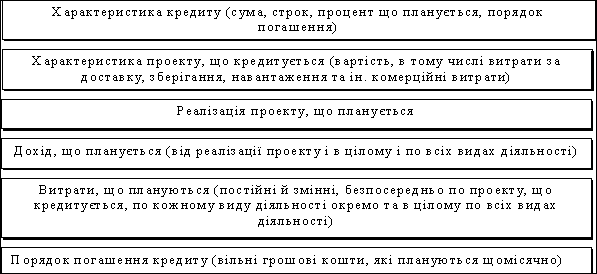

В якості недепозитних джерел власних та запозичених коштів в АТЗТ «АК Промінвестбанк» в пасивах використовуються (рис. 2.23):

– власний оборотний капітал – 8,97% обсягів пасивів балансу (рис. 2.13);

– запозичені кошти інших банків – 2,45% обсягів пасивів валюти балансу (рис. 2.13):

а) внутрішня структурна частка в доларах США становить від 79,6% у 2006 році до 69,2% у 2007 році (рис. 2.26 – 2.27);

б) внутрішня структурна частка в євро становить від 1,39% у 2006 році до 9,37% у 2007 році (рис. 2.26 – 2.27);

в) внутрішня структурна частка в гривнях США становить від 17,34% у 2006 році до 17,58% у 2007 році (рис. 2.26 – 2.27);

– запозичені кошти від емісії боргових цінних паперів – депозитних сертифікатів в національній валюті – 0,51% обсягів пасивів валюти балансу (рис. 2.13);

Аналіз динаміки зростання абсолютних обсягів недепозитних джерел власних та запозичених коштів в АТЗТ «АК Промінвестбанк» у 2004–2007 роках (рис. 2.23) показав, що:

– обсяги власного капіталу банка зросли з рівня 1,167 млрд. грн. у 2004 році до рівня 2,683 млрд. грн. у 2007 році (базовий темп росту 2007/2004 становить – 229,91%);

– обсяги запозичених коштів інших банків зросли з рівня 0,114 млрд. грн. у 2004 році до рівня 1,800 млрд. грн. у 2007 році (базовий темп росту 2007/2004 становить – 1577,2%);

– обсяги запозичених коштів в результаті емісії депозитних сертифікатів банка зросли з рівня 16,7 млн. грн. у 2004 році до рівня 170,95 млн. грн. у 2007 році (базовий темп росту 2007/2004 становить – 1019,0%);

Аналіз динаміки ланцюгового приросту абсолютних обсягів недепозитних джерел запозичених коштів в АТЗТ «АК Промінвестбанк» у 2004–2007 роках (рис. 2.24) показав, що:

– темп ланцюгового приросту обсягів власного капіталу з рівня 17,24% у 2005/2004 роках поступово зріс до рівня 70,6% у 2007/2006 роках;

– темп ланцюгового приросту обсягів запозичених коштів інших банків з рівня 45,8% у 2005/2004 роках різко зріс до рівня 318,8% у 2007/2006 роках;

В той же час порівняльний аналіз динаміки зростання абсолютних обсягів депозитних джерел залучених коштів в АТЗТ «АК Промінвестбанк» у 2004–2007 роках (рис. 2.24) показав, що:

– темп ланцюгового приросту обсягів залучених коштів фізичних осіб з рівня 55,6% у 2005/2004 роках поступово знизився до рівня 33,9% у 2007/2006 роках (базовий темп росту 2007/2004 становить – 293,4%);

– темп ланцюгового приросту обсягів залучених коштів фізичних осіб з рівня 34,5% у 2005/2004 роках різко знизився до рівня 3,3% у 2006/2005 роках та знову зріс до рівня 38,6% у 2007/2006 роках (базовий темп росту 2007/2004 становить – 192,65%);

Таким чином, АТЗТ «АК Промінвестбанк» поступово переорієнтовує політику традиційного депозитного залучення коштів пасивів в напрямку політики зростання запозичення недепозитних коштів на міжбанківському ринку ресурсів.

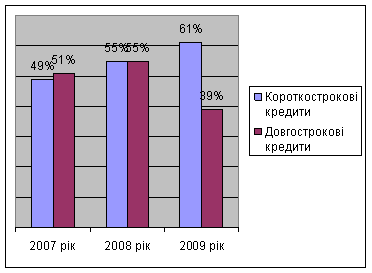

Аналіз строковості запозичених коштів (рис. 2.25 -2.26) показує, що:

79,97% коштів банків залучено на термін від 3 до 6 місяців;

85,2% коштів депозитних сертифікатів залучено на строк більше 3 місяців, з них 28,34% залучено на строк від 2 до 3 років;

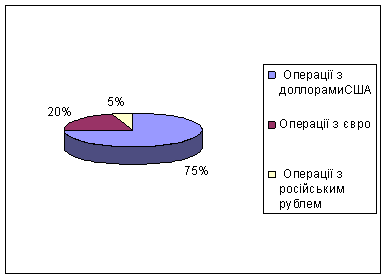

Аналіз повалютної структури запозичених коштів інших банків (рис. 2.27 -2.28) показує, що:

– структурна частка запозичених коштів інших банків в доларах США знизилась з рівня 79,6% у 2006 році до 69,2% у 2007 році;

– структурна частка запозичених коштів інших банків в євро зросла з рівня 1,4% у 2006 році до 9,4% у 2007 році, витіснивши долари США;

Таким чином, ресурсна політика запозичення коштів в АТЗТ «АК Промінвестбанк» характеризується (рис. 2.29 -2.30):

запозиченням не більше 3,0% недепозитних коштів від валюти пасивів;

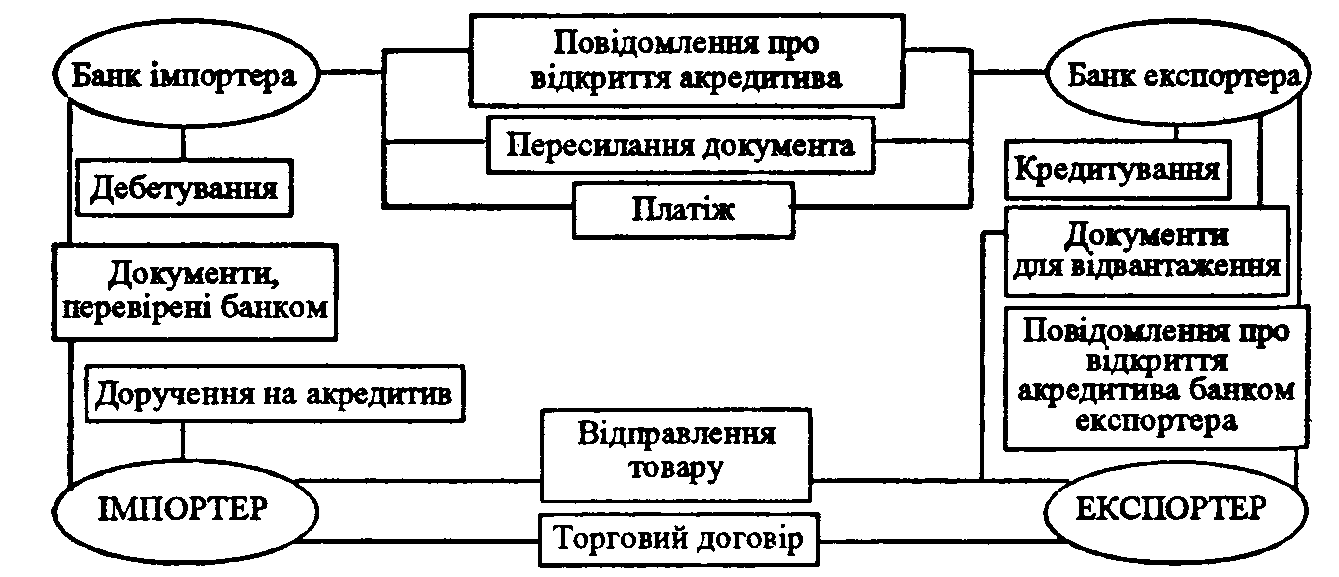

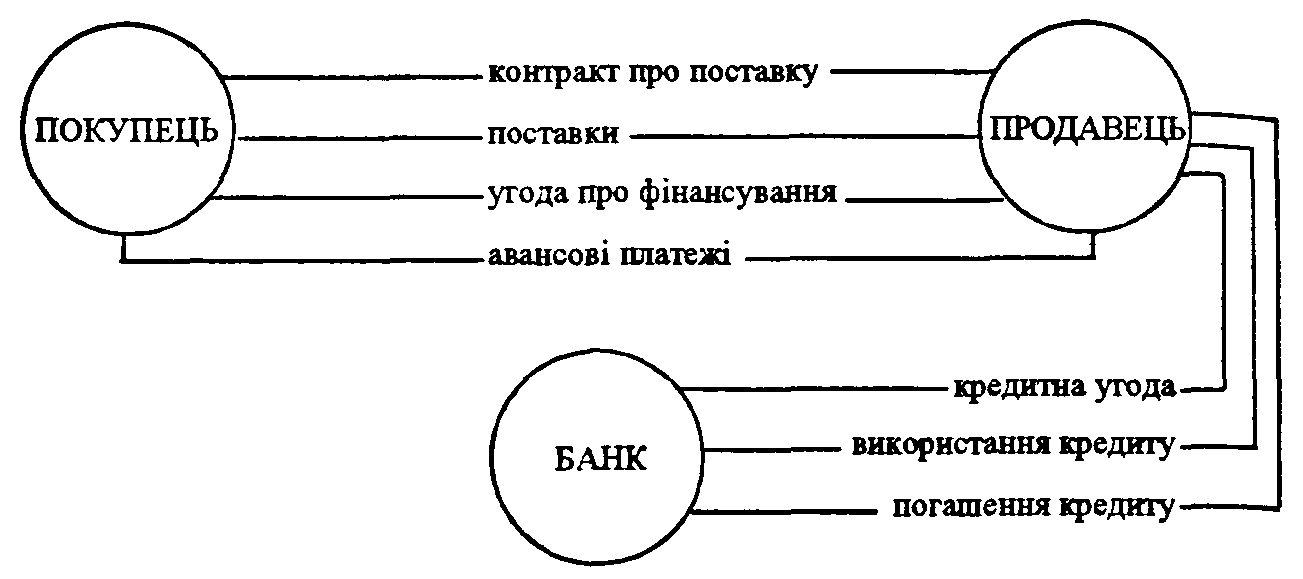

запозиченням, в основному, середньострокових валютних коштів на міжбанківському ринку для компенсації вимог клієнтів по фінансуванню імпортних операцій, при цьому значно зростає використання євро замість доларів США в розрахунках торгового обороту клієнтів банку;

запозиченням середньо – та довгострокових коштів в національній валюті за допомогою депозитних сертифікатів, які відрізняються від депозитних вкладів відсутністю можливості дострокового погашення банком.

– банк поступово переорієнтовує політику традиційного депозитного залучення коштів пасивів в напрямку політики зростання запозичення коштів на міжбанківському ринку ресурсів.

2.4 Основні проблеми формування ресурсної бази пасивів та аналіз конкурентоспроможності депозитної політики АТЗТ «АК Промінвестбанк» на банківському ринку України

Застосовуємі інструменти управління залученими коштами в АТЗТ «АК ПРОМІНВЕСТБАНК» та інших банках банківської системи України дають можливість структурувати основні сегменти залучених коштів як:

1. Ощадні депозити, основними признаками яких є:

сплата відсотків в кінці строку договору депозиту чи авансом;

відсутність права на довкладення коштів до вкладу на період договору;

відсутність права на часткове зняття коштів вкладу на період договору;

2. Доходні депозити, основними признаками яких є:

регулярна (щомісячна чи щоквартальна) сплата відсотків;

відсутність права на довкладення коштів до вкладу на період договору;

відсутність права на часткове зняття коштів вкладу на період договору;

3. Накопичувальні депозити, основними признаками яких є:

умови як сплати відсотків в кінці строку так і регулярна (щомісячна чи щоквартальна) сплата відсотків;

наявність права на довкладення коштів до вкладу на період договору;

відсутність права на часткове зняття коштів вкладу на період договору;

4. Універсальні депозити, основними признаками яких є:

умови як сплати відсотків в кінці строку так і регулярна (щомісячна чи щоквартальна) сплата відсотків;

наявність права на довкладення коштів до вкладу на період договору;

наявність права на часткове зняття коштів вкладу на період договору;

У вказаних 4 х сегментах додаткові умови строків сплати відсотків та наявність чи відсутність права управління основним «тілом» депозиту є основою для систематичного регулювання різниці в відсоткових ставках при рівних строках розміщення депозитів.

На рис. Н.1 – Н.3 Додатку Н наведені результати оцінки цінової конкурентоспроможності АТЗТ «АК ПРОМІНВЕСТБАНК» на ринку залучення депозитів в Україні. Як показує аналіз даних рис. Н.1 – Н.3 Додатку Н маркетингова політика пропозиції банківських депозитних послуг АТЗТ «АК ПРОМІНВЕСТБАНК» характеризується відносно середнім та низьким рівнями пропонуємих ставок депозитних ресурсів – ставок покупки ресурсів. В табл. 2.17 наведені коефіцієнти конкурентоспроможності по привабливості ставок покупки ресурсів АТЗТ «АК Промінвестбанк» відносно конкурентів, розраховані як коефіцієнт конкурентної привабливості депозитних ставок:

(2.1)

(2.1)

де – ставка_макс(і) – максимальна ставка депозитів і-го виду;

Аналіз результатів, наведених в табл. 2.17 та на рис. Н.1 – Н.3 Додатку Н, показує, що в сегменті ринку банківських депозитних послуг конкурентні коефіцієнти привабливості АТЗТ «АК Промінвестбанк» в середньому становлять 66,62%, а діапазон коефіцієнтів для різних видів вкладів знаходиться серед значень 40,0% –93,33%, тобто:

– доходні ставки депозитів в банку знаходяться в серединних позиціях рейтингу, тобто ставки депозитів є непривабливими для клієнтів, але залучені ресурси є відносно «дешевими», ніж в інших банках;

– банк застосовує середній рівень обмежувальних бар’єрів по мінімальній сумі вкладу відносно інших банків конкурентів, тобто є привабливим для клєнтів.

Таблиця 2.17. Коефіцієнти конкурентоспроможності АТЗТ «АК Промінвестбанк» за рівнем привабливості депозитних послуг (станом на 18.03.2008)

| № з/п | Назва банківської послуги | Ставка чи сумарна ставка «Промін-вестбанк» | Максимальна (для депо-зитів) ставка на ринку в характерному сегменті | Коефіцієнт конкурент-тної приваб-ливості про-позицій «Промін-вестбанк» |

| 1. | Ощадні вклади на 3 місяці (гривня) | 10,00% | 13,00% | 76,92% |

| 2. | Ощадні вклади на 3 місяці (долар США) | 7,00% | 10,50% | 66,67% |

| 3. | Ощадні вклади на 3 місяці (євро) | 7,00% | 7,50% | 93,33% |

| 4. | Ощадні вклади на 6 місяців (гривня) | 11,50% | 14,50% | 79,31% |

| 5. | Ощадні вклади на 6 місяців (долар США) | 7,50% | 11,50% | 65,22% |

| 6. | Ощадні вклади на 6 місяців (євро) | 7,50% | 9,35% | 80,21% |

| 7. | Ощадні вклади на 12 місяців (гривня) | 12,50% | 16,00% | 78,13% |

| 8. | Ощадні вклади на 12 місяців (долар США) | 8,50% | 12,00% | 70,83% |

| 9. | Ощадні вклади на 12 місяців (євро) | 8,00% | 10,75% | 74,42% |

| 10. | Ощадні вклади на 24 місяців (гривня) | 13,50% | 16,50% | 81,82% |

| 11. | Ощадні вклади на 24 місяців (долар США) | 9,00% | 12,00% | 75,00% |

| 12. | Ощадні вклади на 24 місяців (євро) | 9,00% | 10,75% | 83,72% |

| 13. | Ощадні вклади на 36 місяців (гривня) | 13,50% | 17,50% | 77,14% |

| 14. | Ощадні вклади на 36 місяців (долар США) | 9,00% | 12,20% | 73,77% |

Таким чином, проведений аналіз показав:

– конкурентні переваги на ринку депозитних послуг в АТЗТ «АК Промінвестбанк» на сучасному етапі забезпечуються політикою мінімізації ставок залучення депозитів та використання іміджу «надійного» та стабільного банку, як послуги додаткової банківської гарантії повернення депозиту;

– як показує аналіз, аналогічну стратегію використовує і самий великий банк України – АКБ «Приватбанк», які вдало використовують психологію вкладників після скандального банкрутства великих комерційних банків Києва, Дніпропетровська та інших.

Депозитна політика зниження вартості залучених коштів фізичних та юридичних осіб за рахунок зниження ставок залучення коштів в АТЗТ «АК Промінвестбанк» в умовах зростання конкуренції на ринку банківських ресурсів в банківській системі України привела до зниження темпів зростання депозитної бази залучених коштів у 2007 році та до різкого зростання недепозитної бази запозичених коштів з міжбанківського ринку.

Окрім цього, проблемою для ресурсної бази банку є управління часовими розривами в тривалості виданих довгострокових кредитів та залученням короткострокових та середньострокових депозитних коштів, що потребує впровадження комплексних систем одночасного управління депозитною та кредитною політикою банку в розрізі:

технології управління GAP – розривами в строкових потоках надходження та витрат коштів пасивних та активних операцій банку;

технології управління рентабельністю фінансового важеля залучених та запозичених коштів за допомогою оптимальної структури співвідношення власних та позикових коштів банку.

Похожие работы

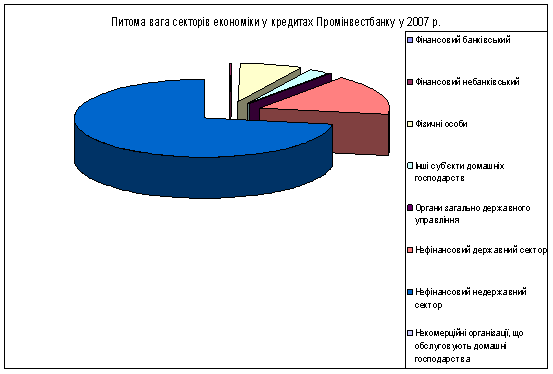

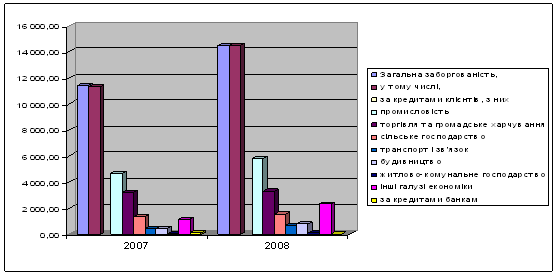

... та методів аналізу процесу банківського кредитування на прикладі комерційного банку Промінвестбанк, який є одним із лідерів кредитування української економіки. Глава 2. Управління кредитними ризиками в діяльності комерційних банків (на прикладі Промінвестбанку) 2.1 Аналіз процесу банківського кредитування в Промінвестбанку Акціонерний комерційний промислово-інвестиційний банк «Промі ...

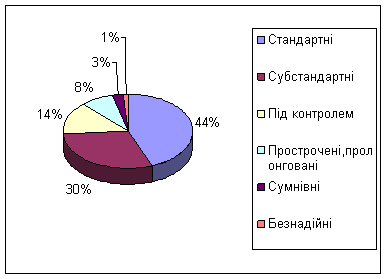

... ться доволі часто, це поняття багатогранне і визначається по-різному. Існує також багато різноманітних класифікацій банківських ризиків і підходів до управління ними. Ризики притаманні всім сферам банківської діяльності. Більшість ризиків пов'язана з активними операціями банку, насамперед кредитною та інвестиційною діяльністю. Діяльність щодо залучення коштів на вклади (депозити), на розрахункові ...

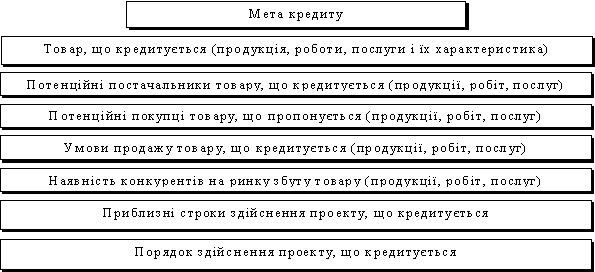

... ість відновлення та ступінь оновлення. Глибоке розуміння сутності портфеля позичок з точки зору його конкурентоспроможності сприятиме створенню банківськими менеджерами ефективної системи управління кредитним портфелем комерційного банку 3.3 Визначення ціни кредиту в ринкових умовах Забезпечення прибуткової діяльності та підвищення рентабельності активів – одне з найактуальніших завдань украї ...

... В АБС АКБ «ПРОМІНВЕСТБАНК» ТА ОЦІНКА РІВНЯ ВРАЗЛИВОСТІ БАНКІВСЬКОЇ ІНФОРМАЦІЇ 3.1 Постановка алгоритму задачі формування та опис елементів матриці контролю комплексної системи захисту інформації (КСЗІ) інформаційних об’єктів комерційного банку В дипломному дослідженні матриця контролю стану побудови та експлуатації комплексної системи захисту інформації в комерційному банку представлена у вигляді ...

0 комментариев