Навигация

2.1 Страхование жизни

Главное отличие страхования жизни от классического страхования заключается в том, что помимо защиты на случай наступления определенных рисков — смерти, травм, утраты трудоспособности — есть накопительный элемент. Если в период действия договора страховой случай не происходит, то по его завершении застрахованный получает все внесенные им за это время средства. К ним добавляется определенная норма доходности, гарантированная страховщиком, а также некий дополнительный процент инвестиционного дохода, заработанного страховщиком за счет размещения своих резервов на финансовом рынке. При этом в отличие от обычного страхования страхование жизни — долгосрочная программа, действующая от пяти до 20 лет и более.

Если случилось самое страшное, то деньги, причитавшиеся застрахованному, получают его близкие. Кто конкретно — оговаривается в договоре при его подписании.

Полисом также предусмотрены выплаты при наступлении других рисков — несчастном случае, инвалидности, частичной потере трудоспособности. Некоторые договоры предусматривают, что при утрате трудоспособности взносы за застрахованного будет выплачивать страховая компания до конца срока действия полиса, после чего клиент получит накопленную сумму с процентами.

До недавнего времени рынок реального страхования жизни в России был фактически неразвит. Однако следует напомнить о том, что в советское время до 80% населения было застраховано тогдашним монополистом Госстрахом. Тогда граждане приобретали полисы в основном на детей, чтобы накопить им на свадьбу, к совершеннолетию и т.п. К сожалению, после распада СССР все эти деньги обесценились. Иными словами, сама практика страхования пришла в нашу жизнь давно.

Если посмотреть статистику начала 2000-х, то больше половины всего страхового рынка формально приходилось на страхование жизни. Но объяснялось это исключительно тем, что этот вид страхования использовался в основном для ухода от налогообложения. Схемный бизнес составлял более 97% общего объема. Все это время Федеральная служба страхового надзора (ФССН) активно боролась с этим явлением, отзывая лицензии у соответствующих страховых компаний.

Следующий по значимости сегмент — банковское страхование, при котором страхование жизни является вмененным продуктом: человек обязан застраховать жизнь, когда берет кредит. Это может быть как классический полис страхования жизни, так и страхование только от несчастного случая.

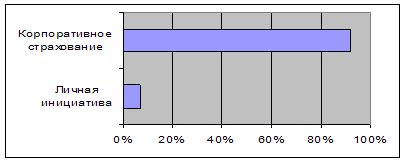

Еще один большой сегмент — корпоративное страхование, то есть договоры страхования жизни с юридическими лицами. Суть его в том, что за человека платит работодатель. Это может быть как накопительное, так и рисковое страхование жизни — без накопительного элемента.

Наконец, последний и наиболее значимый для нас сегмент — это добровольное страхование жизни. Клиент страхуется сознательно, он понимает важность страхования жизни и поэтому желает приобрести полис.

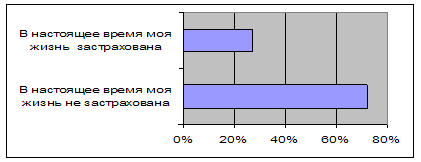

Но доля страхования жизни в общем объеме заключаемых договоров страхования ничтожно мала – 2,7%[6]. Почему же так мало? Причин несколько. Одна из важных – налоги.

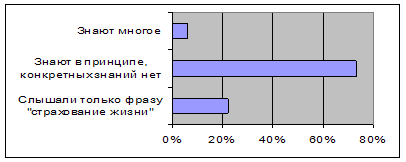

В западных странах уже давно поощряется забота людей о своем будущем – выделенные на это деньги освобождаются от налогов. В России – пока нет. Вторая причина – люди просто мало знают о страховании жизни. Есть очень распространенное выражение – «Страхование жизни не покупают — его продают». Этот финансовый продукт – очень сложный, и на рынке очень не хватает грамотных, квалифицированных агентов. Компании из-за агентов просто дерутся, переманивая их друг у друга всеми возможными способами.

Но и эти причины – не главные. Настоящие проблемы страховых компаний — сроки накопления. Полис покупается не менее, чем на пять лет, а лучше – на 15-20. А россияне не привыкли заглядывать так далеко. Еще свежи воспоминания об экономических потрясениях 90-х годов. Печальный опыт дефолтов, крахов банков, компаний, отсутствие политической и экономической стабильности – есть причины для опасений.

Еще одна немаловажная проблема – это система выплат по договору страхования.

Обернувшийся очередными жертвами взрыв на военном складе в Ульяновске заставляет вновь задуматься, какой должна быть компенсация за преждевременную смерть человека и работника. После августовской катастрофы на Саяно-Шушенской ГЭС Владимир Путин заявил, что 1 млн. руб. за одного погибшего (компания «Русгидро» выделила чуть больше — 85 млн. руб. семьям 75 погибших) — это мало, и добавил каждой семье по 1 млн. руб. из бюджета. Достаточна ли компенсация в 2 млн. руб. и на что могли рассчитывать родственники жертв, если бы авария была менее масштабной, а компания — частной, вопрос открытый.

Сами россияне расходятся в оценке размера достойной компенсации за смерть. По данным центра стратегических исследований «Росгосстраха», опросившего более 16 000 человек в 44 городах, горожане определяют ее в среднем в 4,1 млн руб[7].

Дело прежде всего в методике расчета компенсаций. Некоторые законы ограничивают сумму выплат. Россия не подписала Монреальскую конвенцию 1999 г.[8], которая определяет минимальную сумму компенсации смерти пассажира вне зависимости от вины авиакомпании в $135 000 (более 4 млн. руб.). Согласно 117-й статье новой редакции Воздушного кодекса РФ перевозчик обязан выплатить семьям жертв авиакатастроф не более 2 млн руб[9]. Дополнительные выплаты семьи погибших могут получить лишь при добровольном страховании или по усмотрению компании.

Близкие военнослужащих, погибших при исполнении обязанностей, получают по закону 25 должностных окладов каждому выгодопробретателю[10] (оклад, как правило, не превышает трети денежного довольствия).

Объемы доброй воли в России и на Западе существенно отличаются. В западных странах суды и страховые компании учитывают не только текущий заработок погибшего и число иждивенцев. Материальные потери семьи определяются с учетом возраста, образования, карьерных достижений и служебных перспектив погибшего. Ректор Российской экономической школы Сергей Гуриев, исходя из этих критериев, оценил жизнь россиянина в $2 млн.

1086-я статья Гражданского кодекса, определяющая доход, из которого высчитывается компенсация, включает в него только средний заработок погибшего, исключает единовременные выплаты и не учитывает карьерные перспективы. Прибавим к этому значительную долю серых и черных денег в зарплате. Суды нередко определяют сумму возмещения, исходя не из реального заработка погибшего, а из среднего по данной профессии в регионе. В проигрыше оказываются семьи высокооплачиваемых и перспективных сотрудников.[11]

Похожие работы

... друг друга или работодатели (юридические лица) в отношении своих работников. Бенефициаром может быть назначен и застрахованный, и его наследник, и страхователь. В соответствии с гл.48 ГК РФ[15] договор личного страхования считается заключенным в пользу застрахованного лица, если в нем не названо в качестве выгодоприобретателя другое лицо. В случае смерти лица, застрахованного по договору, в ...

... суда Липецкой области от 15.06.2000 по тому же делу оставить в силе»[44][44]. Таким образом, подчеркнем еще раз суброгация предусмотрена по договору имущественного страхования, но не личного страхования, поэтому страховщик не вправе взыскивать выплаченное выгодоприобретателю страховое обеспечение в порядке суброгации. Учитывая, что выплата страховой суммы не является причинением вреда имуществу ...

... и экономической стабильности, доверия населения к власти и финансово-экономическим институтам, формирование рыночного отношения к вопросам социальной защиты. 3.3. Перспективы развития рынка личного страхования Во всех экономически развитых странах страхование является стратегическим сектором экономики. Объем резервов и сроки, на которые размещаются средства, превращают страховые компании в ...

... полагать, что будущий страхователь намеренно искажает сведения о своём состоянии здоровья при заполнении анкеты, предложенной страховщиком. Страхование на случай смерти. Страхование жизни на случай смерти относится к числу видов личного страхования. Наиболее часто используемые разновидности его: · временное страхование; · пожизненное страхование; · амортизационное страхование; ...

0 комментариев