Навигация

Финансово-экономическое состояние АКБ ОАО «Банк Москвы» и величина кредитных операций в его балансе

2.2 Финансово-экономическое состояние АКБ ОАО «Банк Москвы» и величина кредитных операций в его балансе

Активная работа Банка по всем направлениям деятельности, постоянное взаимодействие со всеми категориями клиентов, внедрение и развитие новых продуктов и услуг позволили Банку Москвы по итогам 2008 года достичь значительных финансовых результатов и показать высокую эффективность бизнеса.

Активы-нетто Банка Москвы увеличились за год на 41,6% и превысили 5 трлн. рублей, при этом прирост активов более чем на 90% был обеспечен операциями кредитования – основным видом деятельности Банка.[17]

По итогам 2008 года Банк заработал балансовую прибыль в размере 153,1 млрд. рублей, что на 35,7% превышает результат 2006 года[18]. Чистая прибыль составила 116,7 млрд. рублей, увеличившись по сравнению с прошлым годом на 32,8%. Рекордное значение прибыли Сбербанка России за отчетный год наглядно показывает его устойчивость к кризисным явлениям на международных рынках.

Практически двукратный рост капитала в 2008 году был обеспечен как размером полученной прибыли, так и в значительной степени проведенной в I квартале эмиссией обыкновенных акций, в ходе которой в капитал Банка было привлечено 230,2 млрд. рублей. По состоянию на 1 января 2009 года капитал Банка составил 681,6 млрд. рублей, а его доля в совокупном капитале российского банковского сектора составила 25,5% против 20,5% на начало 2007 года. Уровень достаточности капитала в результате дополнительного выпуска акций увеличился с 11,7 до 15,1% (рисунок 2.2).

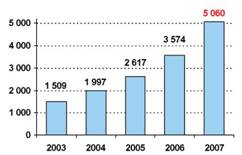

Рисунок 2.2. Динамика активов-нетто и капитала Банка Москвы за 2003-2007 гг.

На фоне существенного роста капитала и объемов бизнеса показатели эффективности работы Банка Москвы несколько снизились, но по-прежнему остаются на высоком уровне. Рентабельность активов (ROAA) по итогам отчетного года составила 2,7% по сравнению с 2,9% в 2006 году. Рентабельность капитала (ROAE) снизилась с начала года с 28,6 до 20,4%.

Достижению высоких финансовых результатов во многом способствовала сложившаяся структура работающих активов и привлеченных средств Банка.

Ключевым фактором роста бизнеса Банка является развитие операций кредитования – на долю кредитов корпоративным и частным клиентам в работающих активах приходится в совокупности около 87%. Вложения в ценные бумаги осуществляются Банком в основном в целях поддержания необходимого уровня ликвидности. По состоянию на 1 января 2009 года вложения в ценные бумаги составляют лишь немногим более 11% работающих активов, что снижает зависимость финансовых результатов Банка от изменения цен на фондовых рынках.

Основным источником ресурсов Банка Москвы традиционно являются средства частных клиентов, привлеченные во вклады – их доля в привлеченных средствах превышает 62%. Средства корпоративных клиентов составляют еще около 30% привлеченных средств. Таким образом, ресурсная база Банка Москвы формируется практически целиком за счет внутренних источников. На средства, привлеченные на международных финансовых рынках, приходится 3% всех привлеченных средств (рисунок 2.3).

Рисунок 2.3. Структура работающих активов и привлеченных средств Банка Москвы

Таким образом, возможности Банка Москвы по увеличению работающих активов практически не зависят от конъюнктуры внешних рынков.

За 9 месяцев 2009 года совокупный кредитный портфель Банка увеличился на 946,6 млрд. рублей и превысил 5 трлн. рублей. Прирост кредитного портфеля составил 23,1%. В сентябре 2009 года объем кредитного портфеля юридических лиц увеличился на 53,8 млрд. рублей, что больше чем за август и июль текущего года. Объем кредитов физическим лицам на 1 октября 2009 года составил около 1,25 трлн. рублей, прирост за 9 месяцев текущего года – 31,8% (прирост за 9 месяцев 2008 года – 24,9%).[19]

Вложения в ценные бумаги за 9 месяцев сократились на 23,0 млрд. рублей и составили 490,1 млрд. рублей. Более 65% портфеля приходится на государственные ценные бумаги и используется банком для регулирования ликвидности. По итогам 9 месяцев банк получил положительный финансовый результат от операций с ценными бумагами в объеме 16,1 млрд. рублей, в III квартале финансовый результат по портфелю ценных бумаг, отраженный в отчете о прибылях и убытках, составил -0,3 млрд. рублей.

Ресурсная база Банка увеличилась за счет притока средств физических и юридических лиц.

За 9 месяцев 2009 года остатки средств на счетах физических лиц возросли на 346,6 млрд. рублей и превысили 3 трлн. рублей. Прирост средств на счетах физических лиц за сентябрь составил 15,6 млрд. рублей, за август 41,6 млрд. рублей.

Замедление притока средств физических лиц в сентябре было компенсировано увеличением прироста средств юридических лиц (прирост за сентябрь составил 108,8 млрд. рублей, за август 52,2 млрд. рублей). В целом за 9 месяцев текущего года средства юридических лиц возросли на 457,5 млрд. рублей до 1785,3 млрд. рублей.

Прибыль до уплаты налогов из прибыли увеличилась по сравнению с результатами 9 месяцев 2008 года на 31,1% и составила 134,8 млрд. рублей. Прирост прибыли обусловлен увеличением доходов от операций кредитования и комиссионных операций. Чистая прибыль Банка по итогам 9 месяцев 2009 года составила 102,9 млрд. рублей - на 26,7% больше чем за аналогичный период прошлого года. Отношение затрат к доходам (Cost/Income) по сравнению с показателем за 2008 год улучшилось на 1,1 процентных пункта и составило 45,0%.

Капитал Банка увеличился с начала текущего года на 15,0% за счет полученной чистой прибыли и составил 783,5 млрд. рублей.

Банк Москвы - универсальный коммерческий банк, удовлетворяющий потребности различных групп клиентов в широком спектре качественных банковских услуг на всей территории России. Действуя в интересах вкладчиков, клиентов и акционеров, Банк стремится эффективно инвестировать привлеченные средства частных и корпоративных клиентов в реальный сектор экономики, кредитует граждан, способствует устойчивому функционированию российской банковской системы и сбережению вкладов населения.

Основные направления деятельности Банка:

· кредитование российских предприятий;

· кредитование частных клиентов;

· вложение в государственные ценные бумаги и облигации Банка России;

· осуществление операций на комиссионной основе.

Ключевым фактором роста бизнеса Банка является развитие операций кредитования – на долю кредитов корпоративным и частным клиентам в работающих активах приходится в совокупности около 87%.

Банк Москвы традиционно проводит консервативную политику развития операций на рынке кредитования частных клиентов. Банк не предоставляет кредитные ресурсы без анализа платежеспособности потенциального клиента, несмотря на то, что его основные конкуренты активно наращивали объемы необеспеченного потребительского кредитования. Результатом этой политики стало сохранение качества кредитного портфеля на высоком уровне при снижении доли Банка Москвы на рынке кредитования физических лиц с 37,0 до 32,1%.

Похожие работы

... при самых благоприятных стечениях обстоятельств не могут привести к потере ликвидности банком и его банкротству. Особенно важно учитывать риски в условиях неблагоприятной экономической ситуации, социальных и экономических факторов. Стратегия управления банковскими рисками должна быть разработана в следующих направлениях: 1) Установление и оценка зон некоторого риска с предусмотрением ...

ками, как и предыдущего, представляют собой различное сочетание приемов, способов и методов работы персонала банка. Остановимся подробнее на отдельных элементах данного построения системы. Субъекты управления банковскими рисками зависят от размеров и структуры банка. Но общим для всех банков является то, что к их числу можно отнести[4]: • руководство банка, отвечающее за стратегию и тактику ...

... ориентация по оперативному взысканию долга; применение системы нормативов по активным и пассивным операциям. Они устанавливаются Центральным Банком и обязательны для выполнения. Регулирование банковского риска базируется не на оценке финансового положения заемщика, а на установлении определенного соотношения между суммами выданных кредитов и собственных средств самого банка, т.е. ...

... состоянием заемщика, его способностью (и готовностью) погасить кредит. Выполнение всех этих условий гарантирует успешное проведение важнейшей банковской операции - предоставление кредитов. Управление кредитным риском - это и процесс и сложная система. Процесс начинается с определения рынков кредитования, которые часто называются « целевыми рынками». Он продолжается в форме последовательности ...

0 комментариев