Навигация

Конвенция, устанавливающая Единообразный закон о переводном и простом векселях от 7 июня 1930 г

1. Конвенция, устанавливающая Единообразный закон о переводном и простом векселях от 7 июня 1930 г.

2. Постановление ЦИК и СНК СССР «О введении в действие Положения о переводном и простом векселе» от 7 августа 1937 г. № 104 1341.

3.Федеральный закон «О переводном и простом векселе» от 11 марта 1997 года № 48-ФЗ.

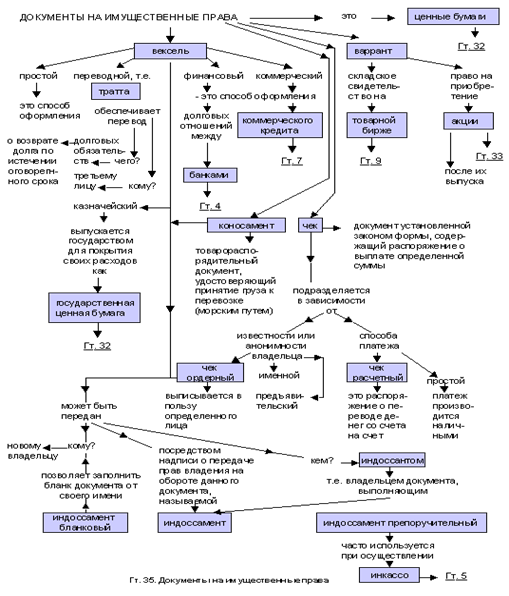

Класс векселей достаточно многообразен. Рассмотрим некоторые виды векселей (таблица 1.1).

Наибольшее значение имеет деление векселей на переводные и простые векселя.

Переводной вексель (тратта) представляет собой письменный документ, содержащий безусловный приказ векселедателя плательщику уплатить определенную сумму денег в установленный срок и в конкретном месте векселедержателю или его приказу.

Таблица 1.1 Виды векселей

| Признак классификации | Виды векселей | Краткая характеристика отдельных видов векселей |

| 1 | 2 | 3 |

| Эмитент | казначейские | долговые обязательства, выпускаемые от лица государства Центральным банком РФ или Минфином РФ |

| муниципальные | Выпускаются местными органами власти и управления при согласовании с правительством | |

| частные | Выпускаются корпорациями, финансово-промышленными группами, коммерческими банками, частными лицами | |

| Экономическая сущность | коммерческие | В основе лежит конкретная товарная сделка продажи (поставки) товара (продукции). Сущность- отсрочка платежа, предоставление коммерческого кредита. |

| финансовые | В основе- выданная ссуда. Сущность- гарантия возврата полученной ссуды. | |

| фиктивные | В основе нет ни движения товара, ни движения денег. | |

| банковские (корпоративные). выпускаются только в России. | Суть- привлечение «дешевых» временно свободных денежных средств, отражает отношение займа денег векселедателем у векселедержателя за определенное вознаграждение. | |

| Плательщик по векселю | простые (соло) | Плательщик и векселедержатель- одно лицо. Суть- векселедержатель-должник, векселедержатель-кредитор |

| переводные (тратта) | Плательщик и векселедатель- разные лица. Необходимо согласие платедбщика быть плательщиком- главным должником по векселю. Плательщик- | |

| Срок платежа | Определенно срочные | Можно установить конкретную дату (день) оплаты |

| Неопределенно срочные | День платежа заранее неопределен и зависит в основном от векселедержателя | |

| Наличие залога | Обеспеченные | Вексель гарантирован залогом, который остается в распоряжении кредитора до полной оплаты долга |

| Необеспеченные | Вексель не гарантирован залогом | |

| Возможность передачи другому лицу | индоссируемые | По индоссаменту могут передаваться другому лицу, свободно обращаться |

| неиндоссируемые | Именные, передача другому лицу невозможна, делается оговорка «не приказу» | |

| Место платежа | Домицилированные | Место платежа не совпадает с местонахождение плательщика, первого держателя или с местом выдачи векселя. Указано в векселе дополнительно |

| Недомилицилированные | Местом платежа является место нахождения трассата (переводной вексель), векселедателя (простой вексель), ремитента (первого получателя) или место выдачи векселя. |

Таким образом, переводной вексель (тратта)- это документ, регулирующий вексельные отношения трех сторон: векселедателя (трассанта), должника (трассата) и векселедержателя – получателя платежа (ремитента). При этом трассант- должник перед ремитентом, трассат- должник перед трассантом. Трассат становится главным плательщиком после соглашения (акцепта) принять на себя платеж по векселю. Закон устанавливает, что векселедатель (трассант) несет ответственность и за акцепт, и за платеж по векселю.

Простой вексель представляет собой письменный документ, содержащий простое и ничем не обусловленное обязательство векселедателя (должника) уплатить определенную сумму денег в установленный срок и в конкретном месте векселедержателю или его приказу.

В простом векселе векселедатель является прямым должником, и он обязан по простому векселю, так же как акцептант по переводному, следовательно, простой вексель акцептовать не нужно.

Определенное значение имеет деление векселей в зависимости от их экономической сущности, в этом случае выделяют следующие виды векселей: коммерческие, финансовые, фиктивные, банковские.

В основе коммерческого векселя лежит конкретная товарная сделка.

Для финансового векселя характерно то, что он является дополнительной гарантией возврата выгодного кредита, т.е. в его основе лежит движение денег.

Вексель фиктивный- в основе векселя нет ни движения товара, ни движения денег. К фиктивным векселям относят: бронзовый, дружеский, встречный.

Бронзовый вексель- вексель, не имеющий реального обеспечения, плательщиком по нему является либо вымышленное лицо, либо заведомо неплатежеспособное.

Дружеский вексель- вексель, который выдает одно платежеспособное лицо другому неплатежеспособному лицу как средство платежа или изыскания денежных средств путем учета векселя в банке.

Встречный вексель- два лица выставляют векселя друг другу, после чего учитывают их в разных банках. При наступлении срока платежа они вновь обмениваются векселями и учитывают их в других банках.

Вексель банковский- одностороннее, ничем не обусловленное обязательство банка- эмитента векселя уплатить векселедержателю указанную в векселе сумму в установленный срок.

Банки выпускают векселя процентные и дисконтные. Процентные продаются по номиналу, а при представлении векселя к погашению векселедержателю выплачивается номинал, а также проценты по нему. Процентная сумма зависит от установленной процентной ставки, условий ее выплаты и времени, в течении которого вексель находился у векселедержателя. Такие векселя должны быть неопределенно срочные: оплачиваться банком по предъявлении или во столько-то времени от предъявления. Банк в таких векселях может указать, что срок их предъявления не раньше такого-то времени от составления (продажи).

Дисконтные векселя продаются ниже номинала (со скидкой-дисконтом). Такие векселя определенно срочные, т.е. при продаже банк оговаривает срок погашения такого векселя. Для банка-эмитента такие векселя служат средством привлечения временно свободных денежных средств как у юридических, так и физических лиц. Выгода банка и в том, что выпуск векселей не требует регистрации, т.е. не нужно раскрывать информацию о себе, как этого требует выпуск других ценных бумаг, не нужно уплачивать эмиссионный налог [9,c.41].

Для покупателя приобретение банковских векселей выгодно потому, что они ликвидны, можно получить кредит под вексельное обеспечение, векселя банка продаются и покупаются на вторичном рынке ценных бумаг, их можно использовать как платежное средство.

Похожие работы

... по мере роста процентных ставок будут предъявляться к выкупу и реинвестироваться в более доходные активы (например ссуды). 2.2 Выпуск собственных векселей Операции коммерческих банков с векселями регулируются письмом Центрального банка РФ [5]. Согласно этому документу при выпуске собственного векселя коммерческий банк может выступать в качестве либо векселедателя простого векселя, либо ...

... проверки вложений коммерческого банка в акции и облигации заключается в формировании аудиторского мнения в отношении правильности ведения коммерческим банком бухгалтерского учета операций с такими ценными бумагами и соответствия этих операций действующему законодательству. Приступая к аудиторской проверке вложений банка в акции и облигации, следует установить, каким образом банк приобретает ...

... рынка, данный рынок имеет два уровня. На первом уровне его резидентами выступают кредитные учреждения и их клиенты, а в его основе лежат учетные, комиссионные, ломбардные и прочие операции коммерческих банков, других кредитных институтов или частных дисконтеров с векселями. На втором уровне субъектами являются только кредитные учреждения: с одной стороны - Центральный банк, с другой - учреждения ...

... с ценными бумагами” имело ограниченный срок действия и в настоящее время не действует. В проекте Налогового кодекса взимание гербового сбора также не было предусмотрено. 4. ОРГАНИЗАЦИЯ ВЕКСЕЛЬНОГО ОБРАЩЕНИЯ В КОММЕРЧЕСКОМ БАНКЕ 4.1. Операции банков по обслуживанию вексельного обращения Осуществление банком операций по обслуживанию вексельного обращения заключается в выполне ...

0 комментариев