Навигация

6 Уставный капитал

Уставный капитал представляет собой сумму средств, предоставленных собственниками для обеспечения уставной деятельности предприятия. Содержание категории «уставный капитал» зависит от организационно-правовой формы предприятия.

При создании предприятия вкладами в его уставный капитал могут быть денежные средства, материальные и нематериальные активы.

Законом установлен минимальный размер уставного капитала и его структура, т.е. пропорция между взносами в денежной форме и форме материальных и нематериальных активов.

В момент передачи активов в виде вклада в уставный капитал право собственности на них переходит к хозяйствующему субъекту, а это значит, что инвесторы теряют вещные права на эти объекты. А это значит, что в случае ликвидации предприятия или выхода участника из состава участников общества он имеет право лишь на компенсацию своей доли в пределах остаточной стоимости имущества предприятия, но не на возврат объектов, переданных им в свое время в виде вклада в уставный капитал, Следовательно, уставный капитал отражает всего лишь сумму обязательств предприятия перед инвесторами.

Уставный капитал формируется при первоначальном инвестировании средств, Его величина объявляется при регистрации предприятия, и любые корректировки размера уставного капитала (дополнительная эмиссия акций, снижение номинальной стоимости акций, внесение дополнительных вкладов, прием нового участника, присоединение части прибыли и пр.) допускаются лишь в случаях и порядке, предусмотренных действующим законодательством и учредительными документами.

Формирование уставного капитала акционерного общества может сопровождаться образованием дополнительного источника средств в виде премии на акции. Этот источник возникает в случае, когда в ходе первичного размещения акции продаются по цене выше номинала.

Прибыль является основным источником средств динамично развивающегося предприятия. В балансе она присутствует в явном виде как «прибыль отчетного года» и «неиспользованная прибыль прошлых лет», а также в неявном, завуалированном виде как созданные за счет прибыли фонды и резервы.

Величина прибыли зависит от многих факторов, основным из которых является соотношение доходов и расходов, Действующими нормативными документами предусмотрена возможность определенного регулирования прибыли руководителями самого предприятия. К числу таких регулируемых процедур можно отнести:

- варьирование границей отнесения активов к основным средствам;

- ускоренная амортизация основных фондов;

- применяемая методика амортизации малоценных и быстроизнашивающихся предметов;

- порядок оценки и амортизации нематериальных активов;

- порядок оценки вкладов участников в уставный капитал;

- выбор метода оценки производственных запасов;

- порядок учета процентов по кредитам банков, используемых на финансирование капитальных вложений;

- порядок создания резерва по сомнительным долгам;

- порядок отнесения на себестоимость реализованной продукции отдельных видов расходов;

- состав накладных расходов и способ их распределения.

Прибыль - основной источник формирования резервного капитала (фонда). Этот капитал предназначен для возмещения непредвиденных потерь и возможных убытков от хозяйственной деятельности. По своей природе он является страховым фондом. Порядок формирования резервного капитала определяется нормативными документами, регулирующими деятельность предприятия данного типа, а также его уставными документами.

Все предприятия могут добровольно формировать резервный фонд, но для банков и страховых компаний законодательно определен порядок формирования обязательных резервов.

Добавочный капитал как источник средств предприятия образуется, как правило, в результате переоценки основных средств и других материальных ценностей. Нормативными документами запрещается использовать его на цели потребления.

Специфическим источником средств являются фонды специального назначения и целевого финансирования: безвозмездно полученные ценности, а также безвозвратные и возвратные государственные ассигнования па финансирование непроизводственной деятельности, связанной с содержанием объектов социально-культурного назначения, на финансирование издержек по восстановлению платёжеспособности предприятий, находящихся на полном бюджетном финансировании, и др. Данная составляющая собственных средств предприятия может отсутствовать.

7 Содержание форм и виды страхования

Система страхования есть совокупность страховых организаций, организаций и норм, регулирующих страховые отношения, а также видов страховых отношений.

Система страхования разделяется на государственное и рыночное страхование. Государственное страхование есть составная часть государственных финансов, поскольку одной из сторон страхового отношения выступает государство. Государственное страхование имеет форму формирования государственных внебюджетных фондов, о которых говорилось в 4-й главе.

Рыночное, или коммерческое, страхование организуется страховыми организациями, которые являются коммерческими участниками рынка.

Страховая организация имеет свои специфические доходы и расходы, в основе которых лежат страховые платежи страхователей и выплаты им. Важнейшее значение в составе расходов имеют отчисления в резервные страховые фонды, которые гарантируют бесперебойность страховых выплат участникам рынка.

Страхование разделяется на обязательное, т., е. предписываемое законом, и добровольное, т. е. осуществляемое по решению самого участника рынка. Необходимость обязательного страхования вытекает из общественных и личных интересов, которые в ряде случаев неразрывно связаны («переплетены») частными интересами коммерческого участника рынка.

Похожие работы

... фондового рынка; 8. взаимоотношения с бюджетной системой; 9. определение государственных гарантий. 5. Отраслевые особенности организации финансов. Каждую отрасль отличают определенные технологические особенности ,оказывающие воздействие на денежные потоки предприятий отрасли (непрерывность или цикличность,обьем денежных средств,полнота и размеры денежных потоков). Сейчас в рыночных условиях ...

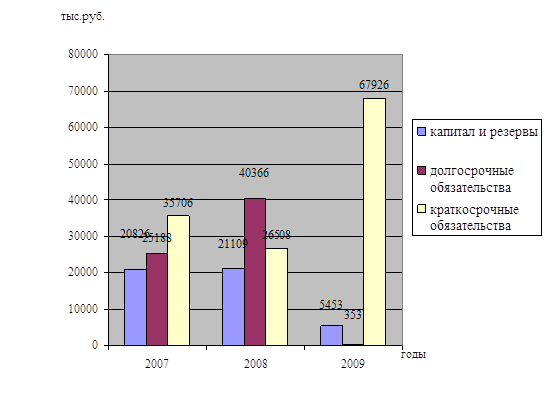

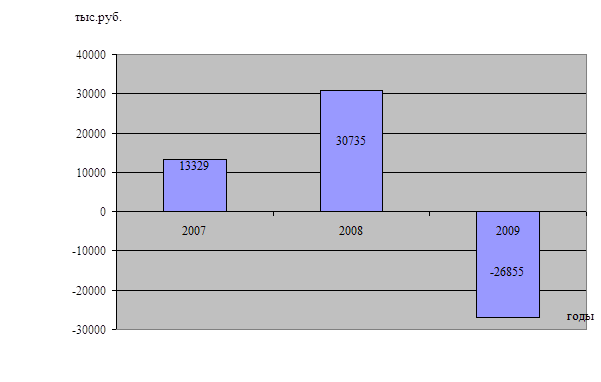

... менеджмента фирмы и научно обоснованных методов их реализации, но и научных знаний общих закономерностей развития рыночной экономики. 2 Анализ эффективности управления финансами предприятия (на примере ОАО «Нефтекамск-Лада-Сервис») 2.1 Краткая характеристика финансово хозяйственной деятельности ОАО «Нефтекамск-Лада-Сервис» Под финансовым состоянием предприятия понимается способность ...

... бухгалтерской (финансовой) отчетности предприятий и соответствия совершенных ими финансовых и хозяйственных операций действующему законодательству. Основные принципы организации финансов предприятий. 1). Принцип полной самостоятельности. Самостоятельность в использовании собственных и приравненных к ним средств, благодаря чему обеспечивается необходимая маневренность ресурсов, которая ...

... образуют финансовые резервы, необходимые для их финансовой устойчивости.[10,c84]. 2.5. Принцип сочетания финансового планирования и коммерческого расчета Важным принципом организации финансов предприятий является сочетание финансового планирования и коммерческого расчета. Имеются точки зрения о том, что коммерческий расчет несовместим с планированием финансов. Однако в мировой и ...

0 комментариев