Навигация

Проблемы и перспективы развития лизинговых отношений в России

1.4 Проблемы и перспективы развития лизинговых отношений в России

Становление лизинга в России можно отнести к началу 90-х годов 20 века, когда рыночная переориентация экономики и внедрение новых форм хозяйствования позволили расширить виды предпринимательской деятельности, в том числе и на основе лизинговых взаимоотношений.

До начала 90-х годов в России применялся в ограниченных масштабах и в основном советскими внешнеторговыми организациями для приобретения и – реже - реализации современных машин и оборудования по международным контрактам. Аренда автотранспортных средств, близкая к лизингу, применялась в 80-е годы, когда компания «Совтрансавто» осуществляла разовые сделки по приобретению на условиях аренды с последующим выкупом грузового транспортного оборудования.

Важной предпосылкой развития лизинга на отечественном рынке в начале 90-х годов явилось стремительное развитие предпринимательства. Быстро формирующиеся организационно-правовые формы предприятий, основанных на негосударственных формах собственности, стали активно развивать арендные и лизинговые отношения. На рынке появилось большое количество потенциальных клиентов, нуждающихся в современном технологичном оборудовании, но не способных совершить крупные вложения финансовых средств в это оборудование. На фоне того, что в целом по России коэффициент выбытия основных фондов значительно превышает коэффициент обновления по данным Федеральной службы государственной статистики Росстат, для предприятий лизинг является подчас единственным решением проблемы обновления и совершенствования основных фондов.

Спрос на лизинговые услуги со стороны российских предприятий привел к созданию отечественных лизинговых компаний. Появились первые лизинговые компании, например, «Балтийский лизинг», «Лизингбизнес» и продолжают работать и в настоящее время. Банки на тот момент являлись единственными финансовыми институтами, которые могут располагать свободно денежными средствами. В России финансовое обеспечение, поддержка со стороны финансово-кредитной сферы являются необходимой составляющей развития лизингового рынка.

Многие лизинговые компании создавались изначально как филиалы крупных промышленных групп. Они занимаются заключением и реализацией лизинговых договоров для своих учредителей и их клиентов, и только небольшой процент их деятельности приходится на долю внешних клиентов.

В России лизинг определяют как один из видов предпринимательской деятельности, направленной на инвестирование свободных или привлеченных финансовых средств в имущество, передаваемое по договору физическим и юридическим лицам на определенный срок. Важным шагом в развитии лизинговых операций в отечественной практике было решение относить суммы лизинговых платежей, включая платежи по процентам за кредиты банков и других кредитных учреждений, на себестоимость продукции (работ, услуг) лизингополучателя. Сумма лизинговых платежей за весь период должна включать: полную стоимость лизингового имущества, плату лизингодателю за кредитные ресурсы, использованные им для приобретения имущества, комиссионное вознаграждение лизингодателю, возмещение страховки имущества, если оно застраховано лизингодателем.

На протяжении последних нескольких лет на российском рынке успешно развивается импортный международный лизинг с участием ряда иностранных фирм. Японские компании специализируются на поставке сельскохозяйственной техники, американские - авиационной техники. Иностранные компании с каждым годом все более охотно выходят на российский рынок, о чем свидетельствует возрастающий объем сделок по операциям международного лизинга.

По оценкам экспертов лизинговых компаний и ассоциации «Рослизинг», развитие лизинга в России в дальнейшем будет происходить на фоне увеличения общего объема лизинговых операций, а также освоения новых сфер лизинговой деятельности. Успешное развитие лизинга во многом зависит от политической и экономической стабильности в стране.

Можно выделить ряд основных причин, которые сдерживают развитие лизинговой деятельности.

1. Недостаток финансовых ресурсов лизинговых компаний, которые зависят от банков-учредителей. При ухудшении финансового положения банка финансовое положение лизинговой компании становится неустойчивым.

2. Достаточно высокие процентные ставки по кредитам. Российские банки предоставляют кредиты на небольшой срок три-пять лет, с высокой процентной ставкой, в то время как лизинговым компаниям необходимы средства на более длительный период с приемлемой процентной ставкой.

3. Отсутствие вторичного рынка оборудования.

4. Не всегда благоприятные условия налогового и валютного законодательства.

5. Таможенные барьеры, препятствующие развитию международного лизинга.

6. Недостаточная квалификация кадров.

7. Неразвитая инфраструктура лизингового рынка, отсутствие развитой сети лизинговых компаний, юридических и консалтинговых фирм, которые работают с лизингом.

8. Отсутствие системы информационного обеспечения лизинга, которая обеспечивала бы наличие постоянно восполняемой и доступной информации о предложениях на рынке лизинговых услуг.

Однако несмотря на проблемы, лизинг является перспективным видом инвестиционной деятельности. Спрос на лизинговые услуги в России в настоящее время очень высок, так как потребности в модернизации и обновления основных фондов у российских предприятий достаточно большие, а доступные финансовые ресурсы и механизмы ограничены.

2. РАСЧЕТНАЯ ЧАСТЬ

2.1 Описание объекта исследования и определение ресурсных возможностей предприятия

Таблица 1 Показатели работы предприятия (исходные данные)

| Показатель | Единица измерения | Условное обозначение | Значение показателя |

| 1. Предполагаемый спрос с учетом изменения рыночной конъюнктуры | ед/год | Vгод | 480 000 |

| 2. Число рабочих дней в году | дни | Траб | 258 |

| 3. Количество смен в сутки | см | nсм | 2 |

| 4. Продолжительность смены | час | tсм | 8 |

| 5. Внутрисменные простои | % | tпр | 30 |

| в том числе организационно-технологические простои | % | tотпр | 15 |

| 6. Первоначальная стоимость основных средств предприятия | млн. руб | Кперв | 32,2 |

| 7. Норма амортизации прочих основных средств (ОС), за исключением станков | % | а | 2 |

| 8. Норматив на отчисления в ремонтный фонд по прочим ОС | % | в | 1,0 |

| 9. Сдельная расценка единицы продукции | руб/ед | Ср | 4,2 |

| 10. Средняя тарифная ставка управленческого и обслуживающего персонала | руб/мес | См | 5 005 |

| 11. Коэффициент, учитывающий надбавки к заработной плате | - | кзп | 1,6 |

| 12. Отчисления в социальные фонды | % | ксоц | 35,6 |

| 13. Доля численности непроизводственного пер-сонала (руководители, специалисты, служащие) | % | кпп | 30 |

| 14. Нормы расхода сырья | руб/ед | q | 8,2 |

| 15. Тариф на электроэнергию | руб/кВт*ч | r | 1,8 |

| 16. Доля расхода электроэнергии на общехозяйственные нужды | % | кээ | 14 |

| 17. Техническая производительность станка | ед/час | Рст | 8 |

| 18. Количество станков на предприятии | ед | nст | 20 |

| 19. Первоначальная стоимость станка | руб. | Кст | 1 200 000 |

| 20. Резерв увеличения количества станков | % | крез | 20 |

| 21. Фактический срок службы станков | лет | tф | 6 |

| 22. Нормативный срок службы станков | лет | tн | 12 |

| 23. Количество рабочих, обслуживающих станок | чел/см | nчел | 1 |

| 24. Мощность станка | кВт | Ncm | 24 |

| 25. Норматив отчислений в ремонтный фонд (по станкам) | % | вст | 4 |

Предприятие как самостоятельный хозяйствующий субъект представляет собой сложную социально-экономическую систему. В современных условиях хозяйствования предприятие, разрабатывая рыночную стратегию, рассматривает разные варианты комбинации ресурсов с целью удовлетворения спроса на продукцию и минимизации объема ресурсов.

Для успешной работы хозяйствующего субъекта необходимо, чтобы производственная мощность предприятия соответствовала имеющемуся спросу на продукцию. При этом рекомендуется для снижения хозяйственного риска иметь запас производственной мощности в размере 10-20 процентов.

Следует различать понятия: теоретическая (проектная), максимальная, экономическая и практическая производственная мощность.

Производственная мощность предприятия зависит от фонда рабочего времени, производительности одного станка и количества станков на предприятии.

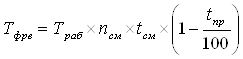

Годовой фонд рабочего времени одного станка:

, (1)

, (1)

где ![]() - годовой фонд рабочего времени станка, час.;

- годовой фонд рабочего времени станка, час.;

![]() - количество рабочих дней в году, дн.;

- количество рабочих дней в году, дн.;

![]() - количество смен на предприятии, ед.;

- количество смен на предприятии, ед.;

![]() - продолжительность одной смены, час.;

- продолжительность одной смены, час.;

![]() - время простоев, %.

- время простоев, %.

Годовая производительность одного станка:

![]() , (2)

, (2)

где ![]() - годовая производительность станка, ед.;

- годовая производительность станка, ед.;

![]() - техническая производительность станка, ед./час.

- техническая производительность станка, ед./час.

Производственная мощность предприятия:

![]() , (3)

, (3)

где ![]() - производственная мощность предприятия, ед.;

- производственная мощность предприятия, ед.;

![]() - количество станков на предприятии, ед.

- количество станков на предприятии, ед.

Экономическая мощность предприятия:

![]() , (4)

, (4)

где ![]() - принятый расчетный объем производства, ед.;

- принятый расчетный объем производства, ед.;

![]() - коэффициент запаса производственной мощности,

- коэффициент запаса производственной мощности, ![]() .

.

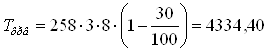

Теоретическая (проектная) мощность характеризует максимально-возможный выпуск продукции при идеальных условиях функционирования предприятия, т.е. при максимально возможном фонде рабочего времени оборудования при трехсменной работе и отсутствии непроизводительных простоев. Теоретическая (проектная) мощность рассчитывается также и с учетом резерва увеличения количества станков.

![]() (час)

(час)

![]() ед.

ед.

![]() ед.

ед.

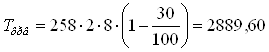

Под максимальной мощностью понимается теоретически возможный выпуск продукции в течение рассматриваемого периода при возможности увеличения смен и рабочих дней, и использовании только установленного оборудования.

Максимальная мощность:

час

час

![]() ед.

ед.

![]() ед.

ед.

Экономическая производственная мощность – это предел выпуска продукции, который предприятию невыгодно превышать.

Экономическая мощность:

![]() ед.

ед.

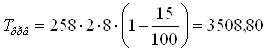

Практическая мощность характеризует выпуск продукции в реально сложившихся на предприятии условиях работы.

Практическая мощность:

час

час

![]() ед.

ед.

![]() ед.

ед.

Для успешной работы предприятия и использования имеющихся ресурсов с наибольшей отдачей для удовлетворения спроса на продукцию, необходимо выполнение условия:

![]()

Предполагаемый спрос на продукцию с учетом изменения рыночной конъюнктуры 480 000 единиц продукции. Если уменьшить количество станков с 20 до 18 и уменьшить время внутрисменных простоев с 30 процентов до 15, то

час

час

![]() ед.

ед.

![]() ед.

ед.

Похожие работы

... государственной, несмотря на проведенные рыночные реформы. В силу этого, наиболее актуальной задачей сегодня является модернизация экономики и государства. Модернизация – объективный процесс изменения, развития, улучшения, конструирования инновационной деятельности и преодоления традиций, накопления положительных изменений в обществе, рост экономики, совершенствование социальных отношений, ...

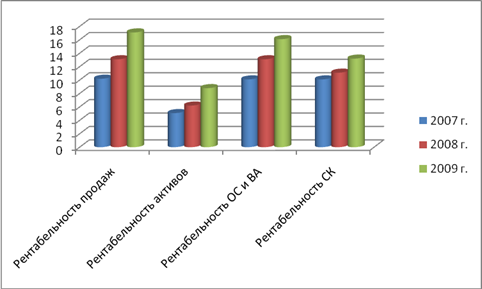

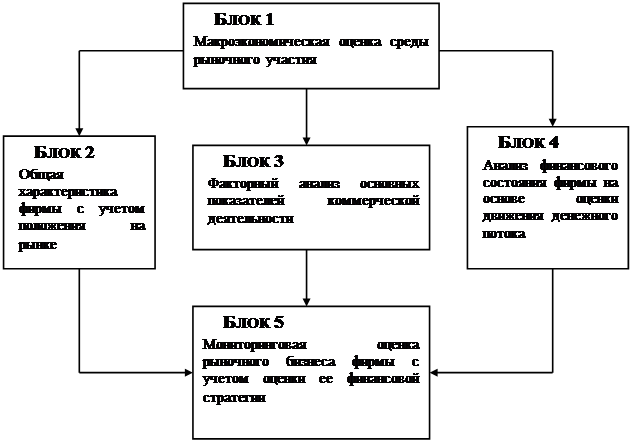

... о прибылях и убытках» [27, с. 99]. актив рентабельность деятельность продажа Глава 2. Анализ рентабельности деятельности ОАО «БПЗ» 2.1 Краткая характеристика ОАО «БПЗ» Полное фирменное наименование предприятия: Открытое акционерное общество «Барнаульский пивоваренный завод». Сокращенное фирменное наименование : ОАО «БПЗ» Предприятие образовано путем акционирования государственного ...

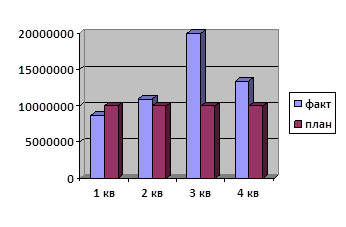

... акций, внедрение карт постоянных клиентов, улучшение качества дополнительных услуг оказываемых покупателям, улучшение торгово-технологического процесса магазина. 3. Разработка мер по совершенствованию коммерческой деятельности предприятия розничной торговли (на примере ООО Торгового Дома «Три кита») 3.1 Анализ и оценка коммерческой деятельности предприятия В магазине ООО «Три кита» ...

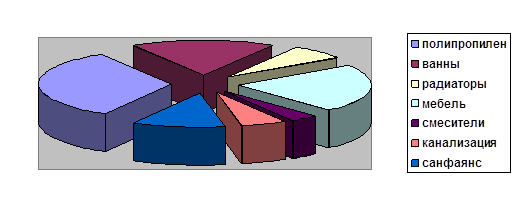

... бизнес-план филиала «Сургутгазторг» за 2001 - 2003 год, Должностные инструкции служащих в отделе маркетинга, данные о маркетинговых исследованиях и т.д 1. ОЗНАКОМЛЕНИЕ С ДЕЯТЕЛЬНОСТЬЮ ПРЕДПРИЯТИЯ ФИЛИАЛА «СУРГУТГАЗТОРГ» ООО «ЗАПСИБГАТОРГ» 1.1. Юридический статус В соответствии с ГК РФ и федеральными законами «Об обществах с ограниченной ответственностью» создал филиал на территории РФ с ...

0 комментариев