Навигация

Мероприятия по сокращению дебиторской задолженности

3.5 Мероприятия по сокращению дебиторской задолженности

Для уменьшения дебиторской задолженности компании необходимо ускорить платежи путем совершенствования расчетов, предварительной оплаты, предоставление скидки при досрочной оплате.

В процессе своей деятельности многие предприятия сталкиваются с такими проблемами как:

недостаточная капиталовооруженность;

растущие риски кредитования;

высокая дебиторская задолженность;

рост неплатежей;

указания иностранных клиентов о покупке товара по открытым счетам.

Справиться с этими трудностями можно прибегнув к одному из самых перспективных видов банковских услуг, наиболее приспособленному к современным процессам развития экономики, который носит название факторинг.

Комплекс мер по взысканию дебиторской задолженности на предприятии является неотъемлемой частью всей кредитной политики организации. Многообразие различных экономических ситуаций привело к тому, что помимо традиционного отслеживания состояния дебиторской задолженности и непосредственного контакта с покупателями по поводу оплаты счетов за поставленную продукцию существует ряд вполне эффективных способов инкассации дебиторской задолженности, позволяющих вернуть денежные средства за поставленную продукцию: оформление задолженности векселем, взаимозачетные операции, факторинг и т.д.

В нашем предприятии скапливается большой объем дебиторской задолженности, но при этом возникает потребность в наличности, то такое предприятие для поправки своих финансовых дел может обратиться к коммерческим банкам или специализированным факторинговым компаниям.

Факторинг - это переуступка неоплаченных долговых требований, возникающих в процессе реализации товаров и услуг факторинговой компании на условиях коммерческого кредита.

Факторинговые услуги представляются коммерческими банками или специализированными факторинговыми компаниями. Коммерческие банки стали их осуществлять с начала 90-х годов. Причем проведение собственно факторинговых операций стало возлагаться на специально созданные в банках отделы. В то же время отсутствие практики, соответствующей научной и справочной литературы, обобщающей мировой опыт в данной области затрудняют их внедрение и зачастую приводят к неправильному пониманию факторинга.

Под факторингом обычно понимают специфическую разновидность краткосрочного кредитования и посреднической коммерческой деятельности. Иначе говоря, это деятельность специализированного учреждения по взысканию денежных средств с должников своего клиента (промышленной или торговой, компании) и управление его долговыми требованиями Подробный учет дебиторской задолженности предприятия помогает финансовому менеджеру формировать фонд риска на погашение сомнительных долгов. Финансовый менеджер может также рассчитывать на предоставление ему информации фактор-банком о платежеспособности покупателя, а также на гарантии за платежи.

В Конвенции о международном факторинге, принятой в 1988 году Международным институтом частного права, указывается, что операция считается факторингом в том случае, если она удовлетворяет как минимум, двум из четырех признаков:

- наличие кредитования в форме предварительной оплаты долговых требований:

- ведение бухгалтерского учета поставщика;

- инкассирование его задолженности;

- страхование поставщика от кредитного риска.

За рубежом факторинговые компании, кроме собственно факторинга оказывают еще и ряд сервисных услуг, таких как постановка бухгалтерского учёта для предприятий - клиентов, ведение дебетовой бухгалтерии, аудита, подготовки разнообразной статистики (обзоров, сводок). Кроме того, в последнее время они обслуживают внешнюю торговлю. При ее кредитовании приобретаются требования экспортёра к иностранным покупателям со сроком платежа от 30 до 120 дней. При этом около 80 процентов стоимости отфактурованных поставок оплачивается немедленно, а оставшаяся сумма - в установленный срок независимо от поступления экспортной выручки.

В чем главные преимущества факторинга?

Во-первых, он позволяет сократить срок платежа, что, в свою очередь, уменьшает риск, связанный с платёжеспособностью клиента, а также обеспечивает ускорение оборота предприятия.

Во-вторых, факторинг позволяет предприятию избежать трудоемкой работы по проверке платежеспособности своих клиентов и ведению бухгалтерского учета в отношении своих требований. Решение всех проблем берет на себя фактор-фирма (банк).

В-третьих, фактор-фирмы, принадлежащие крупным коммерческим банкам, заставляют оплачивать счёта в срок. Известно, что банки постоянно обмениваются информацией о финансовом положении различных фирм. Нарушение сроков оплаты в случае использования факторинга может самым негативным образом сказаться на деловой репутации предприятия.

Однако не все предприятия могут воспользоваться факторинговыми услугами. В частности, не подлежат факторинговому обслуживанию предприятия с большим количеством дебиторов, если задолженность каждого выражается небольшой суммой; узкоспециализированные предприятия; предприятия, реализующие свою продукцию на условиях послепродажного обслуживания, а также предприятия, заключающие со своими клиентами долгосрочные контракты и выставляющие счета по завершению определенных этапов.

Факторинговые услуги предоставляются без финансирования или с финансированием. В первом случае клиент, продавший счет-фактуру факторинговой компании, получает от последней сумму счета-фактуры при наступлении срока платежа. Во втором случае клиент может требовать немедленной оплаты счета-фактуры вне зависимости от"предусмотренного срока платежа за товар. При этом факторинговая компания по сути дела предоставляет кредит своему клиенту, то есть осуществляет финансирование в виде досрочной оплаты поставленных товаров. Таким образом, факторинговая компания возмещает большую часть суммы, указанной в счете-фактуре, клиенту. Оставшуюся сумму продавец обязательно получает в момент наступления срока платежа за товар.

Факторинговое обслуживание наиболее эффективно для малых и средних предприятий, которые традиционно испытывают финансовые затруднения из-за несвоевременного погашения долгов дебиторами и ограниченности доступных для них источников кредитования. Оно способствует своевременной инкассации долгов и минимизации потерь от просрочки платежа; предотвращает появление сомнительных долгов; обеспечивает помощь предприятиям в управлении кредитом; создает лучшие условия для успешной производственной деятельности, что позволяет предприятиям увеличивать оборот и прибыльность.

Факторинговая компания, становясь собственником неоплаченных счетов-фактур, принимает на себя риск их неоплаты.

Применение факторинга ускоряет получение платежей; снижает расходы поведению бухгалтерского учета, обеспечивает своевременное поступление платежей поставщикам при временных финансовых затруднениях у покупателя. Система факторинговых операций включает предоставление клиенту разнообразных услуг и, в частности, бухгалтерское, информационное, рекламное, сбытовое, юридическое и другое обслуживание. Существует 2 вида факторинговых операций:

- конвенционный (открытый) факторинг, при котором поставщик уведомляет покупателя о продаже выписанных на его имя счетов-фактур факторской фирме (универсальная система финансового обслуживания клиентов, включающая бухгалтерское, информационное, рекламное, сбытовое, транспортное, кредитное и юридическое обслуживание; за клиентом сохраняются практически только производственные функции);

-конфиденциальный (скрытый) факторинг, при котором никто из контрагентов поставщика не осведомлен о кредитовании его продаж.

Стоимость конфиденциальных факторинговых операций выше, чем конвенционных; они значительно дороже других банковских кредитов.

Факторинговыми операциями занимаются специальные факторские компании, которые тесно связаны с банками либо являются их дочерними филиалами.

Типы факторинговых соглашений

Факгоринговое обслуживание клиентов осуществляется на договорных началах. До заключения договора фирма анализирует финансовое положение поставщика и его дебиторов. В целях снижения риска по факторинговым операциям поставщик должен:

- производить продукцию и услуги, пользующиеся спросом и высокого качества; иметь устойчивые темпы роста производства;

-иметь твердо установленные условия продажи производимой продукции.

Соглашение о факторинговом обслуживании заключается между поставщиком и факторинговой компанией обычно на срок от одного года до четырех лет.

Существует ряд объективных причин, по которым факторинговая компания не может предварительно оплачивать 100% стоимости долговых требований (за минусом стоимости своих услуг и процента за кредит). Прежде всего, это связано с возможным возникновением спорных моментов и ошибок в счетах.

Кроме того, данная разница необходима, чтобы компания могла при необходимости (например, при нарушении поставщиком условий факторингового соглашения) компенсировать предварительно оплаченные ей суммы.

С целью снижения риска по факторинговым операциям предусматривается установление в договорах предельных сумм по факторингу путем определения: лимитов задолженности по каждому покупателю, лимитов отгрузки продукции поставщиком покупателю; страхования риска неплатежа по сделкам.

Помимо учета счетов фактур факторинговая компания может выполнять ряд других услуг, связанных с расчетами и основной хозяйственно - финансовой деятельностью клиента:

-вести полный бухгалтерский учет дебиторской задолженности;

-консультировать по вопросам организации расчетов, заключения хозяйственных договоров, своевременному получению платежей и т. п.;

информировать о рынках сбыта, ценах на товары, платежеспособности будущих покупателей и т.п.;

предоставлять транспортные, складские, страховые, рекламные и другие услуги.

В этих условиях факторинг становится универсальной системой финансового обслуживания клиентов (конвенционный факторинг). За клиентом сохраняются практически только производственные функции. При такой форме факторинга клиент может существенно сократить собственный штат служащих, что способствует снижению издержек по производству и сбыту продукции. Но одновременно возникает риск почти полной зависимости клиента от факторинговой компании, так как такие отношения ведут к полному осведомлению фактора о делах своих клиентов, подчинению их своему влиянию и контролю.

Как правило, в факторинговых операциях участвуют три стороны: факторинговая компания или факторинговый отдел банка - специализированное учреждение, покупающее счета - фактуры у своих клиентов, клиент (поставщик товара, кредитор) - промышленная или товарная фирма, заключившая соглашение с факторинговой компанией: предприятие (заемщик) - фирма - покупатель товара. Причем в странах с развитой рыночной экономикой факторинговые компании чаще всего представляют собой дочерние фирмы при крупных банках. Это связано с тем, что факторинговые операции требуют привлечения крупных денежных средств, которыми сами компании изначально не обладают. Они получают их от головного банка на условиях льготного кредитования. Собственные средства факторинговых компаний обычно составляют не более 30 процентов всех их ресурсов.

В соответствии со статьёй 729 «Договор финансирования под уступку денежного требования (факторинг)» особенной части Гражданского Кодекса Республики Казахстан по договору финансирования под уступку денежного требования одна сторона (финансовый агент) передаст или обязуется передать деньги в распоряжение другой стороны (клиента), а клиент уступает или обязуется уступить финансовому агенту свое денежное требование к третьему лицу, вытекающее из отношений клиента (кредитора) с этим третьим лицом (должником).

Исходя из общепринятой банковской практики факторинг - это финансовая услуга, оказываемая банком клиенту в обмен на уступку дебиторской задолженности. Суть услуги состоит в том, что банк приобретает у клиента право на взыскание долгов и частично оплачивает ему требования к должникам, то есть возвращает от 70 до 90 процентов долга до наступления срока их оплаты должником. Остальная часть суммы за вычетом вознаграждения возвращается после погашения всего долга. В результате клиент банка получает возможность быстрее возвратить долги, за что он выплачивает банку, определенную комиссию.

Источниками формирования средств для факторинга являются собственные средства банка (прибыль, фонды), привлеченные и заемные средства. Соотношение между ними устанавливается правлением банка. Собственные средства факторинговый отдел получает от своего банка и в дальнейшем их прирост осуществляется за счет прибыли от проводимых им операций. При потребности отдела в привлечении сверхплановых кредитов для выполнения своих обязательств, банк может предоставить ему краткосрочный кредит. Отдел также может привлекать средства в срочные депозиты.

Предметом уступки, под которую предоставляется финансирование, может быть как денежное требование, срок платежа по которому уже наступил (существующее требование), так и право на получение денежных средств, которое возникнет в будущем (будущее требование).

Должник обязан произвести платеж финансовому агенту при условии, что он получил от клиента либо от финансового агента письменное уведомление об уступке денежного требования данному финансовому" агенту и в уведомлении определено подлежащее исполнению денежное требование, а также указан финансовый агент, которому должен быть произведен платеж.

По просьбе должника финансовый агент обязан в разумный срок представить должнику доказательство того, что уступка денежного требования финансовому агенту действительно имела место. При обращении финансового агента к должнику с требованием произвести платеж, должник вправе предъявить к зачету свои денежные требования, основанные на договоре с клиентом, которые уже имелись у должника ко времени, когда им было получено уведомление об уступке требования финансовому агенту. Договор может быть открытым и закрытым (конфиденциальным). При открытом договоре дебитор уведомляется об участии в факторинговой операции, при закрытом - дебиторы не ставятся в известность о наличии факторингового договора. В договоре, помимо основных условий, может оговариваться предусматриваемое право регресса (обратной переуступки требований - возврата их клиенту).

Взаимоотношения факторингового отдела коммерческого банка и поставщика по осуществлению операций регулируются договором или соглашением. Договор может быть открытым и закрытым (конфиденциальным). При открытом договоре дебитор уведомляется об участии в факторинговой операции, при закрытом - дебиторы не ставятся в известность о наличии факторингового договора. В договоре, помимо основных условий, может оговариваться предусматриваемое право регресса (обратной переуступки требований - возврата их клиенту).

Следует подчеркнуть, что факторинговый договор в его традиционной форме предусматривает обслуживание только поставщика. Перед заключением договора компания внимательно изучает экономические и финансовое положение потенциального клиента, сферу его деятельности, вид реализуемой продукции, конъюнктуру рынка. Анализу подвергаются также балансы предприятия за последние годы и отчеты о финансовых результатах. Особое внимание обращают на число покупателей и на характер деловых связей предприятий, которые могут носить постоянный или случайный характер. Такой анализ обычно длится 1-2 недели. Затем компания либо дает своё согласие, либо отказывается от обслуживания.

Если предприятие стало клиентом факторинговой компании, то оно направляет ей все счета-фактуры, выставленные на покупателей. Она изучает их и определяет платёжеспособность покупателей. Но каждому документу клиент должен получить согласие на оплату (аналогично акцепту платежных требований). На это дастся срок от 24 часов до 2 - 3 дней.

В факторинговом договоре указывается способ определения предельной суммы по операциями и те обстоятельства, при наступлении которых факторинговый отдел должен осуществлять платеж в пользу поставщика; устанавливается, является ли факторинг открытым (дебитор уведомлен об участии в сделке отдела) иди закрытым (дебитор не ставится в известность о наличии договора); при необходимости предусматривается право регресса, то есть обратной переуступки требования (возврат к поставщику).

При заключении договора с правом регресса поставщику могут быть возвращены платежные требования, переданные им факторинговому отделу. В случае отказа плательщика от выполнения своих обязательств. Однако в мировой практике договор с правом регресса заключается крайне редко, возможность появления спорных моментов или наступления неплатежеспособности плательщика сведена к минимуму. Чаще всего заключается договор без права регресса: факторинговый отдел банка берет на себя риск неплатежа.

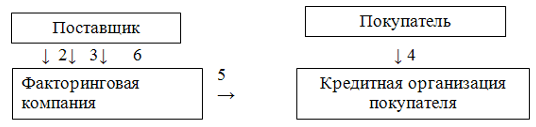

Схема документооборота при факторинге приведена в рисунке 3.2

Рисунок 3.2 Документооборот при факторинге

Где:

1 - отгрузка продукции и отсылка счета-фактуры покупателю с указанием срока платежа;

2- поставщик предоставляет копию счета-фактуры в фактор-фирму;

3 - оплата счета-фактуры (80 процентов от суммы счета);

- покупатель представляет в свой банк при наступлении срока поручение на оплату счета поставщика:

- оплата счета и перевод денег на счет фактор-фирмы;

- окончательный расчет фактор-фирмы с поставщиком.

Самое главное при заключении сделки по факторингу - это оговорить способ расчета предельной суммы и учета обязательства, при наступлении которых факторинговый отдел обязан осуществлять платежи в пользу плательщика. В мировой практике используются три метода установления предельных сумм:

Определение общего лимита. Каждому плательщику устанавливается периодически возобновляемый лимит, в пределах которого факторинговый отдел автоматически оплачивает переуступаемые ему платежные требования. Если сумма задолженности плательщика перед поставщиком превысит установленную сумму, то согласно положению факторингового договора при несостоятельности плательщика все платежи в счет погашения долга покупателя перед поставщиком должны в первую очередь поступать факторинговому отделу, до тех пор, пока он не компенсирует себе сумму платежей, ранее осуществленных в пользу поставщика. И только затем деньги начинают поступать на счет самого поставщика.

Определение ежемесячных лимитов отгрузок. В данном случае устанавливается сумма, на которую в течение месяца может быть произведена отгрузка товаров одному плательщику. Если поставщик не превышает ее, он застрахован от риска появления сомнительных долгов. Иногда лимит устанавливается не по месяцам, а по неделям.

Страхование по отдельным срокам. Данный метод используется, когда специфика производственной или сбытовой деятельности продавца предполагает не серию регулярных поставок товаров одним и тем же покупателям, а ряд отдельных, разовых, «штучных» сделок на крупные суммы с поставкой товаров к определённой дате. Тогда предельная сумма представляет собой полную стоимость каждого заказа.

Цена факторингового обслуживания зависит от вида услуг, финансового положения клиента, качества долговых требований, объема операций. В мировой практике она складывается из двух элементов: комиссионных и процентов, взимаемых при досрочной оплате представленных документов. Комиссия устанавливается в процентах от суммы счета-фактуры (обычно на уровне 1,5 -2,5 процентов). Соответственно с увеличением объема сделки растет и сумма. Процентная ставка за кредит в виде досрочной оплаты, как правило, на 1 -2 процента выше ставок денежного рынка (рынка краткосрочных кредитов). Несмотря на высокую стоимость, факторинг имеет значительные преимущества для клиентуры: ускорение оборота капитала, устранение риска неплатежа со стороны покупателей, улучшение структуры баланса, снижение издержек обращения.

Вообще, плата, взимаемая факторинговой компанией с клиента (поставщика), состоит из двух элементов.

Во-первых, платы за управление, т.е. комиссии за собственное факторинговое обслуживание — ведение учета, страхование от появления сомнительных долгов и т.д. Размер данной платы рассчитывается как процент от годового оборота поставщика, и его величина значительно варьируется в зависимости от масштабов и структуры производственной деятельности поставщика, оценки компанией объема работ, степени кредитного риска, кредитоспособности покупателей, а также от специфики и конъюнктуры рынка финансовых услуг той или иной страны. В большинстве стран он находится в пределах 0,5-3,0%. При наличии регресса делается скидка на 0,2-0,5%. Плата за учет (дисконтирование) счетов - фактур составляет 0,1-1,0% годового оборота поставщика.

Во-вторых, платы за учетные операции, которая взимается факторинговой компанией с суммы средств, предоставляемых поставщику досрочно (в форме предварительной оплаты переуступаемых долговых требований), за период между досрочным получением и датой инкассирования требований. Ее ставка обычно на 2-4% превышает текущую банковскую ставку, используемую при краткосрочном кредитовании клиентов с аналогичным оборотом и кредитоспособностью, что обусловлено необходимостью компенсации дополнительных затрат и риска факторинговой компании. Забегая вперед, скажу, что стоимость внешнеторгового факторинга выше, чем внутреннего, т.к. расходы факторинговой компании при проведении операций за пределами своей страны значительно выше. Кроме того, размер платы зависит от конкретной страны импортера.

Хозяйственная практика показывает, что применение факторингового обслуживания наиболее эффективно для малых и средних предприятий. Факторинг позволяет руководству и сотрудникам предприятий малого и среднего бизнеса сконцентрироваться на производственных проблемах и максимизации прибыли, ускорить получение большей части платежей, гарантировать полное погашение задолженности и уменьшать расходы по ведению счетов; дает гарантию платежа и избавляет поставщиков от необходимости брать дополнительные долосрочные кредиты в банке. Все это благоприятно сказывается на финансовом положении предприятия.

Сегодня факторинг постепенно завоевывает все более прочные позиции на нашем денежном рынке.

Предоставление скидок.

Одним из наиболее действенных инструментов, увеличивающих объемы продаж, являются скидки. В международной практике принято считать что компании, не использующие скидки с продажной цены, обычно не используют свои деньги выгодным образом.

Существованием скидок, предоставляемых покупателям компании, обусловлена и проблема признания дебиторской задолженности по счетам. Скидки могут быть разделены на две группы:

торговые скидки или скидки с продаж (trade discounts) - процентные скидки от базовой цены товара (например, при распродаже, для постоянных клиентов и т.п.);

денежные скидки или скидки за оплату в срок (cash (sales) discounts)- процентные скидки, предоставляемые в зависимости от срока оплаты. Классификация скидок, предоставленных при продаже товаров.

Торговые скидки не вызывают учетных проблем, так как являются простым уменьшением базовой цены (например, скидка в 20% от стоимости в 100 000 тенге означает, что товар продается за 80 000, таким образом в учете отражается продажа на 80 000 тенге). Эти скидки обычно предоставляют во время сезонных распродаж, при продажах постоянному клиенту при реализации оптом. Торговые скидки сокращают конечную цену реализации. Различают:

- специальная скидка - ценовая скидка, предоставляемая покупателям, имеющим длительные и постоянные связи с данным поставщиком и другие особые отношения;

- скидка с объема продаж - предоставляется покупателям по результатам объема закупок за месяц, квартал, год;

- разовая скидка - обычно приуроченная к какому - либо событию: юбилей компании, открытие нового торгового центра и др.;

скидка дилерная - скидка, предоставляемая агентам и посредникам, организующим сбыт (реализацию) товаров;

скидка закрытая - скидка с продажи товаров, предоставляется с объема реализации продукции, обращающейся в замкнутых экономических единицах;

- скидка функциональная — предоставляется производителем (поставщиком) службам товаропродвижения, продажи товаров, его перевозкам, хранению, охране, ведению учета и т.п.

- скидки по товарам пониженной сортности - предоставляется при отклонении отдельных показателей качества от нормативных под воздействием природных факторов или объективных условий производства, при продаже морально устаревших моделей.

Все виды торговых скидок, предоставляемые покупателям, должны быть оговорены в договорах и других документах (протоколах, соглашениях), найти отражения в расчетно-платежных ведомостях.

Денежные скидки. Учетную проблему представляют скидки за оплату в срок (денежные скидки), поскольку до того момента, когда покупатель оплатит товар, не ясно, получит покупатель скидку или нет. Денежные скидки применяются для повышения объемов реализации и стимулирования клиента к более ранней оплате. К таким скидкам относят:

- скидка за платеж наличными - предоставляется покупателям, оплачивающим счета наличными;

скидки с цены за долгосрочную оплату - предоставляется покупателям, оплачивающим досрочно товары (работы, услуги), которые продаются в кредит.

скидка с цены на количество приобретенных товаров (бонусная скидка) предоставляется покупателям, приобретающих большое количество товаров по сравнению с обусловленным объемом в год;

скидка временная - ценовая скидка, применяется главным образом торговле продукцией массового спроса, имеющей сезонный характер; предоставляется покупателям, совершающим внесезонные покупки товаров (услуг).

скидка количественная - ценовая скидка, зависящая от величины и серийности заказа;

Каждая компания самостоятельно определяет такой срок оплаты. Достаточно часто в международной практике учета в качестве срока нормальной оплаты устанавливается период в 30 дней. Срок нормальной оплаты (период торгового кредита) обозначается как n/срок (от net - чистый), например, срок оплаты в 30 дней обозначается как п/30. Покупателю может быть предоставлена возможность получить определенную процентную скидку, если он оплатит товар в течение более короткого срока. Например, покупатель может получить скидку в размере 5%, если он оплатит товар в течение 10 дней с момента приобретения при нормальном сроке оплаты в 30 дней. Такая скидка обозначается следующим образом: 5/10 п/30.

В соответствии со ст. 385 ГК РК:

- исполнение договора оплачивается по цене, установленной соглашением сторон;

- изменение цены после заключения договора допускается в случаях и на условиях, предусмотренных договором, законодательными актами или в установленном законодательными актами порядке. Таким образом, все виды скидок, предоставляемых покупателям, должны быть предусмотрены в договорах.

Документом, подтверждающим отпуск товаров (продукции, работ, услуг), является расходный ордер. Компания, производящая отгрузку товаров, выполнение работ или оказание услуг, облагаемых НДС, обязана выставить лицу, получающему указанные товары (работы, услуги), счет-фактуру. В соответствии с п. 1 ст. 242 Кодекса РК "О налогах и других обязательных платежах в бюджет" (по состоянию на 1 января 2009 г.) счет-фактура является обязательным документом для всех плательщиков НДС, за исключением случаев:

- осуществления расчетов за предоставленные коммунальные услуги, услуги связи населению через банки с применением первичных документов; служащих основанием при ведении бухгалтерского учета;

- оформления перевозки пассажиров проездными билетами;

-при представлении покупателю чека контрольно-кассовой машины в случае реализации товаров (работ, услуг) населению за наличный расчет;

- при предоставлении товаров (работ, услуг), освобождаемых от НДС.

Счет-фактура выписывается не позднее даты совершения операции оборота по реализации и заверяется подписями руководителя и главного бухгалтера поставщика либо иными уполномоченными на то должностными лицами. Предприятия, осуществляющие реализацию электроэнергии, воды, газа, услуг связи, коммунальных услуг, железнодорожных перевозок, транспортно-экспедиторское обслуживание, банковское операции, вправе выписывать счета-фактуры по итогам налогового периода.

В случаи предоставления денежной скидки поставщик должен выписать дополнительный счет-фактуру на сумму корректировки, в котором указываются:

1) порядковый номер и дата составления дополнительного счета-фактуры;

2) порядковый номер и дата составления счета-фактуры, к которому составляется дополнительный счет-фактура;

наименование, адрес и регистрационный номер поставщика и получателя товаров (работ, услуг);

размер корректировки облагаемого оборота без учета НДС;

сумма НДС.

Окончательная цена товара формируется только в периоде, когда будут выполнены условия предоставления скидки, предусмотренные договором. Если же эти условия не выполняются, расчет стоимости товара производится исходя из первоначально установленной цены.

По мнению автора статьи, для правомерного уменьшения величины выручки в бухгалтерском учете, а также при исчислении налоговой базы по НДС и налогу на прибыль необходимо, чтобы предоставляемая скидка являлась составным элементом формирования цены на реализуемые товары, как с точки зрения формулирования условий договора, так и в ходе его исполнения - при отгрузке товаров и составлении первичных учетных документов. Для этого целесообразно:

-четко указать в договоре, что цена товаров формируется с учетом скидок, предусмотренных договором;

-в первичных учетных документах на отгрузку товаров покупателю (накладных) указывать цены товаров, определенные с учетом скидок. Если не представляется возможным в момент отгрузки товаров определить величину скидки, следует выписывать накладную покупателю исходя из цены без учета скидки с последующим ее исправлением (или аннулированием первоначально выданного покупателю документа и составлением нового);

Для учета скидок за оплату в срок при продаже используется дна метода - валовый и чистый:

![]() Согласно валовому методу скидка не признается до того момента, пока покупатель ее не получил, то есть до момента оплаты товара. Выручка от реализации и дебиторская задолженность записываются в полной (валовой) сумме выставленного счета. Если покупатель получает скидку, то есть платит меньше, то на величину полученной им скидки дебетуется счет "Скидка с цены и продаж" (6030). Сальдо этого счета при составлении отчета о прибылях и убытках вычитается из общей величины дохода от реализации.

Согласно валовому методу скидка не признается до того момента, пока покупатель ее не получил, то есть до момента оплаты товара. Выручка от реализации и дебиторская задолженность записываются в полной (валовой) сумме выставленного счета. Если покупатель получает скидку, то есть платит меньше, то на величину полученной им скидки дебетуется счет "Скидка с цены и продаж" (6030). Сальдо этого счета при составлении отчета о прибылях и убытках вычитается из общей величины дохода от реализации.

Согласно чистому методу неполученные покупателями скидки трактуются как штраф за увеличение срока оплаты по сравнению с периодом действия скидки. Поэтому первоначально и дебиторская задолженность и величина реализация отражаются за вычетом скидки (в чистой сумме), исходя из предположения, что покупатель воспользуется скидкой. Если покупатель не успевает оплатить в период действия скидки, а платит позже, то упущенные им скидки отражаются на счете "Потерянные (упущенные) скидки при продаже (за оплату в срок)". Величина упущенных покупателями скидок считается дополнительным доходом компании и в отчете о прибылях и убытках отражается как прочие доходы. Разрабатывая рабочий план счетов, компания может открыть любой синтетический счет, присвоив ему соответствующее название. Например, можно открыть синтетический счет "Потерянные (упущенные) скидки при продаже" в группе счета 6200 "Прочие доходы".

В качестве рекомендаций предприятию по управлению дебиторской задолженностью хочу предложить следующие способы:

1.) Заключение договоров с гибкими условиями сроков оплаты. Если полная предоплата невозможна, необходимо получить частичную предоплату, изменить сроки оплаты. ТОО «МЕРЕЙ», может реально влиять на сроки поставки, производить замену выбракованных изделий, сокращать сроки освоения новой продукции, то есть оперативно решать вопросы, которые входят в круг интересов покупателей.

Учитывая ряд уступок, четкое выполнение условий договора поставок со стороны ТОО «МЕРЕЙ», многолетнее сотрудничество необходимо рассчитывать на такие же действия со стороны покупателей.

2) Факторинг выгоден и поставщику, и покупателю, и фактору. С его помощью поставщик может следующее:

увеличить объем продаж, число покупателей и конкурентоспособность, предоставив покупателям льготные условия оплаты товара (отсрочку) под надежную гарантию;

получить кредит в размере до 90% от стоимости поставляемого товара, что ускорит оборачиваемость средств.

Покупатель может:

- получить товарный кредит (продавец поставляет товар с отсрочкой платежа под гарантии в среднем до 3 месяцев);

-избежать риска получения некачественного товара;

-увеличить объем закупок;

-улучшить конкурентоспособность, ускорить оборачиваемость средств.

Основными доходами фактора (как уже говорилось выше) являются:

проценты по кредиту;

факторинговые тарифы.

Таким образом можно выделить главные экономические достоинства факторинга:

увеличение ликвидности, рентабельности и прибыли;

превращение дебиторской задолженности в наличные деньги;

возможность получать скидку при немедленной оплате всех счетов поставщиков;

независимость и свобода от соблюдения сроков платежей со стороны дебиторов;

возможность расширения объемов оборота;

повышение доходности;

экономия собственного капитала;

улучшение финансового планирования.

Факторинг позволяет поставщику сконцентрироваться на основной деятельности, ускорить оборот капитала, повышая в нём доли производительного капитала, тем самым увеличивая его доходность. Факторинг уменьшает сумму баланса поставщика и улучшает его структуру, увеличивая показатель соотношения собственного и привлеченного капитала.

Важно отметить, что эти услуги позволяют поддерживать оптимальное соотношение собственного и заёмного капиталов, что обеспечивает устойчивое финансовое положение предприятия.

Предположим, ТОО «МЕРЕЙ» заключил договор о поставке товара стоимостью 200 тыс. тенге с отсрочкой платежа 30 дней. Одновременно ТОО «МЕРЕЙ» заключает договор факторинга с банком. Договор предусматривает, что немедленно после поставки товара покупателю банк выплачивает продавцу в качестве досрочного платежа 90 процентов от суммы поставки. Остаток (сумма поставки минус сумма досрочного платежа минус комиссия банка) выплачивается продавцу в День поступления денег от дебитора. Комиссия банка по операциям факторинга составляет 3 процента.

Фирма получит: 200 тыс. тенге (общая сумма счетов) - 6 тыс. тенге (комиссия фактора) =194 тыс. тенге.

Учет факторинговых операций. Факторинг представляет собой уступку денежного требования одной стороной, являющейся финансовым агентом, которая передает или обязуется передать деньги в распоряжение другой стороне (клиенту), а та, в свою очередь, уступает или обязуется уступить финансовому агенту свое денежное требование к третьему лицу (должнику), вытекающее из отношений с третьим лицом.

Основная корреспонденция счетов по учету факторинговых услуг отраженна в таблице 3.4

Таблица 3.4 Корреспонденция счетов по учету факторинговых услуг

| Содержание операции | Дебет | Кредит |

| Поступило на текущие счета от банка | 1050 (Денежные средства на сберегательных счетах) | 1010 (Денежные средства в кассе) 1030 (Денежные средства на текущих банковских счетах) |

| Начисление процента | 7310 (Расходы по вознаграждениям) | 3050 (Прочие краткосрочные финансовые обязательства) |

3) Предложение покупателям скидок.

Одним из способов мобилизации денежных ресурсов торгового предприятия является предоставление контрагентам денежной скидки, то есть суммы, на которую уменьшается общая счет-фактурная цена, если оплата будет получена в течение определенного срока. Применение данного вида скидки позволяет сохранить временной интервал с момента отгрузки товаров до их оплаты и тем самым уменьшить срок предоставления покупателям беспроцентного кредита, что особенно важно в условиях инфляции.

В условиях инфляции любая отсрочка платежа ведет к уменьшению текущей стоимости реализованной продукции. Необходимо оценить возможность предоставления скидки при досрочной оплате. Если предприятие вынуждено компенсировать увеличение дебиторской задолженности за счет краткосрочных кредитов банков, то в каком случае предприятие «теряет» больше: при предоплате и предоставлении скидки или без скидки, но при отсрочке платежа. В случае предоплаты предприятие имеет возможность использовать в обороте поступившие средства и получить дополнительный доход.

Торговые предприятия для ускорения оборачиваемости наличных денег и увеличения объема продаж своего товара предлагают различные скидки. Зачастую предприятиям назначают цены из прейскурантов или каталогов. Эти цены могут подлежать скидки с цены или скидки с продаж. Подобные скидки используются во избежание частых изменения каталогов, с целью назначения разных цен на разные партии закупаемых товаров или для того, чтобы скрыть истинную цену от конкурентов.

Рассмотрим пример, отражения операций при продаже и оплате товаров при предоставлении скидки за оплату в срок валовым и чистым методом (операции приведены без учета НДС). Расчет скидок валовым и чистым методом представлен в таблицы

Теоретически использование чистого метода является более правильным, поскольку он в большей степени отвечает принципу осмотрительности (осторожности), но на практике обычно используется валовый метод.

Таблица 3.5 Расчет скидок валовым и чистым методом.

| Валовый метод | Чистый метод |

| Реализованы товары на сумму $ 15600 на условиях 2/10 чистых 30 Д-т Счета к получению (1210) - $15600 К-т Доход от реализации товаров (6010) -$ 15600 2. Покупатель оплачивает товары на сумму $5200 в течение периода действия скидки Д-т Денежные средства (1010,1040) - $5096 Д-т Скидки за оплату в срок (6030) - $104 (2% х 5200) К-т Счета к получению (1210) - $5200 Товары на сумму $10400 оплачены после периода действия скидки Д-т Денежные средства (1010,1040) – $ 10400 К-т Счета к получению (1210) -$10400 В конце года сумма скидок будет отнесена на уменьшение дохода компании | - 1. Реализованы товары на сумму $15600 на условиях 2/10 чистых 30 (2% от$15600 = $312) Д-т Счета к получению (1210) - $15288 К-т Доход от реализации товаров (6010) - $15288 2. Покупатель оплачивает товары на сумму $5200 (с учетом скидки) в течение периода действия скидки Д-т Денежные средства (1010,1040) - $5096 К-т Счета к получению (1210) - $5096 3. Товары на сумму $10400 оплачены после периода действия скидки Д-т Денежные средства (1010,1040) - $10400 К-т Потерянные скидки за оплату в срок (6280) – 208 (2% х$10400) К-т Счета к оплате (1210) - $10192 В конце года сумма потерянных скидок будет отнесена на увеличение дохода компании |

ТОО «МЕРЕЙ» предложила своему клиенту денежную скидку в размере 5% при условии, что он оплатит товар в течение 10 дней, максимальная отсрочка платежа - 30 дней, то есть реализация на условия 5/10 чистых 30. Договорная сумма реализованного товара - 260 000 тенге (стоимость без НДС), себестоимость отпущенного товара - 210 000 тенге. Какие следует произвести бухгалтерии записи в учете компании, если товар отгружен 2 марта и оплачен 7 марта 2008 г.

2 марта 2008 г. на основании накладной произведен отпуск реализованного товара и выписан счет-фактур на договорную стоимость реализованных товаров на сумму 299 000 тенге. В бухгалтерском учете были произведены следующие записи:

1.На фактическую себестоимость реализованных товаров

Д-т Себестоимость реализованной продукции и оказанных услуг (7010) -210 000 тенге

К-т Товары (1330) - 210 000 тенге

2.На сумму предъявленного счета покупателям (договорная стоимость)

Д-т Краткосрочная дебиторская задолженность покупателей и заказчиков (1210)-299 000 тенге

К-т Доход от реализации продукции и оказания услуг (6010) - 260 000 тенге

К-т Налог на добавленную стоимость (3130) - 39 000 тенге

марта 2008 г. выписан дополнительный корректировочный счет-фактура на сумму представленной денежной скидки и произведена бухгалтерская запись:

Д-т Скидки с цены и продаж (6030) - 13 000 тенге

Д-т Налог на добавленную стоимость (3130) - 1 950 тенге

К-т Краткосрочная дебиторская задолженность покупателей и заказчиков (1210)-14 950 тенге

9 марта 2008 г. поступление оплаты от покупателя отраженно бухгалтерской записью:

Д-т Денежные средства (1010, 1040) - 284 050 тенге

К-т Краткосрочная дебиторская задолженность покупателей и заказчиков (1210)-284 050 тенге

Вконце отчетного периода предоставлена скидка в бухгалтерском учете относится на уменьшение итогового дохода компании

Д-т Нераспределенная прибыль (непокрытый убыток) отчетного года (5510) -13 000 тенге

К-т Скидки с цены и продаж (6030) - 13 000 тенге.

Операции, связанные с наличием и движением расчетов по предъявленным покупателям и заказчикам к оплате расчетным документам за отгруженную готовую продукцию (товары), выполненные работы и оказанные услуги отражаются на активных счетах 1210 "Краткосрочная дебиторская задолженность покупателей и заказчиков" и 2110 "Долгосрочная задолженность покупателей и заказчиков". Корреспонденция счетов типовых операций по учету задолженностей покупателей и заказчиков приведена в таблице 3.6:

Таблица 3.6 Корреспонденция счетов типовых операций по учету задолженностей покупателей и заказчиков

| Содержание операции | Дебет | Кредит |

| Реализация готовой продукции (товаров, работ, услуг) - на договорную стоимость без НДС - на сумму НДС | 1210 1210 | 6010 3130 |

| Поступление платежей от покупателей и заказчиков | 1010, 1020 1040, 1050, др. | 1210 2110 |

| Предоставление скидок покупателям: - на сумму предоставленной скидки - на сумму НДС по скидке | 6030 3130 | 1210 2110 1210 2110 |

Отражение скидок в программе «1С»

В типовых настройках «1С: Бухгалтерия 7.7» операции связанные с предоставлением скидок при продаже товара, как правило не автоматизированы. Обычно эта возможность реализуется в настройках для программы «1С: Торговля и Склад 7.7», т.к эта программа специально была создана для автоматизации процесса торговли как оптовой, так и розничной. Но при желании заказчиков возможность автоматизации отражения скидок с цены или с продаж можно реализовать и в программе «1С: Бухгалтерия 7.7:», как дополнительную функциональную опцию.

На практике, чтобы показать скидку, которая имела место при расчетах с покупателем, пользователи программы «1С: Бухгалтерия 7.7» отражают ее с помощью ручной операции, которая уменьшает общий долг клиента.

Некоторые пользователи имеют в своем распоряжении как программу «1С: Бухгалтерия 7.7»:, так и «1С: Торговля и Склад 7.7», где первичные данные оформляются в программе «1С: Торговля и Склад 7.7» и далее, через дополнительный механизм выгрузки-загрузки торговых операций, данные переносятся в программу «1С: Бухгалтерия 7.7:». В алгоритмах переноса торговых операций можно предусмотреть отражение операций со скидками.

Заключение

Современный этап экономического развития Республики Казахстан характеризуется возникновением проблемы неплатежей, вызывающей рост дебиторской задолженности, что отрицательно сказывается на финансовом положении предприятий и снижает их устойчивость.

Проверяя расчеты с дебиторами, аудитор должен выяснить, правильно ли отражена в балансе дебиторская задолженность. При проверке дебиторской задолженности по I разделу аудитору необходимо обратить внимание на своевременное взыскание сумм и на задолженность, по которой истек срок исковой давности.

Правильная организация расчетных операций обеспечивает устойчивость оборачиваемости средств организации, укрепление в ней договорной и расчетной дисциплины и улучшение ее финансового состояния. Кроме того, рациональная организация расчетных операций, правильность постановки их учета предупреждают негативные последствия по этим операциям. Поэтому аудиторской проверке подвергаются все расчетные операции экономического субъекта различными приемами и методами контроля.

Установив достоверность дебиторской задолженности, отраженной в балансе предприятия, аудитор должен изучить изменение ее структуры, дать оценку с точки зрения ее реальной стоимости, распределить дебиторскую задолженность по срокам образования, определить качество и ликвидность этой задолженности.

По результатам проведенного финансового анализа предприятия ТОО «МЕРЕЙ» можно сделать следующие выводы - предприятие в 2006г. было независимо на 12%, в 2007г. на 31%, а в 2008г. на 27%, что говорит об увеличении финансовой независимости. Однако необходимость привлечения заемных средств возникает. Проведя анализ финансовых коэффициентов, видно, что предприятие функционирует в основном за счет собственных средств, получает прибыль, однако вынуждена привлекать дополнительные источники покрытия, ослабляющие финансовую напряженность.

Анализ состояния дебиторской задолженности оказывает неоценимую помощь в определении ненадежных партнеров, а также помогает при проведении ликвидационной политики дебиторской задолженности, которая в свою очередь ведет к существенному улучшению многих показателей работы предприятия в целом

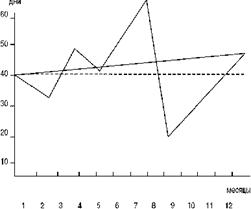

Произведя расчет основных показателей характеризующих ликвидность, оборачиваемость дебиторской задолженности можно сделать вывод о скорости, с которой дебиторская задолженность может превращаться в денежную наличность. Оборачиваемость дебиторской задолженности в днях, равная 24 и в разах равная 17,4 - показывает, сколько раз дебиторская задолженность образуется и может возвратиться предприятию за анализируемый период. Данные расчеты свидетельствуют о достаточной ликвидности, высокой оборачиваемости ![]()

![]() дебиторской задолженности. В ходе проведенного анализа выяснилось, что доля дебиторской задолженности в конце 2006г. увеличилась, к концу 2007г. уменьшилась, а к концу 2008г. вновь увеличилась, что свидетельствует о деятельности компании по снижению дебиторской задолженности.

дебиторской задолженности. В ходе проведенного анализа выяснилось, что доля дебиторской задолженности в конце 2006г. увеличилась, к концу 2007г. уменьшилась, а к концу 2008г. вновь увеличилась, что свидетельствует о деятельности компании по снижению дебиторской задолженности.

Основные изменения в сторону уменьшения дебиторской задолженности на 2606,5 тысяч тенге произошли в составе расчетов с покупателями за продукцию технического назначения. Изменились сроки оплаты за полученную продукцию с 45 банковских дней до 15 банковских дней.

Показатель, характеризующий долю сомнительной дебиторской задолженности в общей сумме счетов к получению, показывает в конце 2006г. минимальную долю сомнительной дебиторской задолженности, и в конце 2007г. и в конце 2008г. увеличение этой доли.

Рост дебиторской задолженности создает финансовые затруднения, так как компания может чувствовать недостаток финансовых ресурсов для выплаты заработной платы, расчетов с кредиторами и другие.

Кроме того, дебиторская задолженность приводит к замедлению оборачиваемости капитала. Просроченная дебиторская задолженность означает также рост риска непогашенных долгов и уменьшение прибыли, поэтому предприятие должно быть заинтересовано в сокращении сроков погашения причитающихся ему платежей.

Таким образом, для уменьшения дебиторской задолженности компании необходимо ускорить платежи путем совершенствования расчетов, предварительной оплаты, предоставление скидки при досрочной оплате.

Казахстанские предприятия, не только должны усвоить современный зарубежный опыт стабилизации и улучшения финансового состояния, но и проводить собственную активную политику в области самосовершенствования. Именно активность и инициатива помогут предприятию справиться с опасностями рыночной экономики и позволят сохранить жизнеспособность. Главная цель достигнута, задачи выполнены.

Список использованной литературы

1. «Финансовый учет на предприятии» под ред. Р. М. Рахимбековой. Алматы. 2003г.-473с.

2. Толпаков Ж.С. Бухгалтерский учет: Учебник для вузов. - Караганда, ОАО «Карагандинская Полиграфия», 2004. - 983 с.

3. Правила ведения бухгалтерского учета

4. Требованиями по технической укрепленности касс и оснащению средствами охранно-пожарной сигнализации

5. Приказ Министра финансов Республики Казахстан от 21 июня 2007 года № 216 «Об утверждении типовых форм первичных документов»

6. «Признаки и порядок определения платежности денежных знаков», установленные Национальным Банком Республики Казахстан

7. Ержанов М.С. Основы бухгалтерского учета и новая корреспонденция счетов. - Алматы, 2008-15 с.

8. Правила Национального банка Республики Казахстан 25.04.2000 № 179 «Правила использования платежных документов и осуществления безналичных платежей и переводов денег на территории Республики Казахстан»

9. Закон Республики Казахстан «О валютном регулировании и валютном контроле» от 13.06.2005 № 57-3

10. Постановление правления национального банка РК от 24 августа 2000 года № 331 «Об утверждении Правил выпуска и использования платежных карточек в Республике Казахстан» (с изменениями от 28.05.2007 г. №58)

11. http://www.bankirsha.com

12. Типовой план счетов: Методические рекомендации по составлению корреспонденции счетов. Часть 1. № 11 (208), 2007. - 44

13. Гражданский кодекс РК

14. Закон «О бухгалтерском учете и финансовой отчетности» РК 28.02.07 № 234

15. Закон «Об аудиторской деятельности» в РК от 20.11.1998

16. Стандарты аудита

17. Кодекс этики аудиторов

18. Аудит: Учебное пособие / Под ред. О. В. Ковалевой - М.: «Приор-издат», 2003. - 320 с.

19. Дюсембаев К.Ш. Аудит и анализ в системе управления финансами (теория и методология). - Алматы: Экономика, 2000. - 293 с.

20. Абленов Д. О. Основы аудита: Учебное пособие. - Алматы: Экономика, 2003. -294 с.

21. Национальный стандарт финансовой отчетности 2

22. Национальныйстандарт финансовой отчетности 2

23. Закон Республики Казахстан от 9 июля 1998 года № 272-1 «О естественных монополиях» (с изменениями от 27.07.2007 г. № 316-Ш ЗРК)

24. «Правила об особом порядке формирования затрат, применяемом при утверждении тарифов (цен, ставок, сборов) на услуги (товары, работы) субъектов естественной монополии», утвержденных приказом Агентства Республики Казахстан по регулированию естественных монополий и защите конкуренции от 30 июля 2003 года№ 185-ОД

25. Русак В. А., Русак Н. А. Финансовый анализ субъекта хозяйствования: Справочное пособие - Мн.: Выш. шк., 1997. - 309 с.

26. Ковалев В. В. Финансовый анализ. Управление капиталом. Выбор инвестиций. Анализ отчетности. - М.: Финансы и статистика, 1995. - 432 с.

27. Шеремет А. Д., Сайфулин Р. С. Финансовый анализ. - М.: Аудит и финансовый анализ, IV квартал 1995. - 88.

28. Аудиторский отчет

Приложение А

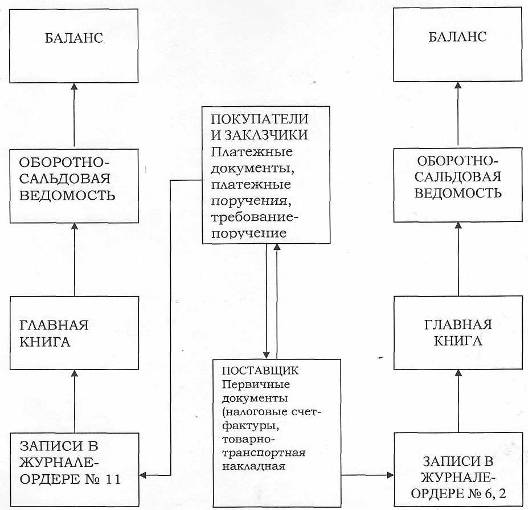

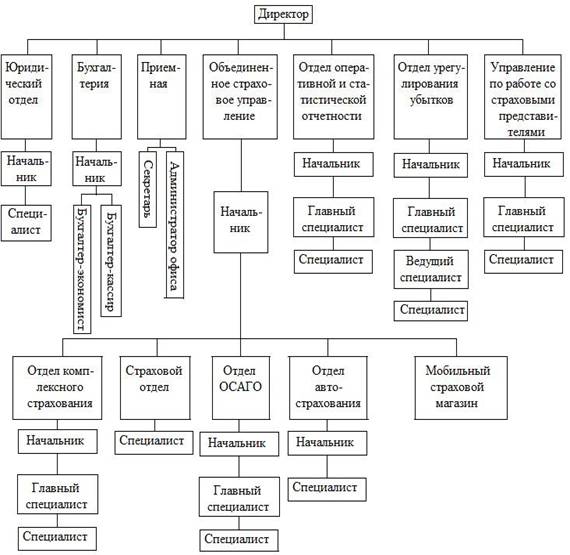

Рисунок 1 Порядок ведения учета расчетов с покупателями и заказчиками, поставщиками и подрядчиками

Приложение Б

Таблица 1 Наличие оправдательных документов на приобретение товарно-материальных ценностей

| № п/п | Наименование поставщика | Приходный документ, номер, дата | Договор, номер, дата, срок действия | Письмо-заявка, номер, дата | Счет-фактура, номер, дата |

Таблица 2 Неотфактурованные поставки

| № п/п | Наименование поставщика | Дата и номер приходного документа, по которому нет счета-фактуры | Причины отсутствия счетов-фактур |

Таблица 3 Предъявляемые претензии

| № п/п | Значится по документам поставщика | Значится по данным склада | Коммерчес-кий акт, номер, дата | Дата предъявления претензий |

Таблица 4 Правильность изъятия поставщиками НДС

| № п/п | Наименование поставщика | Дата | Счет, номер | Сумма по счету, тг | НДС по счету, тг | НДС по пересчету | Отклонения |

Приложение В

Таблица 5 Реальность дебиторской задолженности, числящейся на 1210 счете

| № п/п | Наименование поставщика | Дата возникновения задолженности | Сальдо задолженности на «_»_____год | Соответствие сальдо выпискам и запросам | ||

| Д-т | К-т | Сумма | Примечание | |||

Таблица 6 Проверка полноты отгруженных товарно-материальных ценностей

| № п/п | Наименование покупателя | Документ, номер, дата | ТМЦ | Числится по счету, тг | Фактически отгружено, тг | Отклонения, тг +/- |

Приложение Д

Журнал-ордер №11 по кредиту счетов 1200 подразделов, тенге

| К-т | 1210 | 6010 | 3130 | 6210 | 6280 | 3510 | Итого |

| Д-т | |||||||

| 1030 | 22015367 | 22015367 | |||||

| 1010 | 1199690 | 1199690 | |||||

| 1210 | 48942265 | 7874468 | 224502 | 48656 | 271427 | 57361318 | |

| 3390 | 33806159 | 33806159 | |||||

| 3310 | 3552951 | 3552951 | |||||

| Итого: | 60574167 | 48942265 | 7874468 | 224502 | 48656 | 271427 | 117935485 |

Похожие работы

... счетов дебиторами, 4) просроченности дебиторской задолженности, 5) стоимости предоставления кредита. Полученные результаты раскрывают внутренние причины обусловливающие неэффективное управление дебиторской задолженностью данного экономического субъекта: · Ухудшение показателей ликвидности и финансовой независимости; · Снижение объема (или уровня) дебиторской задолженности; · ...

... дебиторской задолженности составлял 216 дней, можно говорить о том, что в 2007 году наблюдается ускорение оборачиваемости дебиторской задолженности ООО «Ромашка», следовательно, предприятие сокращает кредит, предоставляемый покупателям. Для более полного анализа дебиторской задолженности рассчитаем показатели доли дебиторской задолженности в общем объеме текущих активов, оборотных активов, долю ...

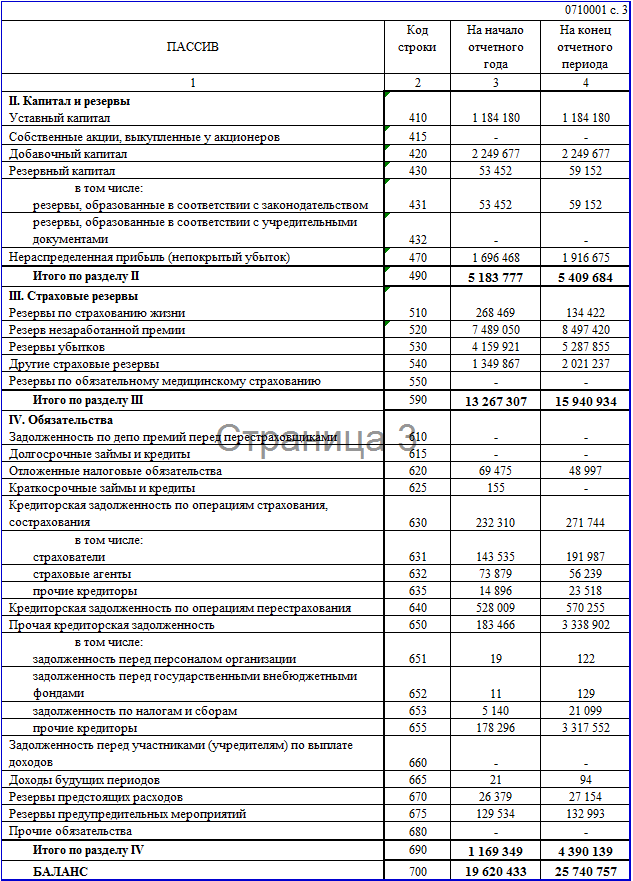

... же распространенными обязательствами, которые прекращаются по соглашению об отступном, являются обязательства по договорам купли-продажи, возмездного оказания услуг, займа. 2. АНАЛИЗ СИСТЕМЫ УПРАВЛЕНИЯ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТЬЮ НА ПРИМЕРЕ ЗАО «СТРАХОВАЯ ГРУППА «СПАССКИЕ ВОРОТА» 2.1 Общая характеристика деятельности ЗАО «Страховая группа «Спасские ворота» ЗАО "Страховая группа "Спасские ...

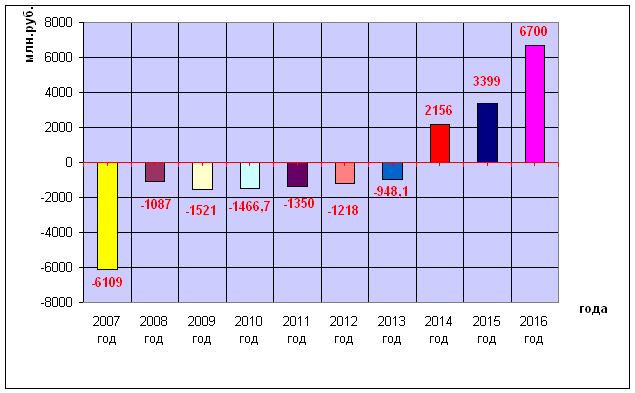

... цельнометаллокордных шин (ЦМК-шин) мощностью 1,2 миллиона штук в год на территории ОАО «Нижнекамскшина». 3 Совершенствование управления инвестиционной привлекательностью предприятия на примере ОАО «Нижнекамскшина» 3.1 Пути повышения инвестиционной привлекательности предприятия Отрицательная динамика основных макроэкономических показателей, низкие темпы научно-технического прогресса, ...

0 комментариев