Навигация

Показатели экономической эффективности использования оборотных средств организации

2.2 Показатели экономической эффективности использования оборотных средств организации

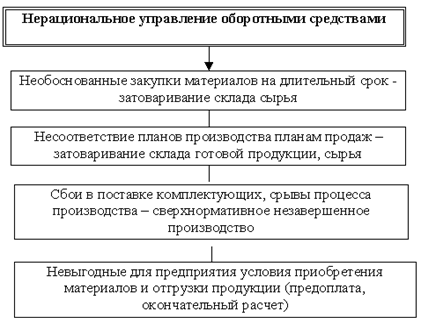

Необходимым условием выполнения планов по производству продукции, снижению ее себестоимости, росту прибыли, рентабельности является полное и своевременное обеспечение организации сырьем и материалами необходимого ассортимента и качества.

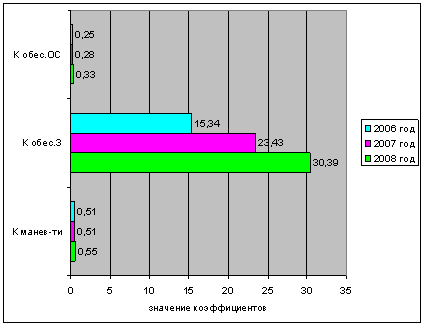

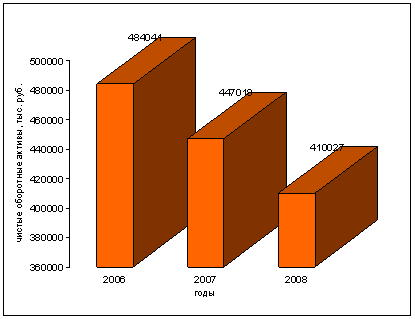

Величина собственного оборотного капитала в экономическом анализе подвергается абсолютному и относительному измерению и оценке. С помощью абсолютных показателей оценивают стоимость оборотных активов и абсолютные изменения. К относительным показателям относят индексы относительных изменений капитала, удельные веса отдельных активов в общем составе оборотных средств, темпы роста, темпы прироста, оборачиваемость, рентабельность и др. Среди относительных показателей отношение собственного оборотного капитала (собственный капитал минус внеоборотные активы) к общей сумме оборотного капитала называют коэффициентом обеспеченности оборотных активов собственными средствами (КОСС). Его величина должна быть не ниже 0,1. Невыполнение данного ограничения свидетельствует о недостаточности собственных источник в составе оборотных средств. Это означает, что слишком большая часть оборотных средств сформирована из заемных средств. Запасы должны быть обеспечены не менее чем на 0,6-0,8 долей единицы собственным капиталом за минусом внеоборотных активов.

Организации, не обеспеченные собственными оборотными средствами, банки оценивают как финансово неустойчивые и ограничивают режим кредитования для них. По таким организациям изучают причины недостатка собственного оборотного капитала и разрабатывают мероприятия по нормализации оборотного капитала и рациональному его использованию. Наиболее распространенные причины необеспеченности организации собственным оборотным капиталом – недостаточный объем продаж, нарушение структуры товарооборота, замедление товарооборачиваемости, затоваривание.

Рассчитаем названный коэффициент для анализируемого предприятия.

КОСС = (Собственный капитал – Внеоборотные активы) / Оборотные активы

На конец 2007 года КОСС составил:

(1325-89) / 1710 = 0,72

На конец 2008 года КОСС составил:

(1624-75)/2241 = 0,69

Как мы видим, значение показателя является не очень высоким, но в то же время соответствует принятому критерию оценки.

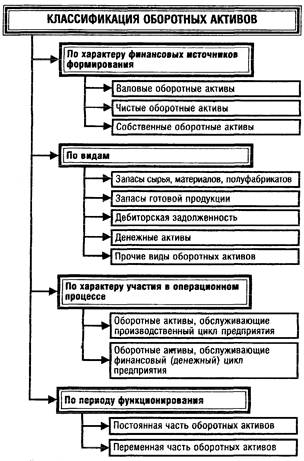

Комплексная оценка эффективности использования материальных ресурсов осуществляется в практике экономической работы системой показателей и моделированием их взаимосвязи. Показатели эффективности использования материальных ресурсов делятся на обобщающие и частные.

К обобщающим показателям относятся: коэффициент оборачиваемости и скорости оборота запасов, коэффициент закрепления, коэффициент загрузки, удельный вес материальных затрат в себестоимости продукции, коэффициент использования материальных ресурсов, прибыль на 1 руб. материальных затрат, а также показатели материалоемкости и материалоотдачи продукции.

Частные показатели эффективности материальных ресурсов используются для характеристики эффективности потребления отдельных элементов материальных ресурсов, а также для оценки материалоемкости отдельных изделий. Удельная материалоемкость отдельных изделий может исчисляться в стоимостном, натурально-стоимостном и натуральном выражении.

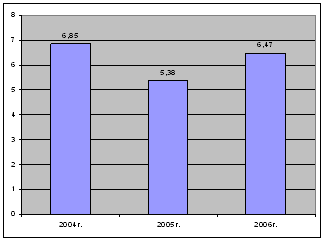

Основным показателем эффективности использования оборотных средств является коэффициент оборачиваемости.

Показатели, характеризующие скорость оборота оборотных средств и их элементов, очень важны для анализа финансово-хозяйственной деятельности организации. На данном этапе анализа сначала оценивают оборачиваемость товарно-материальных запасов (ТМЗ).

Поскольку производственные запасы учитываются по стоимости их приобретения, для расчета коэффициента оборачиваемости или скорости оборота запасов (lобор) используется не выручка от продажи, а себестоимость проданной продукции. Здесь используется формула

где S — себестоимость реализованной продукции; ЕМ — средний остаток запасов за данный отчетный период.

Отсюда легко определяется и показатель средней продолжительности одного оборота в днях. В практике финансовых расчетов при исчислении показателей оборачиваемости для некоторого их упрощения принято считать продолжительность любого месяца равной 30 дням, любого квартала — 90 дням и год — 360 дням. Продолжительность оборота в днях (l дн) можно рассчитать по формуле

где t — продолжительность периода, за который определяются показатели, дней (q = 30, 90, 360).

Этот показатель (lдн) не зависит от продолжительности того периода, за который был вычислен, в отличие от коэффициента оборачиваемости. Так, если продолжительность одного оборота — 30 дней, то скорость оборота будет равна или 3 оборотам в квартал и (или) в то же время — 12 оборотам в год.

Коэффициент закрепления (К3) — это величина, обратная коэффициенту оборачиваемости. Она характеризует долю запасов, приходящихся на 1 руб. себестоимости реализованной продукции:

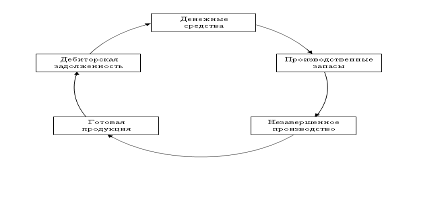

Оборачиваемость оборотных средств может замедляться или ускоряться. В результате ускорения оборачиваемости оборотных средств, т. е. сокращения времени прохождения оборотными средствами отдельных стадий и всего кругооборота, снижается потребность в этих средствах, происходит их высвобождение из оборота. Замедление оборачиваемости сопровождается вовлечением в оборот дополнительных средств.

Материалоотдача (Мо) показывает, какой объем реализации услуг приходится на каждый рубль вложенных в производство материальных ресурсов:

![]()

где N — объем реализации услуг; М — стоимость материальных ресурсов.

Материалоемкость (МЕ) является показателем, обратным материалоотдаче, и показывает, сколько материальных затрат необходимо произвести или фактически приходится на 1 руб. объема реализации услуг:

Расчет основных показателей практически основан на соотношении объема реализации услуг и среднего остатка оборотных средств.

Таблица 3

Анализ показателей оборачиваемости и эффективности использования оборотных средств ООО «Электрика» в 2007-2008 гг. (тыс. руб.)

| Показатель | 2007г. | 2008г. | Темп роста, % | Абсолютное отклонение (+, -) |

| Коэффициент оборачиваемости | 7,51 | 12,4 | 174,17 | +5,57 |

| Коэффициент закрепления | 0,13 | 0,08 | 61,54 | -0,05 |

| Длительность оборота оборотных средств в днях | 47,94 | 27,52 | 57,41 | -20,42 |

| Материалоемкость, руб. | 0,08 | 0,04 | 50,0 | -0,04 |

| Материалоотдача, руб. | 12,69 | 24,26 | 191,17 | +11,57 |

Анализ данных таблицы 3 показывает, что в 2008 году улучшились все показатели, характеризующие эффективность использования запасов: повысился коэффициент оборачиваемости и, следовательно, на 20,5 дней сократилась длительность одного оборота; снизилась материалоемкость и практически в два раза выросла материалоотдача, что свидетельствует об эффективном использовании оборотных средств.

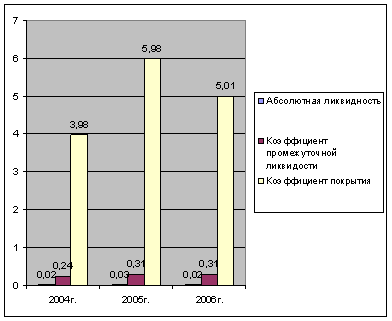

Анализ дебиторской задолженности занимает особое место в системе комплексного анализа оборотного капитала. Дебиторская задолженность является неотъемлемой частью оборотного капитала. Комплексный анализ дебиторской задолженности имеет большое значение в деле укрепления платежной дисциплины, ускорения расчетов, повышения ликвидности активов, их платежеспособности, эффективности расчетов и в целом хозяйственных процессов.

Сразу следует отметить следующие существенные моменты:

- в оптимальном бухгалтерском балансе дебиторская задолженность и денежные средства должны соответствовать кредиторской задолженности;

- значительное превышение кредиторской задолженности над дебиторской - - создает угрозу платежеспособности организации, так как непогашенная в срок кредиторская задолженность может привести к банкротству организации;

- средства, находящиеся в дебиторской задолженности, являются беспроцентным кредитом, суммы, размещенные в ее составе, теряют свою реальную стоимость вследствие инфляции;

- рост дебиторской задолженности, как правило, приводит к росту кредиторской задолженности, так как при наличии большой дебиторской задолженности организация стремится найти дополнительные источники финансирования потребности в оборотных средствах (чаще всего заемные);

- очень большая доля как дебиторской, так и кредиторской задолженности может иметь одинаково негативные последствия для организации, поэтому необходимо контролировать как уровень дебиторской и кредиторской задолженности, так и их возраст (задолженность свыше трех месяцев);

- отвлеченные из оборота денежные средства должны направляться на погашение текущих обязательств и финансирование текущих нужд организации.

Анализ эффективности дебиторской задолженности строится в целом на оценке оборачиваемости, коэффициента загрузки и длительности оборота в днях. Динамика этих показателей может быть весьма информативной. Замедление оборачиваемости дебиторской задолженности равнозначно замораживанию части оборотных активов и может повлечь за собой увеличение заемных источников финансирования для покрытия активов, выведенных из оборота. Ускорение оборачиваемости дебиторской задолженности, напротив, способствует высвобождению части оборотных активов и создает возможность их использования в иных целях.

Коэффициент оборачиваемости средств в расчетах (обороты):

где ЕДЗ — средняя величина дебиторской задолженности.

Коэффициент оборачиваемости средств в расчетах (коэффициент оборачиваемости дебиторской задолженности) показывает расширение или снижение коммерческого кредита, предоставляемого организацией. Увеличение коэффициента означает сокращение продаж в кредит, его снижение свидетельствует об увеличении объема предоставляемого кредита.

Немаловажен показатель, который характеризует длительность погашения дебиторской задолженности (в днях), — это оборачиваемость средств в расчетах:

Чем продолжительнее период погашения, тем выше риск ее непогашения. Этот показатель следует соотносить с категориями дебиторов — юридических и физических лиц, с видами продукции, условиями расчетов.

Для оценки деловой активности организации рассчитывается коэффициент погашаемости дебиторской задолженности:

В дополнение к оценке оборачиваемости необходимо добавить анализ «возраста» дебиторской задолженности и его сопоставление с контрактными условиями. Очевидно, что для такого анализа необходима хорошая аналитика учетных данных. На ее основе можно просчитать такие показатели, как:

• коэффициент просроченности дебиторской задолженности

где ![]() - сумма не оплаченной в срок дебиторской задолженности; ЕДЗ — общая сумма дебиторской задолженности.

- сумма не оплаченной в срок дебиторской задолженности; ЕДЗ — общая сумма дебиторской задолженности.

В таблице 4 приведены показатели, характеризующие эффективность использования дебиторской задолженности предприятия в 2007-2008 гг.

Таблица 4

Анализ показателей оборачиваемости и эффективности использования дебиторской задолженности ООО «Электрика» в 2007-2008 гг. (тыс. руб.)

| Показатель | 2007г. | 2008г. | Темп роста, % | Абсолютное отклонение (+, -) |

| Коэффициент оборачиваемости средств в расчетах (обороты) | 0,91 | 47,7 | 1347,25 | +11,35 |

| Оборачиваемость средств в расчетах (дни) | 395,60 | 29,36 | 7,42 | -366,24 |

| Коэффициент погашаемости дебиторской задолженности | 1466,48 | 236,91 | 16,16 | -1229,57 |

| Коэффициент просроченности дебиторской задолженности | 0,24 | 0,26 | 108,33 | +0,02 |

Анализ данных таблицы показал, что оборачиваемость средств в расчетах в 2008 году также значительно увеличилась, продолжительность одного оборота сократилась практически на календарный год. Просроченная дебиторская задолженность составляла в 2007 году 24%, в отчетном году доля ее немного выросла.

Общие рекомендации по управлению дебиторской задолженностью представляют собой:

- контроль над состоянием расчетов с покупателями;

- формирование широкого круга потребителей, что позволяет уменьшить риск неуплаты одним или несколькими крупными покупателями;

- необходимость следить за соотношением дебиторской и кредиторской задолженности, так как значительное превышение дебиторской задолженности создает угрозу финансовой устойчивости организации и вызывает потребность в привлечении дополнительных, менее эффективных источников финансирования;

- использование способа начисления процентов за отсрочку платежа или предоставления скидок дебиторам при досрочной оплате;

- использование факторинга в расчетах.

Факторинг означает продажу дебиторской задолженности предприятия (обычно со скидкой) специальному агенту — фактору. Продавец задолженности получает от фактора наличные деньги в размере 60—90% от ее общей суммы. В результате повышается ликвидность оборотных активов, появляется возможность вовлечения досрочно полученных средств в оборот (на закупку товаров для перепродажи). Вследствие таких операций происходит ускорение оборачиваемости оборотного капитала, высвобождая новые средства для последующих вложений.

3.Планирование и оптимизация оборотного капитала ООО «Электрика»

Похожие работы

... определенной имущественной и оперативной самостоятельностью с тем, чтобы вести дело рентабельно и нести ответственность за принимаемые решения. 1.3 Информация, используемая для оценки управления источниками финансирования оборотного капитала организации Информация, необходимая для принятия решений контрагентами предприятия, его собственниками и менеджерами, при принятии решений в рамках ...

... . Заключение Задача эффективного управления оборотными активами для предприятий наиболее актуальна в современной экономики, поскольку состояние и эффективность использования оборотных активов − одно из главных условий успешной деятельности предприятия, предопределяющее финансовое состояние и устойчивость его положения на рынке. Развитие рыночных отношений определяет новые условия ...

... Коэффициент соотношения труднореализуемых активов и легкореализуемых : Труднореализуемые активы / ( текущие активы - труднореализуемые активы) 2.2. Финансовые инвестиции в оборотный капитал ООО «Ак-Бидай» Таблица 1 Оценка структуры активов (капитала предприятия наименование алгоритм расчета абсолютное значение финансовых коэффициентов числитель, тыс. руб знаменатель, тыс. ...

... отчетности о наличии и использовании материальных ресурсов и форме № 5-з о затратах на производство, оперативные данные отдела материально-технического снабжения, сведения аналитического бухгалтерского учета о поступлении, расходе и остатках материальных ресурсах и др. Уровень обеспеченности сырьем и материалами определяется сравнением фактического количества с плановой потребностью. Проверяется ...

0 комментариев