Навигация

Банковская система России и тенденции ее развития в современных условиях

АКАДЕМИЯ ТРУДА И СОЦИАЛЬНЫХ ОТНОШЕНИЙ

УРАЛЬСКИЙ СОЦИАЛЬНО-ЭКОНОМИЧЕСКИЙ ИНСТИТУТ

ФАКУЛЬТЕТ: заочный финансово – экономический

СПЕЦИАЛЬНОСТЬ: Бухгалтерский учет, анализ и аудит

КАФЕДРА: Экономической теории

КУРСОВАЯ РАБОТА

по дисциплине: ЭКОНОМИЧЕСКАЯ ТЕОРИЯ

Тема: Банковская система России и тенденции ее развития в современных условиях.

Студент группы БСВ 101

Бехалова Оксана Александровна

Руководитель

___________________________

(ФИО)

___________________________

(должность, уч. степень, звание)

Челябинск

2009

Оглавление

Введение

Глава 1.Характеристика банковской системы Российской Федерации

1.1. Понятие банковской системы, её образование

1.2. Функции Центрального банка

Глава 2. Структура банковской системы Российской Федерации

2.1. Элементы и признаки банковской системы Российской Федерации

2.2. Особенности развития банковской системы РФ

Глава 3.Банковская система России на современном этапе развития

Заключение

Список литературы

Введение

Банковская система является главным механизмом финансово – кредитной и предпринимательской деятельности, и от эффективности её работы в значительной степени зависят успех в преодолении экономического кризиса, снижении инфляции и финансовая стабилизация.

Как и вся экономика России, банковская система претерпевает в настоящее время кардинальные изменения, затрагивающие как структурную ее часть, так и функциональную. Изменения фиксируются банковским законодательством, разработка которого осуществляется на основе зарубежного опыта, опыта первых лет экономических реформ в России, современных представлений о сущности и назначении банковских учреждений.

Совокупность всех банков представляет собой банковскую систему, появление которой было обусловлено тем, что их расширяющаяся деятельность не может быть реализована в отдельности, вне подчинения единым правилам ведения операций, вне опоры на центр с его функциями, объединяющими деятельность системы. Именно поэтому банковская система начала формироваться только в условиях появления центральных банков и выделения их из числа других банков не только в качестве эмиссионных центров, но и регулирующего звена.

Банковская система России в настоящее время представляет собой двухуровневую систему, включающую Банк России, кредитные организации, а также филиалы и представительства иностранных банков.

Отечественным банкам, как и всей нашей экономике, не повезло во многих отношениях. К сожалению, на протяжении довольно длительного времени административное, зачастую непрофессиональное мышление подменяло экономический подход. В результате подлинные экономические функции кредитных учреждений из главных превращались во второстепенные. За всю нашу историю банки так часто игнорировали, до такой степени снизили их экономическое назначение, что даже сейчас, организуя переход к рынку, мы не уделяем им такого внимания, которого они заслуживают.

Деятельность банковских учреждений так многообразна, что их действительная сущность оказывается неопределенной. В современном обществе банки занимаются самыми разнообразными видами операций. Они не только организуют денежный оборот и кредитные отношения; через них осуществляется финансирование промышленности и сельского хозяйства, страховые операции, купля-продажа ценных бумаг, а в некоторых случаях посреднические сделки и управление имуществом. Кредитные учреждения выступают в качестве консультантов, участвуют в обсуждении народнохозяйственных программ, ведут статистику, имеют свои подсобные предприятия.

В своей работе я попробую раскрыть понятие банковской системы РФ, рассмотреть ее строение и состояние; разобрать проблемы функционирования, тенденции развития банковской системы в России.

Глава 1. Характеристика банковской системы Российской Федерации

1.1 Понятие банковской системы, её образование

Прежде чем приступить к рассмотрению банковской системы РФ, необходимо выяснить, что из себя представляют банки как элементы банковской системы.

Банки - это такие кредитные организации, которые имеют исключительное право осуществлять следующие банковские операции:

привлечение во вклады денежных средств физических и юридических лиц;

размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности (кредитование);

открытие и ведение банковских счетов физических и юридических лиц.

Итак, банк управляет вкладами и предоставляет кредиты.[5, С.5]

Также банки получают капитал от инвесторов. Стартовый капитал обычно формируется с помощью акционерного капитала и долговых инструментов, имеющих в случае банкротства второстепенное значение по отношению к депозитам. Требуется, чтобы банки имели определенное количество капитала для того, чтобы начать бизнес. Войдя в бизнес, банки имеют возможность увеличивать капитал за счет доходов, полученных от процентной разницы и других источников вложения собственного капитала.

Источниками банковских фондов служат:

Наличные фонды. Банкам нужны наличные денежные средства для удовлетворения требований по изъятию вкладов, для уплаты заработной платы и для платежа по текущим расходам. Однако кассовая наличность - это актив, не приносящий доходов. Поэтому банки хранят минимальное количество денежной наличности в кассе, достаточное для удовлетворения текущих потребностей.

Краткосрочные ценные бумаги. Когда становится недостаточно наличных денежных средств, то платежи могут производиться за счет наличных денег, полученных от продажи краткосрочных государственных ценных бумаг.

Кредиты. Финансовые учреждения берут взаймы друг у друга, а также у Центрального банка. Ссуды всегда связаны с уплатой определенного процента.

- Другие источники: погашение ссуд; бюджетные средства.

Банк зарабатывает деньги посредством разницы ("процентная разница") между стоимостью его фондов (т.е. процентов, выплаченных на депозиты и другие ссуды) и процентами, заработанными банком на различных займах. Эта "процентная разница" обычно классифицируется как "чистый остаток с процентов" и служит для многих банков основным источником дохода.

Банки также зарабатывают деньги из источников беспроцентного дохода, таких, как торговая деятельность и комиссионные доходы, полученные путем оказания:

1) других услуг, связанных с предоставлением кредита (например, обеспечение аккредитивами или обязательствами ссужать деньги);

2) консультационных услуг (консультации по управлению денежными фондами и по слиянию и приобретению других предприятий);

3) других услуг (пользование банковскими сейфами, услуг "доверенного лица" и т.д.), если комиссионные превосходят прямые затраты и накладные.

Банковская система России была создана с принятием 2 декабря 1990 года двух законов Российской Федерации: "О Центральном банке РСФСР (Банке России)" и "О банках и банковской деятельности в РСФСР".[5, С.8]

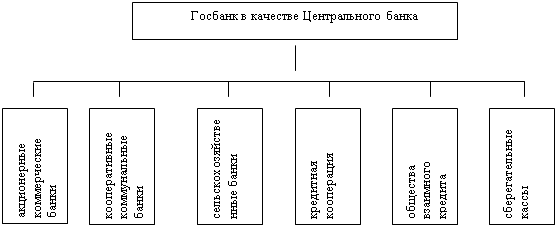

Действующее законодательство Российской Федерации отразило перемены, происходящие в банковской системе в последние годы, и закрепило ее двухуровневый характер. Первый уровень - Центральный банк Российской Федерации, второй - коммерческие банки и другие кредитные учреждения. Среди всего многообразия кредитных учреждений второй группы следует отметить так называемые специальные банки, к которым относятся инвестиционные банки, проводящие операции по выпуску и размещению корпоративных ценных бумаг; ипотечные банки, кредитующие под залог недвижимости; муниципальные банки, обеспечивающие исполнение местных бюджетов, и др. Функционируют также союзы, ассоциации и другие объединения банков.

Статья 2 Федерального закона "О банках и банковской деятельности" предусматривает следующий состав банковской системы России:

Центральный банк Российской Федерации (Банк России);

кредитные организации;

филиалы и представительства иностранных банков. Банковская система России продолжает развиваться. Федеральный закон "О внесении изменений и дополнений в Закон РСФСР "О банках и банковской деятельности в РСФСР" от 3 февраля 1996 года предусматривает иной состав банковской системы России:

ЦБ РФ;

Сбербанк, Внешэкономбанк;

Коммерческие банки;

Филиалы и представительства иностранных банков.

Сбербанк и Внешэкономбанк можно выделить среди других коммерческих банков, т.к. в этих банках контрольный пакет акций принадлежит ЦБ РФ. Таким образом, эти банки являются, по сути, государственными банками, что увеличивает их надежность. [5, С.9]

Похожие работы

... , построить банковскую систему на новой, более эффективной основе. Важно уделить больше внимание разработке международных стандартов банковского бизнеса с учетом современных тенденций. Стратегическим направлением развития национальной банковской системы России является геополитическая направленность ее движения в мировое банковское сообщество.[16] Для России решение о вступлении во Всемирную ...

... формирование в России банковского сектора, который соответствовал бы самым современным требованиям. Принятые меры также позволили бы в значительной мере укрепить законодательные и институциональные основы банковской деятельности. Глава 3. Устойчивость банковской системы России. Некоторые тенденции и проблемы В сравнении с банковскими системами выборочной группы стран (см. таблицу) банковская ...

... зарубежья Инкомбанк осуществляет расчеты с Казахстаном, Украиной, Белоруссией, Молдовой, и другие государства. Переводные операции в банки-корреспонденты осуществляются в течение 1-2 банковских дней. ГЛАВА 4 ТЕНДЕНЦИИ РАЗВИТИЯ БАНКОВСКОЙ СИСТЕМЫ Известно, что банковская система России прошла сложный путь развития в рамках различных хозяйственных укладов. До революции и во времена НЭПа ...

... ЮНИТИ, 2001. – 622 с. 5. Деньги. Кредит. Банки: Учебник для вузов/ Под ред. проф. О.М. Лаврушина. - М.: ЮНИТИ, 2001. – 622 с. 6. Е. Бернштам. Банковская система России: постдефолтная эволюция и вопросы модернизации // Российский экономический журнал. – 2002. - №9. – С. 73-81. 7. А.И. Казьмин. Развитие российской банковской системы: время прагматических решений // Деньги и кредит. – 2004. - ...

0 комментариев