Навигация

Практика управления валютными резервами

2.3 Практика управления валютными резервами

При размещении валютных резервов Нацбанк РМ руководствуется международно признанными критериями определения надежности банков - партнеров и установления лимитов на операции с ними. Нацбанк РМ также учитывает международную практику размещения валютных резервов, в соответствии с которой как в высокоразвитых, так и переходных экономиках средства валютного резерва размещаются в первоклассных зарубежных, а не отечественных банках. Указанная традиция объясняется двумя главными причинами.

Во-первых, активы в иностранных валютах всегда в конечном итоге размещаются у заемщиков в стране - эмитенте соответствующей валюты. Таким образом, и при передаче части средств валютного резерва отечественным коммерческим банкам последние будут переразмещать валюту на тех же рынках с единственным отличием - часть прибыли от такого размещения будет перераспределяться в пользу коммерческих банков (причем тем большая часть прибыли, чем более рискованным и менее качественным будет такое переразмещение). В силу своей малой известности на международных финансовых рынках и отсутствия инвестиционного рейтинга российские банки будут получать заведомо более низкий доход при размещении своих активов в первоклассных зарубежных банках, чем Банк России, имеющий в настоящее время достаточно высокую репутацию на мировом финансовом рынке. Это будет вынуждать российские банки обращаться к менее надежным заемщикам или переразмещать ресурсы на внутреннем валютном рынке, что значительно ухудшает качество активов, их надежность и ликвидность.

Во-вторых, говоря о размещении средств валютного резерва в отечественных коммерческих банках, фактически имеется в виду проведение операций по рефинансированию коммерческих банков, которое всегда должно осуществляться в национальной валюте. Система рефинансирования коммерческих банков, опосредованная иностранной валютой, подрывает устойчивость национальной валюты как единственного законного платежного средства на территории страны и не может нормально выполнять свои функции. Дополнительные сложности создает неизбежно возникающий выборочный подход при ее реализации.

Наконец, являясь членом МВФ, Молдова взяла на себя обязательства по осуществлению денежно-кредитной политики, включая достижение согласованных уровней валютных резервов. В соответствии с требованиями МВФ для всех стран - членов валютными резервами считаются только средства, размещенные в центральных и первоклассных зарубежных коммерческих банках.

Огромное значение для формирования резерва и управления им имеет валютный курс.

Официальный курс молдавского лея к доллару США рассчитывается на основании средневзвешенного курса всех сделок на валютном рынке Молдовы. При расчете курса берутся сделки, осуществленные с 12.30 предыдущего дня до 12.30 текущего дня на межбанковском и внутрибанковском рынке (банк-клиент). Курс рассчитывается автоматически на основе того, что реально сформировалось на рынке. Все остальные валюты пересчитываются по кросс-курсу на мировом валютном рынке, отслеживаемому в информационной системе REUTERS на 14.00. На данный момент курсы фиксируются, рассчитываются кросс-курсы по отношению к лею, которые становятся официальными. В случае, если валюта неликвидная, берется котировка Центрального банка - эмитента валюты.

В свою очередь, устойчивость валюты во многом определяет величина валютных резервов.

Структура валютных резервов НБМ отражает структуру обязательств, которые деноминированы в СПЗ (Специальные права заимствования - условная денежная единица, используемая МВФ).

От состояния золотовалютных резервов страны зависит бесперебойность ее международных расчетов, своевременность погашения и обслуживания внешнего государственного долга при временных нарушениях равновесия платежного баланса. В мировой практике и статистике золотовалютные резервы иначе называют резервами международных ликвидных средств. Эти резервы способствуют повышению суверенного кредитного рейтинга страны.

Обычно (если следовать мировой практике) золотовалютные резервы государства имеют две составляющие: а) централизованный запас золота; б) фонд иностранной валюты, владельцами которого выступают государственные валютные органы: Центральный банк, Министерство финансов. Обе разновидности считаются официальным резервом международных ликвидных средств. В разных пропорциях этот резерв состоит из:

- монетарного золота (страхового резервного фонда), ценности, которую можно продать на рынке, поместить в залог с целью приобретения денежных средств, необходимых для международных платежей;

- запаса иностранных валют, включающего валютные активы Центрального (Национального) банка и Министерства финансов в форме наличных денег, обратных РЕПО с нерезидентами, банковских депозитов в банках-нерезидентах с высоким рейтингом;

- резервной позиции в МВФ, в пределах которой страна-владелец имеет возможность автоматически и по первому требованию получить необходимые средства в свободно конвертируемой валюте;

- специальных прав заимствования (СДР), эмитируемых и распределяемых МВФ среди его членов в качестве резервного актива, предназначенного для урегулирования сальдо платежного баланса путем обмена на нужную иностранную валюту. При этом каждое государство создает такой их объем, который диктуется конкретной ситуацией, задачами внутренней и внешней политики, учитывая, в частности, пики погашения внешнего долга. Рекомендация МВФ гласит: объем валютных резервов центрального (национального) банка должен составлять сумму трехмесячного импорта (наиболее простой критерий). В мировой практике используется и другой усложненный критерий достаточности золотовалютных резервов государства: трехмесячный импорт плюс годовые выплаты по внешним государственным и всем корпоративным долгам страны. [36, c. 18]

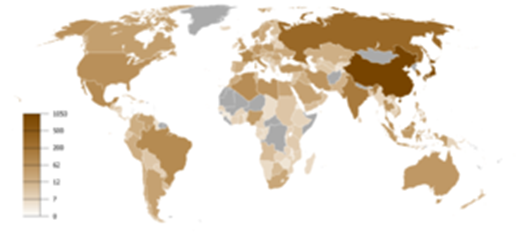

Национальные банки придерживаются определенного режима использования золотовалютных резервов. Золотовалютные резервы обеспечивают взаимодействие двух механизмов: внешнего – валютного и внутреннего – денежного обращения. Отношение разных стран СНГ к структуре золотовалютных резервов неодинаково.

В Армении, например, принято решение отказаться от золотого запаса в составе внешних валютных активов. Такую позицию Национальный банк объясняет тем, что его внешние резервы вдвое меньше государственного долга страны. Учитывается также и то, что доходность золотых депозитов низкая в сравнении с валютными. Поэтому предпочтение отдается накоплению внешних резервов в евро, долларах США, СДР, имея в виду их высокую доходность.

Последние 5-7 лет все мы стали замечать последствия необычного для Молдовы феномена, когда в республику начали поступать во все возрастающих объемах деньги от молдавских гастарбайтеров. С одной стороны, это безусловное благо стало спасением от нищеты для значительной части наших сограждан, а с другой, масштабы этих поступлений стали настолько значительны, что вызвали кардинальные макроэкономические изменения, включая и негативные. Эти симптомы весьма характерны для известной в мировой практике «голландской болезни».

Возникновение термина «голландская болезнь» связано с открытием в конце 50-х - начале 60-х годов месторождений природного газа в Северном море у берегов Голландии. Последовавший за этим рост экспорта природного газа, затраты на добычу и реализацию которого были просто не сопоставимы с получаемой денежной выручкой, принес в страну огромную массу «дармовых» денег. И это повлекло за собой, как известно, существенное удорожание национальной валюты по отношению к зарубежным валютам, что негативным образом сказалось на других экспортно-ориентированных отраслях. Т.е. под «голландской болезнью», прежде всего, подразумевается рост реального обменного курса за счет увеличения объемов экспорта ресурсодобывающих отраслей с высокой природной рентой, что в последствие оказывает негативное воздействие на другие отрасли и на экономику в целом. [45]

Молдова, к сожалению, практически, не имеет природных запасов углеводородного и других видов сырья. Тогда о какой «голландской болезни» может идти речь? Да, источник «незаработанных» страной денег иной, но беспрецедентное давление поступлений от гастарбайтеров на экономику республики таково, что налицо, фактически, все симптомы «голландской болезни».

При «голландской болезни» основная масса «дармовых» денег поступает прямо в государственный бюджет путем взимания с экспортеров различных рентных платежей. И у государства появляется возможность без ущерба для экономики стерилизовать «излишнюю» денежную массу. Россия, как известно, решила эту проблему, формируя стабилизационный фонд. Особенность «голландского» синдрома молдавской экономики заключается в том, что деньги гастарбайтеров поступают не в бюджет, а непосредственно вбрасываются на внутренний рынок. [45] Для стерилизации «излишней» валютной денежной массы Национальный банк Молдовы вынужден опережающими темпами наращивать валютные резервы, скупая валюту за молдавские леи (по сравнению с 2001 годом валютные резервы выросли с 227,3 млн долларов, до 1028,7 млн в 2007 г.).

Процесс опережающего роста поступлений денежной массы от гастарбайтеров по отношению к росту ВВП продолжается. И в республике для стерилизации валютных поступлений принимаются спонтанные меры далеко не системного характера. В качестве одной из таких мер, предпринятых НБМ, явилось недавнее повышение для коммерческих банков нормы обязательных резервов в размере 15 процентов от привлеченных средств в свободно конвертируемой валюте, подлежащих резервированию, взамен ранее действующего норматива в 10%. Ориентировочно эта мера приведет к дополнительному «замораживанию» от 40 до 50 млн долларов. Разумеется, до поступления в республику последующих 50 млн это временно снизит давление «излишней» валюты. Но при этом негативно отразится на стоимости кредитных ресурсов в иностранной валюте и эффективности банковской системы в целом. [45]

В молдавской экономике уже длительный период игнорируется один из основных экономических законов: опережающего роста производительности труда к росту его оплаты. А особенность этого закона такова, как и других экономических законов, что, если его не соблюдать относительно длительный период, то он все равно догонит соответствующим ростом инфляции. С 2001 года к 2006 производительность труда выросла почти в 1,6 раза, а заработная плата с учетом роста индекса цен на товары и услуги - в 1.9 раза. Средний размер пенсий с учетом роста этого же индекса - в 2,7 раза. [45]

В Молдове сложилась ситуация, когда инвестирование в импорт товаров обеспечивает более высокую доходность, чем вложения в собственное производство. Как следствие более высокой рентабельности операций по импорту товаров на внутренний рынок, капитал (в соответствии с законами рынка) обходит относительно низко рентабельное промышленное производство. Наблюдается наиболее негативное последствие «дармовых» денег - искажение структуры национальной экономики в ущерб сферам материального производства. Требуются срочные меры по оздоровлению экономики, которые заключаются в определении и развитии долгосрочных источников внутреннего роста.

Молдова сегодня проигрывает конкурентную борьбу даже в традиционно молдавских отраслях. По итогам 2006 года республика импортировала мяса и пищевых мясных субпродуктов на 19,3 млн долларов, а экспортировала всего 1,8 млн, т.е. с дефицитом 17,5 млн. Кожевенного сырья и кож, соответственно, на 18,1 млн и 9,9 млн с дефицитом 8,2 млн. Молока и молочных продуктов, яиц, меда натурального - на 15,1 млн и 10,4 млн с дефицитом 4,7 млн. Готовых продуктов из зерна хлебных злаков, муки, крахмала, молока, мучных кондитерских изделий - на 14,7 млн и 3,1 млн с дефицитом 11,6 млн. Овощей, некоторых съедобных корнеплодов и клубнеплодов - на 10,5 млн и 5,7 млн с дефицитом 4,8 млн. При положительном балансе съедобных плодов мы импортировали на 20,5 млн и алкогольных и безалкогольные напитков, уксуса - на 42,4 млн долларов. [45; 34]

В Молдове много говорится и о привлечении инвестиций. Но нужны не просто инвестиции, а инвестиции прямые в основной капитал. Нужны инвесторы с современными технологиями, конкурентоспособной продукцией и со своим рынком сбыта. Это должно стать одним из наших национальных приоритетов.

Особенно остро стоит проблема внедрения современных технологий в сельском хозяйстве. Потенциал молдавских инвесторов просто не сопоставим с финансовыми потребностями отрасли. Нужны огромные вливания.

Таким образом, подводя итог вышеизложенному, можно отметить, что на сегодняшний день значение увеличения валютного резерва для экономики Молдовы играет огромное значение, так как при дефиците платежного баланса валютный резерв будет способствовать поддержке стабильности внутри страны при помощи регулирования валютных курсов.

Также валютный резерв позволит решить некоторые социальные вопросы, конечно не прямыми вливаниями, а косвенно воздействуя на предпринимательскую активность.

III. СОВЕРШЕНСТВОВАНИЕ УПРАВЛЕНИЯ ВАЛЮТНЫМИ РЕЗЕРВАМИ

Похожие работы

... операциях на рынках других иностранных валют опосредовано, через производные финансовые инструменты (валютные свопы). Глава 2. Золотовалютные резервы Национального банка РК 2.1 Роль золотовалютных резервов Нацбанка РК в денежно-кредитных отношениях Республика Казахстан имеет двухуровневую банковскую систему. Национальный Банк Республики Казахстан (Национальный Банк Казахстана) является ...

... с решением Правления Западно-Уральского банка и Приказом Председателя Западно-Уральского банка СБ РФ Удмуртскому отделению переданы координационные функции в отношении отделений, расположенных на территории Удмуртской Республики. Согласно Положения об Удмуртском отделении № 8618 Сбербанка РФ персональный состав Совета утверждается приказом Председателя Правления Западно-Уральского банка ...

... не является устоявшейся и требует постоянного совершенствования по мере развития системы кредитования, методов оценки финансового состояния заемщиков и качества выдаваемых ссуд. Методы управления валютными рисками (приложение 6.) Банковский валютный риск проявляется при открытой валютной позиции (ОВП), которая является его выражением. Следовательно, эффективное управление валютным риском может ...

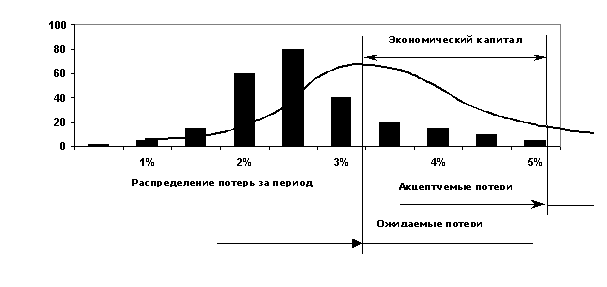

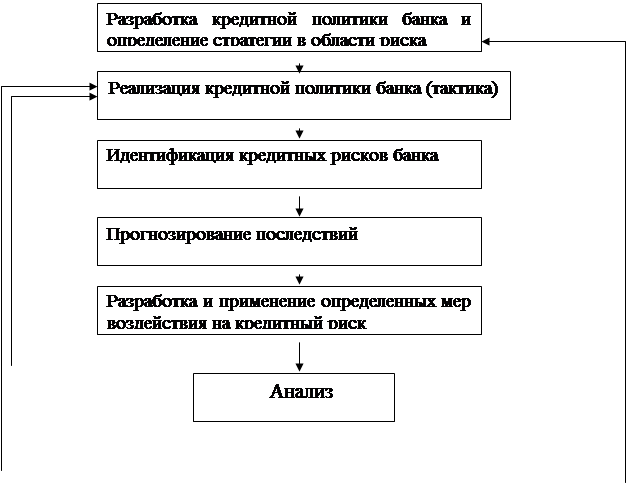

... своей деятельности банки сталкиваются с множеством рисков, успех управления которыми зависит от уровня оценки вероятности их наступления, а также выбора метода их минимизации. 1.2. Роль управления банковскими рисками в современных условиях Банк по своему определению должен являться одним из наиболее надежных институтов общества, представляет основу стабильности экономической системы. При ...

0 комментариев