Навигация

Анализ валютных резервов

2.2 Анализ валютных резервов

Как нами было уже показано, валютные резервы Нацбанка – это официальные запасы иностранной валюты, находящиеся на его счетах, а также в банках за рубежом, либо вложенные в иностранные ценные бумаги. Они используются для проведения международных расчетов и служат обеспечением стабильности национальной валюты.

Официальные валютные (или золотовалютные) резервы состоят из золота, иностранных валют, специальных прав заимствований (СДР), нетто-позиций в МВФ.

Нацбанк самостоятельно определяет формы и методы управления валютными резервами, т.е. определяет такие параметры, как допустимый уровень надежности и ликвидности официальных валютных резервов, пределы их использования для регулирования валютного курса и др. Об этом говорится в Законе о национальном банке Республики Молдова. [2]

В целях поддержания валютных резервов на приемлемом уровне Нацбанк РМ осуществляет управление валютными резервами, т.е. формирование их оптимальной структуры и рациональное их размещение.

Нацбанк периодически пересматривает структуру валютных резервов, увеличивая удельный вес валют, которые в данный момент являются наиболее устойчивыми.

В настоящее время главной резервной валютой, в которой центральные банки держат свои золотые запасы, продолжает оставаться доллар США. Это же характерно и для Молдовы. Однако в Молдове большая доля в валютных резервах принадлежит СДР. (см. Приложение 1)

Нацбанк использует следующие формы размещения валютных резервов: государственные ценные бумаги, выраженные в иностранной валюте, и депозиты, размещаемые в банках за границей. [2]

Чистые международные резервы НБМ в конвертируемых валютах определяются как валовые резервы за вычетом обязательств по резервам в конвертируемых валютах. В целях наблюдения за выполнением программы валовые резервы НБМ определяются как монетарное золото, авуары в СДР, резервная позиция в МВФ, а также легкодоступные валютные авуары НБМ в конвертируемых валютах, включая авуары в ценных бумагах, выраженных в конвертируемых валютах и выпущенных правительствами или центральными банками государств-членов ОЭСР. Из резервных активов исключаются взносы по подписке в капитал зарубежных финансовых учреждений, долгосрочные нефинансовые активы, средства, выделенные Всемирным банком и предназначенные для перекредитования и осуществления проектов, активы в неконвертируемых валютах, иностранные активы, выделенные в залог или связанные какими-либо иными обязательствами, а также проценты, начисляемые по обязательствам по резервам. Обязательства по резервам в конвертируемых валютах определяются как использование кредитов Фонда, а также обязательства НБМ в конвертируемых валютах перед нерезидентами с изначальным сроком погашения до одного года включительно. Из обязательств по резервам исключаются обязательства с изначальным сроком погашения более одного года. [6]

В целях наблюдения за выполнением программы позиции баланса НБМ, выраженные в долларах США, оцениваются по обменному курсу, установленному в программе.

Целевые показатели чистых международных резервов и валовых резервов Нацбанк повышает на паритетной основе, на сумму, эквивалентную любому внешнему (бюджетному) финансированию сверх указанных сумм, или соответственно понижены при неполучении каких-либо средств из-за временных задержек любого фактического перечисления сумм после предполагаемых дат. [2]

Выполнение целевых показателей контролируется на основании счетов НБМ.

НБМ предоставляет Фонду данные по согласованной форме в течение 7 дней по окончании каждого месяца.

В своей деятельности Нацбанк учитывает, что попытки замедлить темпы роста курса национальной валюты приводят к увеличению объемов золотовалютных резервов и, следовательно, к дополнительной денежной эмиссии, намного превышающей потребности экономики. В результате денежно-кредитная система становится разбалансированной, ускоряется инфляция. В экономиках таких стран существенно возрастают риски, снижается качество проводимой экономической политики, темпы роста ВВП замедляются.

Основным объектом денежно-кредитного регулирования со стороны Нацбанка РМ выступает совокупная наличная и безналичная денежная масса в экономике, от динамики которой зависит изменение различных компонентов совокупного платежеспособного спроса.

К денежной базе относится сумма:

- наличных денег в обращении, в том числе в нефинансовом секторе и в кассах коммерческих банков;

- обязательных резервов коммерческих банков в Нацбанке;

- средств коммерческих банков на корреспондентских счетах в Нацбанке.

Всю денежную массу можно представить как совокупность денежных агрегатов. Общепринятая практика определения денежных агрегатов следующая: при построении этих агрегатов каждая последующая величина возрастает на предыдущую.

Под «денежным агрегатом» понимается любая из нескольких денежных форм (активов), служащих конкретным выражением денежной массы. Денежные агрегаты классифицируются в зависимости от степени ликвидности денежных активов.

Известны следующие денежные агрегаты:

МО — наличные деньги;

Ml — сюда включаются наличные деньги (МО), остатки средств на расчетных, текущих счетах, счета до востребования, другие чековые вклады, дорожные чеки, иногда — кредитные карточки;

М2 — состоит из Ml плюс срочные вклады небольших размеров и другие легколиквидные сбережения (т. е. сбережения, легко обратимые в наличные деньги);

МЗ — состоит из М2 плюс срочные вклады крупных размеров;

М4 — включает МЗ плюс депозитные сертификаты крупных коммерческих банков.

В США для определения денежной массы используется четыре денежных агрегата, в Японии и Германии — три, в Англии и Франции — два.

Для расчета совокупной денежной массы в Республике Молдова предусмотрены следующие денежные агрегаты, установленные Нацбанком:

МО — наличные деньги;

Ml — равен агрегату МО плюс расчетные, текущие и прочие счета, вклады в коммерческих банках, депозиты до востребования;

М2 — состоит из Ml плюс срочные вклады;

МЗ — включает М2 плюс депозитные сертификаты и облигации государственных займов.

Наделенный государством эмиссионным правом Нацбанк РМ является проводником общегосударственной политики стабилизации экономики, товарно-денежной сбалансированности. Переход к экономике рыночного типа предполагает повышение эффективности и оперативности осуществления денежно-кредитной политики на макроуровне, которые могут быть достигнуты благодаря использованию экономико-математических методов анализа, прогноза состояния денежного оборота и его соотношения с соответствующими макроэкономическими показателями, дефицитом госбюджета, уровнем цен и пр.

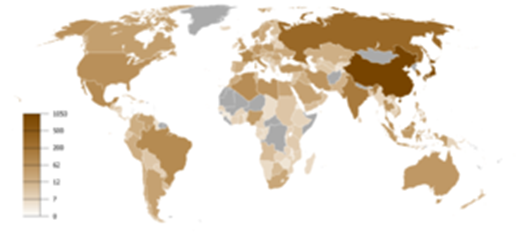

Проанализируем деятельность Нацбанка РМ на валютном рынке. Эволюция главных показателей внутреннего валютного рынка в течение 2007 года в большей части зависела от: (I) увеличения объема ликвидности иностранной валюты внутренним валютном рынке; (II) обесценивание обменного курса американского доллара в отношении к евро и к другим валютам на международном валютном рынке.

На международном валютном рынке было зафиксировано снижение курса доллара США по отношению к: евро на 12,0%, фунту стерлингов – 5,2% (косвенная котировка), японская йена – 7,4%, швейцарский франк – 8,4% и к канадскому доллару на 14,6%. Из всего изложенного можно сделать вывод, что падение курса американского доллара - это международное явление и не характерно только для региона или только для Республики Молдова.

За 2007 г. чистое предложение валюты со стороны физических лиц составило 1.53 млрд. долларов США, на 40,7% больше по отношению к соответствующему периоду 2006 г. Чистый приток прямых инвестиций, портфельные инвестиции и кредиты, выданные аффилированным лицам, составили – 184,3 млн. долларов США, увеличившись в 15.6 раз, по сравнению с 2006 годом (11.8 млн. долларов США). [34]

Чистый приток частных внешних кредитов, грантов и техническая помощь составили – 159.0 млн. долларов, увеличившись в 2.3 раза по сравнению с 2006 годом (69.0 млн. долларов США). Данный излишек валюты привёл к укреплению обменного курса национальной валюты по сравнению с курсом доллара США и потребовал от Национального Банка проведение интервенций на внутреннем валютном рынке с целью смягчения чрезмерных колебаний обменного курса.

На протяжении 2007 года с целью пополнения валютных резервов и для смягчения чрезмерных колебаний обменного курса национальной валюты в соотношении с долларом США, НБМ осуществил операции на внутреннем валютном рынке по покупке иностранной валюты в эквиваленте 319.2 млн. долларов США.

Реальный эффективный курс национальной валюты (рассчитанный, исходя из уровня инфляции в странах коммерческих партнёров, и колебаний среднемесячного обменного курса, в сравнении с декабрем 2000 г.) в 2007 г. составил 102.7%, укрепившись на 10.5 п.п., по сравнению с 2006 г. (92.2%).

В структуре операций на внутреннем валютном рынке удельный вес валют составил: доллар США – 62.1%, евро – 34.2%, российский рубль – 2.8% и прочие неконвертируемые валюты - 0.9%. По сравнению с 2006 годом удельный вес доллара США уменьшился на 4.3 п.п. а удельный вес на евро увеличился на 4.4 п.п.

В период 2007 года валютные резервы увеличились на 515.6 млн. долларов США, с 775.3 млн. долларов США в конце 2006 г. до 1290.9 млн. долларов США в конце 2007 г., которые покрывают приблизительно 3.8 месяца импорта. (см. Приложение 2)

В 2007 г. денежная база увеличилась на 41.3% или на 2687.2 млн. лей и составила 9199.5 млн. лей. Рост денежной базы был обусловлен в основном ростом денег в обращении на 919.5 млн. лей и банковских резервов на 1767.8 млн. лей. Главным фактором, оказавшим влияние на рост денежной базы, стала нетто покупка Национальным Банком Молдовы валюты на межбанковском валютном рынке. Рост денег в обращении был обусловлен ростом заработных плат, пенсий и других выплат, в то время как рост банковских резервов основывается на увеличении обязательных резервов вследствие увеличения депозитов в национальной валюте (1010.0 млн. лей) и рост наличных денег в кассах коммерческих банках как следствие расширения объёма операций с наличностью и расширением сети банкоматов. (см. Приложение 3)

В течение 2007 года денежная масса М2 (деньги в обращении + депозиты в леях) увеличившись на 34.4%, по сравнению с концом 2006 года, составив 16781.1 млн. лей. В структуре денежной массы М2, сальдо депозитов в национальной валюте составило 10696.0 млн. лей (рост на 46.0%), деньги в обращении увеличились на 919.5 млн. лей (на 17.9%). (см. Приложение 3)

Денежная масса М3 (М2 + депозиты в иностранной валюте) увеличилась на 31.1% в соответствующий период, составив 25639.1 млн. лей, включая депозиты в иностранной валюте 1785.2 млн. леев.

Сальдо депозитов 2007 г. составило 19554.8 млн. лей, увеличившись на 41.9% по сравнению с 2006 годом, включая, депозиты в национальной валюте увеличились на 51.9%, а депозиты в иностранной валюте (выраженные в леях) увеличились на 31.5%. В этот период средневзвешенная процентная ставка по срочным депозитам в национальной валюте составила 15.05% годовых, средневзвешенная процентная ставка по срочным депозитам в иностранной валюте составила 5.95% годовых, увеличившись на 3.32% и 0.83% соответственно. (см. Приложение 3)

Эволюция депозитов подтверждает рост доверия к национальной валюты и её большую привлекательности по сравнению с иностранной валютой.

За 2007 г. сальдо кредитов в экономике выросло на 6083.1 млн. леев по сравнению с 2006 годом, составив 19851.0 млн. леев (или на 44.2% больше, по сравнению с 31.6% за соответствующий период 2006 г.), включая, кредиты выданные в национальной валюте возросли на 2911.2 млн. леев (34.2%) и объём кредитов в иностранной валюте увеличился на 3172,3 млн. лей (60.3%). (см. Приложение 3)

В 2007 г. в Республике Молдова функционировали 15 акционерных банков, в т.ч. 3 филиала иностранных банков. Общее количество банковских учреждений составило 1017, из которых 249 филиала и 768 представительств.

За 2007 г. банковская система Республики Молдова зарегистрировала позитивные результаты. Капитал I-го уровня по банковской системе вырос на 665.6 млн. леев (или на 17.5%) и составил 4464,7 млн. лей. Рост капитала позитивно сказался на стабильности банков и их способности поглощать риски от финансовых операций.

Доля иностранных инвестиций в капитале банков 2007 г. составила 65.2%, увеличившись по сравнению с 31.12.2006 г. на 2.5 п.п.

Уровень достаточности капитала с учетом риска продолжает оставаться на высоком уровне, составив 26.7% (нормативный минимальный уровень составляет 12.0%).

За 2007 год общие активы банковской системы выросли до уровня в 30043.1 млн. лей, на 7294.4 млн. леев (32.1%).

Доля неблагоприятных кредитов (субстандартных, сомнительных и безнадёжных) в общем объёме кредитного портфеля уменьшилась на 0.3 п.п. по сравнению с 31.12.2006, и составила 4.1% в 2007. Соотношение между фондом риска по кредитам и общим объёмом кредитов уменьшилось на 0.5 п.п. и составило 4.7%. (см. Приложение 3)

В течение 2007 года в структуре кредитного портфеля в соответствии с направлением инвестиционных операций, существенных изменений не произошло. Наибольшую долю в общем объёме кредитного портфеля 2007 г занимали кредиты, предоставленные промышленности и торговле – 46.8%, затем кредиты сельскому хозяйству и пищевой промышленности – 15.4%, потребительские кредиты – 14.0%, и ипотечные, на строительство и развитие – 12.3%.

Показатели ликвидности отражают способность банков погашать как текущие обязательства, так и долгосрочные обязательства. Таким образом, долгосрочная ликвидность (активы со сроком погашения 2 года и более/финансовые ресурсы со сроком изъятия превышающие 2 года ≤ 1), I принцип ликвидности, в 2007 составила 0.7. Текущая ликвидность (ликвидные активы выраженные наличными, депозиты в НБМ, Государственные Ценные Бумаги, чистые межбанковские кредиты со сроком возврата до 1 месяца/всего активы *100% ≥ 20.0%), II принцип ликвидности составил 33,8% в 2007.

Обязательства коммерческих банков увеличились на 6610.5 млн. лей (35.1%) по сравнению с началом года, и в 2007 г. составили 25429.7 млн. лей. Увеличение обязательств в большей части зависело от роста депозитов. (Приложение 3)

Рост базы получения доходов проявился вследствие наличия значительной доли активов, приносящих доходы, которые составили 85.9% или 25807.9 млн. леев от общих активов. Это позволило банкам получить в 2007 году чистый доход на сумму 818.9 млн. леев, на 335.7 млн. леев (69.5%) больше чем за соответствующий период 2006 года.

Рентабельность активов (чистая годовая прибыль/средние активы) и рентабельность акционерного капитала (чистая годовая прибыль/средняя акционерного капитала) в 2007 составила соответственно 4.1% и 25.3%. По сравнению с концом 2006 года оба показателя увеличились соответственно на 0.7 п.п. и 4.8 п.п.

Чистая процентная маржа (чистая прибыль соответствующая годовой процентной ставке) в 2007 г. составила 6.9%, несущественно увеличившись по сравнению с концом 2006 года, на 0.1 п.п.

Поддержание стабильности курса национальной валюты имеет большое значение для обеспечения стабильности цен и денежного обращения. Снижение курса национальной валюты ведет к повышению цен на внутреннем рынке сначала на импортные, а затем и отечественные товары, т.е. к уменьшению покупательной способности национальной денежной единицы. Снижение курса национальной валюты становится фактором инфляции. Рост курса имеет антиинфляционный эффект. Покупка иностранной валюты приводит к увеличению денежной массы в национальной валюте, а продажа - к ее сокращению. Таким образом, операции на открытом рынке, как метод денежно-кредитного регулирования, значительно отличаются от двух предыдущих. Главное отличие - это использование более гибкого регулирования, поскольку объем покупки ценных бумаг, а также используемая при этом процентная ставка могут изменяться ежедневно в соответствии с направлением политики центрального банка. Коммерческие банки, учитывая указанную особенность данного метода, должны внимательно следить за своим финансовым положением, не допуская при этом ухудшения ликвидности.

Политика обмена иностранной валюты в Республике Молдова соответствует требованиям Международного Валютного Фонда:

- отсутствие ограничений на размер конвертируемых сумм;

- возможность репатриации (возвращения) дохода от иностранных инвестиций;

- отсутствие обязательств по переводу экспортных поступлений в национальную валюту.

Однако следует применить некоторые инструменты для совершенствования банковских операции с целью усиления их положительного влияния на экономику страны:

1) Создание условий для активизации инвестиционной деятельности, которая отвечает государственным интересам Молдовы.

2) Расширение круга услуг, оказываемых банками их клиентам, то есть диверсификация банковской деятельности в самом широком смысле. Необходимость совершенствования банковской деятельности в этом направлении связана с тем, что в рыночной экономической системе потребности хозяйствующих субъектов в финансовых услугах постоянно развиваются. Безусловно, диверсификация банковской деятельности станет настоятельной потребностью в самом недалеком будущем.

3) Повышение привлекательности национальной валюты как средства сбережения и платежа путем снижения уровня инфляции и установления относительно стабильного валютного курса.

4) Укрепление номинального курса национальной денежной единицы стало важным сигналом участникам денежного рынка для пересмотра своих инвестиционных портфелей, а участникам денежного оборота — для применения мер оптимизации инвестиционных портфелей.

5) Увеличение денежного предложения, проявляющееся в росте монетизации ВВП и росте денежного мультипликатора. В условиях увеличения денежного предложения ужесточаются меры по регулированию денежного оборота в зависимости от состояния платежного баланса и государственного бюджета страны. Существенное значение имеет рост удельного веса «длинных» денег в структуре денежной массы, что оказывает понижательное воздействие на динамику скорости обращения. Постепенное усиление монетизации экономики выступает как фактор, способствующий снижению скорости обращения денег.

6) Либерализация валютного регулирования.

7) Укрепление доверия к банковской системе страны, выражающееся в обеспечении ее ликвидности и расширении ресурсной базы. Последовательное снижение уровня инфляции и устойчивость валютного курса стали бы базовыми условиями повышения доверия к национальной валюте и предпочтения экономическими агентами активов в российских рублях по сравнению с активами в иностранной валюте.

О повышении доверия населения к банковской системе свидетельствует сохранение тенденции к опережающему росту срочных депозитов. Увеличению организованных сбережений граждан на длительные сроки будет способствовать рост реальных доходов населения.

8) В плане усиления эффективности регулирования денежного оборота приоритетным остается достижение устойчивости банковской системы через повышение привлекательности национальной валюты как средства сбережения.

Развитие банковского сектора в целом характеризуется дальнейшим закреплением позитивных тенденций роста активов, собственных средств (капитала), а также привлеченных средств, в том числе вкладов населения.

Изменение структуры совокупных активов кредитных институтов в пользу кредитования нефинансового сектора представляет собой долговременную тенденцию.

В целом экономика Республики Молдова вернулась на траекторию роста, пришедшую на смену десятилетию непрерывного спада и ухудшения уровня жизни. Меры макроэкономической политики, предпринятые в контексте роста внутреннего и внешнего спроса, способствовали прекращению экономического спада и обеспечили значительный рост внутреннего валового продукта (ВВП). В 2000-2006 годы реальный ВВП увеличивался в среднем на 5,9% в год, совокупный рост по отношению к 1999 году составил 49,5%.

Главным источником роста стало потребление в домашних хозяйствах, финансируемое большей частью за счет увеличения внутренних доходов (реальная заработная плата в этот период увеличилась примерно в 2,3 раза), а также за счет доходов резидентов от работы за рубежом. Более скромную лепту в экономический рост внесли инвестиции в основной капитал, которые увеличились на 81,5% по сравнению с 2000 годом и составили в среднем 15,7% от ВВП.

Противодействие инфляционному прессингу осуществлялось путем увеличения усилий по стерилизации и замедлению роста денежной массы.

Похожие работы

... операциях на рынках других иностранных валют опосредовано, через производные финансовые инструменты (валютные свопы). Глава 2. Золотовалютные резервы Национального банка РК 2.1 Роль золотовалютных резервов Нацбанка РК в денежно-кредитных отношениях Республика Казахстан имеет двухуровневую банковскую систему. Национальный Банк Республики Казахстан (Национальный Банк Казахстана) является ...

... с решением Правления Западно-Уральского банка и Приказом Председателя Западно-Уральского банка СБ РФ Удмуртскому отделению переданы координационные функции в отношении отделений, расположенных на территории Удмуртской Республики. Согласно Положения об Удмуртском отделении № 8618 Сбербанка РФ персональный состав Совета утверждается приказом Председателя Правления Западно-Уральского банка ...

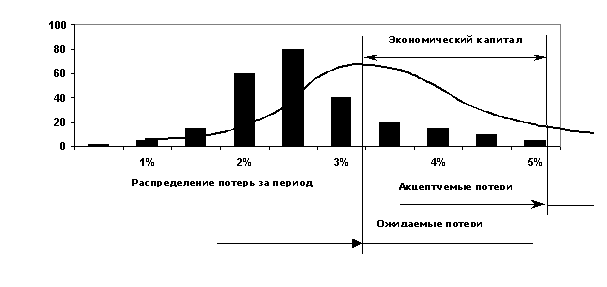

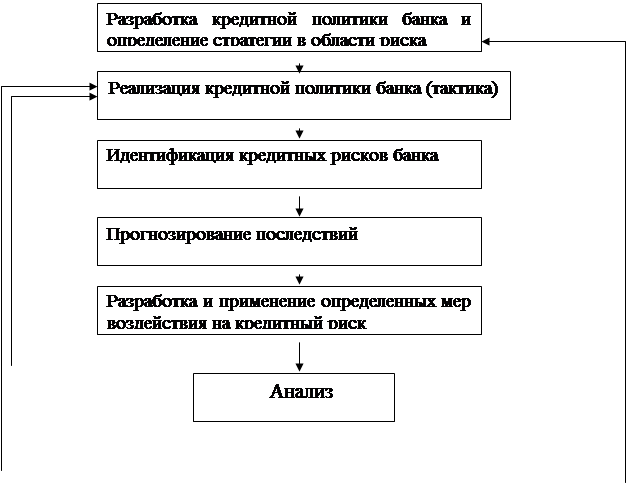

... не является устоявшейся и требует постоянного совершенствования по мере развития системы кредитования, методов оценки финансового состояния заемщиков и качества выдаваемых ссуд. Методы управления валютными рисками (приложение 6.) Банковский валютный риск проявляется при открытой валютной позиции (ОВП), которая является его выражением. Следовательно, эффективное управление валютным риском может ...

... своей деятельности банки сталкиваются с множеством рисков, успех управления которыми зависит от уровня оценки вероятности их наступления, а также выбора метода их минимизации. 1.2. Роль управления банковскими рисками в современных условиях Банк по своему определению должен являться одним из наиболее надежных институтов общества, представляет основу стабильности экономической системы. При ...

0 комментариев