Навигация

Правовое регулирование безналичных расчетов

1.4 Правовое регулирование безналичных расчетов

В настоящее время законодательство РФ допускает наличие у одного юридического лица любого количества расчетных счетов в различных банках. Данный факт способствует повышению конкуренции банков в привлечении клиентов на расчетно-кассовое обслуживание.

Согласно действующему законодательству, расчетные операции осуществляются банками с банковских счетов предприятий. Следовательно, юридической основой производства расчетов служит заключенный между сторонами (предпринимателем-клиентом и кредитным учреждением) договор банковского счета, по которому, согласно ст. 845 ГК РФ, банк обязуется принимать и зачислять поступающие на счет, открытый клиенту (владельцу счета), денежные средства, выполнять распоряжения клиента о перечислении и выдаче соответствующих сумм со счета и проведении других операций. Клиент вправе самостоятельно выбрать банк для своего кредитно-расчетного обслуживания и заключения с последним договора банковского счета.

При открытии счета банки требуют от клиента предоставления определенной информации.

ГК РФ установлено, что для открытия банковского счета банки обязаны заключить договор банковского счета с клиентом. В нем указывается стоимость банковских услуг. Для открытия банковских счетов в валюте Российской Федерации и иностранной валюте клиент представляет в банк следующие документы:

• заявление об открытие счета;

• свидетельство о государственной регистрации или правовой акт органа, осуществляющего государственную регистрацию;

• документы, подтверждающие правовой статус юридического лица (копия, заверенная нотариально или органом, их зарегистрировавшим);

• свидетельство о постановке на учет в налоговом органе (подлинник);

• документ, подтверждающий регистрацию в качестве страхователя в Фонде социального страхования Российской Федерации (подлинник);

• карточка с образцами подписей и оттиска печати;

• документ, подтверждающий полномочия должностных лиц на распоряжение счетом;

• анкетные данные на должностных лиц, указанных в карточке, с образцами подписей и оттиска печати, уполномоченных распоряжаться счетом (по согласованию с клиентом).

Расчетными следует считать такие правоотношения (обязательства), которые возникают между субъектами гражданско-правового обязательства и кредитной организацией в связи с осуществлением платежей за переданное имущество, выполненные работы, оказанные услуги или по другим основаниям.

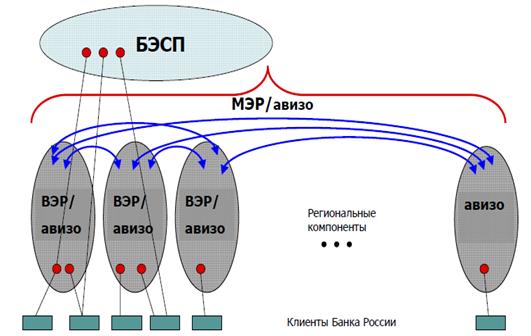

Банк России является органом, координирующим, регулирующим и лицензирующим организацию расчетных, в том числе клиринговых, систем в Российской Федерации.

Банк России устанавливает правила, формы, сроки и стандарты осуществления безналичных расчетов.

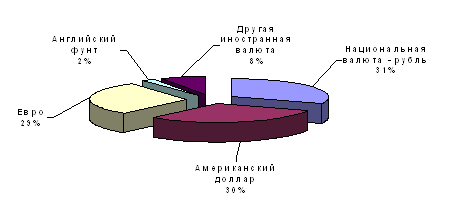

Общий срок осуществления платежей по безналичным расчетам не должен превышать два операционных дня, если указанный платеж осуществляется в пределах территории субъекта Российской Федерации, и пять операционных дней, если указанный платеж осуществляется в пределах территории Российской Федерации. Иностранная валюта в качестве средства платежа при осуществлении безналичных расчетов за товары (работы, услуги) может использоваться лишь в случаях, установленных федеральными законами.

Главными законодательными источниками регулирующие безналичные расчеты являются:

- Гражданский кодекс РФ

- Федеральный закон «О банках и банковской деятельности»

- Федеральный закон «О переводном и простом векселе»

- Федеральный закон «О Центральном Банке Российской Федерации»

- Арбитражный процессуальный кодекс РФ

- Положение Центрального Банка РФ «О безналичных расчетах в РФ»№120-П

- и другое

2. РАСЧЕТЫ С ИСПОЛЬЗОВАНИЕМ ПЛАСТИКОВЫХ КАРТОЧЕК

2.1 Сущность расчетов с использованием пластиковых карт

Пластиковая карта — это персонифицированный платежный инструмент, предоставляющий пользующемуся картой лицу возможность безналичной оплаты товаров и услуг, а также получения наличных средств в отделениях (филиалах) банков и банковских автоматах (банкоматах). Принимающие карты предприятия и отделения банков образуют сеть точек обслуживания карточки (или приемную сеть).

Пластиковые карты не являются деньгами, но они выступают средством снятия денег со специального счета банка, выпускающего пластиковые карты. Деньгами являются банковские счета, с которых списываются средства посредством пластиковых карт.

Особенностью продаж и выдач наличных денег по картам является то, что эти операции осуществляются магазинами и, соответственно, банками «в кредит». Товары и наличные деньги предоставляются клиентам сразу, а средства в их возмещение поступают на счета обслуживающих предприятий, чаще всего, через некоторое время (не более нескольких дней). Гарантом выполнения платежных обязательств, возникающих в процессе обслуживания пластиковых карт, является выпустивший их банк-эмитент.

При выдаче карты клиенту осуществляется ее персонализация — на нее заносятся данные, позволяющие идентифицировать карточку и ее держателя, а также осуществить проверку платежеспособности карты при приеме ее к оплате или выдаче наличных денег. Процесс утверждения продажи или выдачи наличных по карточке называется авторизацией. Для ее проведения точка обслуживания делает запрос платежной системе о подтверждении полномочий предъявителя карточки и его финансовых возможностей. Технология авторизации зависит от схемы платежной системы, типа карты и технической оснащенности точки обслуживания. Авторизация может проводиться «вручную», когда продавец или кассир передает запрос по телефону оператору (голосовая авторизация), или автоматически. В последнем случае карточка помещается в POS-терминал, или торговый терминал (POS — Point Of Sale). При этом данные считываются с карты, кассиром вводится сумма платежа, а держателем карты со специальной клавиатуры — секретный ПИН-код (ПИН — персональный идентификационный номер). После этого терминал осуществляет авторизацию, либо устанавливая связь с базой данных платежной системы (on-line режим), либо осуществляя дополнительный обмен данными с самой карточкой (off-Цпе авторизация). В случае выдачи наличных денег процедура носит аналогичный характер с той лишь особенностью, что деньги в автоматическом режиме выдаются специальным устройством — банкоматом, который и проводит авторизацию.

При осуществлении расчетов держатель карты ограничен рядом лимитов. Характер лимитов и условия их использования могут быть весьма разнообразными. Однако, в общих чертах, все сводится к двум основным сценариям.

Пластиковые карты в обиходе получили название кредитных карт. Однако существуют дебетовые и собственно кредитные карты.

Держатель дебетовой карточки должен заранее внести на свой счет в банке-эмитенте некоторую сумму. Ее размер и определяет лимит доступных средств. При осуществлении расчетов с использованием карточки синхронно уменьшается и лимит. Контроль лимита осуществляется при проведении авторизации, которая при использовании дебетовой карты является обязательной всегда. Для возобновления (или увеличения) лимита держателю карты необходимо вновь внести средства на свой счет.

Для обеспечения платежей держатель карточки может не вносить предварительно средства, а получить в банке-эмитенте кредит. Подобная схема реализуется при оплате посредством кредитной карты. В этом случае лимит связан с величиной предоставленного кредита, в рамках которого держатель карты может расходовать средства. Кредит может быть как однократным, так и возобновляемым. Возобновление кредита в зависимости от договора с держателем карты происходит после погашения всей суммы задолженности либо некоторой ее части.

Как кредитная, так и дебетовая карты могут быть также корпоративными. Корпоративные карты предоставляются компанией своим сотрудникам для оплаты командировочных или других служебных расходов. Корпоративные карты компании связаны с каким-либо одним ее счетом. Карты могут иметь разделенный и неразделенный лимиты. В первом случае каждому из держателей корпоративных карт устанавливается индивидуальный лимит. Второй вариант больше подходит небольшим компаниям и не предполагает разграничение лимита. Корпоративные карты позволяют компании детально отслеживать служебные расходы сотрудников.

Семейные карты, в определенном смысле, аналогичны корпоративным — право произведения платежей в рамках установленного лимита предоставляется членам семьи держателя карты. При этом дополнительным пользователям предоставляются. отдельные персонализированные карты

Похожие работы

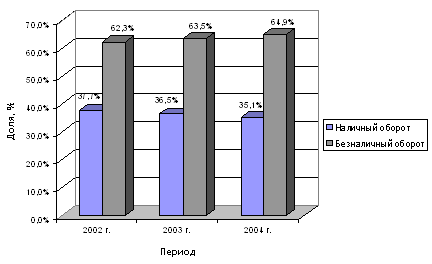

... ; платежи за жилище, коммунальные и другие услуги; погашение банковского кредита; погашение потребительского кредита; перечисление заработной платы в сберегательные банки. Безналичный денежный оборот зависит от непрерывности осуществления платежей, связанных с распределением и перераспределением национального дохода. Для этого необходимо, чтобы созданный общественный продукт был реализован и ...

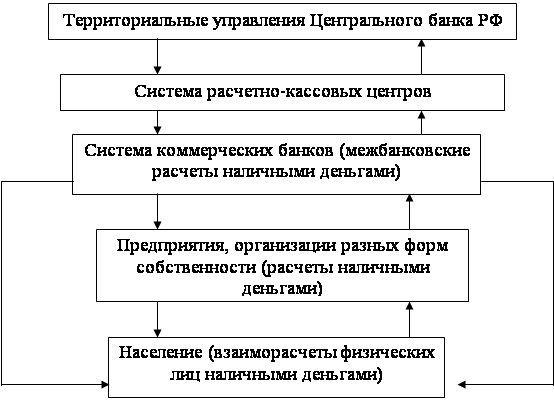

... и заключить договор, который предусматривал бы проведение расчётов по счёту с использованием банковской карты. 1.3 Государственное регулирование наличного и безналичного денежного оборота в России Регулирование наличного и безналичного денежного обращения в Российской Федерации осуществляется как экономическими, так и административными мерами, предусмотренными действующим законодательством ...

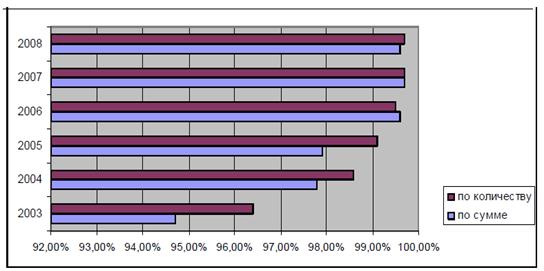

... плательщиков против списания денежных средств с их счетов в бесспорном и безакцептном порядке [7], [11]. 2.5 Проблемные вопросы организации безналичного денежного оборота и осуществления денежных расчётов Важной особенностью современной системы безналичных расчетов является автоматизация процессов прохождения документов на разных стадиях обработки. Почти полностью исключена ручная работа ...

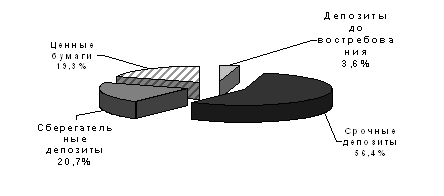

... и корпоративных ценных бумаг, эмиссию и обслуживание пластиковых карт, эквайринг, ипотечное и авто кредитование, консультационные и другие банковские услуги. 2. Организация безналичного денежного оборота 2.1 Формы безналичных расчетов При безналичных расчетах используются следующие формы расчетов: платежными поручениями, чеками, аккредитивами и в форме инкассо. При осуществлении ...

0 комментариев