Навигация

Единая система управления банковскими рисками

2.2. Единая система управления банковскими рисками

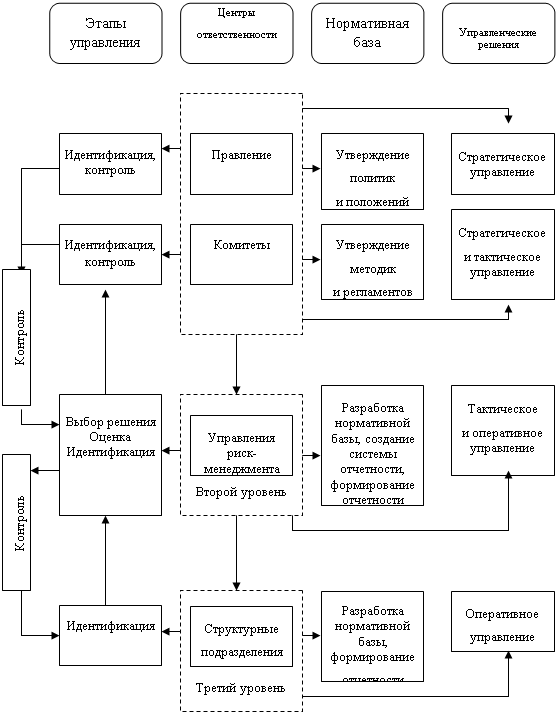

Определившись с такими понятиями, как иерархичность внутренней нормативной базы, структура процесса управления банковскими рисками и его методология, объединим их в единую систему управления банковским риском (см. рис. 4).

Рис. 4. Система управления банковскими рисками

Как видно из рис. 4, центральным моментом в процессе управления банковскими рисками является выделение центров ответственности, каждый из которых выполняет определенную роль в данном процессе. Целесообразно выделять три типа центров ответственности: коллегиальные органы, управление риск-менеджментом, структурные подразделения. Их деятельность рассматривается в следующих аспектах: участие в процессе управления, функционирование нормативной базы, уровень управленческих решений.

Таким образом, управление системой банковских рисков является одной из важнейших логичных составляющих организованного процесса функционирования банка, и поэтому оно обязано быть интегрировано в данный процесс, иметь на вооружении научно обоснованную стратегию, тактику и оперативную реализацию.

Стратегия управления банковскими рисками должна органично вписываться в общую стратегию банка по управлению имеющимися в распоряжении активами и пассивами, а также должна быть взаимосвязана с другими стратегиями в соответствии с критериями системности и комплексности.

Система управления банковскими рисками — это совокупность приемов (способов и методов) работы персонала банка, позволяющих обеспечить положительный финансовый результат при наличии неопределенности в условиях деятельности, прогнозировать наступление рискового события и принимать меры к исключению или снижению его отрицательных последствий.[5]

Эта система управления может быть описана на основе разных критериев. Исходя из видов банковских рисков, в этой системе можно выделить блоки управления кредитным риском, риском несбалансированной ликвидности, процентным, операционным, потери доходности, а также комплексные блоки, связанные с рисками, возникающими в процессе отдельных направлений деятельности кредитной организации. При другой системе классификации рисков в качестве самостоятельных блоков выделяются подсистемы управления индивидуальными (частными) рисками и блок управления совокупными рисками.

К первому блоку относятся управление риском кредитной сделки и других видов операций банка, ко второму — управление рисками различных портфелей банка — кредитного, торгового, инвестиционного, привлеченных ресурсов и т.д.

Выбор стратегии работы банка осуществляется на основе изучения рынка банковских услуг и отдельных его сегментов. К числу наиболее рисковых стратегий относятся, как известно, стратегия лидера и стратегия, связанная с продажей новых услуг на новом рынке. Рисковость этих стратегий сглаживается, если банк на других сегментах рынка продолжает работать со старой клиентурой, предлагая ей отработанный пакет услуг. Относительно рискована и стратегия работы с VIP-клиентами, предполагающая индивидуализацию услуг.

Система отслеживания рисков включает способы выявления (идентификации) риска, приемы оценки риска, механизм мониторинга риска.

Механизм защиты банка от риска складывается из текущего регулирования риска и методов его минимизации. При этом под текущим регулированием риска понимается отслеживание критических показателей и принятие на этой основе оперативных решений по операциям банка.

В аспекте организации процесса управления рисками рассматриваемая система предполагает выделение следующих элементов управления:

- субъекты управления;

- идентификация риска;

- оценка степени риска;

- мониторинг риска.

Все элементы этого описания системы управления банковскими рисками, представляют собой различное сочетание приемов, способов и методов работы персонала банка. Остановимся подробнее на отдельных элементах данного построения системы.

Субъекты управления банковскими рисками зависят от размеров и структуры банка. Но общим для всех банков является то, что к их числу можно отнести:

- руководство банка, отвечающее за стратегию и тактику банка, направленные на рост прибыли при допустимом уровне рисков;

- комитеты, принимающие решения о степени определенных видов фундаментальных рисков, которые может принять на себя банк;

- подразделение банка, занимающееся планированием его деятельности;

- функциональные подразделения, отвечающие за коммерческие риски, связанные с направлениями деятельности этих подразделений;

- аналитические подразделения, предоставляющие информацию для принятия решений по банковским рискам;

- службы внутреннего аудита и контроля, способствующие минимизации операционных рисков и выявлению критических показателей, сигнализирующих о возможности возникновения рисковой ситуации;

- юридический отдел, контролирующий правовые риски.

Идентификация риска заключается в выявлении областей (зон) риска. Последние специфичны для различных видов риска.

Идентификация риска предполагает не только выявление зон риска, но также практических выгод и возможных негативных последствий для банка, связанных с этими зонами.

Для идентификации риска, как и других элементов системы управления им, большое значение имеет хорошая информационная база, складывающаяся из сбора и обработки соответствующей информации. Дело в том, что отсутствие соответствующей информации — важный фактор любого риска.

Для оценки степени риска используется качественный и количественный анализ.

Качественный анализ — это анализ источников и потенциальных зон риска, определяемых его факторами. Поэтому качественный анализ опирается на четкое выделение факторов, перечень которых специфичен для каждого вида банковского риска. В последующих разделах этим факторам уделяется большое внимание. Модель качественного анализа показывается на примере анализа кредитного портфеля банка.

Количественный анализ риска преследует цель численно определить, т.е. формализовать степень риска. В количественном анализе можно выделить условно несколько блоков:

- выбор критериев оценки степени риска;

- определение допустимого для банка уровня отдельных видов риска;

- определение фактической степени риска на основе отдельных методов;

- оценка возможности увеличения или снижения риска в дальнейшем.

Критерии оценки степени риска могут быть как общими, так и специфичными для отдельных видов риска.

Наиболее разработаны в экономической литературе критерии оценки кредитного риска, которые известны, как правила «си»: репутация заемщика, способность заимствовать средства, способность заработать средства для погашения долга в ходе текущей деятельности, капитал заемщика, обеспечение кредита, условия кредитной операции, контроль (соответствие операции законодательной базе и стандартам).

Можно выделить критерии оценки и других видов риска:

- процентный риск: влияние движения процента по активным и пассивным операциям на финансовый результат деятельности банка, длительность окупаемости операции за счет процентного дохода, степень чувствительности активов и пассивов к изменению процентных ставок в данном периоде;

- операционный риск: влияние качества персонала на результаты работы банка; степень ошибаемости при совершении операций, связанная с организацией и технологией производственного процесса в банке; влияние внешних факторов на ошибочность принимаемых решений;

- риск несбалансированной ликвидности: качество активов и пассивов, соответствие структуры активов и пассивов по суммам, срокам, степени ликвидности и востребованности.

Допустимый размер рисков различного вида должен фиксироваться через стандарты (лимиты и нормативные показатели), отражаемые в документе о политике банка на предстоящий период. Эти стандарты определяются на основе бизнес-плана.

К их числу можно отнести:

- долю отдельных сегментов в портфеле активов банка, кредитном портфеле, торговом и инвестиционных портфелях;

- соотношение кредитов и депозитов;

- уровень показателей качества кредитного портфеля;

- долю просроченных и пролонгированных ссуд;

- долю МБК в ресурсах банка;

- уровень показателей ликвидности баланса и достаточности капитальной базы;

- стандартные требования к заемщикам банка (по длительности участия в данной сфере бизнеса, соответствию среднеотраслевым экономическим показателям, ликвидности баланса и т.д.).

Оценка фактической степени риска банка может основываться на двух приемах — оценка уровня показателей риска и классификации активов по группам риска. В основе классификации показателей риска могут лежать сфера риска и вид показателя. В зависимости от сферы риска, которая связана с объектом его оценки, выделяются методы оценки совокупного (портфельного) риска банка, индивидуального риска (связанного с конкретным продуктом, услугой, операцией, контрагентом), комплексного риска (связанного с определенным направлением деятельности банка).

В качестве показателей оценки степени риска могут использоваться:

- коэффициенты;

- прогнозируемый размер потерь;

- показатели сегментации портфелей банка (портфель активов, кредитный, депозитных ресурсов, инвестиционный, торговый портфели и т.д.).

Наиболее распространен коэффициентный способ оценки степени риска.

Прогнозирование размера потерь может основываться на имитационном моделировании, методе дюрации и т.д.; рассматривается в разделе, посвященном процентному риску. Показатели сегментации свойственны анализу качества портфелей банка.

Банковская практика знает несколько форм классификации активов по группам риска:

- номерная система;

- балльная система — с использованием метода взвешивания (группа риска х значимость показателя);

- система скорринга;

- смешанные формы.

Мониторинг риска — это процесс регулярного анализа показателей риска применительно к его видам и принятия решений, направленных на минимизацию риска при сохранении необходимого уровня прибыльности.

Процесс мониторинга риска включает в себя: распределение обязанностей по мониторингу риска, определение системы контрольных показателей (основных и дополнительных), методы регулирования риска. Обязанности по мониторингу рисков распределяются между функциональными подразделениями банка, его специализированными комитетами, подразделениями внутреннего контроля, аудита и анализа, казначейством или другим сводным управлением банка, его менеджерами.

При этом функциональные подразделения банка отвечают за управление коммерческими рисками, а комитеты и сводные подразделения — фундаментальными рисками.

Круг контрольных показателей включает финансовые коэффициенты, лимиты по операциям, структуре портфеля активов и пассивов, их сегментов, стандарты для контрагентов банка (например, для заемщиков, эмитентов ценных бумаг, банков-партнеров).

Регулирование представляет собой совокупность методов, направленных на защиту банка от риска. Эти методы условно можно разделить на четыре группы:

1. методы предотвращения рисков;

2. методы перевода рисков;

3. методы распределения рисков;

4. методы поглощения рисков.

К методам регулирования риска можно отнести:

- создание резервов на покрытие убытков в соответствии с видами операций банка, порядок использования этих резервов;

- порядок покрытия потерь собственным капиталом банка;

- определение шкалы различных типов маржи (процентной, залоговой и т.д.), основанной на степени риска;

- контроль за качеством кредитного портфеля;

- отслеживание критических показателей в разрезе видов риска;

- диверсификация операций с учетом факторов риска;

- операции с производными финансовыми инструментами;

- мотивацию бизнес-подразделений и персонала, связанного с рисковыми операциями банка;

- ценообразование (процентные ставки, комиссии) с учетом риска;

- установление лимитов на рисковые операции;

- продажа активов;

- хеджирование индивидуальных рисков.

Мировой и отечественный опыт коммерческих кредитных организаций позволяет сформулировать принципы построения внутрибанковской системы управления рисками:

- комплексность, т.е. единая структура системы управления для всех видов риска;

- дифференцированность, т.е. специфика содержания отдельных элементов системы применительно к типам банковских рисков;

- единство информационной базы;

- координация управления различными видами рисков.

Для построения эффективной системы управления банковскими рисками необходимо:

1. с учетом вышеуказанных принципов построения системы управления сформулировать во внутрибанковских документах стратегию и задачи управления;

2. установить принципы определения, оценки и диагностики риска в качестве основы при постановке приоритетных стратегий и задач и обеспечить сбалансированную защиту интересов всех лиц, имеющих отношение к банку;

3. использовать данные принципы в качестве базы для создания важнейших процедур управленческого контроля, в том числе при создании схемы организационной структуры, подготовке документов о делегировании полномочий, а также технических заданий;

4. определить процедуры обеспечения ответственности, самооценки и оценки результатов деятельности в соответствии с принципами управления риском и системы контроля, использовать данные процедуры в качестве факторов совершенствования процесса управления;

5. ориентируясь на вышеупомянутые принципы и процедуры, следует разработать механизм мониторинга и обратной связи в целях обеспечения высокого качества процедур, оценки и проверки их соблюдения.

ГЛАВА 3. СОВРЕМЕННЫЕ ПОДХОДЫ К РЕГУЛИРОВАНИЮ БАНКОВСКИХ РИСКОВ

Похожие работы

... своей деятельности банки сталкиваются с множеством рисков, успех управления которыми зависит от уровня оценки вероятности их наступления, а также выбора метода их минимизации. 1.2. Роль управления банковскими рисками в современных условиях Банк по своему определению должен являться одним из наиболее надежных институтов общества, представляет основу стабильности экономической системы. При ...

... а в 2002 г. их осталось всего 65, что частично объясняется большим количеством слияний, а также приобретением данными организациями статуса банков. Основные виды банковских рисков и управление ими Согласно теории банковского дела цель банковской организации, как и любой корпоративной организации, состоит в максимизации текущей стоимости банка, иными словами, максимизации рыночной стоимости ...

... по реализации этой политики и контролю подразделениям и отдельным работникам банка; - разрабатывать ограничения и стандарты на объемы, зоны, виды рисков, методы их оценки и регулирования. 1.3 Современные методы управления банковскими рисками Понятие «риск» прочно вошло в нашу жизнь как неотъемлемый атрибут любого вида человеческой деятельности. В Толковом словаре С.И. Ожегова слово «риск ...

... процесса риск-менеджмента в Банке, является Правление Банка. Руководители структурных подразделений (филиалов) Банка являются ответственными за организацию и реализацию процесса управления банковскими рисками в подчиненных им подразделениях (в рамках функциональных обязанностей, возложенных на них приказами, распоряжениями, должностными инструкциями, доверенностями, Политикой, Положением о ...

0 комментариев