Навигация

Банковская система России и ее организация

2. Банковская система России и ее организация

Российская банковская система, начиная с 1988 года, претерпела впечатляющие изменения. Переход от жесткого государственного контроля над денежными потоками к рыночной системе перераспределения временно свободных денежных ресурсов потребовал слома прежней структуры финансовых институтов и реорганизации функций Госбанка.

С принятием в декабре 1990 года ФЗ «О Центральном Банке РСФСР», «О банке и банковской деятельности в РСФСР» была сформирована двухуровневая банковская система.

Современная банковская система России выступает как рыночная модель. В соответствии со ст.2 ФЗ «О Центральном банке Российской Федерации (Банке России)» банковская система России включает в себя «Банк России, кредитные организации, а также филиалы и представительства иностранных банков».[1]

Первый уровень охватывает учреждения Центрального банка РФ, осуществляющего выпуск денег в обращение (эмиссию). Его задачами являются обеспечение стабильности рубля, надзор и контроль за деятельностью коммерческих банков. Заметим, что Закон РСФСР «О банках и банковской деятельности» предусматривал, что наряду с Центральным банком, в этот уровень входят Сбербанк и Внешторгбанк. Но потом в этот Закон были внесены изменения, и на верхнем уровне остался только Центробанк.

Второй уровень состоит из различных коммерческих банков, задачи которых - обслуживание клиентов (предприятий, организаций, населения), предоставление им разнообразных услуг (кредитование, расчеты, кассовые, депозитные, валютные операции и др.).

2.1 Центральный Банк РФ

Возглавляет Российскую банковскую систему – Центральный банк РФ (Банк России) — главный банк РФ, наделенный широкими властными полномочиями в сфере регулирования финансово-кредитных отношений. Центральный банк - основное звено банковской системы - это банк банков.

Структура управления Банка России образована по вертикальному принципу. Во главе находится Центральный банк России г.Москвы. Территориальные управления ЦБР не являются юридическими лицами и поэтому не имеют права принимать решения, носящие нормативный характер, выдавать гарантии, поручительства и т.д. без разрешения совета директоров головного банка. Расчетно-кассовые центры - это отделения ЦБР на местах, занимающиеся обслуживанием корреспондентских счетов коммерческих банков.

Банк России - самостоятельное учреждение, осуществляющее свои расходы за счет собственных доходов. Он единственный банк в России, наделённый правом выпуска (эмиссии) наличных денег. Выполняет роль главного координирующего и регулирующего органа денежно-кредитной системы страны.

Правовой основой деятельности ЦБ РФ служит Конституция РФ и ФЗ «О Центральном банке Российской Федерации (Банке России)».

Центральный банк является юридическим лицом и одновременно выступает как институт государства (банк подотчетен Государственной Думе Российской Федерации). Председатель Центрального банка также назначается Государственной Думой по представлению Президента РФ (ст.83, 103 Конституции РФ). Дума назначает членов Совета директоров Центрального банка, определяет аудитора для ежегодной проверки ЦБ. Центральный банк представляет Думе доклады о своей деятельности, годовые отчеты и аудиторские заключения. Уставный капитал и иное имущество ЦБ РФ являются федеральной собственностью.[2]

Центральный Банк РФ независим в своей деятельности в пределах своих полномочий. По вопросам, отнесенным к его компетенции федеральными законами, ЦБ РФ издает нормативные акты, обязательные для федеральных органов государственной власти, органов государственной власти субъектов РФ и органов местного самоуправления, всех юридических и физических лиц.

Целями деятельности Банка России являются:

- защита и обеспечение устойчивости рубля;

- развитие и укрепление банковской системы Российской Федерации;

- обеспечение эффективного и бесперебойного функционирования платежной системы.

Для их выполнения ЦБ РФ использует инструменты и методы:

- установление правил, регламентирующих деятельность кредитных организаций;

- осуществление надзора за деятельностью кредитных организаций;

- установление и осуществление контроля за соблюдением обязательных экономических нормативов кредитными организациями;

- установление резервных требований;

- рефинансирование кредитных организаций;

- проведение дисконтной политики;

- проведение операций на открытом рынке;

- осуществление валютных интервенций и т.д.

На Банк России возложен ряд функций, которые перечислены в ст.4 ФЗ «О Центральном банке». Выделим лишь основные:

- во взаимодействии с Правительством РФ разрабатывает и проводит единую государственную денежно-кредитную политику;

- монопольно осуществляет эмиссию наличных денег и организует наличное денежное обращение;

- является кредитором последней инстанции для кредитных организаций, организует систему их рефинансирования.

- устанавливает правила осуществления расчетов в РФ;

- устанавливает правила проведения банковских операций;

- осуществляет надзор за деятельностью кредитных организаций и банковских групп и др.

Важно подчеркнуть, что получение прибыли не является целью деятельности Банка России.

Кроме того, постоянно проводится работа по совершенствованию правил бухгалтерского учета и отчетности, основной целью этого шага являются: приближение российской отчетности к международным стандартам, повышение информативности, однозначность трактовки отдельных бухгалтерских операций и, как следствие, адекватность реально проводимых банком операций их отражению в отчетности.

Современная банковская система в ее иерархическом построении предусматривает возложение на Банк России достаточно широкого круга административных функций. В частности, действующее законодательство содержат нормы, позволяющие говорить о безусловно административно-распорядительной роли Банка России во всей банковской системе. Отдельной формой проявления этой роли являются мероприятия по применению Банком России мер к кредитным организациям, деятельность которых тем или иным образом не соответствует требованиям законодательства или самого Банка России. Надзорные и регулятивные функции Банка России выражаются в государственной регистрации кредитных организаций и лицензировании банковских операций, в установлении для кредитных организаций обязательных экономических нормативов, а также правил проведения банковских операций, правил бухгалтерского учета, составления статистической отчетности, в предъявлении квалификационных требований к руководителям исполнительных органов и главному бухгалтеру кредитной организации.

Банк России имеет право запрашивать и получать у кредитных организаций необходимую информацию об их деятельности, требовать разъяснений по полученной информации. В случае нарушения кредитной организацией законов и иных нормативных актов, непредставления или представления неполной, искаженной информации он имеет право требовать от кредитной организации устранения выявленных нарушений. В случае невыполнения данного предписания или в случае реальной угрозы интересам кредиторов (вкладчиков) Банк России вправе:

1) взыскать с кредитной организации штраф до 1% размера оплаченного уставного капитала, но не более 1% минимального размера уставного капитала;

2) потребовать от кредитной организации:

а) осуществления мероприятий по финансовому оздоровлению кредитной организации, в т.ч. изменения структуры активов;

б) замены руководителей кредитной организации;

в) реорганизации кредитной организации;

3) изменить для кредитной организации обязательные нормативы на срок до 6 месяцев;

4) ввести запрет на осуществление кредитной организацией отдельных банковских операций, предусмотренных выданной лицензией, на срок до одного года, а также на открытие филиалов на срок до одного года;

5) назначить временную администрацию по управлению кредитной организацией на срок до 6 месяцев.

Банк России вправе отозвать у кредитной организации лицензию на осуществление банковских операций.[3]

Похожие работы

... информационное, методическое, научное, кадровое обеспечение, а также средства связи, коммуникации и др. Особым блоком банковской системы служит банковское законодательство, которое призвано регулировать банковскую деятельность. Организация и деятельность банков осуществляется при совокупности правовых норм, регулирующих имущественный оборот вообще ( в частности, норм Гражданского кодекса), и норм ...

... в относительном выражении не изменился и составил 5,8%. Такому увеличению рисков способствовали рост операций на рынке ценных бумаг и усиление волатильности этого сегмента рынка. Важной тенденцией развития банковской системы России в последние годы стало увеличение присутствия на российском банковском рынке кредитных организаций ; иностранным участием. Удельный вес собственных средств банков со ...

... в рамках универсального статуса предполагает, что всю ответственность за решения по выбору сфер деловой активности несут сами банки и их учредители. Особенность современной банковской системы России заключается в преобладании в ней мелких и средних банков, в то время как в основных отраслях национальной экономики по-прежнему господствуют крупные предприятия, требующие больших объемов внешнего ...

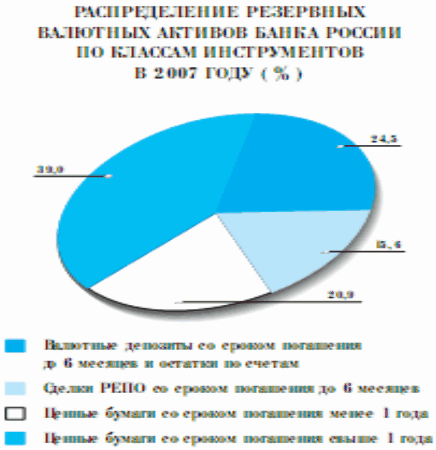

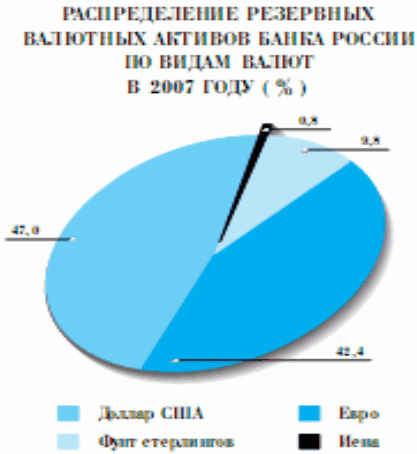

... резервов осуществлялись с резидентами в валюте Российской Федерации. Доля вложений в ценные бумаги иностранных государств и организаций составила 0,01% на 1.01.2008. 3 Проблемы и задачи развития и функционирования банковской системы России 3.1 Кризис ликвидности в российских банках Российские банки в ближайшее время столкнутся с очевидной дилеммой. Средств для финансирования по- ...

0 комментариев