Навигация

Методичні поради до вивчення теми

2.1. Методичні поради до вивчення теми

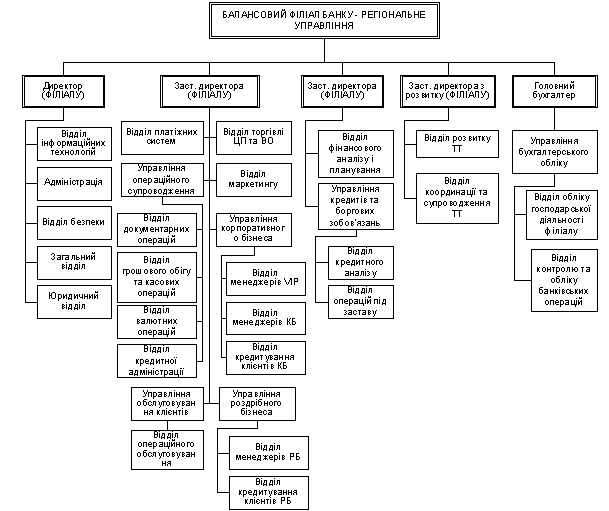

При вивченні даної теми в першу чергу слід засвоїти організаційну структуру банку. Вона визначається двома основними моментами: структурою управління банком та структурою його функціональних підрозділів та служб і може бути функціональної, дивізіональною чи матричною.

Студент має з’ясувати основні функції та повноваження окремих органів управління банком з різною формою власності та організаційно-правовою формою діяльності, а також зрозуміти специфіку вищого органу управління банків з державною і недержавною формою власності.

Згідно з положеннями Законів України «Про господарські товариства» та «Про банки і банківську діяльність» структура управління банків з недержавною формою власності включає в себе вищий орган управління (загальні збори акціонерів (учасників)), виконавчий орган (правління), контрольний орган (ревізійна комісія) та спостережний орган (спостережна рада). Структура управління державним банком складається з вищого органу управління (наглядова рада), виконавчого органу (правління) та контрольного органу (ревізійна комісія).

Слід приділити достатньо уваги структурі функціональних підрозділів та служб банку. Незалежно від виду банку, його масштабності, спеціалізації та обсягу виконуваних операцій всі вони обов’язково створюють функціональні підрозділи, які виконують базові банківські операції. Так, виконання депозитних операцій та операцій з кредитного і розрахунково-касового обслуговування вимагає створення усіма банками депозитних та кредитних підрозділів, підрозділів з питань аналізу та управління ризиками і підрозділів, що здійснюють розрахунково-касове обслуговування клієнтів.

При розгляді структури функціональних підрозділів та служб банку, необхідно відмітити існування постійно діючих комітетів, таких як: кредитний, тарифний та комітет з управління активами та пасивами. Вони створюються для забезпечення додаткових заходів щодо управління ризиками і захисту інтересів вкладників, інших кредиторів та інвесторів.

Поряд з підрозділами, що виконують базові банківські операції та забезпечують управління ризиками, в банківських установах створюється цілий ряд інших підрозділів: валютних операцій, операцій з цінними паперами, з управління філіями, з аналізу та прогнозування діяльності банку й маркетингових досліджень.

Також банки як юридичні особи мають у своїй структурі служби, які не виконують суто банківських операцій, але їх функціонування забезпечує нормальну діяльність банківської установи. Це бухгалтерія., підрозділи роботи з персоналом, фінансовий, юридичний, адміністративно-господарський підрозділи, підрозділи експлуатації та програмної підтримки комп’ютерної техніки.

У процесі вивчення даної теми необхідно зрозуміти економічний зміст окремих банківських операцій, засвоїти порядок їх відображення у балансі банку і визначити види активних та пасивних операцій банку.

Пасивні операції – це дії банку з мобілізації ресурсів для проведення активних операцій. За видом банківських ресурсів розрізняють пасивні операції з формування власних, залучених (депозитних) та позичених (недепозитних) ресурсів. Пасивні операції банку із мобілізації власних ресурсів формують власний або балансовий капітал банку. Операції з мобілізації залучених та запозичених ресурсів формують зобов’язання банків перед його вкладниками, кредиторами та інвесторами. Оскільки за вартістю активи балансу збігаються з пасивами, балансовий капітал банку визначається як залишкова вартість активів за вирахуванням зобов’язань.

Активні операції – це дії банку з розміщення мобілізованих ресурсів у депозити, кредити, цінні папери, інвестиції, основні засоби і товарно-матеріальні цінності з метою отримання доходу.

Крім цього, у діяльності банків є позабалансові операції, які не належать до активних чи пасивних, оскільки їх проведення не пов’язане із залученням чи розміщенням ресурсів. Їх виділяють в окрему групу банківських операцій – банківські послуги. Банки, які мають спеціальний дозвіл, можуть проводити операції в іноземній валюті. Незалежно від того, активні, пасивні це операції чи комісійно-посередницькі, їх називають валютними операціями банку.

Розглядаючи дану тему, необхідно ознайомитися з процедурою ліцензування банківської діяльності в Україні. Ліцензування має на меті обмежити здійснення банківських операцій тільки тими юридичними особами, які мають дозвіл на їх проведення від уповноваженого органу. Питання про можливість видачі банківської ліцензії розглядається спочатку територіальним управлінням НБУ за місцем реєстрації банку на підставі клопотання банку за умови наявності документів, які підтверджують дотримання встановлених Законом «Про банки і банківську діяльність» вимог. У разі дотримання визначених вимог банку надається ліцензія на право виконання певних операцій. Але для здійснення окремих операцій банк має отримати письмовий дозвіл на виконання окремих операцій.

Банки в межах отриманої ліцензії на здійснення банківських операцій можуть видавати своїм філіям дозвіл на право здійснення визначених головним банком операцій у межах дозволених Національним банком України.

Необхідно враховувати, що існують такі операції, які за чинним законодавством банкам забороняється виконувати, а саме: діяльність у сфері матеріального виробництва, торгівлі (за винятком реалізації пам’ятних, ювілейних та інвестиційних монет), та страхування (крім виконання функцій страхового посередника).

2.2. План практичного заняття

Практичне заняття 2

Питання для обговорення

1. Організаційна структура та управління банком. Функції та компетенція загальних зборів учасників банку, наглядової ради, правління (ради директорів) та ін. .

2. Банківські операцій, їх класифікація. Взаємодія структурних підрозділів банку при виробництві і продажу банківських послуг.

3. Передумови отримання банківської ліцензії та умови її відкликання.

4. Концепції управління діяльністю банку.

Перелік питань, що вивчаються студентом самостійно

Структура управління банком.

Функції та повноваження окремих органів управління банків з різною формою власності.

Структура функціональних підрозділів та служб банку.

Економічний зміст основних активних та пасивних банківських операцій.

Особливості комісійно-посередницьких операцій банку.

6. Відмінність між банківською ліцензією і письмовим дозволом, сфера їх застосування.

2.3. Зміст індивідуальних завдань

1. Побудова та аналіз схематичного балансу комерційного банку.

2. Ознайомлення з положенням про порядок видачі банкам банківських ліцензій, письмових дозволів та ліцензій на виконання окремих операцій.

3. Ознайомлення з інструкцією про порядок виконання контролю та отримання ліцензії по експортних, імпортних та лізингових операціях.

2.4. Інформаційні джерела

Про банки і банківську діяльність: Закон України від 7 12. 2000р. №2121-111.

Інструкція про порядок виконання контролю та отримання ліцензії по експортних, імпортних та лізингових операціях: Затв. постановою Правління НБУ від 24.03. 1999 р. № 136.

Положення про порядок видачі банкам банківських ліцензій, письмових дозволів та ліцензій на виконання окремих операцій: Затв. постановою Правління НБУ від 17.07. 2001 р. № 275.

Банківські операції: Підручник. – 3-тє вид., перероб. і доп. / А.М. Мороз, М.І. Савлук, М.Ф. Пудовкіна та ін.; За заг. ред.А.М. Мороза. – К.: КНЕУ, 2008. – 608с.

Єпіфанов А.О., Маслак Н.Г., Сало І.В. Операції комерційних банків: Навчальний посібник. – Суми: ВТД „Університетська книга”, 2007. – 523 с.

Міщенко В.І., Слав’янська Н.Г., Коренєва О.Г. Банківські операції: Підручник. – 2-ге вид., перероб. і доп. – К.: Знання, 2007. – 796.

Васюренко О.В. Банківські операції: Навч. посібник. – К.: 2005. – 243с.

Капран В.І. Банківські операції: Навч. посібник. - К.: ЦУЛ, 2006. – 208с.

Мещеряков А.А. Організація діяльності комерційного банку: Навч. посібник. – К.: Центр учбової літератури, 2007. – 608с.

Тема 3. Операції банків з формування власного капіталуПохожие работы

... будь-який громадянин в Україні, якщо в нього є стабільний дохід, може отримати “кредитку” без заставного майна та будь-яких гарантій, як це відбувається в розвинутих країнах світу. 3.3 Місце операцій з пластиковим картками в Інтернет-просторі України Лідери провідних держав та широкі кола ділового світу сприймають нову економіку не лише як сучасну модель ведення бізнесу, а й як стратегічну ...

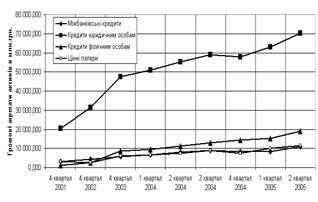

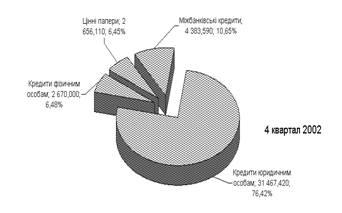

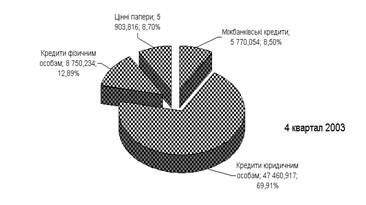

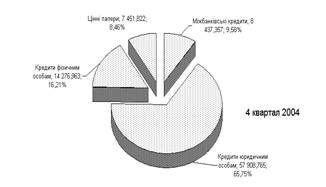

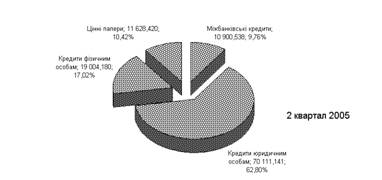

... йну діяльність збільшилися на 93,8 % і складають 11743,1 млн. грн. (11,6 % від кредитів, наданих суб'єктам господарської діяльності). На фоні середніх показників для банківської системи України індивідуальний аналіз операцій кредитування юридичних осіб в АППБ „Аваль” у 2005 році виявив інші тенденції: - за рівнем обсягу валюти балансу 17,285 млрд. грн. за результатами 3 кварталу 2005 року АППБ ...

... врегулювання економічних взаємовідносин між суб'єктами економіки, що діють на фінансовому ринку, державний бюджет та інші елементи. Одним із видів послуг на ринку фінансових послуг є нетрадиційні банківські операції та послуги, які включають: лізингові операції банків, факторинг та форфейтинг, гарантійні операції банків, трастові послуги банків та інші нетрадиційні банківські операції. Нетрадиц ...

... нагляду за всією сукупністю фінансових посередників у частині здійснення ними банківських операцій, а також правових механізмів підвищення рівня капіталізації банків. 2. Банківська діяльність та банківські операції Поняття банківської діяльності на сьогодні отримало своє легальне визначення у законодавстві України. Дефініція банківської діяльності, наведена у ст. 2 Закону України "Про банки і ...

0 комментариев