Навигация

Методичні поради до вивчення теми

4.1. Методичні поради до вивчення теми

Засвоєння даної теми вимагає від студентів розуміння економічного змісту, класифікації та загальної характеристики депозитних операцій, здійснюючи які банки залучають вільні грошові кошти юридичних і фізичних осіб.

Депозит (вклад) – це грошові кошти в національній та іноземній валютах, передані їх власником або іншою особою за його дорученням у готівковій або безготівковій формі за рахунок власника для зберігання на певних умовах. Операції, пов’язані з залученням грошових коштів на вклади, називаються депозитними. За формою використання рахунків вони поділяються на: депозити до запитання, термінові (строкові) депозити; умовні депозити.

Вклади (депозити) до запитання розміщуються у банку на розрахунковому або поточному рахунку клієнта. Вони використовуються для здійснення поточних розрахунків власника рахунку з його партнерами. На вимогу клієнта кошти з поточного рахунку в будь-який час можуть вилучатися через видачу готівки, виконання платіжного доручення, сплату чеків або векселів.

Строкові вклади – це кошти, що розміщені у банку на певний строк і можуть бути знятими після закінчення цього терміну або після попереднього повідомлення банку за встановлений період (не менше одного місяця). Вилучення строкових вкладів відбувається переказуванням грошей на поточний рахунок або готівкою з каси банку.

Однією з форм строкових вкладів є сертифікати. Вони можуть бути депозитними та ощадними. Депозитний сертифікат – це цінний папір, що може використовуватися його власником як платіжний засіб і обертатися на фондовому ринку і надається юридичним особам, тоді як ощадний – фізичним.

Ощадні вклади слугують власникам для накопичення грошових заощаджень. Власникові ощадного вкладу видається іменне посвідчення про внесок у формі ощадної книжки, в якій відбиваються всі операції на рахунку. Зняття коштів з ощадного рахунку здійснюється за попереднім повідомленням власника вкладу.

Для більш повної уяви про операції банків із залучення коштів, необхідно розглянути процентну політику банків, адже вона відіграє важливу роль у роботі банків щодо залучення вкладів (депозитів), і одержання прибутків від вкладених коштів є для клієнтів суттєвим стимулом з активізації вкладів. Розмір депозитного процента банк установлює самостійно, виходячи з облікової ставки НБУ, стану грошового ринку і власної депозитної політики.

Необхідно відмітити, що рівень прибутків за різноманітними видами депозитних рахунків різний. Найнижчі проценти комерційні банки сплачують за рахунками до запитання, оскільки вони характеризуються нестабільністю залишків. При встановленні розміру процентної ставки за строковими депозитами визначальним чинником є термін, на який розміщені кошти. Чим триваліший термін, тим вищі процентні ставки. Процентна ставка за строковими депозитами може залежати і від частоти виплати прибутку: чим рідше здійснюються виплати, тим вищий рівень процентної ставки.

Особливу увагу слід звернути на можливість нарахування банками процентів зі сплатою простих і складних процентів. Одним із способів стимулювання вкладів є застосування процентної ставки, що прогресивно зростає залежно від часу фактичного перебування коштів на рахунку. Для компенсації інфляційних витрат банки можуть пропонувати вкладникові виплату процентів наперед. Якщо депозитна угода буде розірвана достроково, виплачені проценти банк утримає із суми вкладу.

Велике значення для стимулювання вкладів має гарантування банком цілості переданих йому коштів. Цього можна досягти страхуванням депозитів. В Україні за рахунок вкладів банків створено фонд гарантування вкладів фізичних осіб.

Завершити вивчення даної теми варто вивченням можливості оформлення довіреності на розпорядження вкладами, порядку складання і використання заповітів, порядку видачі вкладу після смерті вкладника та порядку розпорядження рахунками неповнолітніх та інших клієнтів, визнаних недієздатними.

4.2. Плани практичних занять

Практичне заняття 4

Питання для обговорення

1. Економічний зміст депозитних операцій, їх класифікація.

2. Особливості депозитних рахунків до запитання, строкових та ощадних вкладів; їх переваги і недоліки.

3. Особливості укладання депозитного договору.

4. Встановлення депозитної процентної ставки та фактори, що впливають на її рівень.

5. Особливості здійснення строкових депозитних операцій з юридичними особами.

Практичне заняття 5

Питання для обговорення

1. Система страхування (гарантування) вкладів населення в банках. .

2. Класифікація депозитів фізичних осіб, їх загальна характеристика.

3. Правовий режим вкладників:

- довіреність на розпорядження вкладами,

- порядок видачі вкладу після смерті вкладника;

- порядок розпорядження рахунками клієнтів, визнаних недієздатними.

4. Особливості нарахування процентів за вкладами (депозитами) фізичних осіб у банківських установах. .

Перелік питань, що вивчаються студентом самостійно

Відмінність понять „депозит” та „депозитні операції банків”.

Методика здійснення строкових вкладних операцій банків і вкладних операцій до запитання.

Сутність депозитних і ощадних сертифікатів.

4. Сутність ощадних вкладів населення.

4.3. Зміст індивідуальних завдань

1. Ознайомлення зі змістом угоди депозитного вкладу юридичних та фізичних осіб.

2. Ознайомлення зі змістом положення про порядок здійснення банками України вкладних (депозитних) операцій з юридичними і фізичними особами.

3. Ознайомлення зі змістом Закону України „Про фонд гарантування вкладів фізичних осіб”.

4. Ознайомлення з показниками, на основі яких оцінюють ефективність депозитних операцій банку.

4.4. Інформаційні джерела

Про банки і банківську діяльність: Закон України від 7 12. 2000р. №2121-111.

Про фонд гарантування вкладів фізичних осіб: Закон України від 20.09. 2001 р. №2740-11.

Положення про порядок здійснення банками України вкладних (депозитних) операцій з юридичними і фізичними особами: Затв. постановою Правління НБУ від 03.12. 2003 р. № 516.

Положення про порядок формування обов'язкових резервів: Затв. постановою Правління НБУ від 16.03. 2006 р. № 91.

Банківські операції: Підручник. – 3-тє вид., перероб. і доп. / А.М. Мороз, М.І. Савлук, М.Ф. Пудовкіна та ін.; За заг. ред.А.М. Мороза. – К.: КНЕУ, 2008. – 608с.

Єпіфанов А.О., Маслак Н.Г., Сало І.В. Операції комерційних банків: Навчальний посібник. – Суми: ВТД „Університетська книга”, 2007. – 523 с.

Міщенко В.І., Слав’янська Н.Г., Коренєва О.Г. Банківські операції: Підручник. – 2-ге вид., перероб. і доп. – К.: Знання, 2007. – 796.

Аналіз банківської діяльності / За ред.А.М. Герасимовича. - К.: КНЕУ, 2003. - 599 с.

Васюренко О.В. Банківські операції: Навч. посібник. – К.: 2005. – 243с.

Капран В.І. Банківські операції: Навч. посібник. - К.: ЦУЛ, 2006. – 208с.

Павлишин О.П., Ричаківська В.І. Банківські операції. Практикум. – К.: Алеута, 2005. – 158 с.

Тема 5. Операції банків із запозичення коштівПохожие работы

... будь-який громадянин в Україні, якщо в нього є стабільний дохід, може отримати “кредитку” без заставного майна та будь-яких гарантій, як це відбувається в розвинутих країнах світу. 3.3 Місце операцій з пластиковим картками в Інтернет-просторі України Лідери провідних держав та широкі кола ділового світу сприймають нову економіку не лише як сучасну модель ведення бізнесу, а й як стратегічну ...

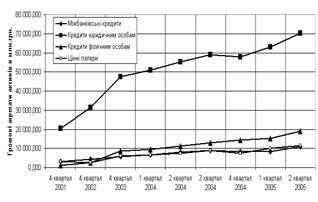

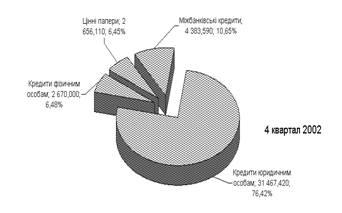

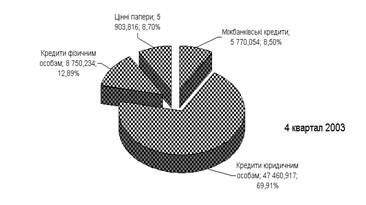

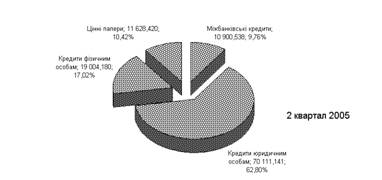

... йну діяльність збільшилися на 93,8 % і складають 11743,1 млн. грн. (11,6 % від кредитів, наданих суб'єктам господарської діяльності). На фоні середніх показників для банківської системи України індивідуальний аналіз операцій кредитування юридичних осіб в АППБ „Аваль” у 2005 році виявив інші тенденції: - за рівнем обсягу валюти балансу 17,285 млрд. грн. за результатами 3 кварталу 2005 року АППБ ...

... врегулювання економічних взаємовідносин між суб'єктами економіки, що діють на фінансовому ринку, державний бюджет та інші елементи. Одним із видів послуг на ринку фінансових послуг є нетрадиційні банківські операції та послуги, які включають: лізингові операції банків, факторинг та форфейтинг, гарантійні операції банків, трастові послуги банків та інші нетрадиційні банківські операції. Нетрадиц ...

... нагляду за всією сукупністю фінансових посередників у частині здійснення ними банківських операцій, а також правових механізмів підвищення рівня капіталізації банків. 2. Банківська діяльність та банківські операції Поняття банківської діяльності на сьогодні отримало своє легальне визначення у законодавстві України. Дефініція банківської діяльності, наведена у ст. 2 Закону України "Про банки і ...

0 комментариев