Навигация

Шляхи підвищення ефективності функціонування фондового ринку в Україні

3.3 Шляхи підвищення ефективності функціонування фондового ринку в Україні.

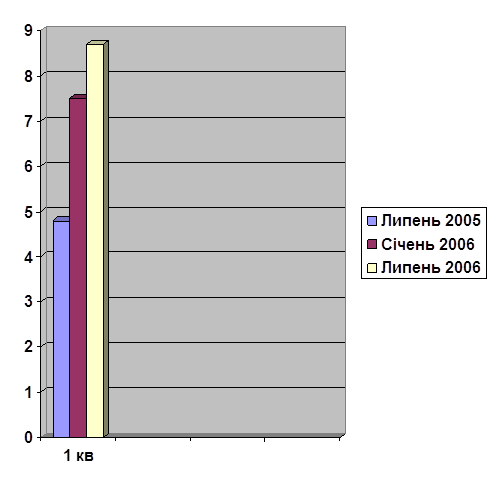

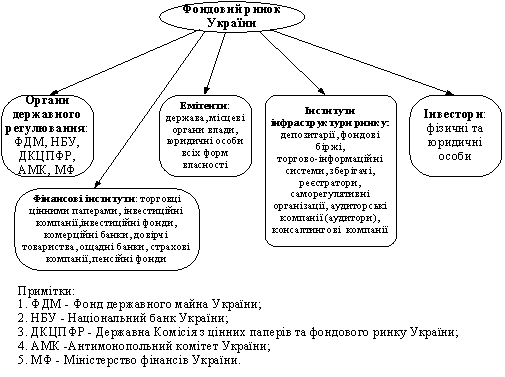

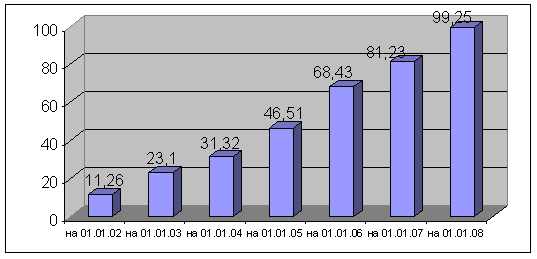

Фондовий ринок на 2006 рік знаходиться а підйомі це дає змогу говорити про наслідки підвищення у 2005 інвестиційного поля в економіку , створення нормативної бази і закону "Про цінні папери та фондовий ринок" від 23.02.2006р.Але багато питань залишається відкритими. Питання які потребують докладного вивчення і впровадження в нормативну базу.

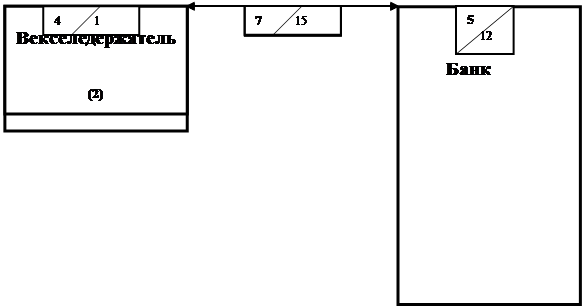

Першим поштовхом стало створення семи робочих груп з Національного банку України за участю Асоціації українських банків, Першої фондової торгівельної системи, банків України, Світового банку, Міністерства фінансів України, профільних комітетів Верховної Ради України та учасників фондового ринку визначення заходів щодо активізації діяльності банків України на ринку цінних паперів. Фахівці розглядали проблемні питання вексельного обігу, ринків облігацій зовнішньої державної позики, корпоративних облігацій та акцій, розвитку інфраструктури фондового ринку, а також вдосконалення бухгалтерського обліку операцій банків.

Результатом діяльності зазначених груп стало визначення негативних моментів і проблем, які заважають ефективному функціонуванню банків у відповідних сегментах фондового ринку, а також розробка механізмів їх усунення.

На нинішньому етапі тимчасові робочі групи визначили і розробили комплекс заходів, які необхідно здійснити для пожвавлення розвитку:

Фінансовий лізинг. Нацбанк України ініціював прийняття нового закону «Про фінансовий лізинг». За участю іноземних фахівців було створено робочу групу з розробки пропозицій щодо створення сприятливого середовища для розвитку сучасного фінансового лізингу в Україні. На даному етапі підготовлено пропозиції до другого читання законопроекту «Про фінансовий лізинг» та відповідні зміни у податкове законодавство.

Необхідно також прийняти МСБО 17, оскільки національний стандарт бухобліку 14 не вписується у нову концепцію розвитку інфраструктури фінансового лізингу.

За розрахунками Німецької консультативної групи з питань економічних реформ, ступінь зносу основних фондів за галузями економіки України зараз становить: у промисловості - 49%, сільському господарстві - 48, транспорті - 50, зв'язку - 40, у будівництві - 49%. Фінансовий лізинг як одна з найпоширеніших форм фінансування основних фондів має забезпечити їх оновлення.

Слід зазначити, що, наприклад, у Чехії річний обсяг лізингу дорівнює $2,6 млрд., у Польщі та Росії - по $2 млрд. В Україні цей показник становить $200 млн. За оцінками іноземних фахівців, лізинг в Україні перебуває лише на початку другої стадії еволюції лізингових ринків із шести можливих. З одного боку - це негатив, але, з іншого при створенні сприятливих умов для його розвитку, Україна зможе швидко пройти інші стадії еволюції. Є очевидним, що від розвитку лізингу виграє вітчизняний фінансовий ринок у цілому.

Інтеграція. Значно збільшити привабливість вітчизняного фінансового сектора для потенційних інвесторів повинна його міжнародна інтеграція. Інвестори вітатимуть вищі стандарти розкриття інформації, практики розміщення цінних паперів та прозорості торгівлі.

Країни-сусіди стикаються із загальними перепонами в розвитку фінансових ринків. Проблеми здійснення певних процедур та стандартизації не є унікальними для окремо взятої країни.

Країни, зацікавлені у такій інтеграції, працюючи разом, надаючи інформацію та допомогу у вирішенні негативних моментів, можуть подолати ці проблеми набагато швидше шляхом спільної розробки стандартів, необхідних для розвитку фінансових ринків. Наприклад, стандартизація розкриття інформації та практики розміщення цінних паперів на основі найкращого світового досвіду допоможе збільшити впевненість інвесторів, що, у свою чергу, прискорить зростання фінансових ринків.

Ліквідні ринки поряд із достатніми обсягами торгівлі та активністю покупців потребують стандартизованих процесів та регулювання. Враховуючи, що український ринок є відносно незначним, його інтеграція з ринками інших країн, насамперед Польщі, Угорщини, Чехії та Росії, дозволить зміцнити упевненість інвесторів у майбутньому вітчизняного фінансового сектора.

Аналіз досвіду побудови фінансових ринків у країнах Європейського Союзу свідчить, що в них зараз існує дуже багато незначних розбіжностей у законах та процедурах. Це породжує величезні перепони для створення єдиного ринку капіталу.

Україна має певні переваги за цим напрямом, оскільки сьогодні в нас тільки створюються інфраструктура та правила роботи фінансового ринку, а отже, існує можливість врахувати відповідний досвід наших сусідів для запровадження нових стандартизованих фінансових продуктів.

Держава та приватний сектор. Одним з основних питань подальшого розвитку фінансового ринку є визначення місця та ролі держави і приватного сектора.

Цілком природно, що приватний сектор відіграє найвагомішу роль у розвитку ринку капіталу, особливо щодо збалансування попиту та пропозиції. Але держава, у свою чергу, є відповідальною за створення та впровадження «правил гри» у фінансовому секторі.

Прозоре і передбачуване законодавче та регуляторне середовище має стимулювати розвиток фінансового ринку, підтримувати повне та чесне розкриття всієї фінансової інформації про емітента, а також забезпечувати чітке здійснення процедур банкрутства, спрямованих на реалізацію прав кредиторів.

Разом із тим, якщо існують перепони щодо ефективного розвитку фінансового сектора з боку урядової політики, то в інтересах приватного сектора голосно про це говорити. Приватний сектор, працюючи з урядом, а не лише очікуючи від нього відповідних дій має бути частиною розв'язання таких проблем. При цьому уряд має підтримувати розвиток фінансового ринку, кредитуючи та розділяючи деякі ризики, притаманні йому.

Таким чином як державний, так і приватний сектори відіграють важливу роль у розвитку фінансового ринку, але вони мають працювати разом. Приватний сектор ініціює, виконує та опосередковує операції на ринку. Уряд, зі свого боку має наглядати за фінансовим ринком, застосовуючи таку політику та регулювання, за яких він більшою мірою спрямовує розвиток ринку, ніж виконує за нього його функції.

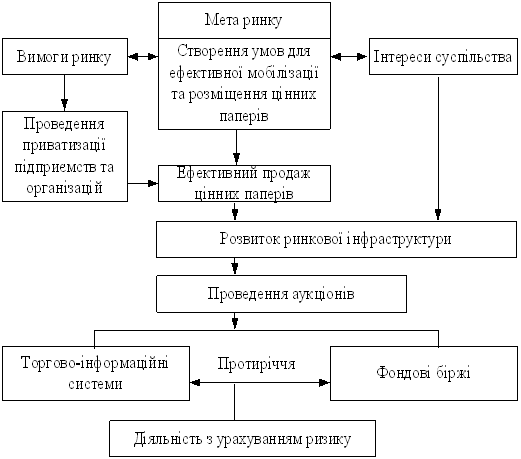

В цілому можна відзначити, що зростання фондового ринку набуває якісно нової динаміки за умови тривалого періоду політичної та економічної стабільності, розвитку ринкової інфраструктури.[20;53-54] Існує реальна можливість збалансованого росту обсягів ринкової торгівлі. Найважливішими умовами для цього є:

Політичні успіхи у проведенні ринкової реформи і зміцнення іміджу України, як держави для надійного вкладання іноземного капіталу;

Координація дій Мінфіну, НБУ, ФДМУ, ДКЦПФР та інших державних органів в їх безпосередній діяльності на фондовому ринку;

Постійний моніторинг ринку і проведення на ньому маркетингових досліджень із залученням іноземних експертів;

Підвищення прозорості і здійснення державного контролю за діяльністю всіх учасників ринку з метою мінімізації шкоди від неминучих спекуляцій та ігрових стратегій операторів.

Висновки:

В цілому можна відзначити, що зростання фондового ринку набуває якісно нової динаміки за умови тривалого періоду політичної та економічної стабільності, розвитку ринкової інфраструктури. Існує реальна можливість збалансованого росту обсягів ринкової торгівлі.

Цілком природно, що розвиток приватного сектору відіграє найвагомішу роль у розвитку ринку капіталу, особливо щодо збалансування попиту та пропозиції. Але держава, у свою чергу, є відповідальною за створення та впровадження «правил гри» у фінансовому секторі.

Прозоре і передбачуване законодавче та регуляторне середовище має стимулювати розвиток фінансового ринку, підтримувати повне та чесне розкриття всієї фінансової інформації про емітента, а також забезпечувати чітке здійснення процедур банкрутства, спрямованих на реалізацію прав кредиторів. В загалом способствує розвитку фондового ринку.

Узагальнюючи викладений в роботі фактичний матеріал , можна зробити такі висновки і назвати заходи, які необхідно здійснити для прискорення розвитку ФР.

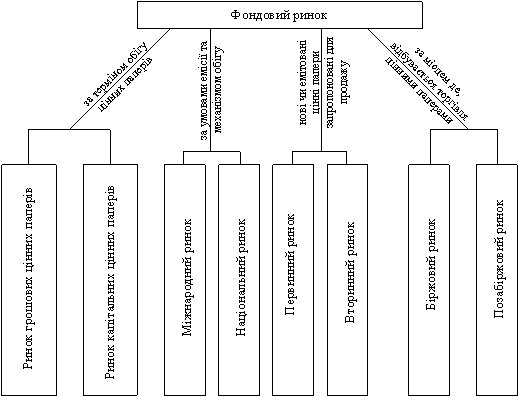

Ринок цінних паперів є важливим сектором фінансового ринку і ринкової економіки в цілому. Цінний папір виступає специфічним товаром, який вільно обертається на біржовому та позабіржовому ринку між фізичними та юридичними особами, але їх випуск здійснюється лише підприємствами та організаціями ( в т.ч. і державними) при майновому забезпеченні емісії з метою залучення тимчасово вільних коштів інвесторів.

Приватизація державного майна стала визначальним фактором становлення і розвитку ринку цінних паперів в Україні. Її підсумком стала поява на ринку великої кількості акцій приватизованих підприємств і рядових інвесторів, які безоплатно отримали в основному малу частку державного майна. Концентрація цих акцій в руках інституційних інвесторів буде в найближчі роки домінуючим процесом на фондовому ринку України.

Ринок ЦП, зокрема продаж акцій ВАТ на фондових біржах, набуває ваги, швидко розвивається і сприяє поглибленню ринкових відносин в Україні.

В Україні в основному завершується процес розробки нормативної бази, яка регламентує діяльність учасників ринку цінних паперів, і розпочинається етап вдосконалення окремих законодавчих актів на підставі аналізу практичної діяльності емітентів, інвесторів та професійних учасників РЦП.

Попит на цінні папери визначається оптимальним поєднанням їх надійності та прибутковості, тобто залежить від умов випуску та результатів фінансово-господарської діяльності емітентів.

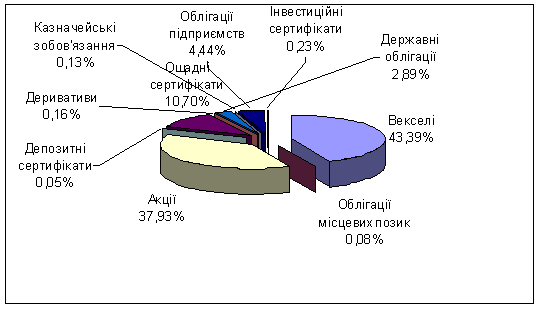

Найбільш розповсюдженим видом ЦП в Україні стали акції приватизованих підприємств та інвестиційні сертифікати, причому обсяги емісії інвестиційних сертифікатів на 36 % перевищують емісію акцій.

Потребують більш широкого впровадження на ринок такі цінні папери, як облігації та казначейські зобов’язання. Відсутність законодавчої бази стримує появу на ринку житлових чеків та земельних бонів.

Приватизація, тобто процес перетворення державних підприємств в акціонерні товариства і первинне розміщення акцій цих підприємств, здійснюється непослідовно, повільно, з порушенням проголошених принципів соціальної справедливості. Ці процеси в значній мірі знаходяться під впливом суб’єктивних факторів. Наслідком такої приватизації є не підвищення, а зниження ефективності діяльності підприємств.

Велика надія покладається на четвертий етап приватизації за грошові кошти крупних інвесторів та під їх інвестиційні зобов’язання.

Розвиток біржової торгівлі гальмується відсутністю акцій стратегічних підприємств, які не задовольняють мінімально необхідним умовам офіційного котирування.

У порівнянні з біржовою торгівлею, позабіржова розвивається більш динамічно та комплексно. Але процедура здійснення угод купівлі-продажу цінних паперів на позабіржовому ринку потребує більшого впорядкування.

Фондовий ринок вимагає розробки такого інструментарію аналізу, який на підставі існуючих чи нових індексів відображав динаміку та кон’юнктуру українського РЦП.

Інфляційні процеси 1992-1994 рр. не дали можливість здійснювати прибуткову інвестиційну діяльність на українському РЦП. Лише починаючи з кінця 1995 року з’являється перша можливість такої діяльності.

Захист економічних прав рядових інвесторів можуть здійснювати лише фінансові посередники та професійні учасники РЦП. Вони мають кваліфікованих фахівців і значні пакети акцій, які дають можливість реально впливати на прийняття рішень загальними зборами акціонерів.

Масова несплата дивідендів по акціям, які знаходяться в довірчому управлінні довірчих товариств, та неврегульованість інших взаємовідносин між учасниками РЦП поставили всі довірчі товариства України в скрутне фінансове становище, що може призвести до їх самоліквідації з відповідними соціальними наслідками.

Необхідно суттєво вдосконалити законодавство, яке регламентує діяльність закритих акціонерних товариств.

Необхідно здійснювати постійний аналіз законів України та інших нормативно-правових актів з питань діяльності ФР за участю всіх зацікавлених сторін (державних органів і учасників РЦП) з метою підготовки узгоджених пропозицій щодо внесення відповідних змін.

Список використаної літератури:

Закон України “Про державне регулювання ринку цінних паперів в Україні” №448/96-ВР від 30.10.96р.

Закон України “Про цінні папери і фондову біржу” №1201-ХІІ від 18.06.91р.

Закон України “Про підприємства в Україні” № 887-ХІІ від 27.03.91р.

Постанова ВР України “Про концепцію функціонування та розвитку фондового ринку України” , ; 342/95 ВР від 22.09.1995 р.

Гольцберг М.А. Акционерные товарищества. Фондовая биржа. Операции с ценными бумагами.-К.: “Текст”, 1992.-95 с.

Льюис Знджел, Брендан Бойд. Как покупать ценные бумаги. –Самара: Самар. Дом печати, 1993.-304с.

Макконел К.Р., Брю С.Л. Экономикс: принципы, проблемы и политика / Пер. с анг. 11-го изд.- К., Хагар-Демос, 1993.- 785с., : табл., граф.

Мозговий О.М., Бурмака М.О. Державне регулювання ринку цінних паперів в Україні. – Ринок цінних паперів України, №1 / 1997, С. 34-40.

Українська фондова біржа “Фондовий ринок України”, Київ,1994р C37-50

Законодавча база фондового ринку //“Цінні папери України ”41/2001.С. 35-47

Положення про валютну біржу Національного банку України. (Затверджена наказом по НБУ №55 від 25.08.1992 р. //Контракт, 1992, № 21.

Ціноутворення в умовах формування ринкових відносин в АПК / Під ред. П. Т. Саблука, О. М. Шпичака.- К.: Віпол, 1997. - 500 с

Інформаційна складова фондового ринку//Цінні папери України 24/2002.С. 15-26

Про безготівкові розрахунки в господарському обороті України. Інструкція № 7 Національного банку України. (Затверджено постановою Правління НБУ від 2 серпня 1996 року № 204) //Галицькі контракти, 1996, № 41.

Мозговой О. Н. Стоимость ценных бумаг- Киев, УАННП "Феникс", 1998.- 47-49с.

Закон України "Про цінні напери та фондову біржу" від 18 червня 1991 року //Відомості ВР України ,1991, №38. Із змінами та доповненнями //Галицькі контракти, 1996, № 42.

Похожие работы

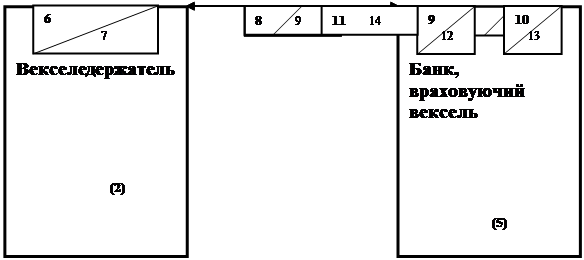

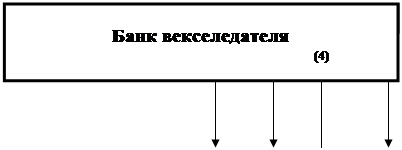

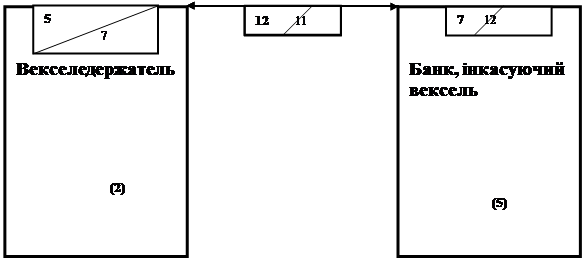

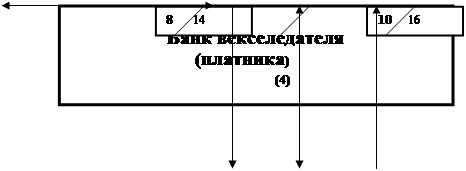

... спеціалізованих фінансових організацій. Провідне місце серед них посідає асоціація “Український вексельний центр” (надалі — “Укрвексель”), створена з метою сприяння розвитку в Україні ринку цінних паперів, відродження національного вексельного обігу як випробуваного платіжного засобу, інструменту зниження темпів інфляції та залучення інвестицій, а також для розв’язання методичних, організаційних ...

... на сучасному етапі 3.1 Методи та важелі вдосконалення процесу здійснення іпотечного кредитування Беручи за увагу сучасний перехідний стан економіки України вцілому, враховуючи всі проблеми іпотечного кредитування, наявність проблеми ризиків, перш за все кредиторів, головним заходом вдосконалення ринку іпотечного кредитування є запровадження механізму формування та планування стабільних ...

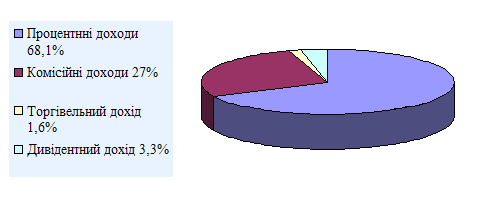

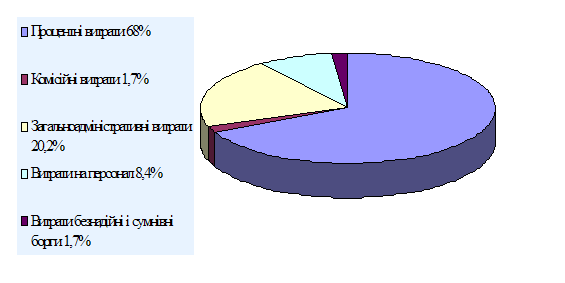

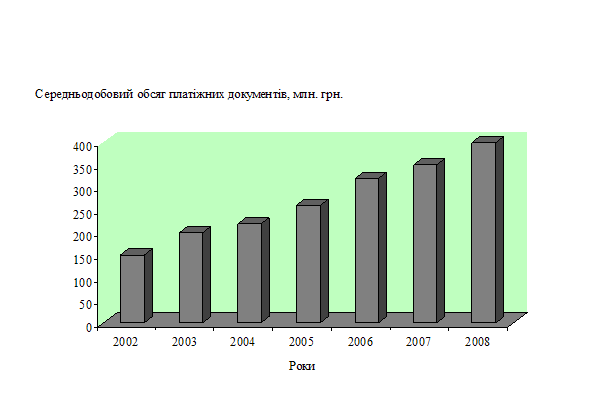

... З проведеного аналізу ефективності безготівкового обслуговування АСУБ "Грант" можна зробити висновок: левову долю своїх прибутків банк отримує від операції по обслуговування безготівкового платіжного обороту (додаток Е). Перспективою розвитку безготівкового обслуговування клієнтів може бути введення нових зарплатних проектів пластикових карток для робітників великих підприємств Харківського регі ...

... , що припускалися інші держави, а створити оптимальний механізм функціонування фондового ринку, спираючись на міжнародний досвід та національні особливості. Питання державного регулювання фондового ринку в Україні знайшли широке відображення у вітчизняній науковій літературі. Серед авторів, що фокусували свою увагу на визначенні принципів, методів та механізмів державного регулювання роботи ...

0 комментариев