Навигация

Цінні папери і їх первинне розміщення на фондовому ринку

2.1 Цінні папери і їх первинне розміщення на фондовому ринку

Первинне розміщення - це продаж нового випуску ЦП, при якому виручка від продажу йде емітенту.

Ринок, на якому продаються нові випуски ЦП (на відміну від паперів, які вже знаходяться в обороті).

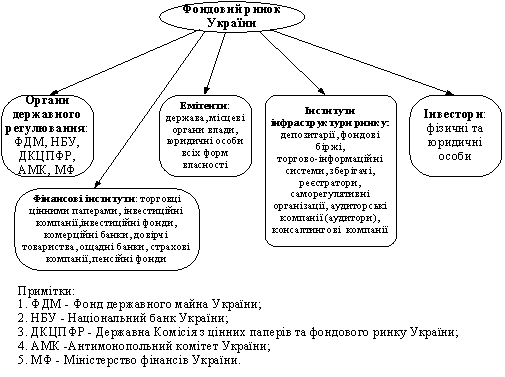

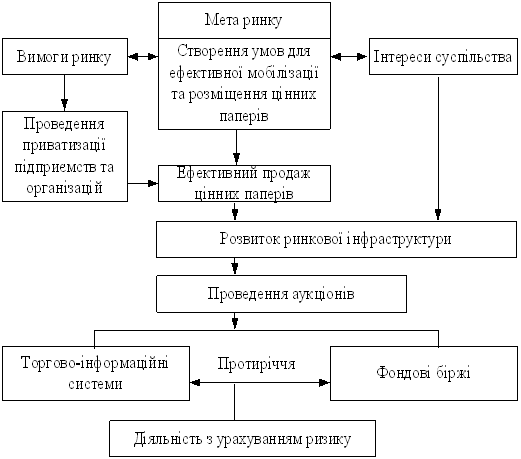

На ринку ЦП через банки, спеціальні кредитні інститути і фондові біржі відбувається емісія ЦП, їх купівля і продаж.

Види цінних паперів.

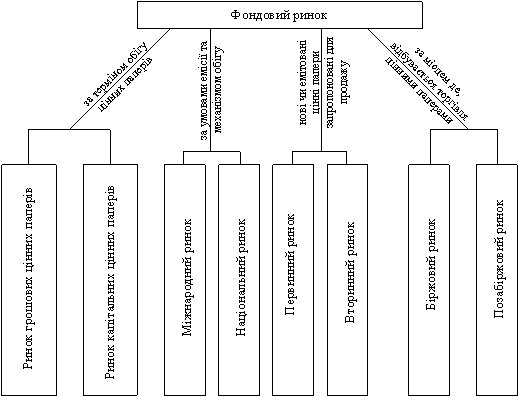

Усі цінні папери можна поділити на види і типи. В рамках відповідного виду цінних паперів просліджуються її різновидності.

Вид - це якісне визначення якогось ЦП, які відрізняються від інших ЦП.

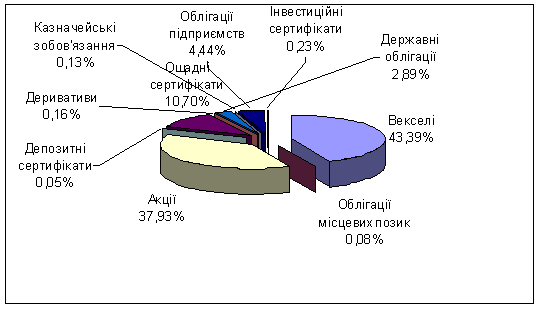

Крім самого розповсюдженого фінансового інституту - акцій - існують і інші види.

Різноманітність фінансових інструментів пов`язана з їх місцем і роллю в системі відтворення, зі ступінню суспільного поділу праці. Загальним рівнем розвитку економіки і фондового ринку, у тому числі зі ступінню участі держави в емітуванні ЦП.

АКЦІЇ.

Закон України “Про цінні папери і фондову біржу” визначає акцію, як цінний папір без установленого строку обігу, що засвідчує долеву участь у статутному фонді акціонерного товариства, підтверджує членство в АТ та право на участь в управлінні ним, дає право його власникові на одержання частини прибутку у вигляді дивідендів, а також на участь у розподілі майна при ліквідації АТ.

Закон визначає такі види акцій:

· іменні

· на пред`явника

· привілейовані

· прості.

Привілейовані акції не можуть бути випущені на суму, що перевищує 10% статутного фонду АТ.

Необхідно зазначити, що законодавство України пред`являє особливі вимоги по дотриманню режиму публічності при проведенні емісій акцій. У відповідності з ст.23 Закону України “Про цінні папери і фондову біржу”, не менш як за 10 днів до початку передплати на акції, інформація про випуск ЦП підлягає обов`язковій публікації в органах преси Верховної Ради України та Кабінету Міністрів України і офіційному виданні фондової біржі.

Акція має номінальну, балансову та курсову вартість.

Номінальна вартість акції встановлюється при утворенні АТ і визначається за формулою:

Статутний фонд АТ

Номінальна вартість акцій =

Кількість випущених акцій

Номінальна вартість практично ніяким чином не пов`язана з реальною вартістю акцій, оскільки розмір статутного фонду може бути набагато нижчим теперішньої вартості основних фондів підприємства, які періодично підлягають індексації внаслідок інфляції. Крім того, кількість випущених акцій може бути більшою кількості розповсюджених акцій (АТ мають право викуповувати свої акції).

Балансова вартість більш повно віддзеркалює реальну вартість акції:

Чисті активи АТ

Балансова вартість акцій =

Кількість розповсюджених акцій.

Керівники підприємств, які зацікавлені у придбанні за номінальною вартістю акцій свого АТ, всіляко приховують інформацію про величину чистих активів і кількість розповсюджених акцій. Балансова вартість може слугувати лише орієнтиром для встановлення курсової (ринкової) вартості.

Курсова вартість акції, як будь-якого ринкового товару, встановлюється підставі попиту та пропозиції на біржовому та позабіржовому ринку. При цьому, чим більша кількість продавців і покупців має можливість приймати участь у торгах, тим більш об`єктивно буде курсова вартість акції.

Облігації.

Закон України “Про цінні папери і фондову біржу” визначає облігацію, як цінний папір, що засвідчує внесення її власником грошових коштів і підтверджує зобов`язання відшкодувати йому номінальну вартість цього ЦП в передбачений в ньому строк з виплатою фіксованого процента (якщо інше не передбачено умовами випуску).

Закон України “Про цінні папери і фондову біржу” визначає облігації двох видів:

Облігації внутрішніх державних і місцевих позик.

Облігації підприємств.

На світових фінансових ринках особливе місце займають державні (казначейські) облігації, що пов`язано з особливими гарантіями держави (або державного органу) перед власниками облігацій. В Україні перша спроба випуску державних облігацій була здійснена у квітні 1994 році, коли вийшов Указ Президента “Про державні товарні облігації матеріальних ресурсів України”. Але їх випуск викликав значну хвилю критики у суспільстві і був призупинений. Сьогодні це питання знову стає актуальним. Планується випустити облігації зовнішньої позики, які будуть відповідати вимогам євростандарту, мати форму готівкових ЦП і будуть допущені до продажу на фондових біржах Європи. Обсяг емісії - до $ 5 млн. При номінальній вартості однієї облігації $ 1000. Термін їх погашення буде більш тривалим. ніж облігацій внутрішньої позики - від 3 до 5 років.

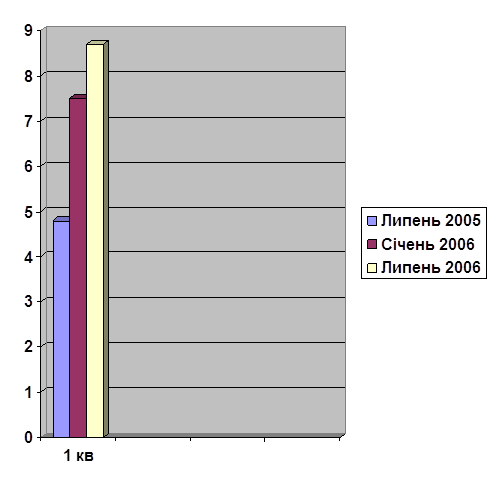

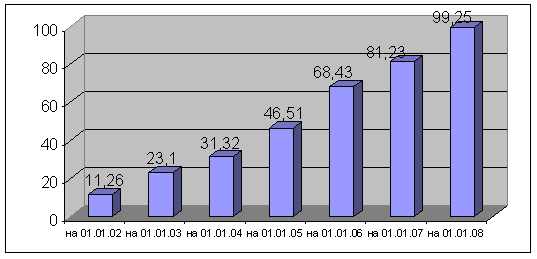

Найбільше розповсюдження в Україні отримали облігації внутрішньої державної позики (ОВДП). 23.08.1994р. вийшла Постанова Кабінету міністрів № 586 “Про випуск облігацій внутрішньої державної позики 1995р.”

В таблиці 2.2.1. показані результати аукціонів із розміщення ОВДП за 2000р. (станом на 01.07.2000).

| Період | Розміщено облігацій, шт. | Залучено коштів до бюджету, тис. грн. |

| Січень | 0 | 0,00 |

| Лютий | 0 | 0,00 |

| Березень | 0 | 0,00 |

| І квартал | 0 | 0,00 |

| Квітень | 14 243 081 | 1 313 775,20 |

| Травень | 0 | 0,00 |

| Червень | 3 929 390 | 371 579,69 |

| ІІ квартал | 18 172 471 | 1 685 354,89 |

| І півріччя | 18 172 471 | 1 685 354,89 |

| Липень | 0 | 0,00 |

| Серпень | 0 | 0,00 |

| Вересень | 0 | 0,00 |

| ІІІ квартал | 0 | 0,00 |

| Жовтень | 0 | 0,00 |

| Листопад | 0 | 0,00 |

| Грудень | 0 | 0,00 |

| ІV квартал | 0 | 0,00 |

| Усього з початку року | 18 172 471 | 1 685 354,89 |

2 червня 1997р. в Україні був здійснений перший випуск облігацій державної ощадної позики (ОДОП). Облігації номінальною вартістю 50 грн., випущені в документарній формі на пред`явника і передбачають виплату прибутку, як за рахунок відрізних купонів, так і за рахунок їх дисконтного розміщення. Вперше в Україні обрахунки виплати по купонам поставлені в залежність від рівня інфляції і прогнозованості розвитку української економіки. Крім того, прибуток по ОДОП не обкладається податком, що робить їх привабливими для населення.

Першим в Україні емісію облігацій місцевої позики здійснила Київрада.

Тобто, Закон України “Про цінні папери і фондову біржу” встановлює обмеження для випуску облігацій акціонерними товариствами. Вони здійснюють випуск облігацій на суму не більше 25 % від суми статутного фонду і тільки після повної сплати всіх випущених акцій. Закон також забороняє випуск облігацій для формування статутного фонду емітента і покриття збитків, пов`язаних з їх господарською діяльністю.

Казначейські зобов’язання.

Закон “Про цінні папери і фондову біржу” визначає казначейські зобов`язання України, як вид цінних паперів на пред`явника, що розміщуються виключно на добровільних засадах серед населення, засвідчують внесення їх власниками грошових коштів до бюджету і дають право на одержання фінансового доходу. До обігу можуть випускатися короткострокові (до одного року), середньострокові (від 1 до 5 років) і довгострокові (від 5 до 10 років) зобов`язання. Кошти від реалізації казначейських зобов`язань спрямовуються на покриття поточних видатків державного бюджету.

Рішення про випуск короткострокових зобов`язань приймається Міністерством фінансів, а середньострокових і довгострокових - Кабінетом Міністрів України. Порядок визначення продажної вартості казначейських зобов`язань встановлюється Міністерством фінансів виходячи з часу їх придбання. Це свідчить про те, що розміщення таких ЦП буде здійснюватись з дисконтом . Закон встановлює лише найбільш загальні характеристики казначейських зобов`язань. Регулювання кожного їх випуску здійснюється спеціальним підзаконним актом.

Ощадні сертифікати.

Ощадний сертифікат - письмове свідоцтво банку про депонування грошових коштів, яке засвідчує право вкладника на одержання після закінчення встановленого строку депозиту і проценту по ньому.

З визначення видно, що тільки банки можуть приймати грошові кошти на депозит і видавати ощадні сертифікати. Слід зазначити також, що Закон України “Про цінні папери і фондову біржу” подає термін “ощадні сертифікати” і не визначає, як окремий вид ЦП, “депозитні сертифікати”.

Ощадні сертифікати видаються строкові (під певний договірний процент на визначений строк) або до запитання, іменні та на пред`явника. Іменні сертифікати обігу не підлягають, а їх продаж (відчуження) іншим особам є недійсним. Процедура виконання передавального запису на іменному сертифікаті не визначена, що помітно стримує їх ринковий обіг.

Закон прямо передбачає можливість дострокового повернення власнику ощадного сертифіката грошових коштів, які були розміщені в банку.

Векселі.

В Україні при вирішенні проблем платіжної кризи (у 1926 році бартеризація сягала 80-90 %) не розглядаються на достатньо серйозному рівні питання, пов’язані з вексельним обігом і його розширенням.

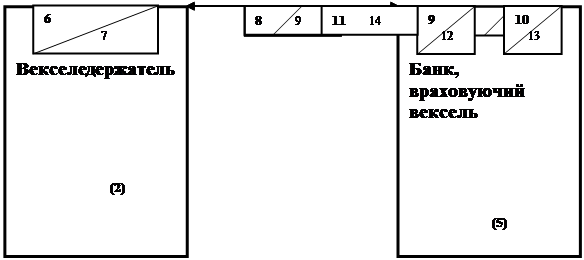

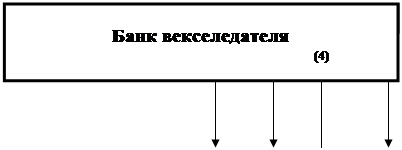

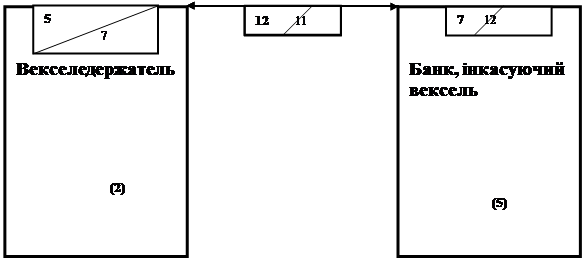

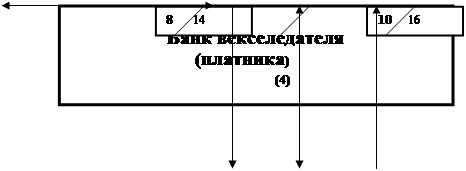

Згідно Закону України “Про цінні папери та фондову біржу” вексель – це цінний папір, який засвідчує безумовне грошове зобов’язання векселедавця сплатити після настання строку визначену суму грошей власнику векселя (векселеотримувачу). Випускаються два види векселя простий і переказний. Останній має тут особливість, що право на виплату грошових коштів векселедавець може передавати іншим особам (платникам).

Порядок випуску та обігу векселів визначається Кабінетом Міністрів України. Законодавча база нараховує більше 200 нормативних документів по векселям. Основу вексельного законодавства України складає “Положення про переказний і простий вексель”, яке було введене в дію Постановою ЦВК і РНК СРСР № 104/1341 від 7.08.1937 р. Зазначене положення розроблено у відповідності з женевськими вексельними конвенціями, до яких СРСР приєднався у 1936 році і який є досить ґрунтовним документом. У відповідності з Постановою ВРУ від 17.06.1992 р. всі суспільно-правові відносини, які виникають з приводу використання векселів, підлягають регулюванню у відповідності з Положенням.

Згодом українське законодавство встановило норми, які передбачають деякі виключення з правил Женевських конвенцій. Так Постановою Кабінетів Міністрів і НБУ № 528 від 10.09.1992 р., встановлені такі правила вексельного обігу:

· використовувати векселі а також виступати векселедавцями, акцептантами, індосантами і авалістами можуть тільки юридичні особи, суб’єкти підприємницької діяльності, які визначаються такими у відповідності з чинним законодавством України;

· векселі можуть видаватись лише для сплати за поставлену продукцію, виконані роботи і надані послуги, за виключенням векселів Мінфіну, НБУ і комерційних банків України.

Отже, українське законодавство обмежує коло векселедавців тільки юридичними особами і встановлює особливу письмову форму векселя.

З 1994 р. в Україні векселі залучаються для розв’язання проблем неплатежів. Але у більшості суб’єктів підприємницької діяльності відсутні чіткі уявлення про правила вексельного обігу і, як наслідок, замість позитивного ефекту від використання векселя має місце негативний результат. Так, під час проведення в Україні третього заліку взаємної заборгованості підприємств і організацій, векселеотримувачі недотримувались правил, які стосуються термінів для подання протесту по несплаченим векселям.

Приватизаційні папери.

Законом України від 14.10.1992 р. були внесені зміни до Закону “Про цінні папери і фондову біржу”, зокрема, перелік видів ЦП було доповнено ще одним видом – “приватизаційні папери”.

Закон України “Про приватизаційні папери” визначає останні, як особливий вид державних цінних паперів”, які засвідчують про права власника на безоплатне отримання в процесі приватизації частки майна державних підприємств, державного житлового фонду, земельного фонду.

Встановлюються такі види приватизаційних паперів:

· приватизаційні майнові сертифікати;

· житлові чеки;

· земельні бони;

· компенсаційні сертифікати.

Приватизаційні майнові сертифікати

Приватизаційні майнові сертифікати випускаються на суму вартості майна, що підлягає безоплатній передачі у процесі приватизації майна державних підприємств громадянам України. Обсяг емісії ПМС та їх номінальна вартість встановлюється відповідними актами законодавства України.

Номінальна вартість ПМС визначається шляхом ділення загальної суми емісії цих приватизаційних паперів на число громадян України і розподіляються між ними порівну.

У разі проведення індексації балансової вартості основних фондів у народному господарстві України обов’язковій індексації підлягає номінальна вартість ПМС. Коефіцієнт індексації номінальної вартості ПМС встановлюється КМУ одночасно з проведенням індексації балансової вартості основних фондів.

Закон встановив, що ПМС використовується лише в процесі приватизації. Вони не підлягають вільному обігу і не можуть бути предметом купівлі-продажу, іншої форми відчуження, а також не можуть оподатковуватись. Якщо з вищезазначеною метою укладається угода, то вона буде недійсною. Але практика показала, що купівля-продаж ПМС – це реальний факт нашої моделі здійснення приватизації. Більше того – у засобах масової інформації постійно наводились дані про курсову вартість так званих “чорних” і “білих” ПМС.

На ПМС не нараховуються ні дивіденди, ні проценти. Громадяни, які першими скористались своїм правом на отримання частки державного майна і придбали за ПМС акції підприємств, що приватизуються, вже з 1995 року мали можливість отримати дивіденди або продати належні їм акції.

Підсумовуючи сказане, необхідно зазначити, що ПМС – це особливий вид державних іменних ЦП, оскільки їх емітентом є держава в особі уповноваженого органу. При цьому емітент не несе ніякої відповідальності за їх використанням. ПМС існують в готівковій формі і можуть бути використані тільки для обміну на документи, які засвідчують або право власності на частку державного майна, або право на отримання дивідендів від діяльності інвестиційних фондів чи компаній.

Компенсаційні сертифікати

Через інфляцію грошові кошти громадян України були повністю знецінені. Для грошової компенсації знецінених коштів громадянам України необхідно сплатити 130 млрд. грн. Але, як відомо, держава не має таких коштів.

Указом Президента від 24.11.94 р. № 698/94 “Про компенсацію громадянам України втрат від знецінення грошових заощаджень в установах Ощадного банку України та Укрдержстраху” встановлено, що компенсація проводиться у вигляді індексації, на суму якої видаються компенсаційні сертифікати. Згідно цього Указу компенсаційні сертифікати вільно обертаються і використовуються для приватизації державного майна. Строк дії сертифікатів встановлено до 1 липня 1997 року, але цей строк помірно продовжують.

Останнім документом з цього приводу є постанова КМУ від 7.02.96 р. № 161 “Про порядок обігу сертифікатів, отриманих громадянами України як компенсацію втрат від знецінення грошових заощаджень в установах Ощадного банку та колишнього Укрдержстраху”.

Згідно з цією Постановою стосовно компенсаційних сертифікатів між будь-якими юридичними та фізичними особами без обмежень та спеціального дозволу можуть укладати угоди щодо їх купівлі або продажу, дарування та успадкування.

Таким чином, згідно українського законодавства КС – це документ, який має матеріальну форму, вільно обертається і використовується для приватизації державного майна, але має обмежений строк обігу.

КС визначено як засіб платежу, але цей сертифікат має ознаки цінного паперу. По-перше, КС, як і цінний папір, є грошовим документом. По-друге, ЦП можуть бути іменними або на пред’явника, а КС є документом на пред’явника. По-третє, одним з видів ЦП є приватизаційні папери і КС теж передбачається використовувати для приватизації державного майна. Але треба враховувати і певні особливості статусу КС.

Компенсаційний сертифікат має такі розбіжності з приватизаційними паперами:

компенсаційний сертифікат на відміну від приватизаційних паперів не використовується для безоплатної передачі державного майна у приватну власність, а призначений компенсувати втрати громадянам України від знецінення їх заощаджень;

компенсаційний сертифікат є документом на пред’явника, а приватизаційні папери можуть бути лише іменними;

компенсаційні сертифікати обертаються вільно, а приватизаційні папери вільному обігу не підлягають.

Таким чином, для віднесення компенсаційних сертифікатів до ЦП, зокрема приватизаційних паперів, необхідно внести значні зміни до Закону України “Про приватизаційні цінні папери” з урахуванням вищезазначених особливостей.

Визначення компенсаційних сертифікатів як приватизаційних паперів значно обмежує коло юридичних осіб, які можуть здійснювати з ними операції, оскільки згідно з чинним законодавством для здійснення операцій з приватизаційними паперами необхідно отримати відповідну ліцензію ФДМУ.

Передбачений механізм використання КС дозволяє не тільки значною мірою вирішити проблему компенсації населенню втрат від інфляції, але й розширити участь громадян України в процесах приватизації.

Поява КС призвела до значних зрушень у процесі масової приватизації . З 24.04.96 р. розпочалися щомісячні аукціони з продажу пакетів акцій за КС. Указом Президента України № 194/96 від 19.03.96р. також передбачено використання КС на етапі пільгового продажу акцій працівникам підприємств, що приватизуються.

Для забезпечення вільного обігу компенсаційних сертифікатів необхідні такі умови:

укладення будь-яких угод по компенсаційних сертифікатах має здійснюватися без спеціального дозволу;

ціна купівлі-продажу компенсаційних сертифікатів визначається за погодженням сторін;

будь-які фізичні та юридичні особи, діяльність яких регулюється чинним законодавством, можуть здійснювати операції купівлі-продажу компенсаційних сертифікатів.

Житлові чеки та земельні бони

Іменні житлові чеки призначені для приватизації державного житлового фонду, а також майна державних підприємств. Номінальна вартість житлового чеку складає 200 грн. Житлові чеки не підлягають вільному обігу.

Житлові чеки будуть видаватись громадянам у готівковому вигляді, а для громадян, які мають державне житло, що підлягає приватизації, - у вигляді депозитних рахунків. Це зумовлено тим, що поміж тих, хто має державне житло, знайдеться чимало людей, які захочуть вкласти житлові чеки у державні підприємства, а потім вимагатимуть реалізації свого права на приватизацію житла.

На сьогодні законодавство по земельним бонам підлягає перегляду. Передбачається їх конверсія на інші активи, які підлягають приватизації.

Інвестиційний сертифікат

Необхідно визначити особливий правовий статус таких паперів, як інвестиційний сертифікат (ІС). У відповідності з Положенням “Про інвестиційні фонди і інвестиційні компанії”, інвестиційний сертифікат – це цінний папір який випускається виключно інвестиційною компанією і дає право його власникові на отримання доходу у вигляді дивідендів. Але в Законі такого цінного паперу, як інвестиційний сертифікат нема. Тому правовий статус ІС, як цінного паперу не є однозначним.

ІС можуть бути іменні і на пред’явника. Мінімальна номінальна вартість інвестифікаційного сертифікату не може бути меншою 0,1 грн. Номінальна вартість одного ІС повинна дорівнювати номінальній вартості однієї акції, яка належить засновникам інвестиційного фонду чи інвестиційної компанії.

Для випуску ІС укладається договір з інвестиційним керуючим, аудитором або аудиторською фірмою, а також депозитний договір з депозитарієм, здійснюється реєстрація випуску ІС, публікується інвестиційна декларація і інформація про випуск ІС інвестиційного фонду або інвестиційних компаній.

ІС відкритих фондів продаються за грошові кошти, а ІС закритих фондів – за грошові кошти і приватизаційні папери. Кошти, отримані від учасників, відкриті фонди інвестують в ЦП інших емітентів. Закриті фонди мають право здійснення інвестування в ЦП та придбання нерухомого майна, часток і паїв, що належать державі в майні господарських товариств у процесі приватизації.

Емісія ІС здійснюється після реєстрації їх випуску в порядку, передбаченому законодавством. Фонди мають право здійснювати загальну емісію на суму, розмір якої не повинен перевищувати 15-ти кратного розміру їх статутних фондів. Відкриті фонди випускають ІС, які не підлягають вільному перепродажу, а закриті – такі, що підлягають вільному перепродажу. ІС пропонуються для розміщення та викуповуються фондом за ціною, яка дорівнює вартості чистих активів, у терміни, встановлені інвестиційною декларацією.

Таким чином, власник ІС не наділяється корпоративними правами, оскільки, він не є засновником інвестиційного фонду чи компанії і не наділяється відповідними повноваженнями.

Власник ІС має право на отримання дивідендів, які нараховуються виходячи з вартості чистих активів, тобто фіксований розмір дивідендів не гарантується. В умовах здійснення приватизації інвестиційні сертифікати стали одним з найбільш популярним інструментом фондового ринку. Про обсяги та масовість здійснення операцій щодо спільного інвестування в Україні свідчить той факт, що станом на 1.01.97 р. загальний обсяг емісії ІС склав 4 687 305 954 грн. Це перевищує суму всіх інших ЦП, випущених в обіг на РЦП, тому заслуговує окремого розгляду.

Похожие работы

... спеціалізованих фінансових організацій. Провідне місце серед них посідає асоціація “Український вексельний центр” (надалі — “Укрвексель”), створена з метою сприяння розвитку в Україні ринку цінних паперів, відродження національного вексельного обігу як випробуваного платіжного засобу, інструменту зниження темпів інфляції та залучення інвестицій, а також для розв’язання методичних, організаційних ...

... на сучасному етапі 3.1 Методи та важелі вдосконалення процесу здійснення іпотечного кредитування Беручи за увагу сучасний перехідний стан економіки України вцілому, враховуючи всі проблеми іпотечного кредитування, наявність проблеми ризиків, перш за все кредиторів, головним заходом вдосконалення ринку іпотечного кредитування є запровадження механізму формування та планування стабільних ...

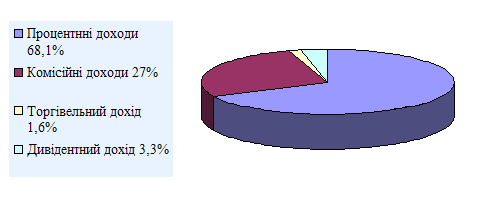

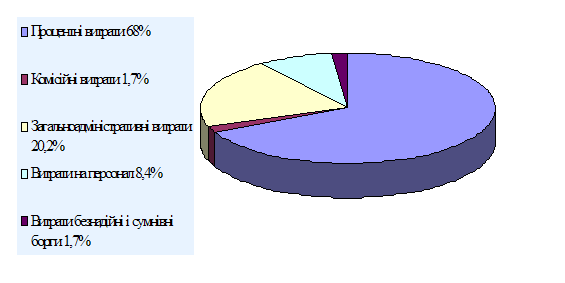

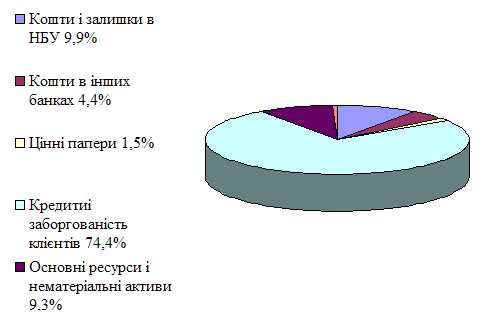

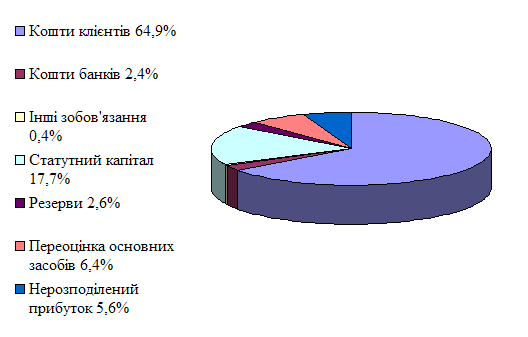

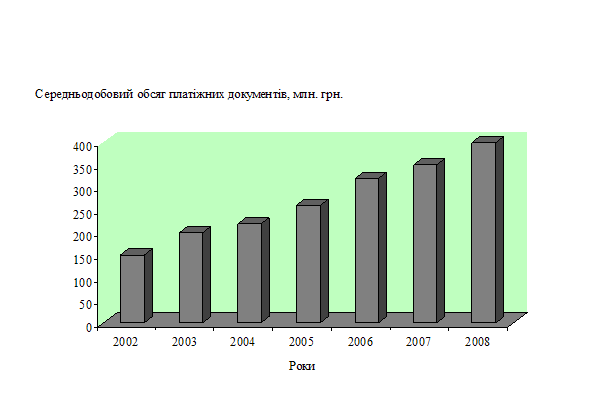

... З проведеного аналізу ефективності безготівкового обслуговування АСУБ "Грант" можна зробити висновок: левову долю своїх прибутків банк отримує від операції по обслуговування безготівкового платіжного обороту (додаток Е). Перспективою розвитку безготівкового обслуговування клієнтів може бути введення нових зарплатних проектів пластикових карток для робітників великих підприємств Харківського регі ...

... , що припускалися інші держави, а створити оптимальний механізм функціонування фондового ринку, спираючись на міжнародний досвід та національні особливості. Питання державного регулювання фондового ринку в Україні знайшли широке відображення у вітчизняній науковій літературі. Серед авторів, що фокусували свою увагу на визначенні принципів, методів та механізмів державного регулювання роботи ...

0 комментариев