Навигация

2006 года (млрд. тг.)[10]

Из указанной суммы поступлений исполнение доходов составило 590,1 млрд.тенге, или 80,2 % к плану. Данные по государственному, республиканскому и местным бюджетам представлены на рисунке 3.

На диаграмме рисунка 3 видно, что темпы роста государственного в том числе местных бюджетов по сравнению с 1 кварталом 2006 года соответственно составили 106,0 %, 131,6%, а по республиканскому бюджету произошло снижение, поскольку в 1 квартале прошлого года перечисления поступлений от нефтяного сектора в Нацфонд осуществлялись через бюджет.

В приложении 3 приведены данные по основным источникам налоговых поступлений. Традиционно самыми крупными являются КПН и таможенные платежи и налоги.

Об улучшении таможенного администрирования свидетельствует тот факт, что при росте импорта в тенговом выражении на 47,1 % по сравнению с аналогичным периодом прошлого года, сумма начисления платежей по импорту с учетом льгот и отсрочек и снижения ставки НДС с 15% на14 % возросла на 51,3%.

Расходы государственного бюджета за 1 квартал 2007 года составили 692,7 млрд. тенге, или 85,5%, в том числе по республиканскому бюджету – 617,1 млрд. тенге, или 90,6% к плану, местному бюджету – 263,1 млрд. тенге, 81,8% к плану (рисунок 4)

Таким образом, приведённые данные свидетельствуют о значительном росте как государственных доходов, так и увеличении объёмов государственных расходов.

Увеличение доходов государственного бюджета происходит за счет расширения налогооблагаемой базы благодаря созданию благоприятных условий для развития предпринимательства, сокращению нелегального теневого оборота.

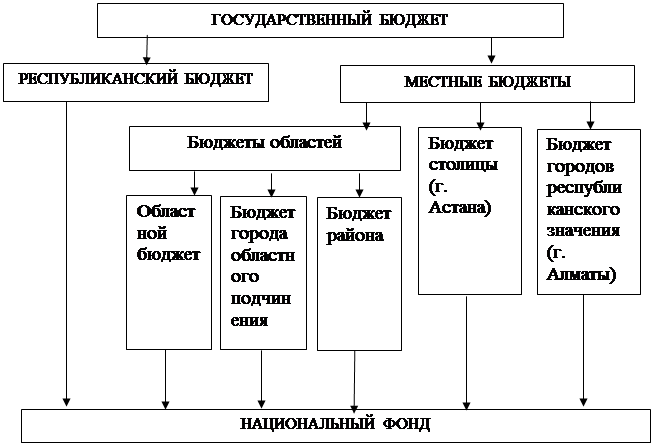

Осуществлен переход к принципам среднесрочного бюджетного планирования. Введенные с 2002 года паспорта бюджетных программ обеспечивают прозрачность расходования бюджетных денег и эффективность проведения по ним бюджетного контроля. Республиканская бюджетная комиссия функционирует на постоянной основе, что позволяет на более качественном уровне рассматривать предложения по формированию и уточнению республиканского бюджета.

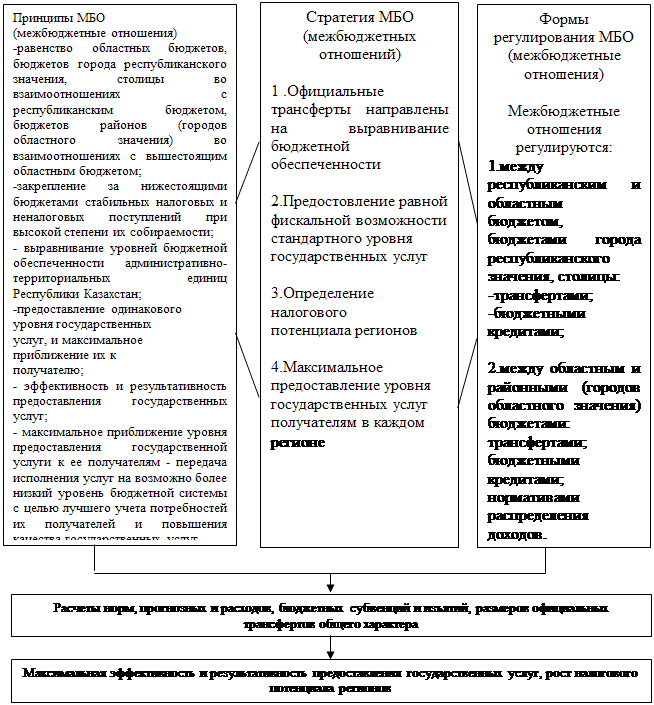

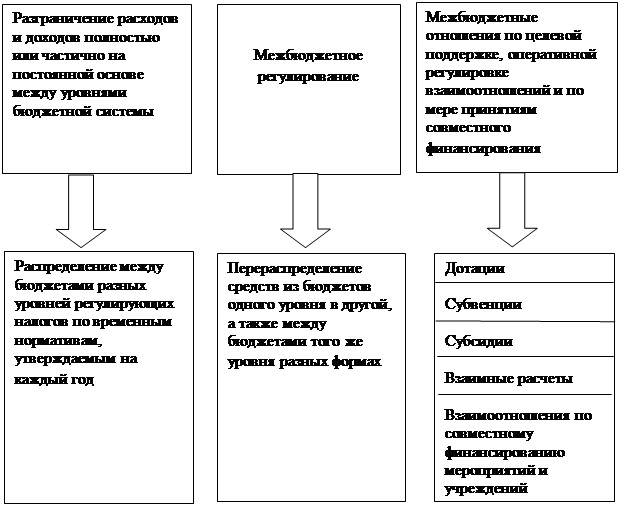

Совершенствование системы межбюджетных отношений было направлено на достижение баланса интересов центра и регионов, повышение заинтересованности нижестоящих уровней государственного управления в экономическом развитии регионов и обеспечение стабильности поступлений в местные бюджеты.

Однако существуют проблемы отсутствия стабильности в среднесрочном периоде в системе межбюджетных отношений и законодательно закрепленного распределения доходных и расходных полномочий между областными и районными бюджетами.

Разработан проект Бюджетного кодекса, который обеспечит переход на качественно новый уровень управления государственными расходами, дальнейшую оптимизацию бюджетных потребностей, поэтапный переход к нормативной оценке бюджетных расходов и развитие системы межбюджетных отношений.

Целью бюджетной политики является поддержание расходов на уровне, при котором будет обеспечиваться выполнение в полном объеме государственных функций, повышение эффективности государственных расходов, содействие поддержания устойчивых темпов экономического роста, а также повышение благосостояния населения.

2.2 Реализация налоговой политики Республики КазахстанВведение в 2002 году Налогового кодекса явилось важным этапом развития казахстанского налогового законодательства, который укрепил концептуальные основы налоговой системы, сформированной в предыдущие годы, с одновременным повышением эффективности правовых механизмов в налоговой сфере.

Также введен в действие Таможенный кодекс Республики Казахстан, объединяющий и систематизирующий правовые нормы, регулирующие общественные отношения в области таможенного дела, максимально использующий международные нормы, позволяющие упростить и одновременно повысить эффективность таможенных процедур.

Наряду с позитивными результатами действия Налогового кодекса остается проблема совершенствования налоговой системы в целях обеспечения условий для экономического роста страны и улучшения инвестиционного климата.

Положения действующего налогового законодательства не в полной мере способствуют выводу из неофициального оборота доходов физических лиц, созданию оптимальных условий для вложения инвестиций в воспроизводство и обновление основных средств.

Отсутствуют действенные механизмы стимулирования инновационной деятельности, что в определенной степени влияет на развитие наукоемких и высокотехнологичных производств.

Целью проводимой в республике налоговой политики является дальнейшее поощрение инвестиций в экономику, стимулирование инновационной активности, увеличение располагаемого дохода населения для роста платежеспособного спроса. [12,40]

Пути решения налоговой политики: установление регрессивной шкалы ставок по социальному налогу и более либеральной шкалы ставок по индивидуальному подоходному налогу; снижение ставки налога на добавленную стоимость; создание экономических условий для стимулирования научной и инновационной деятельности, в том числе развития производств с высокой долей добавленной стоимости; совершенствование амортизационной политики, с целью стимулирования роста инвестиций; совершенствование налогообложения нефтяных операций; развитие процессов автоматизации налогового администрирования; совершенствование методологии и норм администрирования специальных налоговых режимов в целях создания условий для развития малого бизнеса и для сельхозпроизводителей.

Предусмотренные меры по совершенствованию налоговой системы позволят реально снизить уровень налогообложения, что стимулирует дальнейшее увеличение темпов экономического роста.

В 2003 году была разработана методика проведения оценки эффективности бюджетных программ. Далее будет продолжена работа по приведению в соответствие норм законодательных и нормативных актов нормам Бюджетного кодекса и осуществлена разработка нормативных актов, направленных на реализацию Бюджетного кодекса. Продолжится внедрение нормативного метода планирования расходов бюджета, дальнейшее внедрение методов бюджетного программирования.

Начиная с 2003 года предусмотрено ежегодное формирование по скользящему принципу среднесрочной фискальной политики Республики Казахстан, что поможет созданию основы при разработке бюджетов центральными и местными органами государственного управления, достижению прозрачности, ясности при планировании бюджетных расходов. Внедрение в практику разработки среднесрочной фискальной политики позволит повысить качество принимаемых решений о государственных расходах.

Продолжено усовершенствование механизмов бюджетного кредитования, способствующее эффективному использованию кредитных средств, повышению требований к обеспечению исполнения обязательств по возврату кредитов, своевременному погашению бюджетных кредитов, сокращению просроченной задолженности заемщиков перед бюджетом [11].

Налоговая политика в Казахстане направлена на повышение рентабельности вложения средств в экономику республики путем облегчения налогового бремени.

Согласно данным Счётного комитета уточненный и скорректированный показатели по налоговым поступлениям республиканского бюджета за 2006 год перевыполнены на 31,7% и 15,9% соответственно и составил 1 667,8 млрд. тенге. [8]

Перевыполнение плана налоговых поступлений обеспечено, в основном, за счет корпоративного подоходного налога – на 216,1 млрд. тенге (в 1,4 раза) и поступлений за использование природных и других ресурсов – на 127,0 млрд. тенге (в 1,9 раза).

Структурный анализ показывает, что основными источниками налоговых поступлений республиканского бюджета, как и в предыдущие годы, являлись корпоративный подоходный налог, налог на добавленную стоимость и поступления за использование природных и других ресурсов. Так, в 2006 году доля корпоративного подоходного налога в общем объеме налоговых поступлений составила 46,6%, а в 2005 году – 53,4%, НДС – 29,4% и 22,0%, поступления за использование природных и других ресурсов – 16,0% и 19,5%, соответственно (таблица 4).

В 2006 году налоговые поступления в республиканский бюджет возросли по сравнению с 2005 годом на 105,9 млрд. тенге, или на 6,8 процента. Среди налоговых поступлений наиболее высокие темпы роста приходились на таможенные платежи (85,3%) и акцизы (56,4%).

Таблица 4 - Структура налоговых поступлений в республиканский бюджет за 2005-2006 годы, млрд. тенге

| Наименование | 2005 | Уд.вес, % | 2006 | Уд.вес, % | Темпы роста 2006г. к 2005г., % |

| Налоговые поступления | 1 561,9 | 100,0 | 1 667,8 | 100,0 | 106,8 |

| Корпоративный подоходный налог | 834,3 | 53,4 | 776,6 | 46,6 | 93,1 |

| Налог на добавленную стоимость | 343,9 | 22,0 | 489,6 | 29,4 | 142,4 |

| Акцизы | 10,1 | 0,6 | 15,8 | 0,9 | 156,4 |

| Поступления за использование природных и других ресурсов | 304,2 | 19,5 | 267,4 | 16,0 | 87,9 |

| Сборы за ведение предпринимательской и профессиональной деятельности | 0,6 | 0,1 | 0,8 | 0,1 | 133,3 |

| Таможенные платежи | 53,1 | 3,4 | 98,4 | 5,9 | 185,3 |

| Другие налоги и платежи | 15,7 | 1,0 | 19,2 | 1,1 | 122,3 |

| Источник: Отчёт Счетного комитета об исполнении республиканского бюджета за 2006 год [8] | |||||

В 2006 году не обеспечено выполнение плановых показателей по специфике «Прочие налоги» на сумму 18,7 млн. тенге: в республиканский бюджет поступило 20,0 млн. тенге, или 51,7% от планового показателя.

Анализ уплаченных сумм налогов и других обязательных платежей в бюджет за 2006 год по налогоплательщикам, подлежащим республиканскому мониторингу, показывает, что коэффициент налоговой нагрузки в среднем для предприятий, добывающих сырую нефть и природный газ, по оперативным данным, составил 31,3%, а для хозяйствующих субъектов, осуществляющих торговлю нефтепродуктами, - 6,5 процента. По оперативным данным Налогового комитета, в ТОО «Север-ойл» коэффициент налоговой нагрузки составил 0,3%, а в ТОО «Гелиос» – 1,7 процента. Налоговая нагрузка банков второго уровня составила в среднем 6,6%, а страховых и аудиторских компаний – 26,4 процента. При этом Налоговым комитетом и его территориальными подразделениями во многих случаях осуществлялись проверки в хозяйствующих субъектах, по которым налоговые нагрузки составляли ниже 10 процентов, а банки второго уровня в отчетном году не проверялись.

В 2006 году по итогам 45 071 проверки дополнительно начислено 114,9 млрд. тенге, взыскано 14,9 млрд. тенге, или 13 процентов. Проведено 3 925 безрезультативных проверок, из которых наибольшее количество приходится на город Алматы – 624, Карагандинскую область – 566, Костанайскую область – 542.

Центральным аппаратом Налогового комитета в 2006 году проведено пять проверок из восьми, предусмотренных планом. Дополнительно начислено налогов и платежей в бюджет на сумму 309,7 млн. тенге, из которых взыскано 24,0 млн. тенге, или только 7,7 процента.

Показатели взыскания в бюджет дополнительно начисленных налогов и платежей по отдельным хозяйствующим субъектам еще ниже. В частности, по результатам налоговой проверки в ЗАО НК «Казахстан Темир Жолы» в 2004 году дополнительно начислено налогов и платежей на сумму 30,7 млрд. тенге. После рассмотрения жалобы Налоговый комитет отменил обжалуемое уведомление по акту налоговой проверки и направил уведомление о начисленной сумме налогов и других обязательных платежей на сумму 8,5 млрд. тенге. По итогам рассмотрения результатов этой проверки в суде, сумма дополнительно начисленных налогов и платежей уменьшилась до 1,7 млрд. тенге, или 5,5% от первоначальной суммы. Аналогичная картина наблюдалась и по другим проверкам.

С вступлением в силу Налогового кодекса значительно сократился удельный вес взысканных сумм от дополнительно начисленных налогов и платежей: с 54,0% в 2001 году до 13,0% в 2006 году.

В республике увеличивается сумма переплаты налогов и других обязательных платежей в бюджет, которая по состоянию на 1 января 2007 года составила 693,5 млрд. тенге и по сравнению с началом отчетного года возросла на 150,4 млрд. тенге, или на 27,7 процента. В результате происходит определенное отвлечение оборотных средств хозяйствующих субъектов и увеличение налоговой нагрузки налогоплательщиков, а также увеличение сумм возврата поступлений из республиканского бюджета. Так, в 2006 году АО «Казцинк» из республиканского бюджета произведен возврат НДС по оборотам, облагаемым по нулевой ставке, в размере 5,2 млрд. тенге, АО «Миттал Стил Темиртау» – 11,5 млрд. тенге. При этом последним уплачено других налогов и платежей в бюджет 1,5 млрд. тенге.

В структуре излишне уплаченных сумм по налогам в государственный бюджет по состоянию на 1 января 2007 года наибольший удельный вес приходится на налог на добавленную стоимость и корпоративный подоходный налог.

Счетным комитетом установлено отсутствие сводных планов проверок хозяйствующих субъектов за 2004-2006 годы в центральном аппарате Налогового комитета, а также нормативных правовых актов, регламентирующих взаимодействие подразделений мониторинга и аудита.

Вышеуказанные факты свидетельствуют о том, что механизм налогового администрирования усложнен и недостаточно эффективен, в нормах и положениях налогового законодательства имеются разночтения, допускающие двоякое толкование, а уполномоченным органом не принимаются системные меры по повышению качества налоговых проверок и упрощению механизма налогового администрирования.

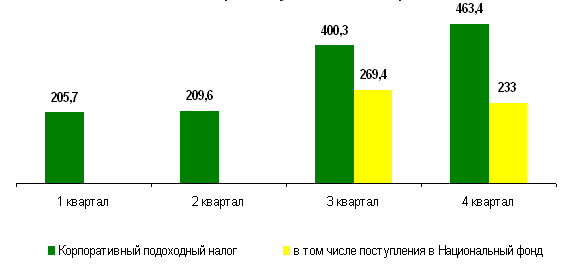

Рисунок 5 - Динамика поступлений КПН в 2006 году с учётом поступлений в Национальный фонд

Республики Казахстан, млрд.тенге [8]

Корпоративного подоходного налога (далее - КПН) в 2006 году поступило 776,6 млрд. тенге, или 118,6% к уточненному показателю. При этом от организаций сырьевого сектора КПН поступило 172,9 млрд. тенге, или 22,3% от общей суммы данного вида налога. По состоянию на 1 января 2007 года, сумма КПН от организаций сырьевого сектора, поступившая в Национальный фонд, составила 376,4 млрд. тенге. Общая сумма переплат по КПН в 2006 году составила 68,3 млрд. тенге и по сравнению с 2005 годом увеличилась на 24,1 млрд. тенге (или на 54,6%), что связано с ростом переплаты по КПН с юридических лиц - резидентов и нерезидентов, удерживаемому у источника выплаты, в размере 11,7 млрд. тенге.

Анализ квартальных поступлений КПН за 2006 год свидетельствует о сохранении неравномерности поступлений данного вида налога, что, при сложившемся преобладании доли КПН в общем объеме поступлений республиканского бюджета, повышает риски неполного и неэффективного освоения бюджетных средств.

Из рисунка 5 следует, что поступления авансовых платежей по корпоративному подоходному налогу в IV квартале отчетного года по сравнению с I кварталом значительно увеличились (в 2,3 раза) и составили 463,4 млрд. тенге, или 36,2% от годового поступления. Неравномерность поступлений КПН в течение отчетного года связана с несовершенством действующего порядка уплаты авансовых платежей.

Анализ поступлений корпоративного подоходного налога в разрезе специфик показывает, что основная доля в структуре налога приходилась на КПН с юридических лиц-резидентов (53,2%). Вместе с тем, в отчетном году значительно увеличилось поступление КПН с лиц-нерезидентов, удерживаемого у источника выплаты, и составило 70,9 млрд. тенге.

Поступления по налогу на добавленную стоимость (далее – НДС) в республиканский бюджет составили 489,6 млрд. тенге и по сравнению с 2005 годом увеличились на 42,4 процента.

В 2006 году по сравнению с прошлым годом сумма возмещения НДС из республиканского бюджета возросла на 19,0% и составила 195,1 млрд. тенге, что в основном было вызвано ростом объемов экспорта сырья и товаров, облагаемых НДС по нулевой ставке. При этом возращены на расчетные счета налогоплательщиков 132,0 млрд. тенге, или 67,7% от общей суммы возмещения.

Возмещение НДС из республиканского бюджета в основном получали крупные компании, экспортирующие нефть, газ, металлопрокат, пшеницу и другое сырье. В частности, четырем крупным налогоплательщикам - АО «Казцинк», ТОО «Корпорация Казахмыс», АО «Миттал Стил Темиртау», ТОО «Тенгизшевроил» возмещено из бюджета 55,8 млрд. тенге.

Таблица 5 - Структура поступлений за использование природных и других ресурсов в республиканский бюджет за 2005-2006 годы, млрд. тенге

| Наименование | 2005 | Уд.вес, % | 2006 | Уд.вес, % | Темпы роста 2006г. к 2005г., % |

| Поступления за использование природных и других ресурсов | 304,2 | 100,0 | 267,4 | 100,0 | 87,9 |

| Налог на сверхприбыль | 44,3 | 14,5 | 114,6 | 42,9 | 259,0 |

| Бонусы | 32,5 | 10,7 | 13,5 | 5,0 | 41,5 |

| Роялти | 108,4 | 35,7 | 22,8 | 8,5 | 21,0 |

| Роялти от организаций сырьевого сектора | 83,5 | 27,5 | 89,2 | 33,4 | 106,7 |

| Доля РК по разделу продукции по заключенным контрактам от организаций сырьевого сектора | 26,8 | 8,8 | 16,8 | 6,3 | 62,7 |

| Другие налоги и платежи | 8,6 | 2,8 | 10,5 | 3,9 | 122,1 |

| Примечание - Отчёт Счетного комитета об исполнении республиканского бюджета за 2006 год [8] | |||||

Переплата по НДС на 1 января 2007 года составила 57,7% от общей суммы переплаты налогов и других обязательных платежей в бюджет, или 400,6 млрд. тенге, в том числе 278,5 млрд. тенге – превышение суммы НДС, относимого в зачет, над суммой начисленного НДС.

При этом обоснованность суммы НДС, относимой в зачет, проверяется с использованием автоматизированных информационных систем, на создание и техническое сопровождение которых из республиканского бюджета затрачено 14,0 млрд. тенге. Однако, вследствие того, что данные системы не исключают в автоматическом режиме условно исключенных из Государственного реестра налогоплательщиков, допускается отнесение в зачет сумм НДС.

При уточненном годовом плане поступлений за использование природных и других ресурсов в размере 140,3 млрд. тенге фактическое поступление составило 267,4 млрд. тенге, или 190,5%, в том числе от организаций сырьевого сектора – 386,0%, от других плательщиков – 143,0 процента. Перевыполнение плана в основном сложилось по налогу на сверхприбыль – на 28,7 млрд. тенге (1,3 раза), бонусам – 9,7 млрд. тенге (3,6 раза), роялти – 5,8 млрд. тенге (1,3 раза) (табл. 5).

В 2006 году по сравнению с 2005 годом на 12,1% снизились поступления за использование природных и других ресурсов главным образом за счет роялти (на 79,0%), бонусов (на 58,5%) и доли Республики Казахстан по разделу по заключенным контрактам от организаций сырьевого сектора (на 37,3%).

В структуре поступлений за использование природных и других ресурсов основным налогом является налог на сверхприбыль, доля которого в 2006 году составила 42,9 процента. В республике сохраняется стабильное увеличение поступлений налога на сверхприбыль, что обусловлено ростом цен на нефть. Так, поступления налога на сверхприбыль в 2006 году по сравнению с 2005 годом увеличились в 2,6 раза [13].

Вышеуказанные факты свидетельствуют о наличии определенных недостатков в процедурах планирования налоговых поступлений, выбора объектов налоговых проверок, налогового и таможенного администрирования, предоставления льгот и отсрочек, что отрицательно сказывается на мобилизации дополнительных резервов увеличения доходов республиканского бюджета.

По состоянию на 1 декабря 2007 года доходы республиканского бюджета (без учета трансфертов) выполнены на 99,5% при плане 1 582,2 млрд.тенге фактическое поступление составило 1 574,5 млрд.тенге, или не исполнен на 7,7 млрд.тенге.

План республиканского бюджета на 1 декабря 2007 года по налоговым поступлениям не исполнен на 20,2 млрд.тенге, в том числе по корпоративному подоходному налогу – 15,5 млрд. тенге, по поступлениям за использование природных и других ресурсов – 8,7 млрд.тенге, по налогам на международную торговлю и внешние операции на 5,7 млрд.тенге. Неналоговые поступления перевыполнены на 13,1 млрд.тенге.

Законом «О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам налогообложения» предусмотрена совокупность налоговых послаблений, направленная как на общее снижение уровня налоговой нагрузки (индивидуальный подоходный и социальный налоги, НДС, налоги в специальных налоговых режимах), на реализацию потенциала отдельных секторов экономики, так и на решение некоторых административных вопросов, препятствующих свободному развитию частного предпринимательства на реализацию потенциала отдельных секторов экономики, так и на решение некоторых административных вопросов, препятствующих свободному развитию частного предпринимательства:

- снижение ставки налога на добавленную стоимость;

- введение фиксированной ставки индивидуального подоходного налога на уровне 10 процентов для всех физических лиц;

- снижение социального налога в среднем на 30 процентов;

- снижение ставок налога в специальном налоговом режиме для субъектов малого бизнеса на основе патента и на основе упрощенной декларации;

- введение особого порядка уплаты налога на добавленную стоимость предприятиями, перерабатывающими сельскохозяйственное сырье;

- введение освобождения средств, выделяемых в рамках государственного социального заказа, реализуемых неправительственными организациями в области образования, науки, медицины и культуры, от корпоративного подоходного налога, а обороты по реализации – от налога на добавленную стоимость;

- ликвидация двойного налогообложения дивидендов;

- отмена нормы, ограничивающей размер добровольных пенсионных взносов, которые можно отнести на вычет при определении сумм индивидуального подоходного налога;

- усовершенствование механизма исчисления авансовых платежей по корпоративному подоходному налогу с одновременным смягчением штрафных санкций за занижение сумм авансовых платежей по корпоративному подоходному налогу [12].

Налоговая политика направлена на стабилизацию экономики, развитие субъектов малого бизнеса, легализацию доходов, регулирование отношений с налогоплательщиками по улучшению ведения и порядка исчисления и уплаты налогов и других обязательных платежей в бюджет, связанные с исполнением налоговых обязательств.

Особое внимание уделено улучшению налоговой культуры, соблюдению принципов стабильности налогового законодательства, единства системы налоговых льгот, исключены нормы по предоставлению льгот индивидуального характера для конкретного налогоплательщика.

2.3 Состояние государственного и гарантированного государством долгаГосударственный долг Республики Казахстан (без учета взаимных требований) на 1 апреля 2007 года составил 1 453,1 млрд. тенге. В портфеле правительственного долга соотношение внутреннего и внешнего долгов составляет 65,4 и 34,6 %, соответственно. За отчетный период было осуществлено досрочное погашение наиболее дорогих в обслуживании займов МББР в размере 13,5 млрд.тенге (или 107,6 млн. долл. США). Слайд 9.

За 2007 г. Министерство финансов разместило государственные эмиссионные ценные бумаги на сумму 19,8 млрд.тенге. (рисунок 6)

По государственным ценным бумагам в 2007 году сложилась ситуация, которую можно охарактеризовать следующим:

- государственные среднесрочные ценные бумаги (МЕОКАМ) со сроком обращения 4 года на аукционе по первичному размещению на сумму 277,8 млн. тенге, на повторном аукционе на сумму 143,4 млн. тенге, доходность при размещении составила – 6,25%;

- государственные долгосрочные ценные бумаги (МЕУКАМ) со сроком обращения 7 лет на аукционе по первичному размещению на сумму 71,4 млн. тенге, доходность при размещении составила – 6,75%;

- государственные долгосрочные сберегательные ценные бумаги (МЕУЖКАМ) со сроком обращения 8 лет на аукционе по первичному размещению на сумму 15,0 млрд. тенге, доходность при размещении составила – инфляция + 0,07%; МЕУЖКАМ со сроком обращения 10 лет на повторном аукционе на сумму 4,3 млрд.тенге, доходность при размещении составила – инфляция + 0,01%.

Рисунок 6 – Государственный и гарантированный государством долг

При этом, предложенная рынком доходность по государственным ценным бумагам в 1 квартале т.г. по сравнением с аналогичным периодом 2006 года оказалась значительно выше.

Так доходность при размещении в 2006 году по МЕУКАМ со сроком обращения 8 лет составила – 4,3%, в 2007 году по МЕУКАМ со сроком обращения 7 лет – 6,75%.

Сложившаяся ситуация на рынке с доходностью явилась сдерживающим моментом и Министерство финансов вынужденно было удовлетворять рынок по более высокой доходности, не осуществляя размещение ГЦБ в полном объеме. Вместе с тем, Министерство финансов осуществляло повторные открытия ранее выпущенных ГЦБ с целью увеличения объема ГЦБ в обращении на рынке, а также для построения реалистичной кривой доходности.

3 Перспективы развития форм финансового регулирования экономики Казахстана

3.1 Направления совершенствования бюджетного устройства

За годы независимости в условиях глобальных измерений мировой обстановки Казахстан пережил радикальную трансформацию общественно-политического строя. За прошедший период были заложены основы современного демократического устройства страны, осуществлена либерализация цен и всех экономических отношений, сформирована многоукладная экономика путем преобразования большей части государственной собственности в частную, созданы рыночные структуры и инфраструктуры [14].

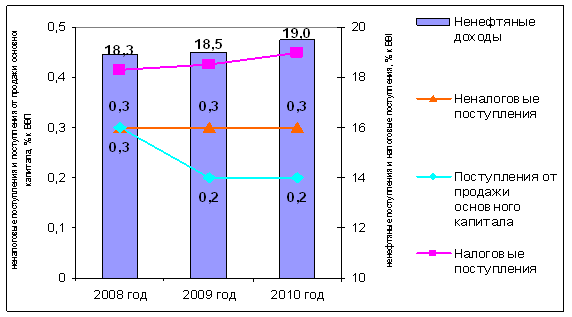

По данным Министерства экономики и бюджетного планирования 1 июля 2006 года была введена новая система функционирования Национального фонда, в соответствии с Концепцией Национального фонда. В целях обеспечения оптимального баланса распределения нефтяных поступлений между республиканским бюджетом и Национальным фондом был разработан метод сбалансированного бюджета, при котором доходы нефтяного сектора будут полностью направляться в Национальный фонд, а доходная часть республиканского бюджета будет формироваться только за счет не нефтяного сектора (рисунок 7).

Национальный фонд был создан в 2001 году с целью обеспечения стабильного социально-экономического развития страны, накопления финансовых средств для будущих поколений, снижения зависимости экономики от воздействия неблагоприятных внешних факторов.

С момента создания Национального фонда порядка 48 % доходов от нефтяного сектора направлялись в фонд, и на конец 2005 года было накоплено активов на сумму порядка 8,1 млрд. долларов США, что составляет 14,5 % к ВВП. В 2007 - 2009 годах прогнозируется сохранение высоких цен на нефть. С одной стороны, это создает стабильные и достаточно благоприятные предпосылки для развития экономики. В то же время в этих условиях повышается «инфляционное давление» на экономику. Для обеспечения макроэкономической стабильности, а также накопления средств в период благоприятной конъюнктуры цен для поддержания финансовых обязательств государства в периоды неблагоприятной конъюнктуры цен и обеспечения будущих поколений будет продолжено аккумулирование части доходов, получаемых вследствие значительного роста мировых цен на нефть, в Национальном фонде.

Основными источниками формирования Национального фонда стали:

- прямые налоги от нефтяного сектора (за исключением налогов, зачисляемых в местные бюджеты), к которым относятся корпоративный подоходный налог, налог на сверхприбыль, роялти, бонусы, доля по разделу продукции, рентный налог на экспортируемую сырую нефть, газовый конденсат. Прочие виды налогов, уплачиваемые нефтяным сектором в соответствии с налоговым законодательством Республики Казахстан, подлежат зачислению в соответствующие бюджеты. При этом к предприятиям нефтяного сектора относятся все юридические лица, занимающиеся добычей и (или) реализацией сырой нефти и газового конденсата;

- поступления от приватизации государственного имущества, находящегося в республиканской собственности и относящегося к горнодобывающей и обрабатывающей отраслям;

- поступления от продажи земельных участков сельскохозяйственного назначения;

- инвестиционные доходы от управления Национальным фондом;

- иные поступления и доходы, не запрещенные законодательством Республики Казахстан.

Рисунок 7 - Метод сбалансированного бюджета

Рисунок 7 - Метод сбалансированного бюджета Расходы республиканского бюджета на текущие бюджетные программы будут финансироваться за счет отчислений в республиканский бюджет от не нефтяной части экономики, а финансирование расходов на бюджетные программы развития осуществляться за счет гарантированного трансферта из Национального фонда. При этом, определенная доля расходной части бюджета может покрываться, в том числе за счет заимствования в рамках установленных ограничений.

Использование нефтяных поступлений в пределах гарантированного трансферта позволит проводить взвешенную фискальную политику, так как будет виден «чистый» бюджетный эффект от либерализации налогового режима, который, как правило, искажен за счет сверх доходов, поступающих от предприятий нефтяного сектора.

Размер гарантированного трансферта из Национального фонда будет утверждаться законодательным актом Республики Казахстан на трехлетний период и останется неизменным в течение данного периода.

В соответствии с Концепцией Национального фонда Правительство Республики Казахстан будет исходить из необходимости оптимального использования нефтяных доходов, с учетом соблюдения оптимальных пропорций между потреблением и накоплением, создания благоприятных макроэкономических условий для развития несырьевого сектора экономики, сбережения значительной части нефтяных доходов и недопущения истощения Национального фонда, совершенствования механизма формирования и использования средств фонда.

В целях дальнейшего совершенствования бюджетной системы был принят Закон Республики Казахстан от 5 июля 2006 года «О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам совершенствования бюджетного законодательства Республики Казахстан и деятельности Национального Банка Республики Казахстан».

Основными задачами данного закона в сфере совершенствования бюджетного законодательства и в целом бюджетной системы являются:

- постепенный переход к достижению сбалансированного бюджета за счет ненефтяных поступлений.

С целью реализации Концепции Национального фонда ввелись новые понятия - «консолидированный бюджет» и «ненефтяной дефицит».

Консолидированный бюджет состоит из республиканского бюджета, бюджета области, бюджетов города республиканского значения, столицы, поступлений от предприятий нефтяного сектора и переводов их в Национальный фонд.

Ненефтяной дефицит бюджета равен сумме поступлений в бюджет, кроме поступлений из Национального фонда, за вычетом расходов бюджета;

- ужесточение требований к разработке инвестиционных проектов (программ).

Инвестиционные проекты (программы) будут включены в перечень приоритетных бюджетных программ (подпрограмм) в случае, если они соответствуют мероприятиям принятых государственных, отраслевых и региональных программ и положений ежегодных посланий Главы государства. Обязательным условием включения в вышеназванный перечень будет наличие положительного заключения отраслевой экспертизы, соответствие их плану мероприятий утвержденных Программ, наличие технико-экономического обоснования с положительным заключением экономической экспертизы;

Таблица 6- Основные макроэкономические показатели Республики Казахстан за 2005, 2006 годы (а также прогноз на 2007-2009 годы)

| Наименование | 2005 отчет | 2006 оценка | Прогноз | ||

| 2007 | 2008 | 2009 | |||

| Валовой внутренний продукт, млрд. тенге | 7457,1 | 9762,7 | 11879,8 | 14036,6 | 16540,4 |

| Реальное изменение ВВП, в % к предыдущему году | 109,5 | 109,0 | 108,6 | 108,9 | 109,0 |

| ВВП на душу населения, долл. США по официальному курсу | 3703 | 5192 | 6560 | 7680 | 8962 |

| ВВП на душу населения, долл. США по ППС | 10618 | 12699 | 14922 | 17102 | 19519 |

| Индекс потребительских цен, в % в среднем за год | 7,6 | 6,9-8,5 | 5-7 | 5-7 | 5-7 |

| Денежная база, млрд. тенге | 663 | 1309 | 1622 | 1972 | 2196 |

| Денежная масса, млрд. тенге | 2065 | 3108 | 4222 | 5388 | 6486 |

| Уровень монетизации экономики, % | 27,7 | 31,8 | 35,5 | 38,4 | 39,2 |

| Экспорт товаров (ФОБ), млрд. долл. США | 28,2 | 34,4 | 32,9 | 34,9 | 38,6 |

| Импорт товаров (ФОБ), млрд. долл. США | 17,9 | 22,4 | 25,6 | 28,2 | 31,2 |

| Инвестиции в основной капитал, в % к предыдущему году | 122,2 | 125 | 120 | 118 | 118 |

| Объем валовой продукции сельского хозяйства, млрд. тенге | 763,2 | 850,8 | 933 | 1021 | 1117 |

| в % к предыдущему году | 107,3 | 104,5 | 103,2 | 103,0 | 102,8 |

| Объем промышленной продукции (работ, услуг), млрд. тенге | 5124,1 | 6484,9 | 7429,4 | 8580,2 | 9886 |

| в % к предыдущему году | 104,6 | 107 | 107,2 | 108,6 | 108,8 |

| Строительство, млрд. тенге | 743,6 | 1077,5 | 1530,2 | 2037,3 | 2689,2 |

| в % к предыдущему году | 134,1 | 138 | 128 | 120 | 120 |

| Услуги транспорта, млрд. тенге | 1377,3 | 1632,1 | 1858,3 | 2117,1 | 2415 |

| в % к предыдущему году | 107 | 106,7 | 106,6 | 106,6 | 106,7 |

| Связь, млрд. тенге | 216,7 | 322,8 | 431,7 | 567,4 | 748,8 |

| в % к предыдущему году | 127,7 | 126 | 125 | 124 | 125 |

| Торговля, млрд. тенге | 1669,6 | 2316,6 | 2833,2 | 3366,2 | 3999,4 |

| в % к предыдущему году | 109,3 | 109,5 | 109,2 | 109,0 | 109,0 |

| Примечание: составлено на основе: Среднесрочная фискальная политика Правительства РК на 2007-:2009 годы. | |||||

- соблюдения всеми участниками бюджетного процесса требований бюджетного законодательства;

- переход к финансированию только обоснованных проектов и недопущение увеличения государственных расходов. Введены нормы интеграции задач стратегического и среднесрочного социально-экономического развития страны с ежегодным бюджетом путем формирования перечня бюджетных программ (подпрограмм) только на основании установленных государственных функций, государственных, отраслевых, региональных программ, положений ежегодного послания Президента страны народу Казахстана. Уточняется и схема формирования перечня приоритетных бюджетных программ (подпрограмм), в том числе приоритетных инвестиционных проектов;

- размер дефицита бюджета определяется исходя от возможности правительственного заимствования, позволяющей обеспечить интеграцию денежно-кредитной, налогово-бюджетной, внешнеэкономической и экономической политики. Такая норма позволит сдерживать рост государственных расходов;

- регламентирован механизм оценки эффективности бюджетных программ на предмет целесообразности, эффективности, обоснованности и результативности использования бюджетных средств на стадиях разработки бюджетных программ (подпрограмм), бюджетов, реализации и контроля за реализацией бюджетных программ (подпрограмм), а также ряд других существенных изменений.

- наряду с этим вносятся изменения и дополнения в Кодекс Республики Казахстан «Об административных правонарушениях» в части ужесточения существующих мер и персональной ответственности государственных учреждений и их руководителей путем увеличения размеров налагаемых штрафов.

Рисунок 8 - Индексы физического объема по отраслям экономики в 2005-2006 гг. (в % к соответствующему периоду прошлого года)

В целом, совместными действиями Правительства и Национального Банка удается обеспечить стабильную макроэкономическую ситуацию в стране, с учетом накопленных в Национальном фонде средств наблюдается профицит бюджета, платежный баланс сбалансирован, уровень безработицы имеет тенденцию постепенного снижения, инфляция находится на контролируемом уровне.

В 2006 году, как и в предыдущие годы, сохранялись достаточно высокие и устойчивые темпы роста экономики. Причем в 2006 году экономика развивалась более, ускоренными темпами, чем в 2005 году (таблица 7).

По оценке Министерства экономики и бюджетного планирования Республики Казахстан, в 2006 году производство валового внутреннего продукта (ВВП) по сравнению с 2005 годом увеличилось на 10,6% (рисунок 8).

В 2006 году наблюдалась положительная динамика во всех сферах экономики. Рост объемов промышленного производства в 2006 году по сравнению с 2005 годом составил 7%. Наиболее ускоренные темпы развития в реальном секторе демонстрировала обрабатывающая промышленность, где рост производства составил 7,3%. Объем производства в горнодобывающей промышленности вырос на 7%. Прирост объема валовой продукции сельского хозяйства в 2006 году к 2005 году составил 7%.

Существенный вклад в рост экономики внесли строительство и услуги. За 2006 год объем строительных работ увеличился по сравнению с 2005 годом в 1,2 раза.

Рисунок 9 - Индексы физического объема промышленной продукции в 2005 -2006 годы (в % к соответствующему периоду прошлого года)

Рисунок 9 - Индексы физического объема промышленной продукции в 2005 -2006 годы (в % к соответствующему периоду прошлого года)

Услуги транспорта в 2006 году возросли по сравнению с 2005 годом на 5%, услуги связи - на 20,4%.

Объем промышленного производства в январе-декабре 2006 года возрос на 7% по сравнению с соответствующим периодом 2005 года. В горнодобывающей промышленности в январе-декабре 2006г. произведено продукции на 3726,9 млрд. тенге, что на 7% выше уровня января-декабря 2005г. за счет увеличения добычи руд железной агломерированной (на 24,5%), свинцово-цинковой (на 18,2%) и марганцевой (на 13%); окатышей железорудных (на 13,1%); угля каменного (на 11,5%); нефти сырой (на 6,8%); лигнита (на 6,1%); газа природного (естественного) (на 2,8%); конденсата газового (на 0,4%). Вместе с тем, сокращена добыча руд медно-цинковой (на 17,5%), золотосодержащей (на 14,9%), железной неагломерированной (на 8%), хромовой (на 6%) и медной (на 0,8%) (рисунок 20).

В целом по республике в 2006 году добыто 64,8 млн. тонн нефти и газового конденсата (105,5% - к 2005 году). Экспортировано 57,1 млн. тонн нефти, в т.ч. по нефтепроводу КТК- 24,4 млн. тонн, по нефтепроводу Атырау-Самара - 15,6 млн. тонн в дальнее зарубежье; по нефтепроводу Атасу-Алашанькоу - 2,2 млн. тонн; порт Актау - 9,9 млн. тонн; Оренбург - 2,4 млн. тонн, поставка на ПНХЗ - 3.9 млн. тонн.

Нефтеперерабатывающими заводами республики в 2006 году переработано 11,7 млн. тонн нефти (104,6% к 2005 году). В сентябре 2006 года завершена реконструкция Атырауского нефтеперерабатывающего завода, которая позволила производить автобензин и дизельное топливо, соответствующие современным европейским стандартам ЕВРО-3 по бензину, ЕВРО-4 по дизельному топливу.

Наблюдалась высокая динамика инвестиций в основной капитал. В 2006 году относительно 2005 года объем инвестиций в основной капитал увеличился на 10,6%. Существенно выросли показатели внешней торговли. За январь-декабрь 2006 года экспорт товаров достиг 38,3 млрд.долл. США и увеличился по сравнению с январем-декабрем 2005 года на 37,3%, импорт составил 23,7 млрд.долл. США и возрос на 36,4%. Положительное сальдо торгового баланса составило 14,6 млрд.долл. США.

Уровень инфляции в среднем за 2006 год сложился на уровне 8,6%, что на 1,0% превысило среднегодовой показатель 2005 года (7,6%) и незначительно (на 0,1%) - верхнюю границу запланированного на 2006 год коридора 6,9-8,5% в соответствии с прогнозом Среднесрочного плана социально-экономического развития страны на 2007-2009 годы.

Росту инфляции в 2006 году способствовали избыточная ликвидность банковской системы, сопровождающаяся ускоренными темпами роста кредитования экономики, рост потребительского спроса со стороны населения, импорт инфляции, рост тарифов на услуги жилищно-коммунальной сферы, низкая развитость конкуренции на рынках, несбалансированность отдельных товарных рынков. В целом для сдерживания роста инфляции Правительством совместно с Национальным Банком проводилась комплексная антиинфляционная политика в соответствии с Планом мероприятий по регулированию инфляционных процессов в Республике Казахстан на 2005-2006 годы. Цены предприятий-производителей промышленной продукции в 2006 году повысились по сравнению с 2005 годом на 18,4%.

Одним из наиболее динамично развивающихся секторов экономики являлся финансовый сектор, обеспечивающий эффективное перераспределение потоков капитала в соответствии с предложением и спросом отраслей и субъектов экономики.

Кредитный рынок в 2006 году оставался одним из самых динамично развивающихся сегментов финансового рынка и характеризовался ускоренным ростом банковского кредитования экономики. Общий объем основного долга по кредитам банков экономике за 12 месяцев 2006 года увеличился на 82,7% и составил 4735,7 млрд. тенге. Кредиты в национальной валюте за 12 месяцев 2006 года выросли на 95,9% и составили 2460 млрд. тенге, а кредиты в иностранной валюте - на 70,3%, составив 2275,6 млрд. тенге. В результате удельный вес тенговых кредитов по сравнению с декабрем 2005 года повысился с 48,5% до 51,9%.

Наблюдается тенденция роста долгосрочных кредитов. Так, долгосрочные кредиты за январь-декабрь выросли более чем 2 раза до 3448,9 млрд. тенге, удельный вес долгосрочных кредитов повысился с 66,5% до 72,8%.

Кредиты банков субъектам малого предпринимательства за январь-декабрь 2006 года увеличились на 83,3%,составив 861,7 млрд. тенге.

Развитие депозитного рынка также характеризовалось ростом объема депозитов. Депозиты в депозитных организациях на 1 января 2007 года составили 3115,2 млрд. тенге, превысив уровень 1 января 2006 года на 88,4%. Вклады населения (с учетом нерезидентов) в банках за 12 месяцев 2006 года увеличились на 76,8% до 1055,2 млрд. тенге.

Средневзвешенный биржевой обменный курс тенге к доллару США в среднем за 2006 год составил 126,0 тенге, укрепившись за год в номинальном выражении на 5,06%.

Активы Национального фонда на конец 2006 года составили более 14,1 млрд. долл. США, увеличившись с начала 2006 года на 74,5%.

Ситуация на рынке труда республики характеризуется стабильным снижением уровня безработицы за счет роста числа трудоустроенных граждан на вновь создаваемых рабочих местах, увеличения экономической активности населения, обусловленных экономическим ростом. В 2006 году в экономике республики было занято 7,4 млн. человек (предварительные данные), что на 2% больше, чем в 2005 году. Численность безработных в 2006 году по сравнению с 2005 годом снизилась на 2,4%. Уровень безработицы в 2006 году сложился на уровне 7,8% (в 2005 году - 8,1%).

Одной из приоритетных задач, стоящих перед Республикой Казахстан, является обеспечение нового качественного уровня развития экономики, способной производить конкурентоспособную продукцию в несырьевых отраслях экономики. Проводимая государством экономическая политика направлена на стимулирование индустриального развития, диверсификацию экономики, перемещение источника ее роста в несырьевой сектор [37].

В течение последних нескольких лет проводилась работа по снижению налоговой нагрузки на экономику и совершенствованию налогового законодательства через введение норм, стимулирующих развитие конкурентоспособных высокотехнологичных производств.

Доходы бюджета на 2007 - 2009 годы определены на основе прогноза макроэкономических показателей социально-экономического развития Республики Казахстан на среднесрочный период, действия Концепции Национального Фонда с 1 июля 2006 года и основных направлений налоговой политики, озвученных в Послании Главы государства.

В соответствии с Концепцией Национального фонда прогноз перечисления нефтяных поступлений в Национальный фонд составляет в 2007 году - 6,4 % к ВВП, в 2008 году - 5,8 % к ВВП, 2009 году - 5,5 % к ВВП.

Прогноз ненефтяных доходов в государственный бюджет на 2007 - 2009 годы приведен в таблице 7

Таблица 7- Прогноз ненефтяных доходов в государственный бюджет на 2007 - 2009 годы в процентах к ВВП

| Наименование | 2007 год | 2008 год | 2009 год |

| Ненефтяные доходы | 18,2 | 17,4 | 16,6 |

| налоговые поступления | 17,2 | 16,5 | 16,1 |

| неналоговые поступления | 0,39 | 0,34 | 0,30 |

| поступления от продажи основного капитала | 0,61 | 0,53 | 0,20 |

| Примечание: составлено на основе: Среднесрочная фискальная политика Правительства РК на 2007-2009 годы. | |||

Снижение налоговых поступлений с 17,2 % к ВВП в 2007 году до 16,1 % к ВВП в 2009 году объясняется снижением ставки налога на добавленную стоимость ежегодно на 1% (с 14 % до 12 %) и снижением с 2008 года ставок социального налога в среднем на 30 %.

Средний темп роста поступлений ненефтяного сектора в государственный бюджет в 2007 - 2009 годах ожидается на уровне 112,8 %.В рыночно развитых государствах существует финансовая помощь территориям со стороны государства, где «доля» средств, в доходах местных бюджетов достигает 60% по этому в этих странах даже в условиях усиления неустойчивости развития хозяйственных, субъектов экономическая и социальная устойчивость сохраняется. Ибо, здесь правительство идет на компромиссы. В противном случае, отсутствие у территорий минимально необходимых средств к бюджетному экстремизму, обострению бюджетных противоречий. Безусловно, возникает потребность и необходимость совершенствовать технику распределения средств между бюджетами. Поэтому нужны объективные формы, методы такого распределения. Но важны не только методы распределения, но и суммы, которые выделяется одному или другому бюджету. А это не только сфера межбюджетных отношений, но и область государственной финансовой политики, поскольку распределение общегосударственных финансовых ресурсов связано с определением государственных приоритетов. Каковы приоритеты, таковы и основные направления использования средств.

На фоне процессов децентрализации и повышении эффективности межбюджетных отношений нарастают контртенденции все большей централизации доходов в республиканском бюджете и снижения степени свободы местных бюджетов, что, несомненно, является негативом для всего социально-экономического развития страны.

Интересным представляется рассмотрение и изменение динамики и структуры доли местных бюджетов в совокупных поступлениях государственного бюджета за 2004-2006 годы (таблица 8).

Таблица 8 - Доли местных бюджетов в совокупных поступлениях государственного бюджета за 2004-2006 годы

| Наименование | 2004 | 2005 | 2006 | Динамика в (разах) | Изме-нение в структуре, (+) (-) | |||

| В абсол. знач. | Уд вес в% | В абсол. знач. | Уд вес в% | В абсол. знач. | Уд вес в% | |||

| Государственный бюджет | 1305 124 | 100 | 2 109 883 | 100 | 2 345 677 | 100 | 1,8 | - |

| Местный бюджет | 609 380 | 46,7 | 752 658 | 35,7 | 1028 180 | 43,8 | 1,7 | -2,9 |

| Местный бюджет без трансфертов | 400 319 | 30,7 | 474 543 | 22,5 | 614 679 | 26,3 | 1,5 | -4,3 |

| Примечание: составлено на основе: Статистического бюллетеня Министерства Финансов РК. | ||||||||

Рисунок 9- Динамика поступлений местных бюджетов в совокупленных поступлениях государственного бюджета

По данным таблицы можно сделать вывод, что, за анализируемый период снизились поступления местных бюджетов в совокупных поступлениях государственного бюджета. Если в 2004 году эта доля составляла 46,7%, то в 2006 году она составила уже 43,8%. Еще большее снижение пришлось на собственные доходы местных бюджетов без официальных трансфертов республиканского бюджета, объем которых упал с уровня 30,7%) от поступлений государственного бюджета в 2004 году до 26,3% (рисунок - 10).

Данная тенденция стала, следствием текущей налогово-бюджетной политики. Согласно норм Бюджетного и Налогового кодекса вся сумма поступлений по корпоративному налогу зачисляется в доход республиканского бюджета. Это решение сразу же отразилось на формировании доходной части местных бюджетов, так и на реализации социально-экономических программ регионов.

При определении стратегии реформирования межбюджетных отношений необходимо сделать выбор между экономической эффективностью и социальной справедливостью. В рамках «бюджетного разделизма» экономическая эффективность означает создание стимулов для рационального использования бюджетных ресурсов властями разных уровней, а социальная справедливость предполагает обеспеченность на всей территории страны определенного минимума социальных гарантий.

Ориентация на экономическую эффективность требует сокращения территориального перераспределения бюджетных ресурсов, но тогда появятся «вымирающие» регионы. Если же всем давать «по потребности» (пусть и минимальной), тогда незачем прилагать усилия по развитию территории, экономии бюджетных средств [18].

Успехи макроэкономических реформ, реализованных к настоящему времени в Казахстане, создают благоприятные условия для смещения акцента на политику развития регионов как важный и перспективный инструмент повышения общего уровня социально-экономического развития страны, потенциал которого до сих пор использовался не в полной мере. Определенные меры в этом направлении правительством страны уже предпринимаются. В 2006 году был разработан программный документ, в котором излагаются основные контуры в будущей региональной стратегии развития Казахстана -«Стратегия территориального развития Республики Казахстан до 2015 года». В составе правительства РК планируется определение (создание специального уполномоченного органа по территориальному планированию, который бы координировал вопросы территориального развития, согласовывал действия центральных и местных исполнительных органов, занимался совершенствованием механизмов финансирования развития территорий) [39].

Как известно базовым элементом экономической самостоятельности местных органов власти является его бюджетная самостоятельность. Принцип самостоятельности бюджетов всех уровней закреплен в статье 3 Бюджетного кодекса Республики Казахстан. Самостоятельность бюджетов разных уровней обеспечивается установлением стабильного распределения поступлений между бюджетами разных уровней, наличием собственных источников доходов, правом всех уровней государственного управления самостоятельно осуществлять бюджетный процесс, определять направления расходов и источники покрытия дефицита, а также недопустимость изъятия доходов, дополнительно полученных в ходе исполнения местных бюджетов.

Обеспечение же финансовой самостоятельности местных бюджетов в современных условиях представляется сложным по ряду причин. Одна из этих причин - ограниченные финансовые возможности бюджетной системы, другая -неравномерность распределения налогооблагаемой базы по регионам республики и непосредственно внутри регионов [33].

В Казахстане в настоящее время, доля местных налогов в общем объеме доходов местных бюджетов очень невелика и составляет около 10-15%. В целом, бюджетная система страны, несмотря на ряд, успешно проведенных реформ, продолжает оставаться сильно централизованной.

Между тем, один из ключевых принципов фискальной децентрализации как обязательной составляющей общего курса на политическую децентрализацию требует, чтобы основным источником местного финансирования были именно местные налоги. Таким образом, соблюдалось бы условие оплаты услуг непосредственно теми, кто ими напрямую пользуется. Международный опыт показывает, что наиболее успешные модели регионального развития в качестве обязательного условия включают достаточно высокий уровень финансовой автономии местных властей, позволяющий им самостоятельно планировать свои стратегии развития, сразу согласовывая их с необходимым уровнем бюджетных средств на их реализацию. Это повышает реалистичность и качество реализуемых стратегий развития: «Собственные доходы местных бюджетов являются краеугольным камнем фискальной децентрализации, поскольку именно они обеспечивают взаимосвязь между налоговыми поступлениями и общественными благами, которая способствует повышению эффективности. И именно они повышают ответственность местных властей» Пауль Берн Шпан «Межбюджетные отношения, макроэкономическая стабильность и рост//Сборник «Развитие бюджетного федерализма: международный опыт и российская практика». М., 2006.

Организация экономического сотрудничества и развития (ОЭРС) разработала критерии оценки финансовой самостоятельности местных органов власти. Все налоговые доходы разделены на несколько групп в зависимости от

того, какие права по их регулированию имеют муниципалитеты:

- (а) - право устанавливать ставки налогов и налоговую базу;

- (b) - право устанавливать только налоговые ставки;

- (с) - право устанавливать только налоговую базу;

- (d.1) - ставки расщепления налоговых доходов установлены на долговременной основе;

- (d.2) - расщепление налогов может быть изменено только с согласия субфедеральных органов власти;

- (d.3) - закрепленное в законодательстве расщепление налогов может быть в одностороннем порядке изменено центральным правительством;

- (d. 4) - пропорции расщепления налоговых доходов определяются ежегодно центральным правительством в ходе разработки бюджета;

- (е) - центральное правительство определяет налоговые ставки и налоговую базу субфедеральных налогов.

Для сравнения, ниже приводятся данные по странам Восточной Европы, Балтии и США (в ячейке «Тип налога» приводятся данные по доли доходов, поступающих в рамках соответствующих налоговых режимов из классификации ОЭРС) (таблица 9)

Таблица 9- Структура налоговых доходов по критериям налоговой автономии, %

| Страны | Доля местных налогов в налоговых доходах | Тип налога | |||||||

| • а | b | с | d.1 | d.2 | d.3 | d.4 | е | ||

| Чехия | 11,1 | 2,7% | 5,6% | - | - | - | 91,7% | - | |

| Венгрия | 10,4 | - | 49,2% | - | - | - | - | 50,8% | |

| Польша | 8,3 | - | 41,9% | 0,6% | - | - | 57,6% | - | - |

| Эстония | 16,2 | - | 9,2% | - | - | - | 90,8% | - | |

| Латвия | 17,1 | - | - | - | - | - | - | 100% | |

| Литва | 22,0 | - | - | - | - | - | - | 100% | |

| США | 20,0 | - | 95% | - | 5% | - | - | - | |

| Россия (2003 г.) | 12,8 | - | 8,9% | - | 6,9% | - | - | 84,2% | - |

| Россия (2006 г.) | 8,7 | - | 21% | - | 79% | - | - | - | - |

| Казахстан | 10% | - | 5% | - | 68% | - | да | да | |

| Примечание: составлено на основе: Программ стажировок LGI/OSI в области государственной политики для русскоязычных экспертов 2006-2007. | |||||||||

Согласно этой классификации, ситуация с финансовой самостоятельностью местных органов власти Казахстана может быть охарактеризована пунктами d. 1 и d. 3.

При этом следует отметить, что право устанавливать налоговые ставки у казахстанских местных органов власти есть лишь в отношении земельного налога и отдельных сборов, которые составляют лишь около 5% налоговых доходов местных бюджетов. Кроме того, следует учесть, что в Чехии, Венгрии,

Польше и Латвии большой вклад в доходы местных бюджетов вносят неналоговые источники (к примеру, 36% в Чехии, 20% - в Латвии). В целом местные бюджеты этих стран большую долю доходов получают из источников, на которые они по закону имеют возможность влиять (это так называемые «гибкие доходы» местных бюджетов).

По мнению Никифорова С. Повышение доли местных налогов в доходах местных бюджетов возможно двумя путями:

- количественный: увеличение количества местных налогов через наделение местных органов власти правом вводить собственные налоги;

- качественный: увеличение поступлений от уже существующих налогов через наделение местных органов власти правом устанавливать ставки налогов, поступающих в местный бюджет.

Нам представляется, что наиболее целесообразным является второй способ. К числу налогов, по которым местные власти могут самостоятельно

устанавливать ставки, можно отнести налог на .имущество физических лиц

юридических лиц и индивидуальных предпринимателей. В настоящее время ставка по этому налогу невелика, и составляет 1% для юридических лиц, 0,5% для индивидуальных предпринимателей. Для физических лиц ставка налога рассчитывается в зависимости от стоимости имущества.

При этом правительством могут быть определены общие базовые ставки налога, ограничивающие верхний и нижний пределы их изменения [19].

Государственное регулирование экономики посредством бюджетной политики стремится обеспечить необходимый режим рыночной трансформации экономических преобразований. Представление о масштабах государственного регулирования в мире дает доля валового внутреннего продукта, перераспределяемая через совокупный бюджет и внебюджетные фонды.

В середине 90-х годов эта доля составляла в США и Японии - 35% и 40% соответственно, в Германии, во Франции, Италии и Канаде - около 50%, в Швеции - свыше 60%. Рыночные отношения в этих странах играют первостепенную роль, рыночное саморегулирование дополняет государственное регулирование. Государственное регулирование не нарушает действия рыночного механизма и не отрицает частной собственности, что нужно учитывать странам с переходной экономикой. Результативность проводимой финансовой политики определяется результативностью бюджетной политики и денежно-кредитной политики по таким составляющим, как уровень бюджетных доходов, степень выполнения бюджетных обязательств, управление бюджетным дефицитом и государственным долгом, степень монетизации валового внутреннего продукта, скорость денежного обращения. В нашем понимании бюджетная политика складывается из двух взаимосвязанных направлений деятельности государства в области налогообложения и регулирования структуры государственных расходов с целью воздействия на экономику.

Распределение статей доходов и расходов областного бюджета основано на введении стабильных, на три бюджетных года государственных социальных гарантий (единый набор услуг) и подготовка на их основе социальных и финансовых норм. Произведено утверждение специальным законом стабильных на трехлетний период объемов изъятий субвенций для регионов. К поступлениям в бюджет относятся доходы, погашение бюджетных кредитов, поступления от продажи финансовых активов, государственные займы. В составе поступлений областного бюджета имеются также поступления официальных трансфертов, в виде бюджетных изъятий нижестоящих бюджетов, и виде бюджетных субвенций из республиканского бюджета в областной бюджет (официальные трансферты).

Определенным новшеством в части проведения контроля над исполнением бюджета по новому Бюджетному кодексу стало введение вертикальной системы внутреннего контроля республиканского и местных бюджетов со стороны Комитета финансового контроля Министерства финансов РК. Функции внешнего контроля остаются за Счетным комитетом и ревизионными комиссиями маслихатов.

Обоснование социальных и финансовых норм требует анализа большого объема информации по регионам. Однако задача эта разрешима. Социальные и финансовые нормы могут быть приняты за основу определения расчетных бюджетных средств на социальное обеспечение всех нуждающихся граждан, независимо от места проживания, обоснования субвенций (грантов) из центра местным бюджетам. Конструктивный смысл в данном подходе заключается в том, что регионы-доноры и регионы-дотацнонники должны будут заинтересованы в зарабатывании денег не только для обеспечения государственных социальных гарантий, но и для превышения их в зависимости от доходов местного бюджета. Такое право должно быть, это развяжет инициативу регионов. Субвенции из центра должны предоставляться областям, не имеющим необходимых расчетных доходов бюджета. Сверх расчетных доходов общие субвенции нецелесообразны, а в особых случаях могут быть выделены целевые гранты. Иначе говоря, предлагаются пороговые значения общих субвенций дотационным областям, за пределами которых нет места для бюджетного иждивенчества, а есть поле для местных инициатив по сверхгарантированному обеспечению своих граждан социальными благами и по региональному развитию с использованием для этого собственных доходов. Само собой разумеется, эта рекомендация относится и к областям-донорам.

Переход к практике финансирования на уровне социальных гарантий не будет играть стимулирующую роль, если все области не будут располагать собственной налоговой базой, налоговым потенциалом за счет местных налогов и распределения общегосударственных налогов'. Регионы должны нести ответственность за рациональное использование полученных средств и, напротив, поощряться при увеличении доходной базы бюджетов.

В Бюджетном Кодексе содержится противоречие между направленностью бюджетной политики на эффективность и результативность (т.е. достижение результата за счет меньшего объема расходования бюджетных средств) и обязательным характером расходных норм. Ориентация на результат (что подразумевает гибкий подход к принятию решений об объеме и экономическом составе расходов) не совместима с жесткими требованиями в отношении затрат. Помимо этого Бюджетный кодекс ничего не говорит о том, что лежит в основе расчета норм, которые предполагается использовать для оценки расходов местных бюджетов. В результате вместо бюджетного выравнивания (которое декларируется как цель межбюджетного регулирования), расчет официальных трансфертов превращается в централизованное перераспределение финансовых средств между бедными и богатыми территориями с целью обеспечения нормативного бюджета, или сметы. Такая политика не оставляет заинтересованности нижестоящих органов власти в развитии своей налоговой базы, насаждает иждивенчество и неэффективное расходование бюджетных средств. В Бюджетном кодексе не определяется конкретная методика оценки налогового потенциала, расходных потребностей и норм.

Между тем, от разработки и принятия именно такого порядка будет зависеть реализация на практике принципов единства и прозрачности межбюджетных отношений. Поэтому первостепенную значимость развитие межбюджетных отношений в республике приобретает разработка документов,

которые будут законодательно устанавливать порядок и методику оценки обозначенных показателей.

В силу недостаточного экономического развития, резких различий в стартовых условиях уровня жизни в регионах, унитарного характера государственности, ряда других факторов в Казахстане идея децентрализованного бюджетного федерализма имеет ограниченное применение. В стране для этого еще не созданы необходимые условия.

Самым идеальным вариантом было бы полное отсутствие вертикальных отношений, что позволило бы значительно легче реализовать модель совместных интересов направить экономический механизм на межрегиональную интеграцию. Однако, с другой стороны реализация такой модели в полной мере также затруднительна, поскольку в межрегиональных отношениях всегда будут присутствовать конфликтность интересов регионов - доноров и центра. И вертикальные отношения, так или иначе, будут и должны присутствовать в государственном регулировании территориального развития

В связи с этим действующая система межбюджетных трансфертов, служащая инструментом бюджетного выравнивания, на местном уровне государственного управления воспринимается как непрозрачный механизм выравнивания местных бюджетов, ограничивающий экономические стимулы развития регионов.

Наряду с этим следует отметить, что система распределения доходов, механизмы межбюджетного регулирования между уровнями местных бюджетов разнородны и нестабильны. Имеют место частые уточнения местных бюджетов в ходе их исполнения.

Таким образом, исходя, из обозначенных выше проблем в предстоящем среднесрочном периоде меры по дальнейшему совершенствованию системы государственного управления в стране должны быть, направлены на оптимизацию государственных функций и их эффективное распределение между всеми уровнями государственного управления.

На современном этапе развития страны, исходя из необходимости дальнейшего повышения эффективности государственного управления. Приоритетными становятся вопросы более четкого разграничения функций между всеми уровнями власти, переноса центра проведения реформ на нижние уровни местного государственного управления. По мере перехода Казахстана к рыночной экономике, многие унаследованные изъяны системы межбюджетного финансирования стали очевидными. Для их устранения были предприняты шаги по совершенствованию межбюджетных отношений. Бюджеты и межбюджетные отношения - стержень региональной политики. Именно распределение доходной и расходной частей бюджетов различных уровней власти представляет из себя формализованное проявление региональной, внутри региональной и микрорегионапьной политик страны.

Отсутствие сколько-нибудь реального разграничения полномочий между уровнями государственного управления приводит к тому, что сегодня республиканский бюджет берет на себя финансирование строительства сельских школ и больниц, гарантированный объем медицинской помощи, адресной социальной помощи и так далее. Центр делает это потому, что местные органы власти просто не имеют финансовых возможностей решать собственные проблемы.

Необходимо четко определить, что является прерогативой центра, а какие бюджетные обязательства должны выполняться регионами. В настоящее время региональные бюджеты перегружены возложенными на них обязательствами, не имея при этом финансовых источников для их выполнения. Это подрывает стимул регионов на наращивание своей налоговой базы, а также составляет угрозу дестабилизации в регионах [11].

Несмотря на то, что в последние годы были предприняты реальные шаги по формированию новой схемы взаимоотношений центра и регионов, в частности, в межбюджетных отношениях, тем не менее, продолжается разрыв в бюджетном потенциале регионов.

Проблема межбюджетных отношений рассматривается в государственных органах, в научных кругах и в прессе. Однако до создания стройной системы межбюджетных отношений в республике все еще далеко.

Основные разработки за последние годы сосредоточены на упорядочении межбюджетных отношений между республиканским бюджетом и бюджетами областей и в гораздо меньшей степени на уровне областного бюджета и нижестоящих бюджетов (бюджетов районов и городов). Это не обеспечивает комплексный подход к решению проблемы.

На наш взгляд, система межбюджетных отношений в республике должна быть направлена на стимулирование регионов к выходу на финансовую самодостаточность; снижение количества субвенциарных регионов; сокращение встречных финансовых потоков между уровнями бюджетов; обеспечение максимально возможного выравнивания уровня социально- экономического развития территорий; гарантирование всем гражданам независимо от места их проживания минимума бюджетного обеспечения.

Существенным недостатком межбюджетных отношений в настоящее время является чрезмерно большая сфера бюджетного регулирования как следствие низкого уровня собственных доходов местных бюджетов. Причем в средствах бюджетного регулирования преобладают отчисления от общегосударственных налогов и субвенции из республиканского бюджета местным бюджетам.

Согласно действующей системе объем изымаемых бюджетных средств устанавливается в абсолютной сумме по каждой области и району. Сам этот механизм напоминает инструмент, использованный при административно-командной системе, так как в нем нет экономического рычага стимулирования местных исполнительных органов в увеличении финансовых ресурсов и эффективном их использовании для решения социальных и экономических проблем в регионах.

Система межбюджетных отношений различных уровней бюджетов в идеале должна опираться на принципы единства и самостоятельности. Разумная реализация этих принципов и их синтез предполагает существование механизма перераспределения средств между регионами и внутри регионов:

На наш взгляд, этот механизм должен состоять из следующих компонентов:

- определение общего объема финансовых ресурсов, формируемые на территории областей и районов;

- разработка нормативов минимальной бюджетной обеспеченности регионов;

- определение нижнего предельного уровня собственных бюджетных ресурсов, формируемых на их территории. По расчетам Счетного комитета, значение этого показателя должно быть не ниже 40%, в свою очередь, удельный вес закрепленных доходов в общем объеме доходов местных бюджетов должен составить не менее 50%;

- с учетом критериев установить перечень закрепленных и регулирующих доходов и использовать комбинированные способы разграничения доходов между бюджетами.

Если доходные полномочия и расходные обязанности каждого из трех уровней бюджетной системы (республиканского, областного и местного) сбалансированы, то у государства есть основа для стабильного развития, которое уже зависит от многих факторов, в том числе не в последнюю очередь от финансовой политики, включая налоговую, кредитную и другие составляющие. Если же доходные и расходные полномочия не сбалансированы, то это неизбежно приводит к дисбалансу интересов центра и регионов.

Одновременно с децентрализацией налогово-бюджетных полномочий и повышением ответственности за их использование для региональных и местных властей необходимо сформировать и поддерживать конкурентную среду - как экономическую (единое экономическое пространство, отсутствие ограничений на перемещение товаров, рабочей силы, капиталов), так и политическую (демократические институты и гражданское общество). Конкуренция товаров и предприятий должна быть дополнена конкуренцией регионов, их экономической политики. Обязательное ее условие - жесткие бюджетные ограничения, ставящие региональные и местные бюджеты в зависимость не от вышестоящих властей, а от результатов собственной финансово-экономической политики. Иными словами, профицит от увеличения доходов региональных и местных бюджетов и сокращение нерациональных расходов не должен изыматься в вышестоящие бюджеты, а дефицит и долги -покрываться за счет дополнительной финансовой помощи, индивидуальных льгот и привилегий [40].

В настоящее время продолжается работа по совершенствованию межбюджетных отношений, связи с чем, для определения объемов официальных трансфертов общего характера на следующий среднесрочный период с 2008 по 2010 годы, начата разработка новой методики расчетов субвенции и изъятий. Основной целью методики будет выравнивание бюджетной обеспеченности регионов в части обеспечения равного доступа к государственным услугам; гарантированным Конституцией; т.е. предполагается подтягивание регионов с низкой бюджетной обеспеченностью к среднереспубликанскому уровню [28].

Основной целью фискальной политики в среднесрочном периоде является содействие ускорению экономического роста страны, путем укрепления и модернизации институциональной основы государственного управления, расширяющей финансовые возможности государства за счет повышения эффективности расходов, а не увеличения их уровня.

Достижению поставленной цели будет способствовать решение следующих основных задач:

- совершенствование бюджетного законодательства с целью внедрения метода бюджетирования, ориентированного на результат, что позволит повысить эффективность и результативность государственных расходов, провести гармонизацию стратегических, среднесрочных планов развития с бюджетными планами, высвободить финансовые ресурсы за счет их оптимизации для усиления социальной и инвестиционной составляющей бюджета;

- гармонизация налогового и бухгалтерского законодательства в связи с переходом на международные стандарты финансовой отчетности;

- устойчивое повышение конкурентоспособности за счет стимулирования более высоких показателей роста человеческого капитала, инфраструктуры, государственного управления, инноваций;

- совершенствование стратегического планирования в государственных органах, с усилением ответственности за достижение конкретного результата и рассмотрение промежуточных (по итогам года) результатов и результатов по истечению среднесрочного периода;

- снижение уровня ненаблюдаемой экономики по всем ее составляющим путем устранения экономических условий, порождающих и стимулирующих скрытую и неформальную деятельность, пресечения «теневых» видов деятельности правовыми механизмами;

- сохранение макроэкономической стабильности за счет сокращения объемов валового внешнего долга страны и поддержания стабильного уровня государственного долга.

В среднесрочном периоде будет продолжена политика постепенного перехода к сбалансированности бюджета за счет ненефтяных поступлений, которая заключается в поддержании текущих расходов государства на оптимальном уровне вне зависимости от объемов поступлений нефтяного сектора.

Изменения и дополнения, внесенные в 2007 году в Бюджетный кодекс и Концепцию формирования и использования средств Национального фонда Республики Казахстан на среднесрочную перспективу, позволили четко разграничить нефтяные и ненефтяные доходы.

Поступления, направляемые в Национальный фонд дополнены платежами недропользователей, осуществляющих деятельность по контракту о разделе продукции и другими поступлениями от нефтяных операций и реализации сырой нефти и газового конденсата, в том числе поступлениями за нарушения условий нефтяных контрактов, которые ранее поступали в доходную часть бюджета.

Рост расходов государственного бюджета требует принятия мер по повышению их результативности и эффективности. Совершенствование бюджетного процесса, проводимое на протяжении 2000 – 2006 годов (Бюджетный кодекс, паспорта бюджетных программ, оценка эффективности и др.) с одной стороны упорядочило бюджетную систему, с другой привело к ограниченной ответственности государственных органов и отсутствию гибкости в управлении ими государственными финансами. Существующие правила, нормы и нормативы выполняются с затруднениями или формально, что приводит к снижению реальной результативности использования бюджетных средств.

Необходимость в детальной регламентации бюджетного процесса была целесообразна в период больших структурных преобразований, сопровождающихся нехваткой бюджетных средств, когда управление финансами страны характеризовалось растущей кредиторской задолженностью и как следствие государственными обязательствами необеспеченными финансовыми источниками. Без урегулирования данных проблем невозможна была стабилизация и дальнейший рост экономики.

Сформированные к 2006 году процедуры позволили достичь определенного уровня прозрачности, подотчетности формирования и исполнения бюджета, а также оперативности и достоверности бюджетной отчетности. Однако существующая система контроля целевого использования бюджетных средств больше призвана обеспечить расходование бюджета в соответствии с потребностями в ресурсах, что выражается в обеспечении максимально точного соответствия между утвержденными показателями и фактическими кассовыми расходами.

Вместе с тем, данный подход не позволяет в полной мере проследить степень достижения целей государственной политики проводимой при формировании и исполнении бюджета и не гарантирует эффективного и результативного использования имеющихся ресурсов.

При этом наблюдается формальность выполнения действительно важных норм, касающихся ответственности администраторов за результаты своей деятельности, больше направленной на решение внутренних задач отдельно взятого государственного органа, а не на решение задач страны и общества в целом.

Такой подход предопределил «мягкость бюджетных ограничений», которая выражается в заинтересованности в формировании и сохранении контроля над финансовыми потоками вместо обеспечения результативности использования бюджетных средств.

На устранение данных системных недостатков направлены мероприятия проводимой административной реформы, заключающихся в создании эффективной системы государственного управления бюджетными ресурсами, устойчивой заинтересованности и стимулов всех участников бюджетного процесса в достижении конкретных, измеримых, общественно значимых результатов. Бюджетная система будет не формально, а фактически единой, с точки зрения выполнения нормативно установленных принципов и правил.

Данную задачу планируется достичь, во-первых, путем предоставления большей независимости администраторам в распределении и использовании финансовых ресурсов, выделенных из бюджета под определенные результаты, и, во-вторых, путем усиления персональной ответственности государственных органов за достижение данных результатов.

Рисунок 11 - Структура реформирования бюджетного процесса

Планирование и исполнение бюджета будет сопровождаться полной информацией о направлениях и результатах использования бюджетных средств, на основании которой будут приниматься решения об изменении бюджетной политики, а государственные органы – нести ответственность за качественное исполнение своих функций.

Меры по совершенствованию процедур планирования и исполнения бюджета основываются на следующих принципах:

- гармонизации со стратегическими, среднесрочными целями, задачами социально-экономического развития республики и устойчивого роста конкурентоспособности экономики;

- достижения конечных результатов и целевых индикаторов, соответствующих индикаторам стратегических, среднесрочных задач социально-экономического развития республики и устойчивого роста конкурентоспособности экономики;

- корпоративного управления;

- достижения объективности формирования текущих и капитальных расходов государственных органов и организаций;

- интеграции процедур по разработке и исполнению бюджета;

- исключения дублирующих действий в процедурах исполнения бюджета внутри государственного органа, между ними;

- повышения производительности труда на этапах планирования и исполнения бюджета с оптимальным использованием информационных систем.

Бюджетирование, ориентированное на результат – это метод планирования, исполнения и контроля за исполнением бюджета, обеспечивающий распределение бюджетных ресурсов по целям, задачам и функциям государства с учетом приоритетов государственной политики и общественной значимости ожидаемых результатов использования бюджетных средств.

Данный метод дает возможность соизмерять затраты и результаты, выбирать наиболее эффективные пути расходования бюджетных средств, своевременно оценивать степень достижения запланированных результатов и их качество.

Реформирование бюджетного процесса создаст предпосылки введения принципов финансового менеджмента, т.е. расширение полномочий администраторов бюджетных программ по адаптации выполняемых функций к реальным возможностям, позволяющим судить о деятельности государственного органа по эффективности администрируемых программ.

С 2009 года будет осуществлен переход на трехлетнее бюджетное планирование. Разработка проекта республиканского бюджета на 2009 – 2011 годы будет основана на имеющемся опыте в среднесрочном прогнозировании развития экономики, доходов и расходов бюджета, и будет проводиться с применением усовершенствованных подходов к бюджетному процессу.

Бюджетный процесс приобретет большую стабильность и преемственность, поскольку исходной точкой, с которой будет начинаться процесс формирования бюджета, становятся ранее установленные прогнозы расходов и доходов. Бюджет формируется на «скользящей основе», при этом прошлогодний прогноз смещается на один год вперед.

Одним из инструментов государственного влияния на развитие стратегических отраслей экономики является приобретение финансовых активов – приобретение в собственность долей участия и пакетов акций юридических лиц.

В среднесрочной перспективе государственная политика в области управления государственными активами будет направлена на регулирование развития стратегически важных отраслей экономики, в том числе путем восстановления и усиления системы контроля за целевым и эффективным использованием государственной собственности, осуществления оптимизации структуры государственной собственности.

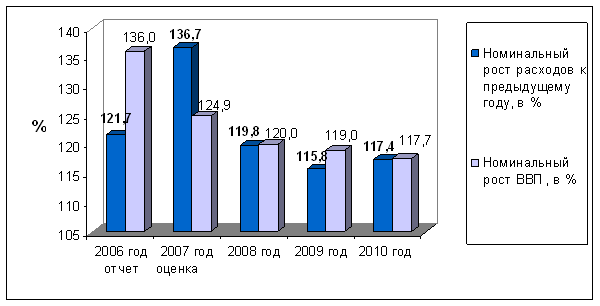

Таблица 10 - Прогноз расходов государственного бюджета на 2008 – 2010 годы

| Наименование | 2008 год | 2009 год | 2010 год | |||||||||||||||