Навигация

Подсистема планирование

1.2 Подсистема планирование

Среди способов управления налогообложением важнейшим элементом является налоговое планирование, так как от качества его осуществления напрямую зависит финансовое положение предприятия не только в текущем периоде, но и в отдаленной перспективе. Его необходимость заложена в самом налоговом законодательстве, которое предусматривает те или иные налоговые режимы для разных ситуаций, допускает различные методы для исчисления налоговой базы и предлагает налогоплательщикам различные налоговые льготы.

В современной экономической российской литературе встречаются различные определения налогового планирования в организации. Ряд авторов считают, что «налоговое планирование - это законный способ уменьшения сумм налоговых платежей с использованием предоставляемых законом льгот и приемов сокращения налоговых обязательств» (Евстигнеев, Липатова).

Поршнев Н.В. в своей работе предлагает рассматривать налоговое планирование как организацию правильного налогового учета и отчетности, планирования экономической деятельности в рамках определенных законом, и своевременной уплате налогов. Так же он отмечает, что это деятельность в рамках закона, позволяющая получить минимальное отношение налоговых расходов налогоплательщика к его доходам [32].

По мнению Кириенко А.П. налоговым планированием называется разработка и применение специальных приемов уменьшения налоговых обязательств налогоплательщика правомерными способами и средствами.

В работе у А.З. Дадашева можно встретить следущие определения налогового планирования:

• использование налогоплательщиками всех допустимых действующим законодательством средств, способов и приемов в целях максимального сокращения своих налоговых обязательств;

• планирование себестоимости и расходов из прибыли с целью сокращения налоговых платежей и отчислений в бюджет по действующему законодательству, извлечение дополнительных выгод организации путем тонкого и гибкого применения существующего налогового законодательства;

• целенаправленная деятельность организации, ориентированная на максимальное использование всех нюансов существующего налогового законодательства с целью уменьшения налоговых платежей в бюджет;

• искусство освобождать капитал от налогов [14].

Он пишит, что основу налогового планирования составляют наиболее полное и правильное применение установленных нормативно-правовыми актами льгот, знание и умелое использование существующих в законодательстве о налогах и сборах возможностей (лазеек) с целью минимизации налоговых платежей при данном объеме продаж.

Опираясь на вышеизложенный материал определения налогового планирования целесообразно объединить в две основные групп: первая – на основе подхода к определению налогового планирования лежит минимизация налоговых обязательств налогоплательщика; вторая группа – понятие налогового планирования основано на налоговой оптимизации. Большинство авторов придерживаются позиции налоговой минимизации. Однако происходит постепенная эволюция взглядов: например, А.В. Брызгалин, первоначально придерживавшийся позиции налоговой минимизации, в дальнейшем перешел к налоговой оптимизации.

Следует обратить внимание, на то, что налоговая минимизация – это максимальное снижение всех налогов, а налоговая оптимизация – это процесс, связанный с достижением определенных пропорций всех аспектов деятельности хозяйствующего субъекта в целом, осуществляемых им сделок и проектов.

Наиболее полное определение дает Е. Вылкова и под налоговым планированием на уровне хозяйствующего субъекта понимает неотъемлемую часть управления его финансово-хозяйственной деятельностью в рамках единой стратегии его экономического развития, представляющая собой процесс системного использования оптимальных законных налоговых способов и методов для установления желаемого будущего финансового состояния объекта в условиях ограниченности ресурсов и возможности их альтернативного использования [12].

Следовательно, корпоративное налоговое планирование предусматривает выработку и оценку управленческих решений исходя из целевых установок организации и учета величины возможных налоговых последствий. Организации стремятся максимизировать свой доход и прибыль. С этих позиций основной задачей налогового планирования является выбор варианта уплаты налогов, позволяющего оптимизировать систему налогов. А это означает не только снижение налогового бремени по отдельным налогам и в целом по организации, но также оптимальное распределение налоговых платежей по времени.

Мы можем определить значение и выгоды корпоративного налогового планирования, а также последствия, к которым приводит невнимание к проблеме планирования.

Отсутствие налогового планирования ставит хозяйствующие субъект в такое положение, когда они:

- недостаточно полно понимают возможности развития бизнес в более благоприятных условиях;

- оказываются в более слабой позиции по сравнению с другими участниками рыночной деятельности;

- не обеспечивают должной системности в своем развитии;

- могут допускать существенные ошибки в стратегическом развитии и реализации своей миссии.

Применение налогового планирования создает следующиеважные преимущества для бизнеса:

- прояснение возникающих проблем;

- возможность анализа и использования будущих благоприятных условий;

- подготовку фирмы к изменениям во внешней среде;

- стимулирование участников налогового планирования к реализации своих решений в дальнейшей работе, создание предпосылок для повышения образовательной подготовки менеджеров;

- обеспечение более рационального распределения и использования различных видов ресурсов хозяйствующего субъекта;

- повышение финансовой устойчивости и значимости предпрития.

Для каждого предприятия цели налогового планирования и пути их решения могут быть различны. Вместе с тем можно сформулировать ряд основополагающих принципов налогового планирования, которые определяют общий подход к определению целей планирования и путей их достижения (см. рисунок 3).

С учетом изложенного целью налогового планирования, по моему мнению, являются: соблюдение налогового законодательства; сведение до минимума излишних налоговых выплат; максимальное увеличение прибыли; разработка структуры взаимовыгодных сделок; эффективное сотрудничество с участниками налогового планирования.

| Принципы корпоративного налогового планирования |

| Законность | Соответствие действующему законодательству |

|

| Разумность | Полноценное использование возможностей предоставляемых законодательством. Достижение налоговой экономии в большем размере, чем затраты связанные с их применением | |

|

| Альтернативность | Рассмотрнение нескольких альтернативных вариантов налогового планирования с выделением наиболее оптимального из них применительно к конкретной организации | |

|

| Оперативность | Необходимость учета в кратчайшие сроки вносимых в действующее законодательство изменений | |

|

| Понятность и обоснованность | Схема налогового планирования должна быть понятна, а все ее составные части имели экономическое и правовое обоснование | |

|

| Непрерывность | Процесс планирования должен осуществляться постоянно в рамках установленных налоговых периодах | |

|

| Гибкость | План и процесс планирования должен быть способен менять свою направленность в связи с возникновением непредвиденных обстоятельств | |

|

| Коллегиальность | Налоговое планирование – это совместная работа бухгалтера, юриста и налогового менеджера |

Рисунок 3 - Принципы налогового планирования

Хорошо поставленное налоговое планирование предусматривает четкое выделение всех его составляющих элементов. Элементами налогового планирования являются:

• стратегия оптимального управления предприятием и план реализации этой стратегии, т.е. построение такой системы управления и принятия решений, чтобы оптимальной (в т.ч. по налогам) оказалась вся структура бизнеса. Такой подход обеспечивает более высокое и устойчивое сокращение налоговых потерь на долгосрочную перспективу;

• налоговое поле - это перечень (совокупность) налогов, платежей, по которым организация должна перечислить в бюджетную систему их прогнозные величины и сроки выплат;

• учетная политика – выбранная предприятием совокупность способов ведения бухгалтерского и налогового учета. Учетная политика охватывает методы группировки и оценки фактов хозяйственной деятельности, приемы организации документооборота, методы погашения стоимости активов, способы применения счетов бухучета и обработки данных;

• налаженный бухгалтерский учет и отчетность, позволяющие получать оперативную и объективную информацию о хозяйственной деятельности для оптимального налогового планирования;

• налоговый календарь, который предназначен для прогнозирования и контроля правильности исчисления и соблюдения сроков уплаты налогов, а также своевременного представления отчетности;

• схемы налогового планирования, которые служат обоснованием законного снижения налогового бремени.

Налоговое планирование различается в зависимости от того, действующая это организация или вновь создаваемая. Для вновь создаваемой организации учредители рассматривают варианты и принимают решение о выборе месторасположения организации, ее организационно-правовой формы, направлений деятельности и др.

При этом можно выделить одну общую тенденцию: организация, несущая неограниченную имущественную ответственность по обязательствам перед своими кредиторами, как правило, связана незначительными налоговыми обязательствами.

В качестве примера можно привести полное товарищество, участники которого солидарно отвечают по долгам товарищества всем своим имуществом. Согласно российскому законодательству оно не признается плательщиком налога на прибыль организаций. Кроме того, полное товарищество, созданное физическими лицами, имеет право на льготы по налогообложению имущества. Напротив, организация, учрежденная в форме общества с ограниченной ответственностью или акционерного общества, несет ограниченную ответственность по обязательствам перед кредиторами, которую путем применения системы участий можно свести до минимума [14].

Как следует из вышеизложенного, налоговое планирование должно начинаться в рамках бизнес-плана еще до регистрации организации как таковой, поскольку даже на выбор организационно-правовой формы предпринимательства оказывает влияние налоговая система. С момента регистрации организации в налоговых органах вопросы налогообложения становятся составной частью практически каждого проекта, каждой сделки, так как даже форма договора влияет на сумму налоговых платежей.

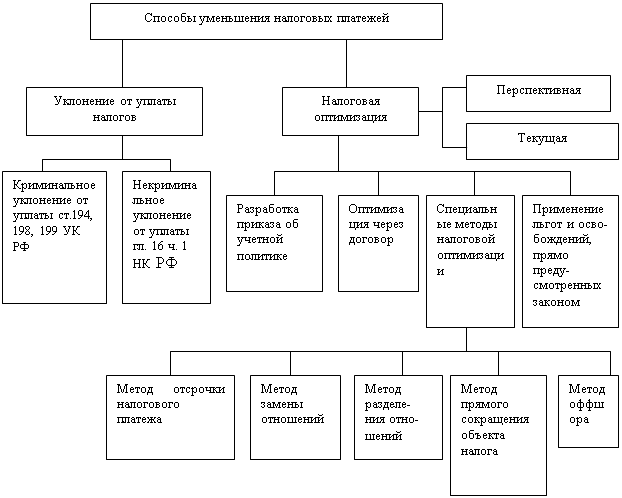

В зависимости от характера и масштабов решаемых менеджментом задач налоговое планирование подразделяется на стратегическое (перспективное) и на текущее (тактическое) (см. рисунок 4).

Налоговое планирование

|

| |||

|

|

| Перспективное | |

|

|

| учет специфики объекта налогообложения | |

|

|

| учет особенностей метода налогообложения | |

|

|

| использование налоговых убежищ | |

|

| использование налоговых режимов отдельных стран | ||

|

| применение международных соглашение и др. |

Рисунок 4 - Виды налогового планирования

![]() Текущее налоговое планирование играет важную роль в текущей деятельности, поскольку от его эффективности зависит достижение конечного результата налогового планирования - минимизация налоговых обязательств организации при данном объеме продаж. К тактическому налоговому планированию относятся планирование сделок, реагирование на налоговые нововведения и т.п. Тактическое налоговое планирование ограничено вопросами текущего года и призвано использовать налоговые льготы и пробелы в законодательстве, учитывать изменения и дополнения в нем.

Текущее налоговое планирование играет важную роль в текущей деятельности, поскольку от его эффективности зависит достижение конечного результата налогового планирования - минимизация налоговых обязательств организации при данном объеме продаж. К тактическому налоговому планированию относятся планирование сделок, реагирование на налоговые нововведения и т.п. Тактическое налоговое планирование ограничено вопросами текущего года и призвано использовать налоговые льготы и пробелы в законодательстве, учитывать изменения и дополнения в нем.

К сфере стратегического налогового планирования относятся, прежде всего, вопросы размещения и выбора организационно-правовой формы юридического лица, реорганизации юридических лиц, выбора амортизационной политики. Стратегическое налоговое планирование определяет долговременный курс организации в области легального снижения налоговых расходов.

Следует также отметить, что в налоговом планировании методологическим фундаментом системы является генеральное прогнозирование. Задача, которого состоит в получении информации о будущем развитии определенных параметров и ограничений во времени и пространстве, таких как тенденции общественного и политико-экономического развития, отражаемые в основном законодательстве (конституции гражданском кодексе и т.д.), международное налоговое право и система внутригосударственных правовых основ налогообложения.

Налоговое планирование, как целенаправленная деятельность, реализуется на практике в виде ряда последовательных этапов. Представим следующий порядок налогового планирования, который не следует рассматривать как четкую и однозначную последовательность, обязательно гарантирующих снижение налоговых обязательств. Это связано с тем, что в налоговом планировании сочетаются элементы, как науки, так и искусства финансового аналитика. До регистрации и начала функционирования организации необходимо ответить на вопросы стратегического характера.

На первом этапе налогового планирования, который совпадает с моментом возникновения идеи организации коммерческого предприятия, осуществляется формулировка целей и задач нового образования, сферы производства и обращения, в связи с чем сразу же решается вопрос о том, следует ли использовать те налоговые льготы, которые предоставлены законодательством для малых предприятий, осуществляющих свою деятельность в сфере материального производства.

На втором этапе решается вопрос о наиболее выгодном с налоговой точки зрения месте расположения предприятия и его структурных подразделений, имея в виду не только страны и регионы с льготным режимом налогообложения, но и регионы России с особенностями местного налогообложения.

На третьем этапе решается вопрос о выборе одной из существующих организационно-правовых форм предприятия.

Следующие этапы относятся к текущему налоговому планированию, которое должно органически входить во всю систему управления хозяйствующего субъекта.

На четвертом этапе формируется налоговое поле предприятия, и анализируются все предоставленные налоговым законодательством льготы по каждому из налогов на предмет их использования в коммерческой деятельности — по результатам анализа составляется план действий в отношении осуществления льгот по выбранным налогам, который является составной частью общего налогового планирования.

На пятом этапе производится анализ всех возможных форм сделок, планируемых в коммерческой деятельности с точки зрения минимизации совокупных налоговых платежей и получения максимальной прибыли.

На шестом этапе решается вопрос о рациональном размещении активов и прибыли предприятия, имея в виду не только предполагаемую доходность инвестиций, но и налоги, уплачиваемые при получении этого дохода.

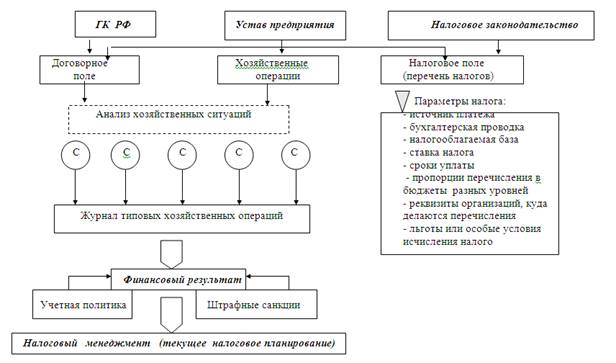

Отметим, что организация бухгалтерского и налогового учета: выбранная форма, методология, содержание и способы ведения, является важным элементом, способствующим проведению налогового планирования на предприятии. С этих позиций рассмотри общую схему текущего налогового планирования на коммерческих предприятиях (см. рисунок 5), где С- различные ситуации с учетом налоговых, договорных и хозяйственных наработок, выполняемых специалистами предприятия.

Рис. 5 Общая схема налогового планирования на предприятиях и в организациях [15]

Упрощенно схему налогового планирования можно представить следующими последовательными этапами:

— анализ хозяйственной деятельности;

— определение основных налоговых проблем;

— поиск путей решения налоговых проблем;

— разработка и планирование налоговых схем;

— подготовка и реализация налоговых схем;

— включение результатов в отчетность и ожидание реакции контрольных органов.

Налоговое законодательство предоставляет налогоплательщику различные возможности для снижения размера налоговых платежей, всвязи с этим налоговое планирование базируется на следующих основных подходах:

- разработка учетной политики с максимальным использованием предоставленных законодательством возможностей;

- использование льгот по уплате налогов;

- контроль за сроками уплаты налогов;

- оптимизация через договор (совершение льготированных сделок, грамотное и четкое использование формулировок и др.).

В связи с тем, что посредством использования методов налогового планирования имеется большая возможность сокращения налогового бремени, в ряде стран сложились специальные методы для предотвращения уклонения от уплаты налогов, позволяющие также ограничить сферу применения налогового планирования. Так в США, Великобритании, странах ЕС существует весьма жесткое «антитрансфертное», «антиоффшорное» законодательство [25]. Среди них можно выделить:

- законодательные ограничения;

- меры административного воздействия;

- специальные судебные доктрины.

Законодательные ограничения – это обязанность субъекта зарегистрироваться в налоговом органе; представлять документы, необходимые для исчисления и уплаты и др. К ним можно отнести и меры ответственности, установленные Налоговым кодексом за нарушение налогового законодательства.

Меры административного воздействия. Налоговые органы вправе требовать своевременной и правильной уплаты налогов, предоставления необходимых документов и объяснений, они могут проводить проверки и принимать решения о применении соответствующих санкций. В качестве примера можно привести право налоговых органов приостанавливать операции по счетам плательщика, а также право обращения взыскания по недоимке на имущество налогоплательщика.

Специальные судебные доктрины применяются судами для признания сделок, не соответствующими требованиями законодательства по мотивам их заключения с целью уклонения от уплаты или незаконного обхода налогов. Следовательно, одно из основных средств борьбы государства с уклонением от налогообложения – это административная и судебная защита интересов бюджета.

Похожие работы

... не тем формальным документом, который организация, во избежание проблем, должна представить по требованию налогового органа. 2. Методы формирования учетной политики для организаций со смешанным бюджетом 2.1 Особенности формирования учетной политики Учетная политика формируется на основе совокупности основополагающих принципов и правил. Наличие таких принципов и правил объясняется самим ...

... . - 0,2 п. л. Орловская региональная академия государственной службы ------------------------------------------------- На правах рукописи ИКОННИКОВ Василий Николаевич Управление внешнеэкономической деятельностью торговых посредников в регионе Специальность 08.00.05 - экономика и управление народным хозяйством Диссертация на соискание ученой степени кандидата экономических наук Научный ...

... явл-ся базисные усл-я поставки, т.е. распр-е между продавцом и пок-лем обяз-ей, связ с доставкой товара, распр-ем рисков, возмещением расходов. Базисные усл выраб на основе обобщен мировой практики и облегчают ком деятельность. Одним из аспектов баз усл-й явл-ся толкование терминов. В этой обл междун торг палата в 1936 издала междун правила толкования терминов Инкотермс. Базисные условия устан ...

0 комментариев