Навигация

Основні сучасні підходи до адміністрування податків з юридичних осіб, розподіл платників податків за категоріями уваги

2.1 Основні сучасні підходи до адміністрування податків з юридичних осіб, розподіл платників податків за категоріями уваги

З метою забезпечення наповнення доходної частини бюджету постає питання поліпшення системи адміністрування податків, що передбачає постійний контроль за своєчасністю та повнотою їх сплати суб'єктами господарювання. Основним джерелом наповнення бюджету повинна стати добровільна сплата, а основною функцією податкових органів – моніторинг цього процесу.

Взаємовідносини між органами державної податкової служби та платниками податків мають розвиватися у напрямі налагодження партнерства та зменшення втручання у господарську діяльність останніх. При цьому організація роботи органів державної податкової служби ґрунтується на таких принципах:

- неупереджене ставлення до платників податків та забезпечення максимального рівня сервісу під час їх обслуговування;

- максимальна автоматизація процесів адміністрування податків;

- орієнтація податкового аудиту на “ризикових” платників податків;

- застосування адекватних заходів до суб’єктів господарювання (далі – СГ) і, що ухиляються від сплати податків.

Органи державної податкової служби повинні забезпечити:

- своєчасність реагування на податкову поведінку платника податків;

- однаковий підхід до платників податків з однаковою податковою поведінкою.

Для забезпечення зазначеного органам державної податкової служби необхідно розподілити СГ за категоріями уваги.

Таким чином, мета розподілу полягає в раціональному використанні трудових ресурсів та забезпеченні своєчасної та повної сплати податків і інших платежів.

При розподілі платників податків за категоріями уваги використовуються наступні терміни [18]:

1.1. Система адміністрування податків – ризико-орієнтована система, що складається із взаємопов’язаних елементів (цілей, функцій, сценаріїв, процедур, методів та дій) та орієнтована на забезпечення повноти та своєчасності сплати податків СГ.

1.2. Податкова поведінка - загальна характеристика СГ, що формується на основі встановлених перевірками фактів про дотримання чи порушення ним податкового та валютного законодавства та факторів, що вказують на податкові ризики за звітний період, який необхідно опрацювати.

1.3. Категорія уваги (коридор) – характеристика СГ відповідного рівня ризику та фіскальної важливості, сформована на основі критеріїв розподілу, визначених даним Порядком. За податковою поведінкою розрізняють такі категорії уваги:

Категорія 1 (“зелений коридор”) – сумлінні платники податків. Оцінюються позитивно, оскільки не порушують податкове законодавство, повністю та своєчасно сплачують податки.

Категорія 2 (“жовтий коридор”) – платники податків помірного ризику. У цілому оцінюються позитивно, оскільки не порушують податкового законодавства, повністю та своєчасно сплачують податки, але мають податкові ризики, що не підлягають усуненню (наприклад, здійснення зовнішньоекономічної, посередницької діяльності або діяльності, яка належить до “ризикових” галузей тощо).

Категорія 3 (“помаранчевий коридор”) – платники податків високого ризику. Оцінюються негативно в частині податкової поведінки, оскільки мають ознаки серйозних порушень податкового законодавства.

Категорія 4 (“червоний коридор”) – платники податків високого ризику з ознаками шахрайства. Оцінюються негативно, оскільки регулярно порушують податкове законодавство та мають ознаки шахрайства.

1.4. Критерій оцінки – ознака, за допомогою якої формується оцінка СГ.

1.5. Критерій розподілу – правило віднесення СГ до відповідної категорії уваги на основі оцінювання податкових ризиків або факторів ризику та сум валового доходу.

1.6. Податковий ризик – вірогідність порушення податкового законодавства СГ, у результаті чого можливі втрати надходжень до бюджету.

1.7. Фактор ризику – це обставини або результати діяльності СГ, що вказують на можливість існування податкових ризиків.

1.8. Індивідуальний індекс – величина відхилення показника діяльності певного СГ від середнього значення цього показника по всій сукупності СГ згідно з тим чи іншим критерієм оцінки.

1.9. Історичні індекси – оцінка відхилення показників діяльності окремого СГ від середнього значення аналогічних показників сукупності СГ за один і той же період, що не піддавався повній перевірці (за всіма ризиками) іншими методами, ніж камеральна перевірка:

1.10. Сценарій – послідовність дій адміністратора або виконавця щодо опрацювання податкової звітності.

1.11. Фіскальна важливість – оцінка СГ щодо рівня максимально можливих податкових зобов’язань по податках та зборах до бюджетів всіх рівнів від ведення господарської діяльності.

Визначення категорії уваги

СГ, що знаходяться на податковому обліку, оцінюються органами державної податкової служби за їх фіскальною важливістю, податковою поведінкою та залежно від характеристик галузі та регіону, в якому вони провадять свою діяльність.

Оцінка кожного СГ здійснюється за чотирма критеріями:

а) за індивідуальною податковою поведінкою;

б) за ризиковістю господарювання СГ (за рівнем динамічних та структурних змін господарської діяльності);

в) за фіскальною важливістю;

г) за належністю до галузі та регіону, в якому здійснює діяльність СГ.

Супроводження органами державної податкової служби платників за категоріями уваги полягає у проведенні таких заходів.

Категорія уваги 1 – проведення масово-роз’яснювальної роботи з платниками податків, спрямованої на упередження порушень податкового законодавства, а також поліпшення і оновлення технологій, які сприятимуть встановленню партнерських відносин з сумлінними платниками податків.

Категорія уваги 2 – проведення постійного моніторингу діяльності СГ, які мають податкові ризики, що не підлягають усуненню (здійснення зовнішньоекономічної, посередницької діяльності, господарська діяльність, яка належить до “ризикових” галузей тощо) шляхом проведення кабінетного аудиту.

За супроводження декларацій платників – юридичних осіб 1 та 2 категорій уваги відповідають підрозділи оподаткування юридичних осіб.

Категорія уваги 3 – здійснення постійного моніторингу діяльності СГ, які регулярно порушують податкове законодавство, та проведення обов’язкового виїзного аудиту (тематичного, комплексного, планового, позапланового).

За супроводження декларацій платників – юридичних осіб 3 категорії уваги відповідають підрозділи податкового аудиту та валютного контролю.

За супроводження декларацій платників – фізичних осіб 1, 2 та 3 категорії уваги відповідають підрозділи оподаткування фізичних осіб, а документальні перевірки платників – фізичних осіб 3 категорії уваги – підрозділи документальних перевірок фізичних осіб.

За супроводження декларацій великих платників податків 1, 2 та 3 категорії уваги відповідають галузеві відділи.

Категорія уваги 4 – виявлення, попередження та руйнування схем мінімізації податкових зобов’язань та ухилень від сплати податків, встановлення осіб, задіяних у незаконній діяльності СГ, документування їх діяльності, збір необхідної доказової бази з метою притягнення до кримінальної відповідальності, збір інформації для ініціювання ліквідації СГ у судовому порядку.

За супроводження декларацій платників 4-ї категорії уваги відповідають підрозділи податкової міліції.

Для ефективного адміністрування податків в умовах збільшення кількості платників податків органи державної податкової служби повинні зосередити свою увагу на платниках податків високої (3 та 4) та помірної (категорія 2) категорій уваги.

Система адміністрування податків повинна ґрунтуватися на таких принципах:

- виконання відбору СГ та визначення категорій уваги в автоматизованому режимі;

- проведення документальних перевірок заявлених до відшкодування сум податку на додану вартість тільки у платників з високим ступенем ризику;

- проведення планових виїзних документальних перевірок вже після здійснення відшкодування сум податку на додану вартість у платників податків з помірним ступенем ризику.

Похожие работы

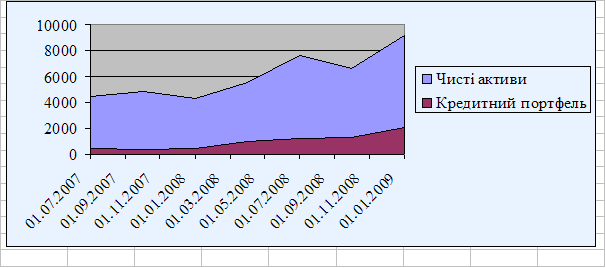

... своєчасне виявлення відхилень від прийнятих стандартів і цілей кредитної політики банку. Кредитний моніторинг є одним із важливих елементів удосконалення механізму здійснення кредитних операцій. Контроль за ходом погашення позички і виплатою відсотків по ній служить важливим етапом усього процесу кредитування. Він полягає в періодичному аналізі кредитного досьє позичальника, перегляді кредитного ...

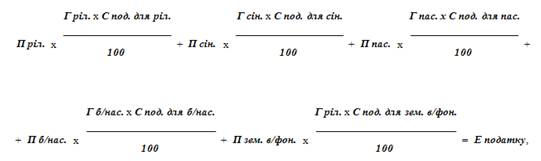

... порядку сплати податків і зборів (обов'язкових платежів) протягом звітного (податкового) року не допускається. Об'єктом оподаткування для платників фіксованого сільськогосподарсь-кого податку (далі - платники податку) є площа сільськогосподарських угідь, переданих сільськогосподарському товаровиробнику у власність або наданих йому у користування, в тому числі на умовах оренди, а також земель ...

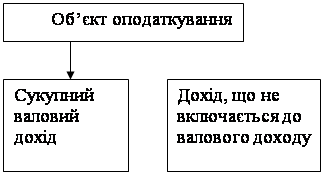

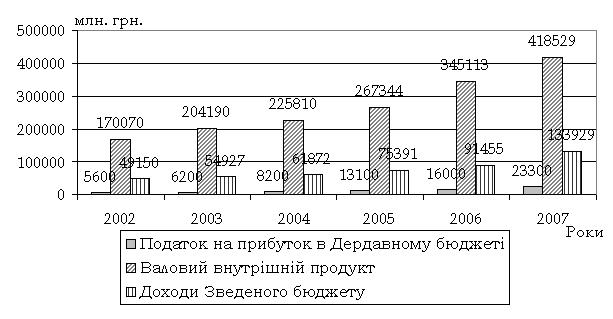

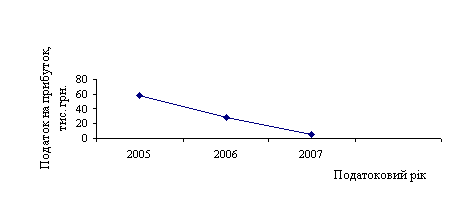

... або взагалі ухилитися від сплати податків і зборів та інших обов’язкових платежів. Розділ ІІ Аналіз механізму оподаткування прибутку промислових підприємств та шляхи його вдосконалення 2.1 Аналіз порядку сплати податку на прибуток на прикладі ЗАТ СП “Теріхем-Луцьк” Декларація з податку на прибуток підприємства подається платником незалежно від того, виникло у звітному періоді у платника ...

... сть за порушення умов договору підряду (контракту) про виконання робіт на будівництві об'єктів» потрібно скасувати. Розділ ІІІ. Використання адміністративних договорів у діяльності митних органів, участь юридичної служби у їх розробці 3.1 Особливість адміністративного договору серед інших видів договорів На думку Приймаченка Д. В. [16, 116] в умовах розширення міжнародних торговельних зв' ...

0 комментариев