Навигация

Теоретические аспекты применения упрощенной системы налогообложения на малых предприятиях

1.2 Теоретические аспекты применения упрощенной системы налогообложения на малых предприятиях

Статьей 3 Федерального закона от 31 декабря 2002 года N 191-ФЗ "О внесении изменений и дополнений в главы 22, 24, 25, 26.2, 26.3 и 27 части второй Налогового кодекса Российской Федерации и некоторые другие акты законодательства Российской Федерации[7]" в статью 4 Закона N 129-ФЗ[8] внесен пункт 3, согласно которому организации, перешедшие на УСН, освобождаются от обязанности ведения бухгалтерского учета, они ведут учет доходов и расходов в порядке, установленном главой 26.2 НК РФ[9].

Организации, применяющие УСН, ведут учет основных средств и нематериальных активов в порядке, предусмотренном законодательством Российской Федерации о бухгалтерском учете.

Таким образом, организации, перешедшие на УСН, освобождаются от ведения бухгалтерского учета, кроме учета основных средств и нематериальных активов.

Следует отметить, что учет основных средств и нематериальных активов ведется на основании соответственно ПБУ 6/01[10] и ПБУ 14/2007[11]. При учете основных средств и материальных активов организация применяет первичные формы учетной документации[12] (N ОС-1, инвентарные карточки и так далее).

Как же учитывать приобретение, амортизацию и списание основных средств и нематериальных активов при переходе на УСН? Согласно статье 346.16 НК РФ при определении объекта налогообложения налогоплательщик уменьшает полученные доходы на:

- расходы на приобретение (сооружение, изготовление) основных средств;

- расходы на приобретение (создание самим налогоплательщиком) нематериальных активов.

С 1 января 2007 года также учитываются расходы на достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение основных средств (Федеральный закон от 17 мая 2007 года N 85-ФЗ "О внесении изменений в главы 21, 26.1, 26.2 и 26.3 части второй Налогового кодекса Российской Федерации[13]").

Для основных средств, приобретенных в период применения УСН, и для нематериальных активов начисление амортизации не предусмотрено. Их стоимость включается в расходы сразу в полном объеме. При этом для основных средств моментом признания расходов, помимо фактической оплаты, является дата их ввода в эксплуатацию. Для нематериальных активов моментом признания расходов по приобретению является момент принятия объекта нематериальных активов на бухгалтерский учет (подпункт 2 пункта 3 статьи 346.16 НК РФ).

Если организация, применяющая УСН, собирается выплачивать дивиденды, то бухгалтерский учет должен вестись. При начислении и выплате организацией, применяющей УСН, доходов в виде дивидендов другим организациям (применяющим обычный режим налогообложения) такая организация обязана в общеустановленном порядке удержать у источника выплаты налог по ставке: 9% - по доходам, полученным в виде дивидендов от российских организаций российскими организациями и физическими лицами - налоговыми резидентами Российской Федерации; 15% - по доходам, полученным в виде дивидендов от российских организаций иностранными организациями, а также по доходам, полученным в виде дивидендов российскими организациями от иностранных организаций (статья 284 НК РФ), и внести его в доход федерального бюджета.

Статьей 42 Закона N 208-ФЗ[14] установлено, что источником выплаты дивидендов является прибыль общества после налогообложения. А прибыль общества после налогообложения определяется по данным бухгалтерской отчетности.

Аналогичная ситуация и для обществ с ограниченной ответственностью. Законодательством не предусмотрено ведение бухгалтерского учета для обществ с ограниченной ответственностью, применяющих УСН.

В то же время в соответствии со статьей 28 Закона N 14-ФЗ[15] общество вправе ежеквартально, раз в полгода или раз в год принимать решение о распределении своей чистой прибыли между участниками общества. Часть прибыли общества, предназначенная для распределения между его участниками, распределяется пропорционально их долям в уставном капитале общества.

Определение чистой прибыли осуществляется в соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденными Приказом Минфина России от 31 октября 2000 года N 94н[16].

Таким образом, организации, применяющие УСН и выплачивающие доходы в виде дивидендов другим организациям, должны определять прибыль после налогообложения в соответствии с правилами бухгалтерского учета. Данный вопрос был рассмотрен в письме Минфина России от 11 марта 2004 года N 04-02-05/3/19 "О порядке расчета чистой прибыли организациями, применяющими упрощенную систему налогообложения[17]", письме Минфина России от 22 июля 2004 года N 03-03-05/1/85.

Изменением, внесенным абзацем 3 пункта 10 статьи 1 Закона N 101-ФЗ[18], устранена неясность по поводу ведения налогового учета. Дело в том, что, как уже сказано, организации, перешедшие на УСН, освобождаются от ведения бухгалтерского учета, кроме учета основных средств и нематериальных активов. До 2006 года законодательством была установлена обязанность налогоплательщика вести налоговый учет показателей своей деятельности на основании книги учета доходов и расходов.

С 2006 года статьей 346.24 НК РФ установлено, что налогоплательщики не ведут учет показателей, не облагаемых единым налогом, они обязаны вести учет доходов и расходов для целей исчисления налоговой базы по единому налогу при УСН в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих УСН.

Учет доходов и расходов осуществляется в соответствии с Приказом Минфина России от 30 декабря 2005 года N 167н "Об утверждении формы книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, и Порядка ее заполнения[19]" (далее - Приказ N 167н).

Форма книги и Порядок отражения в ней хозяйственных операций приведены в приложениях N 1, 2 к Приказу N 167н.

Отметим, что Приказом Минфина России от 27 ноября 2006 года N 152н "О внесении изменений в Приказ Министерства финансов Российской Федерации от 30 декабря 2005 г. N 167н "Об утверждении формы книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, и Порядка ее заполнения[20]" внесены изменения в Приказ N 167н.

В разделе 1 "Доходы и расходы" приложения N 1 исключены графы 4 "Доходы - всего" и 6 "Расходы - всего".

В наименовании графы 5 "В т.ч. доходы, учитываемые при исчислении налоговой базы" исключены слова "В т.ч.".

В наименовании графы 7 "В т.ч. расходы, учитываемые при исчислении налоговой базы" исключены слова "В т.ч.".

Соответственно, графы 5 "Доходы, учитываемые при исчислении налоговой базы" и 7 "Расходы, учитываемые при исчислении налоговой базы" считать графами 4 и 5.

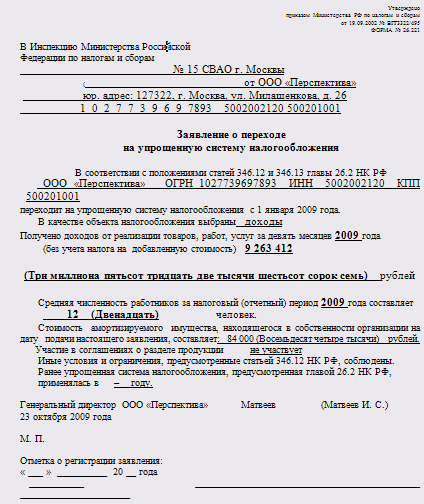

Налогоплательщики по истечении налогового (отчетного) периода представляют в налоговые органы налоговые декларации. В статье 346.23 НК РФ установлены сроки и место подачи деклараций. В соответствии с указанной статьей сроки подачи деклараций по итогам отчетного периода одинаковы для организаций и для предпринимателей, а срок подачи декларации по итогам года для предпринимателей продлен на месяц по сравнению с организациями, что не совсем понятно, так как порядок определения доходов и расходов и исчисления налога одинаков как для организаций, так и для предпринимателей.

Как подтверждает арбитражная практика, нарушение срока представления налоговой декларации по единому налогу за отчетный период является основанием для привлечения налогоплательщика к ответственности: Постановление ФАС Восточно-Сибирского округа от 11 января 2005 года по делу N А33-8111/04-С3-Ф02-5545/04-С1[21], Постановление ФАС Уральского округа от 23 сентября 2004 года по делу N Ф09-3915/04-АК,[22] Постановление ФАС Центрального округа от 6 апреля 2005 года по делу N А09-19056/04-23[23].

Статьей 346.23 НК РФ установлено, что налогоплательщики-организации представляют декларации в налоговые органы по месту своего нахождения, а налогоплательщики - индивидуальные предприниматели - по месту своего жительства.

Согласно пункту 3 статьи 346.23 НК РФ форма налоговых деклараций и порядок их заполнения утверждаются Минфином России.

Форма и порядок заполнения налоговой декларации по единому налогу, уплачиваемому в связи с применением УСН, утверждены Приказом Минфина России от 17 января 2006 года N 7н "Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, и Порядка ее заполнения[24]". Данная форма налоговой декларации действует начиная с отчетности за первый отчетный период 2006 года[25].

Похожие работы

... широкую торговую сеть в крупных городах России. По организации и ведению бухгалтерского учёта, а также составлению отчетности, в ЗАО "Электрокомплектсервис" применяется Общая система налогообложения. В состав Холдинга входят несколько предприятий – дистрибьюторов, работающих по упрощенной системе налогообложения. Особенностями малого бизнеса являются: деятельность в хозяйственной сфере с целью ...

... мнению Министерства финансов Российской Федерации, для организаций и индивидуальных предпринимателей, относящихся к субъектам малого предпринимательства, предназначен действующий порядок применения упрощенной системы налогообложения, установленный главой 26.2 Кодекса. Наряду с указанным режимом для индивидуальных предпринимателей станет возможным выбор отдельного специального налогового режима. В ...

... , что не только грамотное налоговое планирование, но и профессионализм работников, правильное оформление документации позволяют достичь поставленных целей. 3.2 Применение упрощенной системы налогообложения как способ налоговой оптимизации Упрощенная система налогообложения является законным способом налоговой оптимизации. Ведь единый налог заменяет четыре основных платежа в бюджет (ст. 346 ...

... соглашений о разделе продукции. Переход на упрощенную систему невозможен и в том случае, если налогоплательщик переведен на другие специальные налоговые режимы (ЕНВД, единый сельхозналог). Не имеют права воспользоваться упрощенной системой налогообложения и нотариусы, занимающиеся частной практикой. В сравнении с Законом № 222-ФЗ рассматриваемое условие принципиальных нововведений не содержит. ...

0 комментариев