Навигация

Подходы к оценке инвестиционной привлекательности предприятия

1.3 Подходы к оценке инвестиционной привлекательности предприятия

Подход, основанный на оценке инвестиционной привлекательности предприятия, базируется на изучении количественных и качественных факторов, характеризующих инвестиционную привлекательность отдельных сегментов инвестиционного рынка.

В настоящее время в отечественной научной литературе наиболее полно разработаны вопросы оценки инвестиционной привлекательности регионов РФ и отраслей промышленности, привлекательности (эффективности) отдельных инвестиционных проектов и формирования инвестиционных ресурсов предприятия за счет различных внешних источников финансирования.

В тоже время ряд важнейших теоретических аспектов инвестиционной привлекательности предприятия нуждаются в дальнейшей разработке и практической реализации. В частности, не определены роль и место инвестиционной привлекательности предприятия как одного из элементов инвестиционного рынка страны, нет общепризнанного определения термина «инвестиционная привлекательность предприятия», отсутствует научно-обоснованная классификация инвестиционной привлекательности предприятия по различным признакам. Недостаточно освещены проблемы сближения взаимных интересов всех участников инвестиционного процесса с позиций их экономических предпочтений.

В открытой зарубежной литературе по инвестиционному менеджменту содержатся лишь теоретические аспекты организации инвестирования и технологий предприятий.

Практические же методики расчета инвестиционной привлекательности предприятий ведущих западных консультационных фирм и инвестиционных компаний считаются коммерческой тайной, широкому кругу отечественной научной общественности не доступны и не адаптированы к российским экономическим условиям.

Исключением является методика определения инвестиционной привлекательности предприятий, предложенная американской консалтинговой компанией McQuisney [27.С.85]. Методика заключается в следующем.

Для того чтобы получить надежную информацию для разработки инвестиционной политики, необходим системный подход к изучению конъюнктуры инвестиционного рынка, начиная с макроуровня (от инвестиционного климата государства) и заканчивая микроуровнем (оценкой инвестиционной привлекательности отдельного инвестиционного проекта).

Данная последовательность позволяет инвесторам решить проблему выбора именно таких предприятий, которые имеют лучшие перспективы развития в случае реализации предлагаемого инвестиционного проекта и могут обеспечить инвестору планируемую прибыль на вложенный капитал с учетом имеющихся рисков.

Сущность статистического подхода заключается в том, что на основе данных финансовой отчетности предприятия рассчитываются минимальный набор основных финансовых коэффициентов:

- коэффициент соотношения заемных и собственных средств К1:

К1 = ЗК /СК, (1.4)

где ЗК – величина заемных средств;

СК – величина собственного капитала.

- коэффициент текущей ликвидности К2 :

К2 = ОА/ КП, (1.5)

где ОА – величина оборотных активов;

КП – величина краткосрочных пассивов.

- коэффициент оборачиваемости активов К3 :

К3 = В/ А сг., (1.6)

где В – выручка от продаж;

А сг. – среднегодовая балансовая величина активов.

- рентабельность продаж по чистой прибыли Rпр :

Rпр. = Ппр. / В × 100%, (1.7)

где Ппр. – прибыль от продаж.

- рентабельность собственного капитала по чистой прибыли Rск.:

Rск = Пч / СК. × 100%, (1.8)

где Пч – чистая прибыль предприятия;

Затем, с помощью метода экспертных оценок, выявляют общие важнейшие факторы инвестиционной привлекательности, характеризующие рыночное окружение и корпоративное управление.

Данная модель может быть использована как стратегическими, так и портфельными и финансовыми инвесторами.

Совокупность количественных и качественных факторов инвестиционной привлекательности предприятия представлена в таблице 2.

Таблица 2 - Факторы инвестиционной привлекательности предприятия

| Финансовое состояние | Рыночное окружение | Корпоративное управление |

| 1 | 2 | 3 |

| Коэффициент соотношения заемных и собственных средств | Инвестиционный климат региона, вкотором находится предприятие | Доля голосов, неподконтрольных менеджменту в уставном капитале общества |

| Коэффициент текущей ликвидности | Инвестиционная привлекательность отрасли, к которой принадлежит предприятие | Доля государственной собственности в уставном капитале общества |

| Коэффициент оборачиваемости активов | Географический рынок сбыта продукции | Доля акций в свободном обращении на вторичном рынке |

| Стадия жизненного цикла основного вида продукции | Размер вознаграждения членам совета директоров | |

| Рентабельность собственного капитала по чистой прибыли | Степень конкуренции на товарном рынке | Финансовая прозрачность и раскрытие информации |

| Рентабельность продаж по чистой прибыли | Экологическая нагрузка на природную среду | Соблюдение прав мелких акционеров по управлению предприятием |

| Развитие транспорт ной инфраструктуры | Дивидендные выплаты за последний финансовый год |

Затем каждому фактору, независимо от того является он количественным или качественным, присваивается соответствующая балловая оценка.

Абсолютные значения и балловая оценка факторов инвестиционной привлекательности предприятия приведена в таблице 3.

Таблица 3 - Балловая оценка факторов инвестиционной привлекательности

предприятия

| Фактор инвестиционной привлекательности | Абсолютное значение фактора | Балловая оценка |

| Коэффициент соотношения заемных и собственных средств | от 0,2 до0,5 меньше 0,2 больше 0,5 | 3 2 1 |

| Коэффициент текущей ликвидности | больше 1,7 от 1.2 до 1,7 меньше 1,2 | 3 2 1 |

| Коэффициент оборачиваемости активов | больше 0,6 от 0,4 до 0,6 меньше 0,4 | 3 2 1 |

| Рентабельность собственного капитала по чистой прибыли | больше 8 от 3 до 8 меньше 3 | 3 2 1 |

| Рентабельность продаж по чистой прибыли | больше 16 от 8 до 16 меньше 8 | 3 2 1 |

| Инвестиционный климат региона, в котором находится предприятие | благоприятный неблагоприятный крайне неблагоприятный | 3 2 1 |

| Инвестиционная привлекательность отрасли, к которой принадлежит предприятие | высокая (нефтедобывающая, нефтеперерабатывающая и др.) средняя (черная, цветная металлургия, химическая и др.) низкая (легкая, лесная и др.) | 3 2 1 |

| Стадия жизненного цикла основного вида продукции | рост зрелость старение | 3 2 1 |

| Степень конкуренции на товарном рынке | низкая средняя высокая | 3 2 1 |

| Экологическая нагрузка на природную среду

| незначительная высокая разрушительная | 3 2 1 |

| Финансовая прозрачность и раскрытие информации | раскрытие отчетности в СМИ и в Интернет информация раскрывается частично и не регулярно трудности в раскрытии информации | 3 2 |

| Соблюдение прав мелких акционеров по управлению предприятием | Рассылка по почте уведомлений и документов для голосования на собрании акционеров Рассылка по почте уведомлений о собрании акционеров, но устав общества не допускает заочное голосование | 3 2 1 |

Далее рассчитывается интегральный коэффициент инвестиционной привлекательности предприятия (КИП) по следующей формуле:

|

где i = 1, 2, 3 ... n - количество факторов (n = 19);

Хi - балловая оценка i-го фактора;

Хmax - максимальное возможное суммарное количество баллов.

В соответствии с критерием инвестиционной привлекательности возможна следующая классификация предприятий, предложенная консалтинговой компанией McQuisney [27.С.85], (см. рисунок 1).

По вертикали: ожидания инвесторами краткосрочного роста прибыли компании относительно конкурентов (наверху - высокие ожидания, внизу - низкие), по горизонтали: ожидания инвесторами долгосрочного роста прибыли компании относительно конкурентов (справа - высокие ожидания, слева - низкие).

| Спринтеры | Чемпионы мира |

| Бегуны не в форме | Марафонцы |

Рисунок 1 - Классификация предприятий по критерию

инвестиционной привлекательности

Согласно данной классификации, в «спринтеры» попадают компании, у которых инвесторы ожидают высокого темпа роста прибыли в краткосрочном плане. В «чемпионы мира»- компании, у которых ожидается высокий темп роста как в краткосрочном, так и в долгосрочном плане. В «марафонцы» - те, у кого ожидается высокий темп роста в долгосрочном плане. «Бегуны не в форме» - это те, у которых не ожидается высокий темп роста ни краткосрочном, ни в долгосрочном планах.

Соответственно, согласно рекомендациям компании McQuisney, менеджеры «чемпионов мира» должны прилагать максимум усилий, чтобы оправдать высокие ожидания инвесторов в краткосрочном и долгосрочном планах, т.е. поддерживать высокий темп роста в краткосрочном и долгосрочном планах. Менеджеры «спринтеров» должны прилагать максимум усилий, осуществляя инвестиции в долгосрочном плане, так как таким образом они могут повысить стоимость своих акций. Менеджеры «марафонцев» должны прилагать максимум усилий, чтобы убедить инвесторов, что они и в краткосрочном плане достойны внимания. В этот разряд попадают компании, которые в текущий момент, как правило, убыточны, зато могут стать прибыльными и захватить крупную долю рынка в будущем. Менеджеры таких компаний должны сосредоточиться не на инвестиционной политике в будущем, а на увеличении рентабельности и выходе на точку безубыточности в настоящем. Менеджеры «бегунов не в форме» должны реструктурировать свой бизнес, чтобы достичь краткосрочного роста и заложить основы для долгосрочного роста.

В процессе выбора инвестиционной политики, необходимо, прежде всего, использовать традиционные критерии оценки инвестиционных проектов. В случае если проект им удовлетворяет, необходимо проверить, как влияет реализация данного проекта на темпы роста прибыли предприятия. В случае если реализация данного проекта снижает темпы роста, проект должен быть отвергнут [17.С.45].

Итак, инвестирование представляет собой один из наиболее важных аспектов деятельности любого динамично развивающегося предприятия.

В инвестиционной деятельности используются общепринятые, единые для всех участников инвестиционного процесса термины и понятия. Сущность инвестиционной политики различные экономисты трактует его по-разному, но главная идея одна: инвестиционная политика необходима для повышения производственного потенциала.

Основной целью инвестиционной политики предприятия является создание оптимальных условий для вложения собственных и заемных финансовых и иных ресурсов, обеспечивающих возрастание доходов на вложенный капитал, для расширения экономической деятельности предприятия, создания лучших условий для победы в конкурентной борьбе.

В формировании инвестиционной политики предприятия можно выделить три этапа: на первом этапе определяют необходимость развития предприятия и экономически выгодные направления этого развития; на втором этапе осуществляется разработка инвестиционных проектов для реализации выбранных направлений развития предприятия; на третьем этапе происходит окончательный выбор экономически выгодного инвестиционного проекта, планируемого к реализации [10.С.33-34].

Принципы разработки инвестиционной политики:

правовой принцип (правовая защита инвестиций); принцип независимости и самостоятельности (свобода выбора инвестиционного проекта, его разработки и осуществления);

принцип системного подхода и принцип эффективности (выбор такого инвестиционного проекта, который обеспечивает наибольшую результативность).

Учет этих и других принципов позволяет избежать многих ошибок и просчетов при разработке инвестиционной политики предприятия.

На инвестиционную деятельность предприятия влияют внешние факторы: (темпы инфляции, наличие условий для привлечения иностранного капитала, уровень системного риска вложения инвестиций, нормативно-правовое обеспечение) и внутренние факторы (размеры предприятия, финансовое состояние, способы начисления амортизации).

Анализ инвестиционной политики предприятия будет проведен в следующей главе.

Похожие работы

... . Инвестор выдвигает различные требования к предприятию при принятии решения об инвестировании. При этом опыт показывает, что предприятия достаточно часто не соответствуют перечисленным требованиям инвестора. 2.2 Показатели и методы анализа инвестиционной привлекательности предприятия При оценке инвестиционной привлекательности предприятия рассматривают следующие аспекты: привлекательность ...

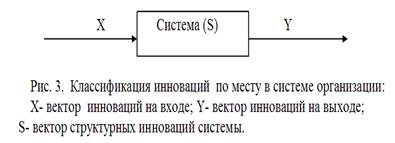

... числом количественных измерителей – синтетических (или интегральных) показателей, причем необходимо применение системы измерителей инвестиционного климата регионов (рис. 3). Логическая схема определения уровня инвестиционной привлекательности региона как интегрального показателя, суммирующего разнонаправленное влияние показателей инвестиционного потенциала и некоммерческого регионального ...

... Инвестиционный мегапроект КНПиНХЗ является ключевым фактором, определяющим развитие НГХК РТ. 3 Направления повышения социально-экономической эффективности Комплекса нефтеперерабатывающих заводов ОАО «ТАНЕКО» 3.1 Оценка перспектив развития Комплекса нефтеперерабатывающих заводов ОАО «ТАНЕКО» Проведенный SWOT-анализ (Приложение А) показал наличие как сильных, так и слабых сторон проекта по ...

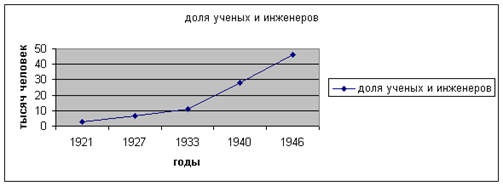

... стоимости на 8 процентных пункта, доли затрат на технологические инновации по отношению к объему валового регионального продукта - на 9 % [36]. 3 Развитие инновационной системы предприятий как средство борьбы с экономическим кризисом 3.1 Организация инновационной деятельности и НИОКР на ОАО «Нижнекамскшина» ОАО «Нижнекамскшина» как самостоятельная юридическая единица, существует с 1971 ...

0 комментариев