Навигация

2.2.2. Рынок ценных бумаг РФ.

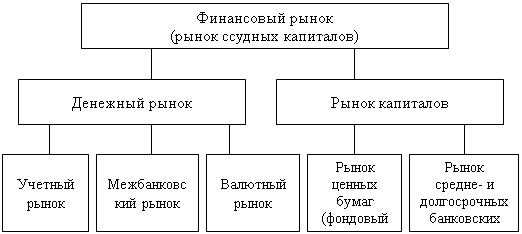

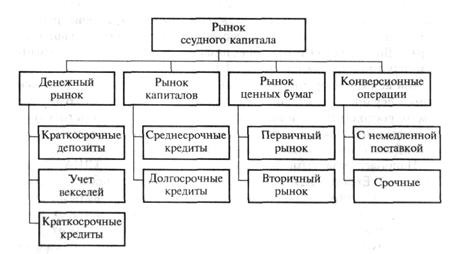

Рынок ценных бумаг в России представлен тремя уровнями:

· первичный рынок;

· вторичный рынок;

· внебиржевой рынок.

Функционирование рынка ценных бумаг регулируется ФЗ «О рынке ценных бумаг» и другими законодательными актами. Согласно ФЗ, участвовать в сделках с ценными бумагами могут физические и юридические лица, организатором торгов на рынке являются фондовые биржи.

Крупнейшими биржами страны являются Российская торговая система (РТС) и Международная Московская валютная биржа (ММВБ).

Достаточно долго особенность рынка ценных бумаг России заклюючалась в том, что основную массу ценных бумаг составляли государственные ценные бумаги (прежде всего, ГКО, ОФЗ, ОСБ), а фондовые биржи выполняли одновременно функции первичного и вторичного рынка. Сам же рынок служил для спекулятивных сделок по перепродаже ценных бумаг, а не для притока капитала а Российскую экономику.

В настоящее время ситуация значительно изменилась. В течение последних лет существенно повысилась роль институтов финансового посредничества на рынке ценных бумаг. Вырос совокупный собственный капитал операторов рынка (профессиональных участников рынка ценных бумаг, непосредственно ведущих операции с ценными бумагами – брокеров, дилеров, управляющих ценными бумагами), Проявилась тенденция к универсализации деятельности операторов рынка (таблица 1).

Развивалась инфраструктура рынка ценных бумаг. Продолжался процесс концентрации регистраторской деятельности. Количество регистраторов сократилось в течение 20002004 гг. со 118 до 79, при этом совокупный собственный капитал регистраторов вырос в 4,5 раза, превысив 2 млрд. рублей. Несмотря на положительную тенденцию отказа крупнейших регистраторов, ориентированных на «честный бизнес», от участия в корпоративных конфликтах на той или иной стороне, процесс создания независимой от влияния собственников и крупных клиентов учетной инфраструктуры не завершен. До настоящего времени одним из основных нерыночных рисков при инвестировании остается так называемый «риск регистратора». Использование информации, которой обладает только регистратор, при осуществлении корпоративных захватов, остается пока нерешенной проблемой фондового рынка.

Если количество регистраторов неуклонно сокращается, то количество депозитариев, напротив, за этот же период выросло с 513 до 737. Это позволило обеспечить распространение рынка депозитарных услуг практически по всем территориям и регионам России. Как и во всем мире, развитие учетно расчетной инфраструктуры рынка ценных бумаг в России пойдет по пути консолидации этой деятельности.

Таблица 1.

| Количество действующих лицензий на различные виды профессиональной деятельности на рынке ценных бумаг. | ||||||||

| Вид деятельности | 1997 | 1998 | 1999 | 2000 | 2001 | 2002 | 2003 (01.10) | 2003 |

| Брокерская деятельность | 393 | 372 | 261 | 205 | 252 | 246 | 253 | 98 |

| Дилерская деятельность | 61 | 80 | 67 | 55 | 73 | 114 | 125 | 167 |

| Совмещение брокерской и дилерской деятельности | 1102 | 1030 | 825 | 637 | 632 | 680 | 615 | 368 |

| Деятельность по управлению ценными бумагами | 0 | 11 | 16 | 43 | 68 | 127 | 135 | 80 |

| Совмещение брокерской деятельности и деятельности по управлению ценными бумагами | 0 | 8 | 8 | 12 | 18 | 22 | 23 | 14 |

| Совмещение дилерской деятельности и деятельности по управлению ценными бумагами | 0 | 1 | 1 | 3 | 6 | 10 | 10 | 11 |

| Совмещение брокерской, дилерской и деятельности по управлению ценными бумагами | 5 | 183 | 221 | 388 | 648 | 712 | 661 | 992 |

| Итого | 1561 | 1685 | 1399 | 1343 | 1697 | 1911 | 1822 | 1730 |

В России действует около 400 брокерских компаний, среди которых выделяется примерно 57 крупнейших, по сути осуществляющих инвестиционнобанковскую деятельность и деятельность по управлению активами. Открыли свои офисы в Москве или заявили об открытии в ближайшие полгода наиболее известные мировые инвестиционные дома.

На двух наиболее крупных организаторах торговли РТС и ММВБ осуществляется более 80% всех внутренних биржевых сделок с российскими акциями и облигациями. Ежедневный объем торгов на этих площадках колеблется в пределах 300500 млн. долларов США. По разным оценкам примерно такого же порядка сделки осуществляется на внебиржевом рынке. Расчеты по сделкам обеспечиваются соответствующими расчетными палатами и депозитариями, принадлежащими этим биржевым структурам. Как уже отмечалось, расчетные институты в настоящее время недостаточно капитализированы для того, чтобы обеспечить гарантированное исполнение биржевых сделок на условиях частичного предварительного депонирования.

По наиболее распространенным в мировой практике характеристикам, таким, как капитализация, емкость рынка, объем сделок, российский рынок ценных бумаг в последние годы развивался весьма динамично. Целый ряд отечественных промышленных компаний стали активно использовать эмиссии ценных бумаг с целью привлечения инвестиционных ресурсов, т. е. стали рассматривать рынок ценных бумаг как один из источников инвестиций.

В последние несколько лет заметно изменилось корпоративное поведение многих компаний, они стали больше ориентироваться на те передовые стандарты, которые сконцентрированы в Кодексе корпоративного поведения. Повысилась прозрачность многих крупных российских компаний, были раскрыты их реальные собственники, сократилось число нарушений прав инвесторов.

Рынок ценных бумаг развивался наиболее быстро именно когда произошел отмеченный выше фундаментальный сдвиг в корпоративном поведении ведущих российских компаний. Как видно из таблицы 2, емкость его основных секторов увеличилась за 2000 – 2004 гг. более чем в 5 раз.

Таблица 2.

| Ёмкость основных секторов рынка ценных бумаг (млрд. рублей). | |||||

| 31.12.00 | 31.12.01 | 31.12.02 | 31.12.03 | 31.08.04 | |

| Капитализация рынка акций | 1 211 | 2 499 | 3 650 | 5 807 | 6 359,6 |

| Стоимость корпоративных облигаций в обращении | 39 | 67 | 109 | 160 | 219 |

| Стоимость открытых позиций на срочном рынке ценных бумаг | 0,0 | 0,5 | 1,2 | 2,2 | 6,8 |

Объем средств, привлеченных предприятиями на национальном рынке акций, составляет лишь доли процента от объема инвестиций в основной капитал. В первом полугодии 2004 года тремя эмитентами акций было привлечено на внутреннем рынке акций всего на 5 млрд. рублей, что, впрочем, является рекордной суммой за все предыдущие годы.

Как видно из таблицы 2, рынок корпоративных облигаций в России интенсивно развивается с 2001 года. Однако емкость этого рынка пока еще очень низка с точки зрения международных сопоставлений не только с развитыми рынками, но с большинством развивающихся рынков. При этом на зарубежных финансовых рынках российские компании заимствуют больше, чем на внутреннем финансовом рынке. Привлечение российскими предприятиями инвестиций на зарубежном рынке осуществляется посредством регистрации в иностранной юрисдикции специально созданной компании (SPV) и выпуска еврооблигаций от ее имени под гарантию российского предприятия. Поэтому инвестиции резидентов Российской Федерации в эти инструменты затруднены, равно как и организация обращения данных инструментов на российских биржах.

Несмотря на быстрый рост объемов торговли ценными бумагами (таблица 3), уровень ликвидности российского рынка ценных бумаг все еще существенно уступает ликвидности развитых рынков, а также ряда развивающихся рынков.

Таблица 3.

| Объем сделок с ценными бумагами на организованных рынках,млрд. рублей. | |||||

| 2000 г. | 2001 г. | 2002 г. | 2003 г. | 2004 г. (8 мес.) | |

| Акции | 680,3 | 852,8 | 1 339,5 | 2 903,3 | 2128,7… |

| Корпоративные облигации | 54,8 | 81,9 | 181,7 | 624,3 | 457,8… |

| Срочные сделки с ценными бумагами | 6,8 | 14,0 | 103,5 | 216,2 | 201,8… |

В значительной мере это связано с относительно малой долей свободно торгуемых акций. Показатель freefloat, рассчитанный по 30 крупнейшим по рыночной капитализации компаниям США, составил примерно 90 процентов. Для компаний, входящих в индекс САС 40 (Франция), такой показатель составил около 80 процентов. Для России показатель, рассчитанный в отношении 20 крупнейших по рыночной стоимости компаний, составил около 27 процентов. При этом средний уровень freefloat для компаний одной из наиболее привлекательных для инвесторов электроэнергетической отрасли составляет лишь 10 процентов. Такое положение вещей связано с тем, что в России все наиболее значимые для рынка компании, как правило, имеют одного крупного акционераконтролера, который не склонен выпускать на рынок значимый объем акций. Это мотивируется тем, что, пока есть перспективы существенного роста капитализации компании, главный акционер стремится избежать появления в совете директоров представителей других влиятельных акционеров. Другая причина – желание избежать недружественного поглощения. В России эта проблема не урегулирована должным образом на законодательном уровне и плохо защищается судебной и правоохранительной системами.

Однако фундаментальная для российского фондового рынка проблема в том, что большая часть сделок с российскими акциями заключается на иностранных фондовых биржах. Там же ищут деньги и многие российские компании. Процесс перемещения операций с российскими акциями на зарубежные рынки усилился в конце 2003 года и в настоящее время не изменился. Одна из главных причин этого явления, как отмечалось, связана с недостатками существующей инфраструктуры российского фондового рынка. Во-первых, из-за недостаточной капитализации расчетно-клиринговых систем в России и их разобщенности (которые фактически контролируются собственниками биржевых площадок: банками, брокерами, Центральным банком Российской Федерации) используются лишь два диаметрально противоположных способа осуществления расчетов по сделкам. Это либо сделки, требующие 100% предварительного депонирования соответствующих денежных средств и ценных бумаг, либо сделки, совершаемые по принципу «свободной поставки». В первом случае сделки становятся довольно дорогими, в связи с чем подобный механизм расчетов крайне невыгоден, особенно при использовании для низколиквидных и новых бумаг. Во втором случае сделки фактически проводятся вне биржи, не отчитываются и накладывают дополнительные риски, в том числе риски неисполнения, для клиентов. Поскольку сделки, совершенные по принципу «свободной поставки» не отчитываются на биржи, можно говорить об отсутствии данных о реальном биржевом обороте. Фактически, официальный биржевой оборот существенно ниже, чем действительная биржевая активность финансовых посредников. На это накладывается проблема отсутствия центрального депозитария и разобщенности ликвидности между двумя основными существующими расчетными системами. Более совершенная достаточно капитализированная система расчетов Лондонской фондовой биржи, не требующая затрат на предварительное депонирование и осуществляемая надежным биржевым механизмом, оказывается более привлекательной не только для зарубежных биржевых брокеров. Практически все крупнейшие российские брокеры открыли свои офисы в Лондоне и работают с российскими активами на Лондонской бирже.

Другая причина заключается в особенностях макроэкономической политики, из-за которых ставка привлечения инвестиций на российском финансовом рынке выше по сравнению со ставкой привлечения на международном финансовом рынке. Банк России жестко контролирует динамику обменного курса рубля, обеспечивая его абсолютную предсказуемость. Эта политика проводится, несмотря на то, что вследствие недооценки рубля инфляция остается высокой. В результате ставка процента по займам номинированным в рублях для самых надежных заемщиков не опускается ниже текущего уровня инфляции в 1011%. Очевидно, что при стабильном курсе рубля, это эквивалентно ставке 1011% по займам в свободно конвертируемых валютах. Однако на международном финансовом рынке российские предприятия сегодня могут получать займы по ставке7 8%. Именно по этой причине многие российские заемщики, имеющие доступ на зарубежный финансовый рынок, стремятся осуществить займы вне России. Все прошедшие годы инвесторы рассматривали российские акции как недооцененные. И действительно, в сравнении с акциями других стран с развивающимися финансовыми рынками акции российских эмитентов в среднем имели более низкий показатель P/E (таблица 4).

Таблица 4.

| Показатель P/E (сопоставление с развивающимися рынками). | |||||

| 1999 год | 2000 год | 2001 год | 2002 год | 2003 год | |

| Россия | 126,43 | 5,69 | 5,03 | 7,33 | 11,13 |

| Все развивающиеся рынки | 27,17 | 14,85 | 13,99 | 13,95 | 15,03 |

| Развивающиеся рынки Европы и Ближнего Востока | 37,25 | 14,05 | 13,10 | 16,27 | 14,65 |

| Развивающиеся рынки Азии | 40,98 | 15,47 | 16,73 | 14,85 | 16,72 |

| Развивающиеся рынки Латинской Америки | 18,28 | 14,93 | 11,67 | 13,84 | 13,18 |

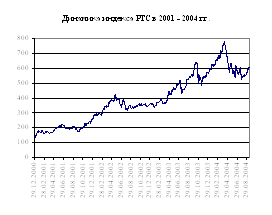

При этом, по оценкам инвесторов, инвестиционный климат в России улучшался, как вследствие наступления политической и макроэкономической стабилизации, так и вследствие развития финансовой индустрии и финансового законодательства. Как следствие – сокращался разрыв между уровнями показателя P/E российских акций и акций компаний прочих развивающихся рынков. В 2004 году произошло торможение биржевой динамики российского рынка акций, который в течение 3 лет подряд был одним из самых доходных (быстрорастущих) рынков в мире. Индекс РТС вырос в 2001 году на 81%, в 2002 году на 38%, в 2003 году на 58% (рис. 1). Тем не менее, отмечавшийся рост был, скорее, следствием роста капитализации российского рынка акций, при сохранении среднего уровня биржевых оборотов. Эта тенденция «стагнации» биржевой динамики стала особенно заметна в 2004 году, когда капитализация фондового рынка значительно снизилась.

Заключение.

За последние 57 лет российский рынок ссудных капиталов достиг значительных успехов в своем развитии. Однако его все еще нельзя назвать окончательно сложившимся – по ряду факторов он существенно уступает рынкам развитых стран и даже некоторых развивающихся стран.

Вызовом времени для российского финансового рынка является повышение конкурентоспособности его институтов: от самих регулирующих органов до профессиональных участников и инфраструктурных организаций. Если эта задача не будет решена в ближайшие год – два, Россия утратит национальный рынок капитала. Далее, необходим рывок во внедрении на российский рынок хорошо известных в мировой практике производных финансовых инструментов и срочного рынка, обеспечивающих хеджирование рисков. В противном случае большая часть ликвидности, связанная с этим рынком, уйдет на зарубежные площадки. И, наконец, по-прежнему актуально создание законодательства и системы регулирования финансового рынка, которые бы обеспечили цивилизованные правила работы на рынке, включая эффективную защиту прав инвесторов и потребителей финансовых услуг.

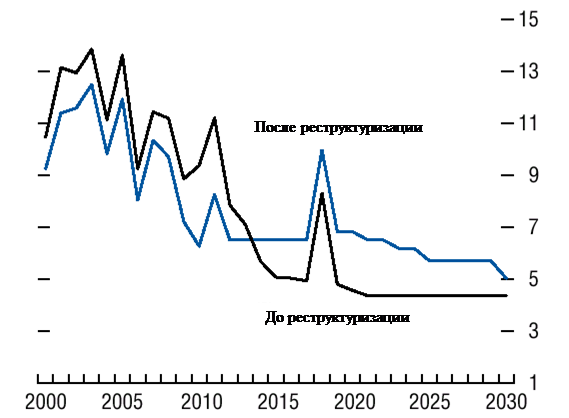

Также представляется необходимым отметить следующее. Россия, как известно, является страной, экономика которой существенно зависит от экспорта сырьевых ресурсов. Высокая доля нефти и газа в ВВП страны говорит о том, что российская экономика весьма чувствительна к изменениям мировых цен на энергоносители, поэтому Россия добивалась темпов роста свыше 5% только тогда, когда повышались цены на нефть и некоторые другие виды сырья. Возрастающий экспорт сырья, как правило, сопровождается резким снижением объемов его внутреннего потребления, что не только усиливает диспропорции между производством и внутренним потреблением, но и все сильнее приближает структуру экономики к модели экспортно-сырьевого типа. Например, сегодня из нашей страны экспортируется около 50% нефти и нефтепродуктов. Экспорт, с одной стороны, позволяет РФ поддержать производственные мощности, снизить социальную напряженность во многих регионах, наполнить бюджет, с другой затягивающаяся на годы экспортная ориентация важнейших отраслей и производств лишает перспективы структурные преобразования в экономике и делает ее еще более зависимой от мирового рынка. Являясь одной из структурных составляющих экономики в целом, рынок ссудных капиталов (финансовый рынок) не может не испытывать на себе влияния общих для всей экономики тенденций. Формирование развитого, стабильного, разностороннего рынка ссудных капиталов в условиях экспортно-сырьевой экономики окажется просто невозможным.

Список используемых источников:

Деньги, кредит, банки / Под ред. Г.Н. Белоглазовой: Учебник. – М.:

ЮрайтИздат, 2005. – 620 с.

Общая теория денег и кредита: Учебник для вузов/Под ред. Е.Ф. Жукова. – 2е изд., перераб. и доп. – М.: Банки и биржи, ЮНИТИ, 1998. – 359 с.

Попова Е.М.

Кредитно-банковская система: Учебное пособие. – СПб.: Изд-во С-ПбГУЭФ, 2002. – 108 с.

Лобзина Е.Н., Черненко В.А.

Ссудный капитал и банковские риски: Учебное пособие. – СПб.: Изд-во С-ПбГУЭФ, 1999. – 37 с.

Добрынин А.И., Салов А.И.

Экономика: Учеб. пособие для вузов. – М.: Юрайт-М, 2002. – 302 с.

Федеральный закон «О рынке ценных бумаг». – М.: Ось89, 2004. – 80 с.

Журнал "Экономические стратегии", №72004, стр. 2430

Доклад «О состоянии и развитии финансовых рынков в Российской Федерации» Доклад Руководителя ФСФР России О.В.Вьюгина на заседании Правительства РФ 25 ноября 2004 года.

Материалы официального сайта Банка России (www.cbr.ru)

Похожие работы

... и за ее пределами, хотя доллары, используемые для операций на валютных рынках в Азии, часто называют азиатскими долларами (азиадолларами), а в арабских странах – арабодолларами. 6. Универсальность мирового рынка ссудных капиталов. На нем осуществляются международные валютные, кредитные, финансовые, расчетные, гарантийные операции. 2/3 операций еврорынка совершаются на межбанковском рынке, 1/3 – ...

... капиталы подавляющего большинства стран, что ослабляет возможности контролировать этот процесс в связи с неспособностью обеспечить необходимое межгосударственное регулирование. Влияние международного рынка ссудных капиталов на экономику усиливается деятельностью ТНК. В результате региональная интеграция (в рамках ЕЭС) оказывается под дезинтегрирующим воздействием международного рынка ссудных ...

... как своеобразный посредник в движении капитала. Пятая функция - ускорение концентрации и централизации капитала для образования мощных финансово-промышленных групп. Указанные функции рынка ссудных капиталов направлены на поддержание капиталистического способа производства, обеспечение функционирования экономической системы государственно-монополистического капитализма. Отражая накопление и ...

... . Тенденция нормы процента к понижению по мере развития капитализма обусловливается, однако, не только тенденцией средней нормы прибыли к понижению, но и тем, что с развитием капитализма наблюдается значительный рост предложения ссудных капиталов в силу указанных выше причин – роста слоя рантье и развития капиталистической кредитной системы. Наглядным показателем тенденции нормы процента к ...

0 комментариев