Навигация

Виды и формы денег

1.2 Виды и формы денег

При анализе видов и форм денег рассматриваются готовые результаты их эволюции, дифференциации содержания выполняемых общественных работ по функциям. Иными словами, в основе выделения различных видов денег лежат различия в наборе выполняемых и доминирующих функций.

Видом денег называется подразделение денег по природно-функциональному признаку. Принято выделять три основных вида денег:

- товарные деньги (commodity money),

- полноценные деньги (full-bodies money / representative full-bodies money),

- неразменные деньги (fiat money).

В рамках вида денег выделяются денежные формы.

Формой денег называется внешнее выражение (воплощение) определенного вида денег. Так, например, современные кредитные деньги имеют несколько форм воплощения: бумажные деньги, депозитные деньги, электронные деньги.

В рамках каждой современной денежной формы можно выделить несколько платежных инструментов, служащих для совершения конкретной покупки. Например, депозитные деньги включают такие платежные инструменты, как чеки, пластиковые карты и т.д.

Товарные деньги — это вид денег, представляющий собой реальные товары, выступающие в качестве регионального эквивалента, покупательная способность которых основывается на их товарной стоимости. Выбор реального товара, используемого в качестве денег, обусловливался признанием за таким товаром важных потребительских свойств.

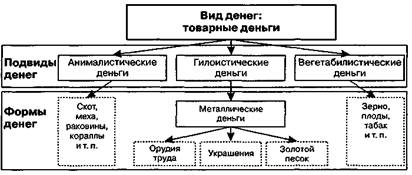

Можно выделить три основных подвида товарных денег:

- анималистические (от лат. animal — животное). В их состав включаются животные и изделия из них. К данному подвиду товарных денег относились скот, меха, раковины, кораллы и т.д.;

- гилоистические (от лат. hyle — вещество). В их состав включаются полезные ископаемые и металлы, а также орудия труда из них. К данному под виду товарных денег относились камни, металлы, соль, янтарь и т.д.;

- вегетабилистические (от лат. vegetabilis — растительные). Это растения и их плоды. К третьему подвиду относились зерно, плоды деревьев, табак и т.д.

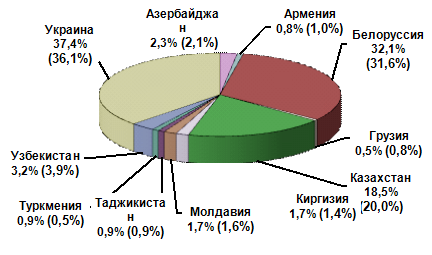

На рисунке 1 представлена условная классификация товарных денег.

Рисунок 1. Классификация товарных денег

Формирование вещных денег привело к тому, что денежные товары обрели дополнительную специфическую потребительную стоимость. Экономический агент, принимавший вещные деньги, не собирался их потреблять. Поэтому стала возможной замена полноценных денежных знаков неполноценными. Неполноценными деньгами называются такие деньги, номинальная стоимость которых превышает их реальную (товарную) стоимость. Примером неполноценных денег могут являться морды куницы, которые использовались в качестве денег у лесных народов.

Несовершенство вещных денег заключалось в их слабой делимости и недостаточной транспортабельности. Когда люди стали добывать и обрабатывать металлы, было выявлено, что они обладают рядом свойств, делающих их более подходящим товаром для использования в качестве денег. Металлические деньги в большей степени узнаваемы, долговечны и более транспортабельны по сравнению с другими типами товарных денег. Одно из первых упоминаний об использовании металлических денег относится к 1000—500гг. до н. з., когда в Китае в качестве денег стали использовать орудия труда (плуги, ножи, мотыги), сделанные из различных металлов. Обычно в качестве денег использовался металл, который имелся в распоряжении населения в данном регионе (медь, золото, серебро).

Товарные металлические деньги выступали в трех основных формах. Первые металлические деньги были в форме орудий труда и, как правило, делались из меди. С течением времени, когда добыча металла увеличилась, из него стали изготавливать не только орудия труда, но и украшения, которые производились, как правило, из драгоценных металлов и были второй формой металлических денег. Третьей формой металлических денег был золотой песок (см. рисунок 1).

На практике система золотых денег имела встроенные регуляторы, позволявшие сократить негативные инфляционные и дефляционные процессы, поскольку золото могло свободно перетекать из сферы обращения в сферу накопления и наоборот, а также свободно перемещаться между странами.

Начиная с 600—300 гг. до н. э. на смену товарным деньгам приходят полноценные деньги.

Полноценные деньги — это вид денег, представляющий собой денежные знаки, покупательная способность которых прямо или косвенно основана на стоимости драгоценного металла, например золота или серебра.

Денежные знаки, покупательная способность которых прямо основана на стоимости драгоценного металла, являются полноценными деньгами в точном соответствии со значением данного термина. Денежные знаки, покупательная способность которых косвенно основана на стоимости драгоценного металла, являются представителями полноценных денег или разменными деньгами.

У полноценных денег номинал, обозначенный на лицевой стороне, должен совпадать с их рыночной товарной стоимостью. У представителей полноценных денег номинал значительно выше их товарной стоимости, но они предусматривают обязательный обмен по фиксированному курсу на полноценные деньги.

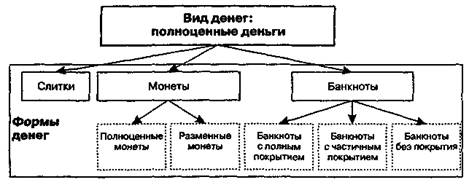

Основными формами полноценных денег являются:

(1) слитки;

(2) монеты;

(3) банкноты.

На рисунке 2 представлена классификация полноценных денег. /16/

Рисунок 2. Классификация полноценных денег

Слитки. Первые полноценные деньги выпускались в форме слитков. Для того чтобы преодолеть неудобства, связанные с определением количества и качества металла, содержащегося в слитке, верховные правители стали клеймить слитки, удостоверяя чистоту металла и его вес. В различных источниках по истории денег можно найти сведения о том, что первые слитки металлов, подтвержденные определенным клеймом, получили широкое хождение в Древнем Вавилоне и Египте. Недостатками металлических полноценных денег в слитках являлись слабая делимость и ограниченная транспортабельность.

Монеты. В отличие от товарных денег и немаркированных слитков металла монеты были первым достаточно универсальным платежным средством. Поскольку их качество и вес удостоверялись пробой, они были узнаваемы, долговечны, делимы и транспортабельны.

При снашивании полноценных монет в процессе использования, при порче монет частными или государственными эмитентами происходило уменьшение их весового содержания. При этом монеты продолжали обращаться по прежнему номиналу. Это быстро натолкнуло на мысль о возможности фальсификации монет, т. е. целенаправленной чеканки неполноценных денег. У неполноценных монет номинальная стоимость выше их товарной (внутренней) стоимости. Однако в отличие от полноценных денег неполноценные монеты не предусматривали никакого обмена на полноценные деньги.

Монетный доход. Чеканка неполноценных монет приносила монетный доход. Монетный доход — это разность между номиналом монеты и рыночной стоимостью металла, который был затрачен на ее изготовление. В феодальной Европе в средние века правом чеканки монет обладал любой суверенный феодал. Часто доход от чеканки неполноценных монет был главным источником его дохода. Вследствие этого, например, в Северной Италии различные князья соперничали друг с другом в порче монет и Италия того времени завоевала репутацию страны с наилучшими авторами, пишущими о деньгах, и с худшими деньгами.

Таким образом, с появлением суверенных государств функции государства относительно денег трансформировались. Если раньше соответствующие государственные органы удостоверяли вес и пробу металла в слитках, а затем в монетах, согласно чему появилось суеверие, что само это действие правительства наделяет деньги ценностью, то теперь государство получило неограниченное право на получение монетного дохода от эмиссии неполноценных монет.

Исторически правительства пошли по смешанной модели предложения денег, при которой за правительствами сохранилось монопольное право на эмиссию бумажных денег и, следовательно, право на эмиссионный доход, а частным банкам было предоставлено право на создание депозитных денег. Поскольку депозитные деньги можно рассматривать как производную форму от бумажных денег, то в целом можно говорить о победе противников денежной конкуренции.

Банкноты. Расширение объемов товарного производства повлекло за собой рост обменных операций. Полноценные деньги были не в состоянии обеспечить растущие потребности хозяйства в средствах обращения, поэтому возникла потребность во введении новой формы денег — банкнот, которые являлись представителями полноценных денег.

Банкноты выполняли функцию средства платежа в сфере оптового товарообмена; розничная торговля обслуживалась монетными деньгами.

Когда банки выпускали банкноты, с помощью которых они учитывали торговые векселя, они тем самым просто изменяли форму кредитования. Далее банкноты, выпущенные под краткосрочные кредиты, лишь на некоторое время становились частью обращения. Это обстоятельство обуславливало подчеркивание важного различия между банкнотами, автоматически исчезавшими из обращения, и «неразменными бумажными деньгами», которые не служили в качестве краткосрочных кредитов, а были постоянно действующим средством оплаты товаров и услуг. Вероятно, было бы невозможно добиться, чтобы листочки бумаги, не имеющие сами по себе значимой рыночной ценности, стали общепринятыми деньгами, если бы они не представляли собой квитанцию на какой-либо ценный товар Чтобы быть принятыми в качестве денег, они должны были вначале почерпнуть свою ценность из какого-то иного источника, такого, как другая форма денег. Банкноты были представителями полноценных денег. Они не имели принудительного курса, но обязательно обменивались на монеты по рыночному курсу.

Таким образом, банкнота представляла собой расписку, содержащую требование к банку-эмитенту выдать ее предъявителю указанное в ней количество монет.

Поскольку банкноты являлись представителями полноценных денег, они предусматривали определенный порядок обеспечения их эмиссии, который мог быть прямым и косвенным. К прямому обеспечению относится обеспечение монетами, отчеканенными из драгоценных металлов, или векселями. К косвенному обеспечению относится обеспечение банкнот обязательством государства принимать их в уплату налоговых и прочих платежей. В зависимости от обеспечения выделяли три вида банкнот: с полным покрытием, с частичным покрытием и без покрытия.

Банкноты с полным покрытием имели полное прямое покрытие, разменивались на золото в неограниченном количестве (разменный курс был рыночным), эмитировались частными и государственными банками в неограниченном количестве; встроенным лимитом такой эмиссии был официальный золотой запас.

Банкноты с частичным покрытием имели прямое обеспечение, которое состояло из драгоценных металлов и векселей, обменивались на золото в неограниченном количестве (курс обмена был ниже номинала), эмитировались государственным банком, деятельность которого ограничивалась институтом эмиссионного права.

Банкноты без покрытия не имели прямого обеспечения, их размен на монеты не производился, они признавались государственным долгом; право эмиссии дополнительных денежных знаков сохранялось за государственным банком и периодически пересматривалось в сторону повышения.

Со временем банкноты эволюционировали от первой формы к третьей. Их постепенная смена была следствием непрерывной эмиссии, что при ограниченности официальных золотых резервов приводило к невозможности размена всех выпущенных банкнот на золото. В 1976 г. демонетизация золота была закреплена международными договоренностями. Банкноты окончательно трансформировались в неразменные бумажные деньги.

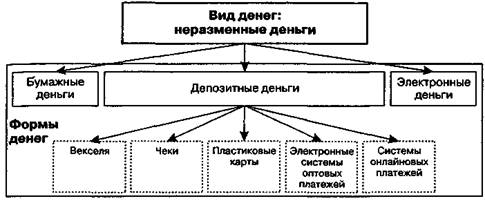

Неразменные деньги представляют собой денежные знаки, замещающие в обращении полноценные деньги и выступающие как знаки кредита. Можно выделить три основные формы неразменных денег: бумажные деньги (наличные деньги), выпускаемые правительством, депозит-, ные деньги, выпускаемые депозитными институтами, и электронные деньги, выпускаемые специализированными финансовыми институтами. Различия между ними носят целевой характер. Как правило, наличные и электронные деньги эмитируются для потребительских нужд. Депозитная эмиссия имеет иной характер: депозитные деньги даются на время для производственных нужд. Поэтому последствия эмиссий разных видов денег также различны.

В основе широкого хождения неразменных денег лежат три основные причины. Две из них имеют экономическую природу и одна — юридическую. Во-первых, неразменные деньги являются деньгами, поскольку люди их признают в качестве средства обмена на товары и услуги. Это общественное признание основано на доверии к эмитентам, базирующемся на долгосрочном опыте осуществления хозяйственных расчетов. Во-вторых, неразменные деньги обладают предсказуемой покупательной стоимостью, которую можно оценить, руководствуясь темпами инфляции. В-третьих, наличные деньги являются законным средством платежа, т. е. обязательством государства, а депозитные и электронные деньги являются долговым обязательством их эмитента.

Все формы неразменных денег предусматривают юридическую ответственность за отказ от исполнения взятых денежных обязательств. /16/

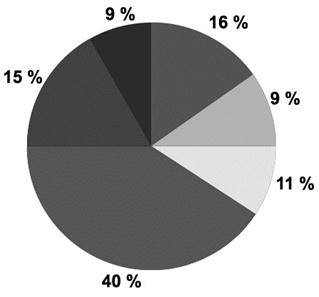

Классификация неразменных денег представлена на рисунке 3.

Рисунок 3. Классификация неразменных денег

Векселя. Особое место в системах неразменных денег занимают векселя. Вексель — это безусловное письменное обязательство должника уплатить обозначенную на нем сумму в указанный срок.

В соответствии с традициями советской политэкономической школы векселя относятся к кредитным деньгам. Действительно, в качестве кредитно-расчетного средства вексель выступает неким прообразом банкнот, а позднее — и бумажных денег. Однако в современной экономической теории векселя рассматриваются в большей степени как ценные бумаги, выступающие в качестве инструмента коммерческого кредитования, а не денег. В то же время значение финансовых векселей в денежном обращении России и других развивающихся стран в качестве расчетного средства достаточно высоко.

Вексель как разновидность долговых обязательств обладает специфическими особенностями:

а) абстрактностью (на векселе не указывается конкретный вид сделки, а вместе с ним источник возникновения долга);

б) бесспорностью (безусловная оплата долга, включая принудительные меры после составления нотариусом акта о протесте);

в) обращаемостью (используется вместо наличных денег как платежное средство при передаче векселя другим лицам с передаточной надписью на его обороте). Это создает возможность взаимного зачета вексельных обязательств.

По характеру возникновения векселя бывают коммерческими и финансовыми. Коммерческий вексель основан на реальных торговых сделках и является основой развития коммерческой формы кредитования. Финансовый вексель не имеет реальной основы и часто рассматривается как денежный суррогат. Он применяется при предоставлении денег в долг. Одной из разновидностей финансового векселя являются казначейские векселя, выпускаемые государством для покрытия бюджетных расходов.

По своему характеру вексель может быть простым и переводным. Простой вексель является обязательством векселедателя оплатить векселедержателю определенную сумму в установленный срок. Переводной вексель (тратта) представляет собой приказ векселедержателя (трассанта), адресованный плательщику (трассату), уплатить указанную сумму третьему лицу (ремитенту).

Вексель как денежный инструмент способствует сокращению объема неплатежей между хозяйствующими субъектами, служит инструментом мобилизации свободных денежных ресурсов юридических и физических лиц, является объектом залога при кредитовании. Тем не менее, вексельное обращение имеет свои границы. Во-первых, у векселя ограниченный срок обращения. Во-вторых, векселем нельзя осуществлять выплату заработной платы и других регулярных доходов, а также платежи в бюджет. В-третьих, вексель не может быть использован в нескольких платежных операциях. В-четвертых, вексель обслуживает только оптовую торговлю. В-пятых, в вексельное обращение вовлекается ограниченный круг лиц. Отмеченные выше границы вексельного обращения не позволяют векселю выполнять основные денежные функции и, следовательно, рассматриваться в качестве денег.

Бумажные деньги. Первые бумажные деньги появились в Китае в период правления императора Хина Тсюнга (Hien Tsung) в 806—821 гг. н. э. На протяжении XIII—XIV вв. бумажные деньги получают широкое распространение на территории Китая, Монголии, Персии и Японии. Первые бумажные деньги выпускались из древесной коры, на них наносились различные знаки и печати, подтверждающие покупательную способность. Китай стал первой ареной гиперинфляции вследствие чрезмерной эмиссии бумажных денег. По этой причине в 1455 г. хождение бумажных денег на территории Китая было запрещено.

Современные бумажные деньги характеризуются тремя признаками: неразменностъю, наличием принудительного курса и беспроцентностью. В настоящее время значительная часть неразменных денег в развитых странах выпускается в форме наличных денег. Около 95—97% от общего объема составляют бумажные деньги, выпускаемые правительствами или центральными банками. Оставшаяся часть — 3—5% от общего объема — выпускается в виде paзменныхx монет, как правило, от лица казначейства.

Поскольку эмиссия наличных денег монополизирована государством, потенциально наличные деньги могут выпускаться в любом количестве. Например, американская валюта в настоящее время обеспечена золотовалютными резервами только на 4—5%. Суммарное золотовалютное и товарное обеспечение американской валюты составляет не более 20—25%. Между тем данная ситуация не представляет реальной угрозы для денежного обращения США. Дело в том, что подавляющая часть наличной долларовой массы (около 60%) находится на руках нерезидентов США и равномерно распределена по всему миру. Большинство из держателей не имеют спекулятивных мотивов.

На протяжении второй половины XX в. значение бумажных денег в качестве средства платежа в развитых странах неуклонно снижалось. Это было связано с повсеместным замещением в платежном обороте наличных денег депозитными деньгами. Параллельно уменьшался и государственный доход от эмиссии наличных денег. Если в 1982 г. эмиссионный доход (в процентах к ВВП) составлял в США 0,8%, в Великобритании — 0,6, в Германии — 0,9%3, то в 1994 г. для тех же стран он составлял соответственно 0,4%, 0,3 и 0,5%4. В настоящее время вместе с активным развитием депозитной деятельности различных финансовых институтов, а также с появлением электронных денег ожидается дальнейшее сокращение потребности в бумажных деньгах. /29/

Депозитные деньги. Возникновение депозитных денег исторически связано с развитием банковской системы и осуществлением банковских операций по учету векселей. Они представляют собой числовые записи определенной денежной суммы на счетах клиентов в банке. Первоначально депозитные деньги появлялись при предъявлении владельцами векселя его к учету в банк, в результате чего банк вместо выплаты суммы долга банкнотами открывал владельцу векселя счет. На таком счете фиксировалась причитающаяся сумма денег, и с этого счета осуществлялись платежи путем их списания. В настоящее время депозитные деньги чаще всего появляются путем внесения наличных денег в кассу банка и открытия текущих банковских счетов.

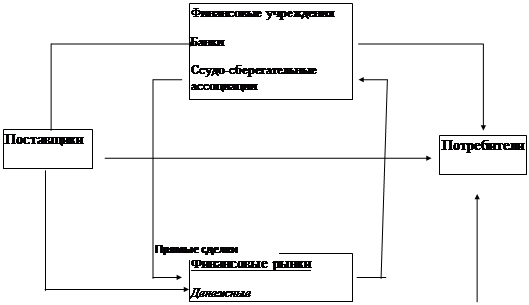

Сегодня ряд финансовых институтов имеет право выпускать неразменные деньги в форме открытия трансакционных (текущих, чековых, карточных) счетов, которые получили название депозитных денег. Банки, ссудосберегательные ассоциации, кредитные союзы в большинстве развитых стран предоставляют клиентам возможность открывать текущие счета. Все эти депозитные учреждения являются частными. На долю депозитных денег приходится от 55 до 80% денежного агрегата Ml — массы «денег для сделок». В Казахстане только банки имеют право выпускать неполноценные деньги в форуме открытия текущих депозитов. Управление депозитными деньгами чаще всего осуществляется при помощи чека, пластиковой карты или систем дистанционного доступ к банковским счетам. Платежи на крупные суммы производятся с использованием оптовых электронных платежных систем. Следует заметить, что данные платежные инструменты сами по себе не добавляют в обращение денег. Они являются денежными документами, обусловливающими проведение расчетных операций, которые характеризуются разной степенью рентабельности и удобства, так как за каждой из них стоит своя платежная система, институциальная структура, через которую осуществляются финансовые сделки между субъектами хозяйства.

Чеки. Чек представляет собой денежный документ установленной формы, содержащий безусловный приказ чекодателя кредитному учреждений, о выплате держателю чека указанной в нем суммы. Чеки используются физическими и юридическими лицами для взаимных расчетов. Первое упоминание о них относится к 1659 г., когда в Лондоне был выписан чек на имя господина Делбо (Mr. Delboe). Однако широкое распространение чеки получили лишь в конце XIX в. с активным развитием депозитных операций банками} развитых стран. Уже к 1890 г. в США с помощью чековых счетов осуществлялось около 90% всех трансакций. Как правило, плательщиком по чеку выступает банк или другой кредитный институт, в котором помещен счет плательщика. Можно выделить три основных функции чека:

а) служит средством получения денег в банке с текущего счета;

б) выступает средством обращения и платежа при приобретении товаров и погашении долгов во взаиморасчетах между юридическими и физическими лицами;

в) является инструментом безналичных расчетов, значительно сокращая объем наличных денег в оборрте.

Особенностью чека как платежного инструмента является то, что он должен быть физически предъявлен в банк для оплаты. Таким образом, появляется неинкассированный остаток — флоут (float), по которому чекодатель пользуется кредитом.

Чеки обладают двумя основными преимуществами перед наличными деньгами. Во-первых, чеки можно выписывать на любую сумму (т. е. сумму в пределах остатка на банковском счете или кредитного лимита). Во-вторых, чеки удобны в обращении, а при потере их можно восстановить. Кроме того, в отличие от пластиковых карт или электронных денег для обслуживания чеков не требуется использовать электронную идентификационную сеть, включающую систему авторизационных центров, банкоматов, электронных терминалов и т. д. Широкому распространению чеков способствует существующая в ряде развитых стран система законодательных актов, защищающая права лиц, принимающих чеки. В силу этого на протяжении всего XX в. происходило постепенное увеличение доли расчетов чеками.

Чеки можно подразделить на: именные (выписанные на определенное лицо без права передачи другому), ордерные (составленные на определенное лицо, но с правом передачи другому лицу по индоссаменту) и предъявительские (выписанные без указателя получателя, а обозначенная в них сумма должна быть выплачена предъявителю чека).

Особую разновидность чеков представляют дорожные чеки. Дорожный чек — это стандартизированный денежный документ, выписанный в местной или иностранной валюте, обычно используемый при поездках за рубеж для оплаты товаров и услуг или получения наличных денег. Дорожные чеки, как правило, инкассируются по более выгодному курсу, чем происходит обмен наличных денег. По своей природе дорожные чеки являются предоплаченными финансовыми продуктами. Они деноминируются в основных конвертируемых валютах. Во всех агентствах компании, выпустившей дорожный чек, они обналичиваются без комиссионных. Их особенность состоит в том, что они являются именными и требуют при расчетах личного подтверждения подлинности. Когда владелец дорожного чека расплачивается им или обменивает его на наличные деньги, он делает контрольную подпись в присутствии кассира. Основными эмитентами дорожных чеков выступают крупнейшие международные кредитные компании «American Express», «VISA», «Thomas Cook» и др.

Пластиковые карты. С развитием во второй половине XX в. платежных систем, позволяющих осуществлять розничные платежи в электронной форме, появляется новый платежный инструмент — пластиковая карта. Пластиковая карта — это именной денежный документ, выпущенный банком или иной специализированной организацией, удостоверяющий наличие в соответствующем учреждении счета владельца пластиковой карты и дающий право на приобретение товаров и услуг по безналичному расчету.

Банковские карты появились в начале 50-х гг. XX в. Особым видом платежных карт являются карты туризма и развлечений, эмитентами которых являются кредитные компании, такие, как «American Express», «Diners Club» и др. Как правило, данный вид карт предназначен для состоятельных граждан и предоставляет своим держателям помимо платежных возможностей, повышенные кредитные лимиты, дополнительные льготы и скидки при бронировании авиабилетов, отелей и т. д. В настоящее время на долю карточных расчетов в США приходится около 26% всего объема безналичных платежей и всего 0,2% их стоимости. /29/

Можно выделить три основных функции пластиковой карты:

1) является инструментом безналичных расчетов, значительно сокращая объем наличных денег в обороте;

2) выступает средством платежа при приобретении товаров и погашении долгов во взаиморасчетах между юридическими и физическими лицами;

3) служит инструментом получения денег с расчетного счета практически в любое время.

Электронные системы оптовых платежей. Данные системы используются для проведения сделок на крупные суммы. Электронные системы оптовых платежей представляют собой платежные системы, позволяющие осуществлять в электронной форме платежные операции большой стоимости между банками, коммерческими компаниями и государственными учреждениями. Расчеты осуществляются с использованием трансакционных счетов кредитных организаций, поэтому такие оптовые системы оперируют депозитными деньгами. Электронные системы оптовых платежей появились в конце 1960-х гг. и получили широкое распространение в 1970—1980-е гг. Основными их элементами являются:

1) клиринговые расчетные системы, которые производят взаиморасчет по счетам своих клиентов (неттинг) в определенный момент времени, как правило, по окончании рабочего дня. Такие системы могут быть двусторонними и многосторонними. Основными недостатками таких систем являются недостаточная оперативность в проведении платежей, а также наличие риска ликвидности;

2) валовые системы расчетов в режиме реального времени. В настоящее время эти системы уже заменили неттинг во многих странах. С их появлением риск ликвидности и системный риск банковского сектора значительно снизились. В Европейском союзе функционируют две региональные суперсистемы, соединяющие между собой RTGS государств — членов Союза — TARGET и Euro I. В отдельных странах, прежде всего в США, где действует клиринговая система CHIPS, неттинг-системы трансформируются в гибридные, которые осуществляют неттинг с коротким циклом (через небольшие промежутки времени).

Можно выделить три основных достоинства электронных систем оптовых платежей:

увеличение скорости взаиморасчетов;

снижение себестоимости платежных операций;

упрощение обработки банковской корреспонденции.

Системы онлайновых платежей. В настоящее время в связи с активным развитием электронной экономики все большее распространение получают системы онлайновых платежей (системы онлайнового банкинга). Системы онлайновых платежей представляют собой новые электронные платежные системы, позволяющие напрямую в режиме реального времени осуществлять платежи со счета плательщика и зачислять денежные средства на счет получателя. Системы онлайновых платежей могут использоваться для проведения платежей как в рамках традиционной, так и в рамках электронной экономики. В настоящее время одними из наиболее развитых направлений развития онлайновых платежей являются системы онлайнового банкинга.

Электронные деньги. Последние годы XX в. ознаменовались новым этапом в развитии товарно-денежных отношений: появлением новой формы кредитных денег — электронных денег (emoney). К основным причинам их создания относятся желание снизить трансакционные издержки денежного обращения как в рамках традиционной, так и в рамках электронной экономики и электронный сеньораж. Несмотря на значительное количество различных систем электронных денег, на их долю в развитых странах в 2001 г. приходилось не более 1% объема денежного агрегата Ml.

Сущность электронных денег можно рассматривать с двух сторон: как предоплаченный финансовый продукт и как денежную стоимость, выраженную в валютных единицах и хранящуюся в электронной форме в электронном устройстве, находящемся во владении клиента. Электронные деньги не связаны с каким-либо счетом в финансовом учреждении и являются беспроцентным обязательством их эмитента, поэтому их не следует рассматривать как разновидность депозитных денег.

Издержки обмена. Поскольку приобретение любых товаров или услуг связано с расходами, то основная причина смены одного вида денег другим — минимизация таких расходов. Расходы, связанные с приобретением товаров или услуг, выражаются как в расходовании времени на ожидание самой возможности совершить обмен, так и в расходовании средств, связанных с осуществлением самого обмена. Издержки, которые несет покупатель, ожидая возможность совершить обмен на необходимый ему товар или услугу, называются издержками ожидания (waiting cost). Издержки сверх цены, которые будет нести покупатель при совершении покупки товара или услуги, называются трансакционными издержками (transaction cost).

Помимо издержек ожидания и трансакционных издержек, в издержки обращения, как правило, включаются расходы по их хранению, транспортировке, пересчету, обеспечению сохранности денег.

Таким образом, суммарные издержки денежного обращения в случае с наличными деньгами будут значительно выше, чем в случае с депозитными и тем более электронными деньгами. Современная эволюция кредитных денег состоит в постепенном сокращении доли наличных денег в обращении развитых стран и их последовательном замещении расчетами депозитными и электронными деньгами.

Похожие работы

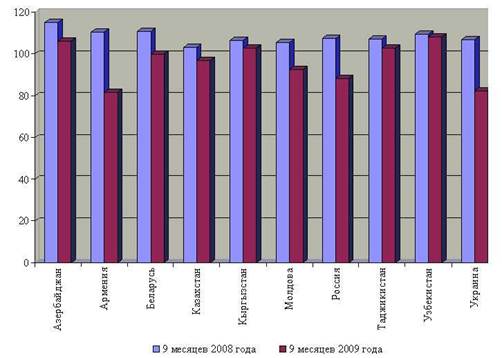

... мирового финансово-экономического кризиса иностранные инвестиции нужны для поддержания экономики страны. Особое внимание зарубежные специалисты традиционно уделяют прямым иностранным инвестициям (ПИИ), считая их наиболее важными для стран с переходной экономикой. Компенсируя дефицит внутренних сбережений, эти инвестиции по самой своей природе предполагают создание новых предприятий либо коренную ...

... на предстоящие кварталы, А. Гринспен же больше интересовался текущими условиями, что в случае ослабления рынков предполагает возможность осуществления быстрых изменений в денежно-кредитной политике. В 1987 году ему советовали подождать и изучить влияние на экономику 23% падения Dow Jones Industrial Average, но А. Гринспен заявил, что обеспечит ликвидность банковской системе. В 1998 году ФРС, ...

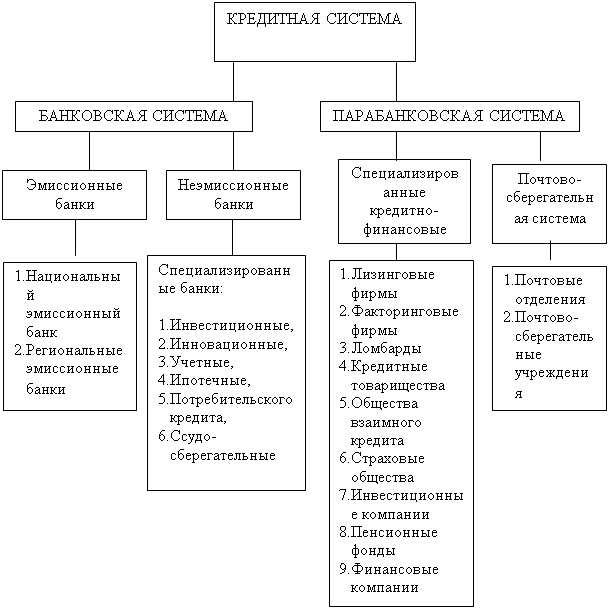

... построения основ рыночной экономики. Иными словами, интересы банков должны способствовать и, во всяком случае не препятствовать решению общенациональной задачи реструктуризации экономики и движения к рынку. Банковская система призвана обеспечивать экономически оправданное (в кратко - и долгосрочном плане) распределение финансовых ресурсов, стимулировать, а не подавлять конкурентные отношения, ...

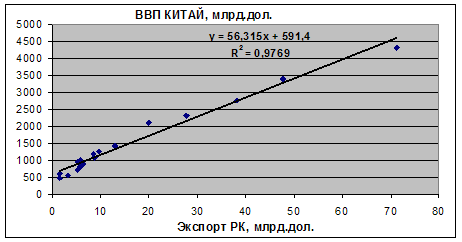

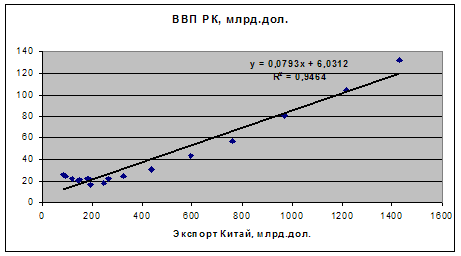

... реальных данных об объемах внешней торговли Казахстана. 2.3 Оценка развития форм внешнеэкономического взаимодействия РК и КНР Новейшая история экономического взаимодействия Казахстана и Китайской Народной Республики берет свое начало с середины 80-х годов ХХ века, то есть еще до обретения Казахстаном независимости. В январе 1986 года госсовет КНР принял решение о восстановлении торговых ...

0 комментариев