Навигация

Характерними рисами податкової системи є непрозорість, суперечливість та незрозумілість норм, що застосовуються

6. Характерними рисами податкової системи є непрозорість, суперечливість та незрозумілість норм, що застосовуються.

7. Система збору податків відзначається надвисокою централізацією. У цьому році централізовано розподіляється більше 76% усіх податковомитних зборів на території України. Така суперцентралізація не заохочує місцеві органи влади до максимізації зборів та спрямовує їх зусилля, поперше, на збільшення своєї частки у розподільчому державному “пирогу" і, подруге, на сприяння звільненню від сплати податків суб’єктів господарювання, що працюють на відповідній території.

8. Згубність діючої податкової системи полягає також у нестабільності норм податкового законодавства. В Україні ж щорічні зміни до податкового законодавства стали звичайною нормою та переслідують мету збільшення податкових вимог та об’єктів оподаткування. В умовах же зростання міжнародної конкуренції на ринку капіталів, яка повсякчас посилюється, таке збільшення податкового навантаження є не тільки невиправданим, а й шкідливим. Підвищення податків може бути виправданим лише в часи війн та лиха.

Розділ 2. Аналіз та механізми справляння непрямих податків в україні

2.1 Особливості механізмів непрямого оподаткування в Україні

2.1.1 Механізм справляння ПДВ

Механізм справляння ПДВ викладений в Законі України “Про податок на додану вартість” [11], визначає платників податку на додану вартість, об'єкти, базу та ставки оподаткування, перелік неоподатковуваних та звільнених від оподаткування операцій, особливості оподаткування експортних та імпортних операцій, поняття податкової накладної, порядок обліку, звітування та внесення податку до бюджету.

Податок ПДВ відноситься до непрямих податків та включається підприємством, яке продає товари чи послуги, в ціну товару зверх собівартості виробництва та очікуємого прибутку, в ціні вказується особливою строкою, яка враховується в окремих регістрах бухгалтерського обліку.

Сплачувана сума податку ПДВ розраховується підприємствами як різниця сум отриманого ПДВ від покупців за продаж їм товарів і послуг та сумою сплаченого за той же період ПДВ в ціні матеріалів, товарів та послуг, придбаних підприємством (Приклад податкової декларації по розрахунку ПДВ [34] Додаток А).

Платником податку є:

1. будь-яка особа, яка:

а) здійснює або планує здійснювати господарську діяльність та реєструється за своїм добровільним рішенням як платник цього податку;

б) підлягає обов'язковій реєстрації як платник цього податку;

в) імпортує товари (супутні послуги) в обсягах, що підлягають оподаткуванню цим податком згідно з нормами цієї статті.

2. Будь-яка особа, яка за своїм добровільним рішенням зареєструвалася платником податку, за винятком фізичних осіб, які обрали сплату фіксованого чи єдиного податку за спрощеною системою оподаткування, обліку та звітності або здійснюють торгівлю на умовах сплати ринкового збору в порядку, встановленому законодавством.

3. Особа підлягає обов'язковій реєстрації як платник податку у разі:

3.1 Коли загальна сума від здійснення операцій з поставки товарів (послуг), у тому числі з використанням локальної або глобальної комп'ютерної мережі, що підлягають оподаткуванню згідно з цим Законом, нарахована (сплачена, надана) такій особі або в рахунок зобов'язань третім особам, протягом останніх дванадцяти календарних місяців сукупно перевищує 300000 гривень (без урахування податку на додану вартість) незалежно від того, який режим оподаткування використовує така особа згідно із законодавством.

3.3 Особа, яка поставляє товари (послуги) на митній території України з використанням глобальної або локальних комп'ютерних мереж, при цьому особанерезидент може здійснювати таку діяльність тільки через своє постійне представництво, зареєстроване на території України.

4. Будь-яка особа, що імпортує (для фізичних осіб - ввозить (пересилає)) товари (супутні послуги) на митну територію України для їх використання або споживання на митній території України, незалежно від того, який режим оподаткування вона використовує згідно із законодавством, за винятком фізичних осіб, не зареєстрованих платниками податку, які ввозять (пересилають) товари (предмети) у супроводжувальному багажі або отримують їх як поштове відправлення у межах неторгового обороту в обсягах, що не підлягають оподаткуванню відповідно до митного законодавства (крім ввезення транспортних засобів чи запасних частин до них такими фізичними особами), та нерезидентів, які пересилають поштові відправлення згідно з правилами Міжнародного поштового союзу на митну територію України, та отримувачів таких поштових відправлень.

Об'єктом оподаткування є операції платників податку з:

а) продажу товарів (робіт, послуг) на митній території України, в тому числі операції з оплати вартості послуг за договорами оренди (лізингу) та операції з передачі права власності на об'єкти застави позичальнику (кредитору) для погашення кредиторської заборгованості заставодавця;

б) ввезення (пересилання) товарів на митну територію України та отримання робіт (послуг), що надаються нерезидентами для їх використання або споживання на митній території України, в тому числі операції з ввезення (пересилання) майна за договорами оренди (лізингу), застави та іпотеки;

в) вивезення (пересилання) товарів за межі митної території України та надання послуг (виконання робіт) для їх споживання за межами митної території України.

Ставки податку:

Об'єкти оподаткування, за винятком операцій, звільнених від оподаткування, та операцій, до яких застосовується нульова ставка згідно з цим Законом, оподатковуються за ставкою 20 відсотків.

Податок становить 20 відсотків бази оподаткування та додається до ціни товарів (робіт, послуг).

Податок за нульовою ставкою обчислюється щодо операцій з:

а) продажу товарів, що були вивезені (експортовані) платником податку за межі митної території України.

У тому числі за нульовою ставкою оподатковуються операції з:

1) поставки для заправки або постачання морських (океанських) суден;

2) поставки для заправки або постачання повітряних суден;

3) поставки для заправки (дозаправки) та постачання космічних кораблів, а також супутників.

Товари вважаються вивезеними (експортованими) платником податку за межі митної території України в разі, якщо їх вивезення (експортування) засвідчене належно оформленою митною вантажною декларацією.

б) продажу робіт (послуг), призначених для використання та споживання за межами митної території України.

Дата виникнення податкових зобов'язань 3.1 Датою виникнення податкових зобов'язань з продажу товарів (робіт, послуг) вважається дата, яка припадає на податковий період, протягом якого відбувається будьяка з подій, що сталася раніше:

або дата зарахування коштів від покупця (замовника) на банківський рахунок платника податку як оплата товарів (робіт, послуг), що підлягають продажу, а у разі продажу товарів (робіт, послуг) за готівкові грошові кошти - дата їх оприбуткування в касі платника податку, а при відсутності такої - дата інкасації готівкових коштів у банківській установі, що обслуговує платника податку;

або дата відвантаження товарів, а для робіт (послуг) - дата оформлення документа, що засвідчує факт виконання робіт (послуг) платником податку.

Податковий кредит 1. Податковий кредит звітного періоду складається із сум податків, сплачених (нарахованих) платником податку у звітному періоді у зв'язку з придбанням товарів (робіт, послуг), вартість яких відноситься до складу валових витрат виробництва (обігу) та основних фондів чи нематеріальних активів, що підлягають амортизації.

2. У разі коли товари (роботи, послуги), виготовлені та/або придбані, частково використовуються в оподатковуваних операціях, а частково ні, до суми податкового кредиту включається та частка сплаченого (нарахованого) податку при їх виготовленні або придбанні, яка відповідає частці використання таких товарів (робіт, послуг) в оподатковуваних операціях звітного періоду.

Датою виникнення права платника податку на податковий кредит вважається:

1. дата здійснення першої з подій:

або дата списання коштів з банківського рахунку платника податку в оплату товарів (робіт, послуг), дата виписки відповідного рахунку (товарного чека) - в разі розрахунків з використанням кредитних дебетових карток або комерційних чеків;

або дата отримання податкової накладної, що засвідчує факт придбання платником податку товарів (робіт, послуг);

Суми податку, що підлягають сплаті до бюджету або відшкодуванню з бюджету, визначаються як різниця між загальною сумою податкових зобов'язань, що виникли у зв'язку з будь яким продажем товарів (робіт, послуг) протягом звітного періоду, та сумою податкового кредиту звітного періоду.

Сплата податку провадиться не пізніше двадцятого числа місяця, що настає за звітним періодом.

У строки, передбачені законом для відповідного податкового періоду, платник податку подає органу державної податкової служби за місцем свого знаходження податкову декларацію незалежно від того, чи виникло у цьому періоді податкове зобов'язання чи ні.

У разі коли за результатами звітного періоду сума має від'ємне значення, така сума підлягає відшкодуванню платнику податку з Державного бюджету України протягом місяця, наступного після подачі декларації.

Підставою для отримання відшкодування є дані тільки податкової декларації за звітний період. За бажанням платника податку сума бюджетного відшкодування може бути повністю або частково зарахована в рахунок платежів з цього податку. Таке рішення платника податку відображається в податковій декларації.

Особливості оподаткування операцій з вивезення (пересилання) товарів (робіт, послуг) за межі митної території України:

1. Платник податку, який здійснює операції з вивезення (пересилання) товарів (робіт, послуг) за межі митної території України (експорт) і подає розрахунок експортного відшкодування за наслідками податкового місяця, має право на отримання такого відшкодування протягом 30 календарних днів з дня подання такого розрахунку.

Зазначений розрахунок подається разом із такими документами:

а) митною декларацією, яка підтверджує факт вивезення (експортування) товарів за межі митної території України, відповідно до митного законодавства, або актом (іншим документом), який засвідчує передання права власності на роботи (послуги), призначені для їх споживання за межами митної території України;

б) копіями платіжних доручень, завірених банком, про перерахування платником податку коштів на користь іншого платника податків, в оплату придбаних товарів (робіт, послуг), з урахуванням податків, нарахованих на ціну такого придбання, а при вивезенні (експортуванні) товарів, попередньо ввезених (імпортованих) таким платником податку, - ввізною митною декларацією, що підтверджує факт митного оформлення товарів для їх вільного використання на митній території України.

2. Для визначення суми експортного відшкодування до складу податкового кредиту включаються суми податку, фактично сплачені платником податку - експортером коштами у складі ціни придбаних товарів (робіт, послуг), у інших платників податку - постачальників таких товарів (робіт, послуг), вартість яких відноситься до валових витрат виробництва (обігу) або підлягає амортизації, починаючи з першого числа звітного місяця та закінчуючи днем подання розрахунку експортного відшкодування, включаючи такий день, а при ввезенні (імпортуванні) таких товарів (робіт, послуг) - суми податку, сплачені у такий самий період до бюджету у зв'язку із таким ввезенням (імпортуванням) або визначені у податковому векселі, виданому протягом такого місяця, але не погашеному до дня подання такого розрахунку.

3. У разі коли платник податку здійснює вивезення (експортування) товарів (робіт, послуг), отриманих від іншого платника податку на умовах комісії, консигнації, доручення або інших видів договорів, які не передбачають переходу права власності на такі товари (роботи, послуги) від такого іншого платника податку до експортера, право на отримання експортного відшкодування має такий інший платник податку.

Похожие работы

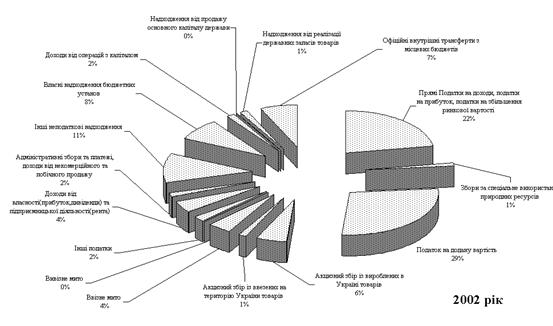

... , що і податок, і збір згідно зі статтею 2 зазначеного закону варто розуміти як обов’язковий внесок, який здійснюють платники .[9]. 1.3 Нормативно-правове регулювання системи непрямого оподаткування в Україні Практика непрямого оподаткування в Україні має ще коротку історію. Податок на додану вартість було запроваджено у 1992 р. замість раніше чинних податку з обороту та податку з продажу, ...

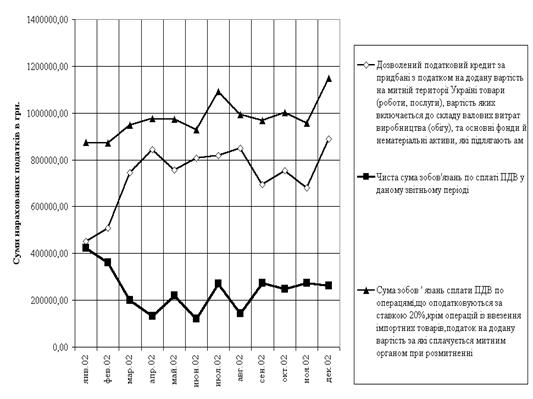

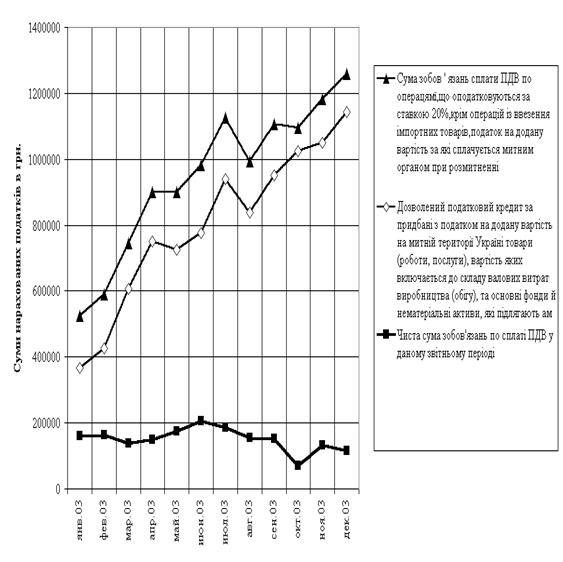

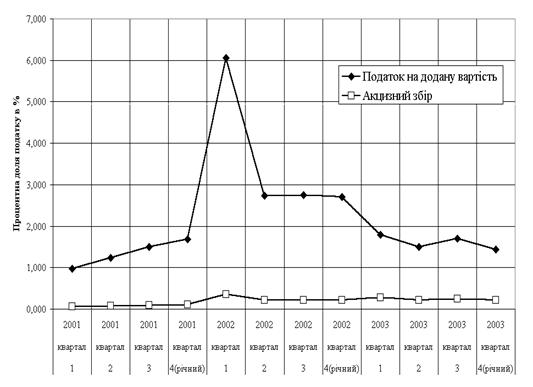

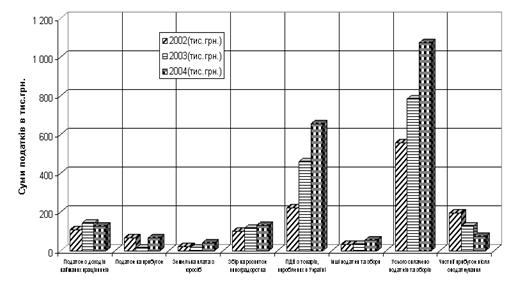

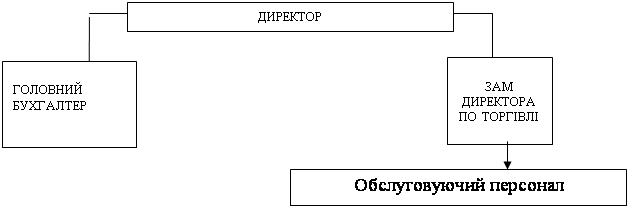

... (крім випадків, коли матеріали передаються до підрозділів податкової міліції для вирішення питання згідно з кримінальним та кримінально-процесуальним законодавством). РОЗДІЛ 3. ПРОБЛЕМИ ТА ШЛЯХИ ВДОСКОНАЛЕННЯ МЕХАНІЗМУ ОПОДАТКУВАННЯ ЮРИДИЧНИХ ОСІБ 3.1 Аналіз впливу стягнення податків на фінансово-господарчу діяльність підприємств (на прикладі СП з ІІ “КИПАРИС” за 2001 – 2003 роки) 3.1.1 ...

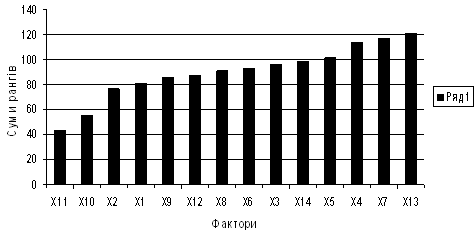

... проведене серед викладачів кафедри оподаткування, фінансів, економічної теорії. Кожному респонденту була запропонована анкета (Додаток Й), в якій перераховувались фактори, що можуть впливати на розвиток оподаткування в Україні. Причому, пріоритетному фактору відається оцінка "1", менш пріоритетному – "14", так щоб оцінки не повторювались. За даними анкетного опитування складемо зведену анкету, ...

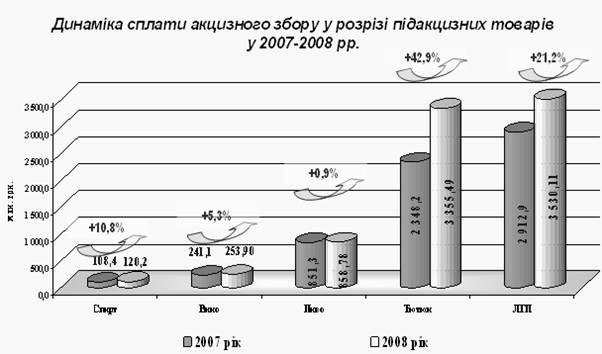

... ів до ДПІ регламентовано Декретом Кабінету Міністрів «Про акцизний збір» від 26.12.1992 № 18-92 із змінами та доповненнями. 4. ДОКУМЕНТАЛЬНЕ ОФОРМЛЕННЯ, НАРАХУВАННЯ ТА СПЛАТИ НЕПРЯМИХ ПОДАТКІВ. Підприємство ТОВ „МАКСМАРА” (МАXMARA) для обліку даних розрахунків з бюджетом використовує рахунок 641 «Розрахунки за податками». А для розмежування різних податків використовуються субрахунки другого ...

0 комментариев