Навигация

МЕРОПРИЯТИЯ ПО ПОВЫШЕНИЮ ЭФФЕКТИВНОСТИ ПРОИЗВОДСТВА

3. МЕРОПРИЯТИЯ ПО ПОВЫШЕНИЮ ЭФФЕКТИВНОСТИ ПРОИЗВОДСТВА

Любое коммерческое мероприятие принято начинать с составления бизнес-плана. Такие планы нужны всем: банкам и спонсорам, у которых предприниматель собирается брать кредиты для создания своего дела; сотрудникам уже действующей фирмы для понимания целей, задач и перспектив развития предприятия; самому предпринимателю, для того чтобы тщательно проанализировать свои идеи, проверить их на целесообразность и реалистичность.

Что представляет собой бизнес-план, из каких разделов он состоит и как составляется необходимо знать не только современному менеджеру, но и любому работнику крупного и среднего предприятия в силу того, что от работника все чаще будет требоваться участие в управлении предприятием, а бизнес-планирование представляет собой принятый в менеджменте язык делового предложения. Для малого предприятия данный инструмент – существенная помощь в комплексном видении своего будущего бизнеса и всех рисков, связанных с его эффективной реализацией.

Начиная новый бизнес или реконструируя действующее предприятие, главный вопрос, который интересует предпринимателя, это потребности рынка. Сами же потребности со временем изменяются, трансформируются требования к качеству и функциональным возможностям товаров. Такое динамичное положение на рынке необходимо учитывать при разработке нового товара, организации и финансирования его производства. Перед началом каждого нового периода совершенствования производства, расширения видов деятельности и номенклатуры товаров необходимо ответить на вопрос: стоит ли вкладывать деньги и затрачивать усилия на конкретную деятельность?

Инструментом решения этой проблемы служит бизнес-план. Его разработка позволяет согласовать возможности предприятия (предпринимателю) с потребностями рынка на определенный период.

Бизнес-план является составной частью текущего и стратегического планирования развития предприятия (фирмы).

Изучение бизнес-плана в условиях рынка опирается на знание основных функциональных дисциплин управления предприятием: маркетинговой, производственной, коммерческой, финансовой. Главное отличие содержания данной главы состоит в разработке комплексного плана действий, обеспечивающих достижение установленных с помощью маркетинговых исследований и стратегического анализа целей. При этом все запланированные мероприятия сбалансированы с финансовыми, временными и кадровыми ресурсами. План представляет деятельность в будущем, и поэтому предприниматель анализирует проблемы и сопровождающие их риски, с которыми придется столкнуться в последующие периоды. Определение способов и методов управления рисками удорожает проект, но вместе с тем увеличивает вероятность его реализации в запланированные сроки и с намеченными затратами.

Проект совершенствования предприятия или создания нового бизнеса всегда связан с инвестированием средств. Инвестиционные процессы имеют свои закономерности и особенности. Учет этих особенностей послужит основой для высокой эффективности проектов.

Инвестиция – это совокупность затрат материальных, трудовых и денежных ресурсов, направленных на расширенное воспроизводство основных фондов.[10] Понятие инвестиции охватывает и так называемые реальные инвестиции, близкие по содержанию к термину «капитальные вложения», и финансовые (портфельные) инвестиции, т.е. вложения в акции, облигации, другие ценные бумаги, связанные непосредственно с титулом собственника, дающим право на получение доходов от собственности. Финансовые инвестиции могут стать как дополнительным источником капитальных вложений, так и предметом биржевой игры на рынке ценных бумаг.

Но часть портфельных инвестиций – вложения в акции предприятий различных отраслей материального производства – по своей природе ничем не отличается от прямых инвестиций в производство.

Инвестирование представляет собой отказ от потребления благ сегодня с целью получения дохода в будущем. Будущие доходы получаются путем вложения средств в различные активы, приносящие доход.

Для того чтобы актив приносил требуемый уровень дохода, необходимо осуществить определенную последовательность действий в соответствии с целью инвестирования, тщательно обоснованную технико-экономическими расчетами, которая называется инвестиционным проектом и включает в себя планирование и организацию инвестиций.

Бизнес-план является основным документом, на базе которого инвесторы и кредиторы предоставляют средства. Чтобы убедить кредитора в успехе начинания, нужно ознакомить его с планами на сегодня и перспективу, изложенными на бумаге и снабженными всеми необходимыми расчетами. Это и называется бизнес-планом. Прежде всего, он должен соответствовать требованиям, которые диктует Федеральный фонд поддержки малого предпринимательства. Эти требования разработаны в соответствии с рекомендациями международных стандартов ЮНИДО, поэтому принимаются и банковскими кредиторами. ЮНИДО разработала пакет юридических документов, финансовых расчетов, маркетинговых исследований, являющийся неофициальным международным стандартом. Должны учитываться все аспекты будущей деятельности: от предполагаемой зарплаты сотрудников до возможных экологических последствий.

Порядок в нормативной базе и юридическое сопровождение проекта – вещи само собой разумеющиеся. Естественно, кредитора волнует своевременность расчетов с ним. Поэтому особое внимание уделяется оценке окупаемости предприятия. Учитываются прогнозируемая конъюнктура рынка и планируемый рост квалификации сотрудников.

Управление предприятием в условиях рынка представляет собой систему взаимосвязанных функций: планирование – организация – координация – мотивация – контроль.

Планирование – определение целей и путей их достижения – охватывает в соответствии с этим следующие этапы:

· разработка общих (стратегических) целей;

· определение конкретных, детализированных целей на заданный, сравнительно короткий период времени (2-3 года);

· определение путей и средств их достижения;

· контроль за реализацией поставленных целей (путем сопоставления плановых данных с фактическими).[11]

В зависимости от характера деятельности планирование выступает или в виде долговременной стратегической программы развития предприятия, или в виде оперативных планов-графиков, выполняющих к тому же контролирующую функцию.

Если предприятие стремится найти инвесторов или партнеров для достижения определенной цели (создание совместного предприятия, организации общих проектов или согласованных действий на рынке), то ему необходимо, кроме четкого представления о предполагаемом бизнесе, убедить инвесторов или партнеров, что оно способно грамотно и эффективно наладить новое дело и управлять им.

Для этих целей служит выработанный мировой экономической практикой бизнес-план, который по содержанию и назначению представляет собой плановый документ, имеющий многоцелевой характер.

Во-первых, он разрабатывается для обоснования нового дела. В нем даются все основные аспекты будущей деятельности, анализируются все проблемы, с которыми придется столкнуться, определяются способы их решения.

Во-вторых, этот документ поможет действующему предприятию разобраться в перспективах роста своего бизнеса, оценить их, предвидеть возможные изменения и проблемы в будущем, контролировать текущие операции.

В-третьих, он может служить формальным юридическим документом, с помощью которого начинается формирование уставного капитала и финансовых активов будущего предприятия.

В современной экономической теории бизнес-план выполняет четыре функции.

Первая функция связана с возможностью его использования для разработки концепции, стратегии бизнеса. Это жизненно необходимо в период создания предприятия, выработки новых направлений деятельности.

Вторая – функция планирования. Она позволяет оценивать возможности развития нового направления деятельности, контролировать процессы ее развития, выполнение запланированных мероприятий.

Третья функция связана с привлечением денежных средств как собственных, так и со стороны (ссуд, кредитов). Без кредитных ресурсов практически невозможно осуществить какой-либо значительный проект.

Четвертая функция состоит в привлечении к реализации планов предпринимателя потенциальных партнеров, которые смогут вложить собственный капитал или имеющуюся у них технологию, патенты или свой управленческий опыт и деловые связи.

Несколько похож бизнес-план на более привычное технико-экономическое обоснование конкретного инвестиционного или производственного проекта и отличается тем, что направлен на поиск партнера или инвестора, поэтому имеет большую убедительность, доказательность.

Однако составление бизнес-плана требует личного участия руководителя или предпринимателя, открывающего свое дело.[12]

Руководящая роль первого лица в процессе бизнес-планирования обусловливает необходимость его участия в моделировании будущей деятельности, соизмеряя с ней свои силы, ресурсы предприятия, возможности привлечения дополнительных средств и их эффективное использование.

Необходимость разработки бизнес-плана объясняется еще и тем, что риск банкротства для вновь созданных предприятий, особенно в первые 3-5 лет, очень велик. Об этом свидетельствует и международная практика.

Овладение искусством составления бизнес-планов в условиях российской экономики стало крайне актуальным в силу следующих причин:

· во-первых, в нашей экономике рождается поколение предпринимателей, не имеющих пока опыта управления в условиях рынка;

· во-вторых, меняющиеся экономические условия требуют от опытных руководителей ставить и решать задачи по-новому;

· в-третьих, для привлечения иностранных инвестиций необходимо уметь обосновывать свои заявки и доказывать инвесторам свои способности и возможности.

Бизнес-план представляет собой всестороннее описание бизнеса и среды, в которой он действует, а также системы управления, в которой он нуждается для достижения поставленных целей.

Не существует стандарта на разработку бизнес-плана из-за различия целей бизнеса и бесконечного множества вариаций среды, в которой он действует. Следовательно, требуются навыки и усидчивость, чтобы описать трех- или пятилетнюю перспективу развития бизнеса, особенно в быстро меняющихся экономических условиях России. Поэтому значительной частью любого бизнес-плана будут разделы планомерного контроля и регулирования бизнеса. Хотя бизнес-план в целом считается инструментом для получения кредита, он служит и другим целям.

Дополнительные цели приведем так, как они сформулированы в Методическом пособии по разработке бизнес-плана, составленном Европейским союзом для новых независимых государств:

· выявление целей бизнеса;

· содействие выработке стратегии и оперативной тактики для достижения целей бизнеса;

· создание системы измерения результатов деятельности;

· предоставление инструментария управления бизнесом;

· предоставление средств оценки сильных и слабых сторон бизнеса, а также выявление альтернативных стратегий выживания.[13]

Овладение методами разработки бизнес-плана позволит предпринимателям выработать те основные черты, которые присущи преуспевающим бизнесменам:

· стремление к новшествам;

· готовность идти на разумный риск;

· уверенность в собственных силах;

· способность напряженно трудиться;

· умение ставить перед собой высокие, но достижимые цели;

· умение вести тщательный учет своих затрат и результатов.

Таким образом, обобщая сказанное, можно дать следующее определение.

Бизнес-план – это аналитический документ для планирования предпринимательской деятельности, в нем описываются все основные аспекты будущего коммерческого предприятия, анализируются все проблемы, с которыми оно может столкнуться, а также определяются способы решения этих проблем.[14] Правильно составленный бизнес-план, в конечном счете, отвечает на вопрос: стоит ли вообще вкладывать деньги в это дело и принесет ли оно прибыль? Очень важно составить бизнес-план в соответствии с определенными требованиями и выполнить специальные расчеты – это поможет предвидеть будущие проблемы и понять, преодолимы ли они.

Бизнес-план представляет собой комплексный план развития предприятия на ближайшие 3-5 лет.

Он определяет цели предприятия и его политику в области продукции, маркетинга, производства, управления, финансирования. Этот документ анализирует все проблемы, с которыми может столкнуться предприятие, и определяет способы их решения. Основные показатели первого года рекомендуется делать в помесячной разбивке, второго – в поквартальной и лишь, начиная с третьего года, можно ограничиваться годовыми показателями.

От техпромфинплана бизнес-план отличается тем, что показатели второго не столько точны количественно, сколько содержательны, жизненны, качественно обоснованы.

Существует значительное число разработок по составлению бизнес-плана, но все они похожи и отличаются лишь последовательностью разделов.

Вместе с тем структура бизнес-плана зависит от цели и экономической политики предприятия, степени его новизны, характера его развития. Ниже приведена примерная структура бизнес-плана для предприятия, создаваемого вновь.

Основные разделы бизнес-плана:

1. Краткое описание (резюме).

2. Бизнес и его стратегия.

3. Рынок и маркетинговая стратегия.

4. Производство и эксплуатация.

5. Управление и процесс принятия решений.

6. Юридический план.

7. Финансы.

8. Факторы риска.[15]

Название разделов бизнес-плана условно, используется для концентрации внимания на его структуре и последовательности составления.

Время, которое занимает составления бизнес-плана, зависит от опыта и подготовки работника. Специалисты считают, что на составление бизнес-плана затрачивается не менее 200 часов.

План должен быть достаточно подробным, так как он необходим многим:

· потенциальным инвесторам (банкирам);

· сотрудникам, желающим знать свои перспективы, четче понимать свои задачи;

· владельцу предприятия (менеджеру), чтобы тщательно проанализировать свои цели и возможности.

Раздел бизнес-плана «Финансы» или «Финансовый план» призван обобщить материалы предыдущих разделов и представить их в стоимостном выражении. Необходимо подготовить одновременно следующие документы:

· прогноз объемов реализации;

· баланс денежных поступлений и платежей;

· сводный баланс активов и пассивов предприятия;

· расчет достижения безубыточности.

Прогноз объемов реализации призван дать представление о той части рынка, которую предполагается завоевать своей продукцией. Обычно принято составлять такой прогноз на 3 года вперед, причем для первого года данные приводятся помесячно, для второго – поквартально, а для третьего – в виде общей суммы продаж за 12 месяцев. Логика здесь проста: предполагается, что для начального периода производства уже точно известны будущие покупатели, имеется предварительная договоренность с ними о будущих продажах. Начиная же со второго года, приходится заниматься прогнозными прикидками. В конце концов, именно под эти цифры реализации будут покупать оборудование, тратить на рекламу, нанимать новых работников, вкладывать собственные финансовые ресурсы.

Баланс денежных поступлений и платежей – это документ, позволяющий оценить, сколько денег нужно вложить в проект в разбивке по времени. Главная его задача – проверить синхронность поступления и расходования денежных средств, а значит, проверить будущую ликвидность (т.е. постоянное наличие на банковском счете денежных средств, достаточных для осуществления оплаты по обязательствам) предприятия при реализации данного проекта. Отсюда вытекает крайне важная информация для определения общей стоимости проекта. Проблема с ликвидностью – серьезнейшая причина коммерческих неудач предпринимателей в рыночной экономике.

Этот документ может иметь такой вид, как в таблице 3.1.

Таблица 3.1. Баланс денежных поступлений и платежей

| Наименование фирмы | Адрес | Владелец | Тип бизнеса | Составитель | Дата |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Год первый | |||||

| Месячные объемы продаж, т.руб. | 1) 200 | 2) 3000 | |||

| Показатель\Месяцы | Прогнозный | Фактический | Прогнозный | Фактический | |

| 1. Наличные деньги (на начало месяца) | |||||

| 2. Поступления денег: а) выручка от продаж; б) поступления по счетам, выписанным при продаже в кредит, ссуды или другие поступления дополнительной наличности | |||||

| 3. Итого поступления наличности (2а+2б+2в=3) | |||||

| 4. Всего имеющаяся наличность (до платежей на сторону) (1+3) | |||||

| 5. Денежные платежи на сторону: а) покупка товаров; б) заработная плата (за вычетом удержаний); в) покупные услуги; г) ремонт и содержание оборудования; д) реклама; е) арендная плата; ж) плата за телефон; з) страховые платежи; и) проценты за кредит; к) прочие расходы | |||||

| ИТОГО: (5а…5к) | |||||

| л) основные выплаты по кредиту; м) покупка оборудования; н) прочие расходы по организации деятельности; о) резерв; п) изъятия в пользу владельца | |||||

| 6. Всего денежные выплаты на сторону (5а…5п) | |||||

| 7. Положение с денежными средствами на конец месяца (4-6) | |||||

| Основные сведения о коммерческой деятельности (информация, не связанная с денежными потоками): а) объем продаж; б) счета дебиторов (на конец месяца); в) безнадежные долги (на конец месяца); г) запасы на складе (на конец месяца); д) счета кредиторов (на конец месяца); е) амортизация |

Таблица доходов и затрат в будущих периодах – это документ с довольно простой структурой. Его задача – показать, как будет формироваться и изменяться прибыль (для первого года – помесячно, для второго – поквартально, для третьего – в расчете на год).

Эту часть бизнес-плана можно оформить в виде таблицы 3.2 как сведения о предполагаемой прибыльности коммерческой деятельности.

Таблица 3.2. Сведения о предполагаемой прибыльности коммерческой деятельности

| Показатель, тыс.руб. | Первый год деятельности | |||

| квартал | ||||

| I | II | III | IV | |

| 1. Объем продаж (выручка от реализации продукции) за вычетом налога с оборота (акцизов, налога на добавленную стоимость) | ||||

| 2. Затраты на производство реализованной продукции | ||||

| 3. Прибыль от реализации | ||||

| 4. Накладные (общехозяйственные) расходы | ||||

| 5. Прибыль по основной коммерческой деятельности | ||||

| 6. Доля прибыли в объеме продаж (выручка от реализации) = строка 5: строка 1 | ||||

Сводный баланс активов и пассивов предприятия рекомендуется составлять на начало и конец первого года реализации проекта. Считается, что этот документ менее важен, чем баланс денежных расходов и поступлений, тем не менее, обойтись без него в бизнес-плане нельзя: его обычно очень тщательно изучают специалисты коммерческих банков, чтобы оценить, какие суммы намечается вложить в активы разных типов и за счет каких пассивов предприниматель собирается финансировать создание или приобретение этих активов.

В довольно упрощенном виде этот баланс представлен в таблице 3.3 как сведения о будущее структуре баланса.

Таблица 3.3. Сведения о будущей структуре баланса

| На начало коммерческой деятельности, осуществляемой с использованием полученной банковской ссуды | |

| АКТИВЫ | КАПИТАЛ |

| Текущие активы | Обязательства |

| Касса | Долгосрочная ссуда (или сумма эмиссии акций) |

| Расчетный счет | |

| Прочие счета в банках | Облигации (или непогашенный остаток по краткосрочным ссудам) |

| Ценные бумаги и другие краткосрочные финансовые вложения | Просроченная задолженность |

| Запасы | Расчеты с кредиторами за товары и услуги (по полученным авансам, по оплате труда) |

| ИТОГО: | |

| Фиксированные активы | Доля владельца в капитале |

| Оборудование | |

| ИТОГО: | |

| ВСЕГО: | ВСЕГО: |

Наконец, в этом разделе бизнес-плана целесообразно привести расчет условий достижения безубыточности проекта. Для этого воспользуйтесь такой формулой:

К = УПЗ : (Ц – УППЗ) (34)

где:

· К- количество произведенных товаров (обслуженных клиентов), при котором будет достигнута безубыточность операций, шт. (ед.);

· УПЗ- сумма условно-постоянных затрат, необходимых для организации коммерческой деятельности, руб. В нее включаются: вся сумма полученных ранее и запрашиваемых настоящей заявкой кредитов, а также выплаты процентов по ним в расчете на год; сумма накладных расходов в целом по предприятию; сумма амортизационных отчислений по основному оборудованию;

· Ц- цена за единицу товаров (услугу), руб.;

· УППЗ - сумма условно-переменных затрат, необходимых для изготовления единицы товара (оказания одной услуги), руб. В состав условно-переменных затрат включаются: затраты на материалы, сырье, комплектующие изделия; затраты на электро- и теплоэнергию, используемые в производственных процессах; затраты на оплату труда основного производственного персонала.

При расчете объема производства, обеспечивающего безубыточность, необходимо:

· исходить из тех же объемов реализации, которые были указаны ранее в соответствующем разделе бизнес-плана;

· выполнять расчет для нескольких (не менее трех) уровней возможной цены реализации, чтобы дать банку возможность оценить влияние рыночных условий на прибыльность заемщика

Если предполагается выпускать несколько видов товаров (оказывать несколько видов услуг), то объем производства (П), обеспечивающего безубыточность, рассчитывают по формуле:

П = УПЗ : ((Ц1 – УППЗ1) х К1 + (Ц2 + УППЗ2) х К2 + … + (Цn + УППЗn)) х Кn(35)

где:

· Ц, УППЗ- цена и условно-переменные затраты для каждого вида товаров, выпускаемых предприятием;

· К1, К2,… Кn- для выручки от реализации, первого, второго, …, я-го вида товара в общей выручке от реализации всех производимых в течение года предприятием товаров, долей ед.;

· n- общее количество изготавливаемых предприятием видов товаров.

Умножив объем производства (П) на соответствующую долю выпуска интересующего нас товара в общем объеме производства, найдем то количество единиц этого товара, которое надо изготовить для достижения безубыточности при такой структуре выпуска изделий.

Данные, используемые для расчетов, вносят в табл.3.4.

Таблица 3.4. Расчет условий достижения безубыточности

| Наименование товаров (услуг), выпуск которых будет расширяться (осваиваться) с использованием запрашиваемой ссуды | Возможная цена (варианты), руб. | Выпуск, шт. в году | Условно-переменные расходы за единицу товара (услуги) | Сумма, которая может быть направлена на покрытие расходов | ||

| 1-м | 2-м | 3-м | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

Справка: общая сумма условно-постоянных расходов, тыс. руб.

В разделе «Финансы» необходимо изложить план получения средств для создания или расширения предприятия.

Первый вопрос: какой объем средств необходим для реализации данного проекта?

Второй вопрос: откуда намечается получить эти деньги и в какой форме?

Третий вопрос: когда можно ожидать полного возврата вложенных средств и получения инвесторами дохода на них?

Ответ на первый вопрос вытекает из самого раздела. А вот ответ на второй вопрос – особый разговор. Практически здесь речь должна идти о том, какую долю необходимых средств можно и нужно получить в форме кредита, а какую лучше привлечь в виде паевого капитала. Соотношение этих двух источников финансирования – задача, не имеющая однозначного решения. Слишком уж много факторов здесь влияют на все заинтересованные стороны.

Если же попытаться выделить какие-то основные моменты, то они состоят в том, что банкиры обычно стараются уменьшить свой риск, полагая, что нести его должны главным образом владельцы предприятия и инвесторы-акционеры. Поэтому финансирование через кредиты предпочтительнее для проектов, связанных с расширением производства на уже действующих предприятиях. С одной стороны, от таких предприятий банкиры не будут требовать повышения платы за кредит, так как риск вложений здесь не слишком велик, а с другой – не составит проблемы найти материальное обеспечение кредитов, так как в качестве него могут выступить имеющиеся активы.

Для проектов же, которые связаны с созданием нового предприятия или реализацией технического новшества, предпочтительным источником финансирования может служить паевой или акционерный капитал.

Наконец, что касается третьего аспекта данного раздела - оценки сроков возврата заемных средств, - то это требует проведения и включения в бизнес-план специальных расчетов, которые дают возможность определить срок окупаемости вложений.

Проведенный анализ для полноты его представления в общей структуре бизнес-плана и корректности расчетов следует изложить в следующей форме.

Финансы. Инфляция и процентные ставки. Существует два основных способа учета инфляции в деловых предложениях. Один состоит в том, чтобы сделать все расчеты с учетом нулевого уровня инфляции и предположить, что инфляция воздействует на доходы и расходы одинаковым образом.

Другой метод состоит в том, чтобы оценить уровень инфляции и представить расчеты на прогнозируемый период в их действительных значениях.

Важно, чтобы анализы чувствительности дали лучшее понимание воздействия уровня инфляции, чем то позволяют сделать выполненные прогнозы.

В разделе «Финансы» необходимо продемонстрировать следующие основные моменты:

· прибыльность: позволяет оценить, является ли предприятие достаточно привлекательным для участников бизнеса, чтобы рассмотреть возможность начала их участия с учетом существующих рисков;

· поток наличности: позволяет оценить, являются ли инвестиции в данный бизнес безопасными и будут ли платежи, причитающиеся участникам, осуществляться в соответствии с графиком.[16]

Очень важно понять, что не существует автоматической зависимости между прибыльностью бизнеса и его способностью генерировать наличные средства. Фактически какой-то бизнес может быть высоко прибыльным, но привести к банкротству ввиду нехватки наличных средств. Другие предприятия могут показывать убытки в бухгалтерской документации, но генерировать наличные средства в счет долгосрочной перспективы развития бизнеса.

Это вызвано рядом причин. Приведем две из них:

· постепенный износ оборудования (амортизация) является действительной стоимостью продукции, но при этом не требуется наличных средств до тех пор, пока не возникает необходимость в приобретении новых единиц оборудования;

· по мере расширения бизнеса возникает необходимость в большем оборотном капитале для увеличения запасов и кредитования клиентов. Данное увеличение наличных средств необязательно ведет к немедленному росту прибыльности.

Подготовительные вопросы. Финансовый раздел бизнес-плана состоит из трех основных финансовых отчетов:

· балансовый отчет (снимок финансовой платежеспособности бизнеса);

· счет прибылей и убытков (дает информацию о прибыльности);

· отчет о потоке наличности (дает информацию о способности бизнеса генерировать наличные средства и выполнять свои финансовые обязательства).

Продолжительность плана. Не существует стандартного периода планирования. Фактически различные виды деятельности требуют различного периода планирования.

Правило «большого пальца» состоит в том, что продолжительность периода планирования должна быть достаточной для генерирования проектом необходимых наличных средств. Это означает, что в прогнозе потока поступления наличных средств постоянно превышают наличные платежи без привлечения дополнительных внешних источников финансирования.

Частота планируемого периода. Весь планируемый период должен быть разделен на несколько временных отрезков, для того чтобы:

· проиллюстрировать развитие бизнеса;

· выявить любой критический период, в течение которого бизнесу возможно потребуется финансовая поддержка.

В целом балансовый отчет и счет прибылей и убытков составляются на годовой период, а прогноз потока наличности разрабатывается ежемесячно.

Одно из направлений бизнеса. В случае, когда компания уже существует, бизнес-план будет подготавливаться, для того чтобы оценить жизнеспособность нового бизнеса в структуре имеющейся деятельности компании.

При этом потребуются два вида финансовой отчетности: показывающей жизнеспособность нового проекта и о бизнесе в целом.

Фактически второй финансовой отчет требуется, для того чтобы продемонстрировать, что доход от проекта не будет использоваться только для покрытия убытков по другим видам деятельности компании.

Включите все налоги в расчеты: налог на продажу, налог на социальное обеспечение, налог на прибыль.

Некоторые банки требуют квартальный или ежемесячный счет прибылей и убытков. Выясните их требования прежде, чем будет составлен бизнес-план. Примите во внимание кривую изучения: если продукция является новой на рынке, потребуется некоторое время для достижения полной мощности и максимальной производительности.

Допущения, которые необходимо иметь до составления финансовых отчетов. До составления финансовой отчетности необходимо сделать некоторые допущения. Чем больше знаете о системе производства, которую хотите внедрить, тем более надежными будут допущения. Следует сделать предположения относительно:

· расчета себестоимости единицы продукции или услуг;

· предположения о продажах;

· предположения о накладных расходах;

· предположения о потоке наличности;

· предположения об источниках финансирования плана.[17]

Расчет себестоимости единицы продукции или услуг. Этот расчет заключается в установлении цены на единицу продукции/услуг и выявлении переменных затрат на единицу продукции/услуг. Цена должна отвечать положениям раздела «Рынок и маркетинговая стратегия», так же как и переменные затраты должны соответствовать разделу плана «Производство и эксплуатация».

Предположения о продажах. Эти предположения должны соответствовать заключениям, сделанным в разделе «Рынок и маркетинговая стратегия».

Предположения о накладных расходах. Уделите особое внимание этому виду расходов. Слишком многие бизнесмены не придают значения накладным расходам. Некоторые накладные расходы являются достаточно очевидными (арендная плата, страховка), другие могут быть более трудными (оплата телефона, рекламы, коммунальные платежи).

Предположения о потоке наличности. Для прогнозирования потока наличности используется информация, содержащаяся в счете прибылей и убытков. Но также следует принимать во внимание время поступления наличных средств и платежей. Результаты прогноза потока наличности будут различными, если условия оплаты, согласованные с поставщиками, колеблются в пределах до 60 дней. Особое внимание уделите сезонности, если бизнес имеет дело с сельскохозяйственной продукцией.

Предположения об источниках финансирования плана. Следует предусмотреть в плане использование внешних источников финансирования. Они должны быть тщательно проверены.

Финансовая отчетность. Счет прибылей и убытков. Существует незначительное различие между стандартами, используемыми в новых независимых государствах и Европейском союзе.

Стандартный счет прибылей и убытков приведен в таблице 3.5.

Таблица 3.5. Стандартный счет прибылей и убытков

| Продажи | А |

| Переменные затраты | |

| сырьевые материалы налоги с продаж прочие переменные затраты изменение запасов | |

| ИТОГО: переменные затраты | В |

| Валовая прибыль | С=А-В |

| Постоянные затраты | |

| амортизация персонал аренда страховка реклама коммунальные услуги прочие налоги (за исключением налога на прибыль) прочие | |

| ИТОГО: постоянные затраты | D |

| Чистая прибыль процентов по займам | Е=С-Р |

| Проценты по займам | F |

| Чистая прибыль | G=E-F |

| Налог на прибыль | Н |

| Чистая прибыль после уплаты налогов | I=G-Н |

Балансовый отчет. Существует незначительное различие между стандартами, используемыми в новых независимых государствах и Европейском союзе.

Стандартный балансовый отчет приведен в таблице 3.6.

Таблица 3.6. Стандартный балансовый отчет

| АКТИВЫ (1)* | ПАССИВЫ (1)* |

| Основные средства | Долгосрочные обязательства |

| земля и здания станки и оборудование средства транспорта | долгосрочные займы ценные бумаги нераспределенная прибыль |

| ИТОГО: основные средства | ИТОГО: долгосрочные обязательства |

| Оборотные средства | Текущие обязательства |

| сырье продукция в процессе производства законченная продукция счета дебиторов предоплата, которая может быть получена остаток на банковском счете наличные | краткосрочные займы накопившиеся задолженности по выплате налогов |

| ИТОГО: оборотные средства | ИТОГО: текущие обязательства |

| ИТОГО: активы | ИТОГО: пассивы |

Прогноз потока наличности. Прогноз потока наличности достаточно прост. Он состоит из перечисления всех оттоков наличных средств (платежей) и всех притоков наличности с разнесением по месяцам и служит для расчета баланса. Отрицательный баланс означает недостаток оборотного капитала и необходимость организации дополнительного финансирования.

Возможность выполнения проекта. После того как составлена отчетность, ее необходимо прокомментировать. Нельзя давать необработанные результаты для их оценки потенциальным инвесторам или банкам, которые могут предоставить займы.

Комментарии могут быть сделаны на основе следующих расчетов:

· специфических подсчетов с использованием некоторых показателей отчетности;

· подсчета общей прибыли проекта.

Особые комментарии. Они составляются на основе рассчитываемых коэффициентов. Это самые общие коэффициенты, дающие представление о финансовой структуре бизнеса и о его прибыльности.

Общая прибыльность. Этот показатель применяется для того, чтобы: показать общую прибыльность проекта; сравнить прибыльность данного проекта с другими альтернативными проектами, требующими инвестиций.

Для оценки общей прибыльности какого-либо проекта используются следующие три метода:

· расчет внутренней нормы рентабельности;

· расчет чистой дисконтированной стоимости;

· период окупаемости. Он определяет необходимое число лет работы для возмещения сделанных инвестиций.

Данные расчеты основаны на прогнозе потока наличности. Для расчетов по первым двум методам рекомендуется использовать компьютер. Все современные рабочие листы программного обеспечения позволяют проводить автоматический расчет внутренней нормы рентабельности и чистой дисконтированной стоимости.

Авторы бизнес-плана должны предвидеть все типы рисков, с которыми они могут столкнуться, их источники и момент их возникновения. После этого необходимо разработать меры по сокращению этих рисков и минимизации потерь, которые они могут вызвать. Чем глубже будет проработана эта проблема, тем выше будет доверие потенциальных партнеров и инвесторов. А рисков, к сожалению, множество: от пожаров и землетрясений до забастовок и межнациональных конфликтов, изменений в налоговом регулировании и колебаний валютных курсов. Вероятность каждого типа риска различна, так же как и сумма убытков, которые они могут вызвать.

Затем можно приступить к ответу на вопрос: как уменьшить риски и потери?

Такой ответ должен состоять из двух разделов, в первом из которых можно указать организационные мероприятия профилактики рисков, а во втором – собственную программу страхования от рисков.

Систематизированный анализ рисков и их учет в бизнес-плане осуществляется в разделе «Факторы риска». Управление воздействием рисков начинается с объективного выявления основных рисков, с которыми сталкивается бизнес.

Существуют два основных типа рисков: технические риски и финансовые.

Технические риски. Невозможно перечислить все технические риски, поскольку они часто связаны с типом продукции. Следующий перечень дан как пример:

· задержка в подготовке стройплощадки и выполнении графика строительства;

· задержка поставки оборудования и возведения предприятия;

· поздний запуск производства в связи с использованием сезонных сырьевых материалов и наличием непредвиденных остановок;

· непредвиденные остановки производства во время ввода в эксплуатацию и приемки комиссией;

· отсутствие сырья;

· низкое качество продукции;

· несоблюдение государственных нормативов;

· долговечность изделия: насколько быстро продукция становится устаревшей, создание альтернативной продукции, которая завоюет рынок, воздействие продукции на потребителя;

· новые внешние условия, влияющие на технологию производства.[18]

Финансовые риски, анализ чувствительности и безубыточности. Размер прибылей и убытков в значительной степени зависит от уровня продаж, который обычно является величиной, трудно прогнозируемой с определенной точностью.

Для того чтобы знать, какой потребуется уровень продаж для достижения прибыльности предприятия, необходимо провести анализ безубыточности.

Можно подумать, что анализ безубыточности позволяет ответить на вопрос: «Сколько нужно продать продукции, чтобы предприятие стало прибыльным?» Каждый раз, когда продается продукция, часть выручки идет на покрытие фиксированных затрат. Эта часть, названная валовой прибылью, равна цене продажи за минусом прямых затрат. Поэтому для проведения анализа валовая прибыль должна быть умножена на количество проданной продукции: точка безубыточности достигается в том случае, когда общая валовая прибыль становится равной постоянным затратам.

Анализ чувствительности заключается в определении значений ключевых параметров, которые могут подвергнуть сомнению успех бизнеса. Очень важно установить, какие изменения данных параметров могли бы повысить ожидаемую прибыльность: 25% увеличение цены на сырье или потребление электроэнергии, или 20% уменьшение цены продажи или объема выпуска продукции. Если бизнес является слишком чувствительным к некоторым изменениям параметров, руководство предприятия должно регулярно их контролировать.

Содержание бизнес-плана

1. Обзор и краткие выводы

· Цель плана.

· Ваши потребности в финансах, их природа; для каких целей они необходимы.

· Краткое описание бизнеса и его целевого рыночного сегмента.

· Что делает бизнес непохожим на бизнес конкурентов?

· Что именно должно вызывать доверие к вашему бизнесу.

· Выдержки из основных финансовых предложений.

2. Компания и отрасль, в которой она занята

· Основные направления и цели деятельности компании.

· История компании.

· Прошлые успехи компании.

· Характеристика отрасли промышленности, к которой относится бизнес.

3. Продукция (услуги)

· Описание продукции (услуг) и их применения.

· Отличительные качества или уникальность продукции (услуг).

· Технология и квалификация, необходимые в бизнесе.

· Лицензии и патентные права.

· Будущий потенциал.

4. Рынки

· Покупатели.

· Конкуренты (их сильные и слабые стороны).

· Сегменты рынка.

· Размер рынка и его расширение.

· Оценочная доля на рынке.

· Состав клиентуры.

· Основные характеристики продукции (услуг) или их уникальность.

· Особые характеристики рынка.

· Влияние конкуренции.

5. Маркетинг

· Маркетинговая расстановка – основные характеристики продукции (услуг) по сравнению с конкурирующими.

· Ценовая политика.

· Торговая политика.

· Реклама и продвижение продукции на рынке.

· Политика поддержки продукции (услуг).

· Проявление интереса со стороны вероятных покупателей.

6. План и развитие

· Стадия развития.

· Трудности и риск.

· Совершенствование продукции (услуг).

· Разработка продукции (услуг) в будущем.

7. Производство и производственные операции

· Расположение помещений.

· Оборудование.

· Объем продукции (услуг).

· Источники поставки основных материалов, оборудования или рабочей силы.

· Использование субподрядчиков.

· Природа производственных процессов – машинное оборудование и критические точки.

8. Менеджмент

· Владельцы предприятий, директора и основной руководящий состав.

· Экспертиза и отчетные материалы (детальные анкетные данные в качестве приложения).

· Вознаграждение руководящего состава.

· Краткие выводы по планированию количества персонала и расширению штата.

· Обучение, подготовка.

· Консультанты, советники, менеджеры.

9. Потребность в финансировании

· Необходимые фонды и время их получения.

· Предлагаемые варианты сделок.

· Ожидаемый уровень воспроизводства.

· «Пути выхода» на инвесторов.

10. Основные пункты финансового плана, степень риска

· Основные пункты финансового плана (объем продаж, прибыль, себестоимость, оборот капитала).

· Комментарий к финансовому плану.

· Риск и каким образом его можно избежать.

Похожие работы

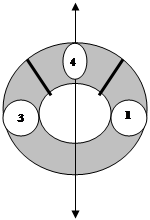

... системы. На рисунке показаны связи всех подсистем, что свидетельствует о необходимости соблюдения всех компонентов при решении любой задачи и, в частности, при повышении конкурентоспособности фирмы. 2.1.3. Факторы конкурентных преимуществ предприятия Факторы конкурентного преимущества предприятия можно подразделить на внешние, проявление которых незначительно зависит от самого предприятия, и ...

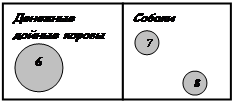

... усилия других служб. Вот такие предприятия и называются предприятиями с производством мирового класса, производством постиндустриальной эры. Схематично уровни конкурентоспособности предприятий показаны в приложении 4.Глава 2: Оценка конкурентоспособности товаров и услуг на ООО «Союзоргтехника». 2.1. Методы оценки конкурентоспособности товаров и услуг. Разработка проблемы конкурентоспособности ...

0 комментариев