Навигация

Порядок проведения финансового анализа

2.2 Порядок проведения финансового анализа

Общая оценка финансового состояния предприятия осуществляется на основе бухгалтерского баланса.

Общей целью анализа баланса является выявление и раскрытие информации о финансовом состоянии хозяйствующего субъекта и перспективах его развития, необходимой для принятия решений заинтересованными пользователями отчетности. Для этого необходимо провести горизонтальный и вертикальный анализ баланса.

Горизонтальный анализ заключается в сравнении каждой балансовой статьи с предыдущим периодом.

Таблица 2.1. Горизонтальный анализ баланса

| Актив | На конец | На начало | Пассив | На начало | На конец | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | |||||

| 1. Легкореализуемые активы: | 1. Наиболее срочные обязательства: | |||||||||

| - денежные средства | 3335 | 5089 | - кредитная задолженность | 50100 | 65371 | |||||

| - краткосрочные финансовые вложения | 21183 | 56028 | ||||||||

| 2. Быстрореализуемые активы: | 2. Краткосрочные обязательства: | |||||||||

| - дебиторская задолженность (в течение 12 месяцев) | 21093 | 58695 | - краткосрочные займы и кредиты; | 54020 | 126879 | |||||

| - доходы будущих периодов | - | 4505 | ||||||||

| 3. Медленно-реализуемые активы: | 3. Долгосрочные обязательства: | |||||||||

| - запасы | 49720 | 62828 | - долгосрочные займы и кредиты | 10881 | 21135 | |||||

| - НДС | 6169 | 10057 | ||||||||

| - долгосрочные финансовые вложения | 28241 | 63071 | ||||||||

| - дебиторская задолженность (более чем через 12 месяцев) | - | - | ||||||||

| 4. Труднореализуемые активы: | 4. Постоянные пассивы: | |||||||||

| - основные средства | 143389 | 141233 | - собственный капитал | 166860 | 201201 | |||||

| - нематериальные активы | 571 | 659 | ||||||||

| - незавершенное строительство | 8137 | 20144 | ||||||||

| - отложенные налоговые активы | 23 | 1287 | ||||||||

| БАЛАНС | 281861 | 419081 | БАЛАНС | 281861 | 419091 | |||||

Из данных таблицы следует, что за прошедший год валюта баланса выросла на 67%, в том числе величина внеоборотных активов на 46033 тыс.руб. или 79%, а оборонных активов – на 91197 тыс.руб. или 52,6%.

Позитивными аспектами в деятельности ООО «Интерпром» являются: увеличение нематериальных активов на 88 тыс. руб. или 86,6%.

Негативные моменты в работе общества: рост остатков незавершенного строительства на 12007 тыс. руб. или 40,4%; кредиторской задолженности – на 15271 тыс. руб. или 76,6%, а также в уменьшение основных средств на 2156 тыс. руб. или 101,5%.

Аналогом горизонтального анализа является трендовый анализ (исследование тенденций развития), при котором каждая статья баланса сравнивается с рядом истекших периодов и устанавливается тренд, т.е. ключевая тенденция динамики показателя, исключающая влияние случайных факторов. Подобный анализ важен для прогнозирования будущих показателей отчетности (например, для составления бюджета по балансовому листу, прогноза отчета о прибылях и убытков и т.д.). Однако информации для его осуществления за два года недостаточно. Целесообразно использовать динамические годы показателей за ряд лет.

Важное значение для оценки финансового состояния имеет вертикальный (структурный) анализ актива и пассива баланса, при котором приоритетное внимание уделяется изучению относительных показателей (табл. 2.2.). Цель данного анализа состоит в определении удельного веса отдельных статей в итоге баланса и оценке его колебаний. Относительные показатели нивелируют отрицательные последствия влияния инфляционных процессов на величину балансовых статей.

Таблица 2.2. Вертикальный анализ баланса

| Статьи баланса | На начало года | На конец года | Отклонение ±D | На начало года | На конец года | Отклонение ±D |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| АКТИВ | 1. ВНЕОБОРОТНЫЕ АКТИВЫ | |||||

| 1. Нематериальные активы | 571 | 659 | +88 | 0,32 | 0,29 | -0,03 |

| 2. Основные средства | 143389 | 141233 | -2156 | 79,5 | 62,4 | -17,1 |

| 3. Незавершенное строительство | 8137 | 20144 | +12007 | 4,5 | 8,9 | +4,4 |

| 4. Долгосрочные финансовые вложения | 28241 | 63071 | +34830 | 15,7 | 27,8 | +12,1 |

| 5. Отложенные налоговые активы | 23 | 1287 | +1264 | 0,01 | 0,6 | +0,59 |

| 6. ИТОГО по разделу 1 | 180361 | 226394 | +46033 | 100% | 100% | - |

| 2. ОБОРОТНЫЕ АКТИВЫ | ||||||

| 1. Запасы | 49720 | 62828 | +13108 | 49 | 32,6 | -16,4 |

| 2. НДС | 6369 | 10057 | +3688 | 6,3 | 5,2 | -1,1 |

| 3. Дебиторская задолженность | 21093 | 58695 | +37602 | 20,8 | 30,4 | +9,6 |

| 4. Краткосрочные финансовые вложения | 21183 | 56028 | +34845 | 20,9 | 29,2 | +8,3 |

| 5. Денежные средства | 3335 | 5089 | +1754 | 3,9 | 2,6 | -1,3 |

| 6. ИТОГО по разделу 2 | 101500 | 192697 | +91197 | 100% | 100% | - |

| БАЛАНС | 281861 | 419091 | +137230 | 100 | 100 | - |

Анализ структуры активов показывает, что доля внеоборотных активов составляет наибольший удельный вес. Наблюдается увеличение доли внеоборотных активов с 36% по состоянию на 1 января прошедшего года до 46% к концу отчетного года и, соответственно, снижение доли.

Оборотных активов с 64% до 54%. С учетом того, что величина внеоборотных активов организации в абсолютном выражении неуклонно растет, в первую очередь за счет увеличения долгосрочных финансовых вложений, можно констатировать рост инвестиций в активы.

В составе оборотных активов присутствуют две наиболее крупные группы статей: запасы и дебиторская задолженность.

Доля запасов колебалась в анализируемые периоды от 17,6% до 15%. В силу специфики деятельности анализируемого предприятия, выпускающего хлебобулочные изделии, удельный вес как незавершенного производства, так и готовой продукции незначителен.

Следует отметить изменения, которые происходили с другой крупной статьей оборотных активов – дебиторской задолженностью. Ее доля выросла с 7,4% по состоянию на 1 января прошлого года до 14% к концу отчетного периода, т.е. возросла практически вдвое. Наиболее значительным был рост дебиторской задолженности в отчетном году. Так, абсолютный прирост задолженности составил 37602 тыс. руб. (58695 – 21093). При этом наибольший прирост задолженности был связан с отвлечением средств в авансы, выданные поставщикам. Кроме того, значительно возросла задолженность прочих дебиторов.

Таблица 2.3. Дебиторская задолженность

| Статьи баланса | На начало года | На конец года | Отклонение ±D | На начало года | На конец года | Отклонение ±D |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| ПАССИВ | 3. КАПИТАЛЫ И РЕЗЕРВЫ | |||||

| 1. Уставный капитал | 176 | 176 | - | 0,1 | 0,09 | -0,01 |

| 2. Добавочный капитал | 113809 | 111833 | -1976 | 68,2 | 55,6 | -12,6 |

| 3. Резервный капитал | 44 | 44 | - | 0,03 | 0,02 | -0,01 |

| 4. Нераспределенная прибыль (непокрытый убыток) | 52831 | 89148 | +36317 | 34,7 | 44,3 | +9,6 |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| ИТОГО по разделу 3 | 166860 | 20120 | +34341 | 100% | 100% | - |

| 4. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||||

| 1. Займы и кредиты | - | 13040 | +13040 | - | 61,7 | +61,7 |

| 2. Отложенные налоговые обязательства | 1825 | 3861 | +2036 | 16,8 | 18,7 | +1,9 |

| 3. Прочие долгосрочные обязательства | 9056 | 4234 | -4822 | 83,2 | 20 | -63,2 |

| ИТОГО по разделу 4 | 10881 | 21135 | +10254 | 100% | 100% | - |

| 5. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||||

| 1. Займы и кредиты | 54020 | 126879 | +72859 | 51,9 | 64,5 | +12,6 |

| 2. Кредиторская задолженность | 50100 | 65371 | +15271 | 48,1 | 33,2 | -14,9 |

| 3. Доходы будущих периодов | - | 196755 | +92635 | 100% | 100% | - |

| БАЛАНС | 281861 | 419091 | +137230 | 100 | 100 | - |

Для анализа динамики структуры пассивов используется таблица 2.3.

При анализе структуры пассивов, прежде всего, следует оценить соотношение собственного и заемного капитала в составе совокупных источников. Его абсолютная величина за отчетный год возросла на 137230 тыс. руб. или 67%.

Вместе с тем следует констатировать, что доля собственного капитала неуклонно снижалась: с 59,2 до 48%. Таким образом, за отчетный год доля собственного капитала в совокупных пассивах упала на 11,2%.

Удельный вес долгосрочных обязательств увеличился на 1,24%.

В составе заемного капитала следует отметить наибольший удельный вес краткосрочных обязательств, который в совокупных источниках за отчетный год вырос с 36,9 до 46,9%. Основной причиной этого стал значительный рост краткосрочных кредитов и займов, чей удельный вес вырос с 19,15 до 30,3%.

Кредиторская задолженность выросла в абсолютном выражении, однако ее доля в совокупных источниках изменилась в значительно меньшей степени: с 17,7 до 15,6%. Это позволяет заключить, что основным источником финансирования, привлекавшимся на заемной основе, стали краткосрочные кредиты и займы.

Следует обратить внимание на то, что изменение общей величины кредиторской задолженности вполне сопоставимы с теми изменениями, которые претерпела дебиторская задолженность в целом. Так, за отчетный год дебиторская задолженность ООО «Интерпром» увеличилась на 3760,2 тыс. руб., а кредиторская – на 15271 тыс. руб.

Вместе с тем, структура отдельных элементов дебиторской и кредиторской задолженности и их соотношения вызывают определенные опасения. Так, в составе кредиторской задолженности наибольший удельный вес приходится на задолженность поставщикам и подрядчикам. Весьма незначительной является доля обязательств по полученным авансам.

В составе дебиторской задолженности доля обязательств покупателей и заказчиков имеет наименьшую долю. Наибольший удельный вес занимают авансы, выданные поставщикам, и прочие дебиторы. Отмеченный ранее рост дебиторской задолженности был связан с увеличением именно данных статей. В этих условиях платежеспособность организации в значительной степени зависит от скорости оборота средств по указанным статьям и их ликвидности.

Обобщая сказанное, можно сделать следующие выводы:

1. в течение года политика предприятия ООО «Интерпром» в части формирования имущества была направлена на увеличение оборотных средств, в первую очередь запасов товарно-материальных ценностей;

2. структура пассивов отличалась превышением собственного капитала над другими источниками средств. Однако отмечается неуклонное снижение доли собственного капитала. Общий прирост средств за анализируемый период был связан, прежде всего, с их привлечением на заемной основе;

3. произошла перегруппировка заемных источников, связанная с резким увеличением в них доли краткосрочных кредитов, т.е. дешевые заемные средства были вытеснены дорогостоящими.

Указанные изменения могут повлиять на финансовое состояние предприятия в будущем. Для выяснения их причин на следующем этапе проводится анализ финансовых показателей.

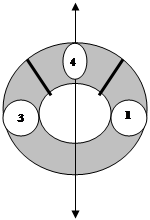

Используемые в процессе анализа финансовые коэффициенты могут быть разбиты на определенные группы, объединенные по экономическому содержанию. Выделяют следующие группы показателей:

· ликвидности и текущей платежеспособности;

· деловой активности и оборачиваемости средств;

· финансовой структуры и долгосрочной платежеспособности;

· эффективности бизнеса.

Показатели текущей платежеспособности и ликвидности. Одним из важнейших критериев оценки финансового состояния организации является ее платежеспособность.

В процессе анализа финансовой отчетности используются следующие основные показатели ликвидности.

Коэффициент абсолютной ликвидности исчисляется как отношение денежных средств и быстрореализуемых ценных бумаг к краткосрочной задолженности.

Расчеты занесены в таблицу 2.4.

Таблица 2.4. Коэффициент абсолютной ликвидности

| Показатели | Расчетная формула | На начало отчетного периода | На конец отчетного периода |

| 1 | 2 | 3 | 4 |

| Коэффициент текущей ликвидности | Оборотные активы: краткосрочные обязательства | 101500 : 104180 = 0,975 | 192697 : 196755 = 1 |

| Промежуточный коэффициент ликвидности | (Краткосрочная дебиторская задолженность + краткосрочные финансовые вложения + денежные средства): краткосрочные обязательства | 45611 : 104120 = 0,44 | 119812 : 196755 = 0,61 |

| Коэффициент абсолютной ликвидности | (Денежные средства + краткосрочные финансовые вложения) : краткосрочные обязательства | 24518 : 104120 = 0,24 | 61117 : 196755 = 0,31 |

| Чистые активы | Оборотные активы – краткосрочные обязательства | 191500 – 104120 = (2620) | 192697 – 196755 = (4058) |

Уточненный коэффициент ликвидности определяется как отношение денежных средств, краткосрочных финансовых вложений и дебиторской задолженности к краткосрочным обязательствам.

Общий коэффициент ликвидности представляет собой отношение всех оборотных активов к краткосрочным обязательствам.

По данным таблицы 2.4. можно сделать выводы о том, что за анализируемый период произошли весьма существенные изменения в соотношениях оборотных активов и краткосрочных обязательств.

Высокие значения практически всех рассмотренных коэффициентов позволяют предположить, что в начале отчетного года предприятие располагало достаточным объемом средств для обеспечения погашения своих обязательств.

Рассмотрение отчета о прибылях и убытках позволяет увидеть значительное увеличение объема продаж в отчетном году по сравнению с прошлым годом. Можно предположить, что это вызвало рост оборотных активов. По данным бухгалтерского баланса оборотные активы за прошедший год возросли в 1,89 раза. Рост оборотных активов потребовал значительного объема источников. Недостаточность собственного оборотного капитала вызвала необходимость увеличения заемного финансирования, привлекаемого на краткосрочной основе. Неслучайно в этом периоде отмечен значительный рост кредитов и займов.

Финансовое положение предприятия, его ликвидность и платежеспособность непосредственно зависят от того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги. Такое влияние объясняется тем, что со скоростью оборота средств связаны:

· минимально необходимая величина авансированного (задействованного) капитала и связанные с ним выплаты денежных средств (проценты за пользование кредитом банков и др.);

· потребность в дополнительных источниках финансирования (и плата за них);

· сумма затрат, связанных с владением товарно-материальными ценностями и их хранением;

· величина уплачиваемых налогов и др.[9]

В общем случае оборачиваемость средств, вложенных в имущество, может оцениваться следующими основными показателями:

· скорость оборота (количество оборотов, которое совершают за анализируемый период капитал предприятия и его составляющие) и период оборота – средний срок, за который возвращаются вложенные предприятием в производственно-коммерческие операции денежные средства.

Для исчисления показателей оборачиваемости традиционно используются следующие формулы:

Коборачиваемости активов = Выручка : средняя величина активов (29)

Коборачиваемости оборотных активов = Выручка : средняя величина оборотных активов (30)

Средняя величина активов, в том числе оборотных по данным баланса определяется по формуле средней арифметической:

Средняя величина активов = (Он +а) : 2 (31)

где:

· Он, а – соответственно величина активов на начало и на конец периода.

Все результаты занесем в таблицу 2.5.

| Показатели | Предыдущий год | Отчетный год | Изменения | |||

| 1 | 2 | 3 | 4 | |||

| Выручка, тыс.руб. | 459765 | 710668 | 250903 | |||

| Активы на начало периода, тыс. руб. | 164901 | 281861 | 116960 | |||

| Активы на конец периода, тыс. руб. | 281861 | 419091 | 137230 | |||

| Средняя величина активов, тыс. руб. | 223381 | 350476 | 127097 | |||

| Оборотные активы на начало периода, тыс. руб. | 54061 | 101500 | 47439 | |||

| Оборотные активы на конец периода, тыс. руб. | 101500 | 192697 | 91197 | |||

| Средняя величина оборотных активов | 77781 | 147099 | 69318 | |||

| Коэффициент оборачиваемости активов, кол-во раз (стр.1 : стр.4) | 2,050 | 2,030 | -0,02 | |||

| Коэффициент оборачиваемости оборотных активов, кол-во раз (стр.1 : стр.7) | 5,910 | 4,831 | =1,079 | |||

| Период оборота активов, дни 365 365 : (стр.1 : стр.4) | 177,2 | 180,0 | 2,8 | |||

| Период оборота оборотных активов, дни 365 : (стр.1 : стр.7) | 61,7 | 75,6 | 13,9 | |||

Как следует из данных таблицы 2.5, в анализируемом отчетном году произошло замедление оборачиваемости активов. Так, коэффициент оборачиваемости активов упал с 2,05 до 2,03 раза и, соответственно, период оборота активов возрос со 177,2 до 180 дня.

Более значительным стало снижение оборачиваемости оборотных активов. Коэффициент оборачиваемости оборотных активов снизился с 5,910 до 4,831 раза, а длительность периода оборота оборотных активов возросла на 13,9 дня – с 61,7 до 75,6 дня.

Можно предположить, что причиной снижения оборачиваемости активов стало замедление скорости оборота оборотных активов.

Изменение скорости оборота средств приводит к тому, что при прочих равных условиях (масштабы деятельности, структура активов, структура расходов) изменяется величина оборотных активов.

Замедление оборачиваемости оборотных активов приводит к росту их остатков, ускорение оборачиваемости – к их сокращению. В этих условиях у предприятия либо возникает потребность в дополнительном финансировании, либо происходит высвобождение средств из оборота в связи с ускорением их оборачиваемости.

Таблица 2.6. Система показателей рентабельности деятельности ООО «Интерпром»

| Показатели | Предыдущий год | Отчетный год | Отклонение (+,-) |

| 1. Рентабельность активов | 15,4 | 17,4 | 2,0 |

| 2. Рентабельность продаж | 7,48 | 8,58 | 1,1 |

В качестве обобщающей количественной характеристики доходности операционной деятельности может быть использован финансовый коэффициент, получивший название рентабельность активов. Экономический смысл показателя состоит в том, что он характеризует отдачу с каждого рубля, вложенного в активы предприятия.

Рактивов = Прибыль : средняя величина активов (31)

Средняя величина активов рассчитывается по формуле:

Средняя величина активов = (Он + Ок) : 2 (32)

где:

· Он, Ок - величина активов на начало и на конец периода.

Рассчитываем:

1. Средняя величина активов (отч. пер.) = (281861 + 419019) : 2 = 700952 : 2 = 350476

2. Средняя величина активов (пред. год.) = (281861 + 164901) : 2 = 446762 : 2 = 223381

где: 164901 – величина активов на начало предыдущего года.

3. Рентабельность активов (пред. год) = (34364 : 223381) х 100 = 15,4

4. Рактивов (отч. год) = (60980 : 350476) х 100 = 17,4

По соотношению прибыли и объема продаж определяется величина показателя, получившего название рентабельности продаж. Для его расчета используется формула:

Рпродаж = (прибыль : выручка от продаж продукции) х 100 (33)

Рассчитаем:

1. Рпродаж (пред. год) = (34364 : 459765) х 100 = 7,48

2. Рпродаж (отч. год) = (60980 : 710668) х 100 = 8,58

На базе этой формулы может быть рассчитана группа показателей рентабельности продаж, различия в расчетах которых будут связаны с выбором числителя.

В качестве последнего может быть выбрана валовая прибыль, прибыль от продаж, прибыль до налогообложения, прибыль от обычной деятельности или чистая прибыль.

Коэффициенты рентабельности продаж показывают, какую прибыль получает предприятие с каждого рубля продаж.

Величина показателя рентабельности продаж широко варьируется в зависимости от сферы деятельности предприятия. Объясняется это различиями в скорости оборота средств, связанными с различиями в размерах используемого капитала, необходимого для хозяйственных операций, в сроках кредитования, величина складских запасов и т.д.

Длительный оборот капитала делает необходимым получение большей прибыли, чтобы достичь удовлетворительных результатов. Более быстрый оборот капитала приносит те же результаты и при меньшей величине прибыли в расчете на объем проданной продукции.

Завершая анализ финансового состояния, можно сделать вывод о том, что практически все показатели деятельности ООО «Интерпром» за исключением коэффициента текущей ликвидности, превышают среднеотраслевые. В первую очередь это касается показателей рентабельности. Все это позволяет оценить деятельность ООО «Интерпром» в анализируемом периоде как достаточно эффективную.

Похожие работы

... системы. На рисунке показаны связи всех подсистем, что свидетельствует о необходимости соблюдения всех компонентов при решении любой задачи и, в частности, при повышении конкурентоспособности фирмы. 2.1.3. Факторы конкурентных преимуществ предприятия Факторы конкурентного преимущества предприятия можно подразделить на внешние, проявление которых незначительно зависит от самого предприятия, и ...

... усилия других служб. Вот такие предприятия и называются предприятиями с производством мирового класса, производством постиндустриальной эры. Схематично уровни конкурентоспособности предприятий показаны в приложении 4.Глава 2: Оценка конкурентоспособности товаров и услуг на ООО «Союзоргтехника». 2.1. Методы оценки конкурентоспособности товаров и услуг. Разработка проблемы конкурентоспособности ...

0 комментариев