Навигация

Формування аналітичної інформації для передачі податковому органу вищого рівня;

1.44.8. формування аналітичної інформації для передачі податковому органу вищого рівня;

1.44.9. виявлення проблемних питань, які зумовлюють незадовільний стан надходжень податку з доходів фізичних осіб, податку з власників транспортних засобів та інших самохідних машин і механізмів, податку на майно, плати за землю з фізичних осіб, єдиного та фіксованого податку на промисел та надання пропозицій щодо шляхів їх вирішення, аналіз причин (випадків) порушення податкового законодавства, надання податковому органу вищого рівня пропозицій щодо вдосконалення податкового законодавства;

1.44.10. впровадження інструкцій, методичних рекомендацій та інших нормативно-правових актів та контроль за їх правильним застосуванням платниками податків;

1.44.11. взаємодія з місцевими органами влади, іншими організаціями з питань повноти та своєчасності сплати податку з доходів фізичних осіб, податку з власників транспортних засобів та інших самохідних машин і механізмів, податку на майно, плати за землю з фізичних осіб, державного мита, єдиного та фіксованого податку з фізичних осіб та податку на промисел;

1.44.12. взаємодія із місцевими органами влади, іншими організаціями з питань погашення заборгованості по заробітній платі;

1.44.13. вивчення та аналіз діяльності юридичних та фізичних осіб – суб’єктів господарської діяльності, грошових потоків, схем ухилення від сплати до бюджету закріплених податків і зборів та формування відповідної інформації для передачі до податкового органу вищого рівня;

1.44.14. проведення звірок щодо зареєстрованих власників транспортних засобів з відповідними органами, на які покладено їх реєстрацію;

1.44.15. здійснення аналізу неплатників податків, результатів їх фінансово-господарської діяльності та причин неперерахування ними податків;

1.44.16. вжиття заходів до платників, що не надали податкову звітність;

1.44.17. аналіз податкової звітності і податкової інформації щодо податків з фізичних осіб після приймання такої звітності та звірка даних:

за сумами податку з доходів фізичних осіб (форми №1 ДФ з даними форми №15);

про доходи, зазначені у деклараціях про доходи фізичних осіб, з даними форми №7ДР та наявною інформацією про доходи, отримані за кордоном, тощо;

відомості земельно-кадастрової документації з даними АРМу «ТАХ Земля» про земельні ділянки у власності (користуванні) громадян;

відомості про земельні ділянки, зазначені у деклараціях про доходи фізичних осіб, з даними АРМу «ТАХ Земля»;

відомості про транспортні засоби, зазначені в деклараціях про доходи фізичних осіб, з отриманою від органів ДАІ МВС України обліковою інформацією про транспортні засоби і їх власників;

декларацій і звітності суб’єктів господарської діяльності з даними банківських установ щодо відкриття (закриття) рахунків і проведених операцій;

декларацій і звітності суб’єктів господарської діяльності з даними Державної митної служби України щодо здійснення зовнішньоекономічної діяльності;

1.44.18. формування показників зведеної та звітної інформації на базі наявного інформаційного фонду;

1.44.19. накопичення відомостей про доходи фізичних осіб і проведення перерахунків на підставі декларацій;

1.44.20. підготовка пропозицій щодо використання наявних ресурсів інформаційних баз даних;

1.44.21. повідомлення платників про заборгованість по податках та надання додаткових податкових документів;

1.44.22. формування пропозицій щодо автоматизації процесів адміністрування податків і зборів, забезпечення процесу декларування, інтеграції наявних інформаційних систем для надання податковим органам вищого рівня;

1.44.23. оформлення та видача одноразових патентів і патентів фіксованої сплати прибуткового податку;

1.44.24. підготовка постанов про застосування адміністративних штрафів за несвоєчасне подання форми №1 ДФ (довідки ф. №8ДР);

1.44.25. взяття на облік бланків суворої звітності, контроль за їх використанням, підготовка даних щодо додаткової потреби у них;

1.44.26. видача та облік свідоцтв про сплату єдиного податку, видача довідок про трудові відносини найманої особи з платником єдиного податку, реєстрація книг обліку доходів і витрат;

1.44.27. формування пропозицій щодо удосконалення методології проведення кампаній декларування отриманих громадянами доходів та надання інформації податковим органам вищого рівня;

1.44.28. участь у проведенні комплексних документальних перевірок юридичних осіб;

1.44.29. участь у тематичних і документальних перевірках; контроль за повнотою та своєчасністю перерахування податку до бюджету;

1.44.30. проведення, у разі необхідності, позапланових документальних перевірок юридичних осіб по податку з власників транспортних засобів;

1.44.31. приймання та обробка річних (податкових) декларацій від громадян, які зобов‘язані або мають право подавати такі декларації згідно із законодавством;

1.44.32. визначення податкового зобов’язання платника податку при проведенні попередніх (камеральних) перевірок розрахунків податку з власників транспортних засобів, застосуванні непрямих методів;

1.44.33. взаємодія з структурними підрозділами контрольно-перевірочної роботи, забезпечення податкових зобов’язань, податкової міліції, обліку платників податків з питань адміністрування та забезпечення надходжень до бюджету податку з доходів фізичних осіб, податку з власників транспортних засобів та інших самохідних машин і механізмів, податку на майно, плати за землю з фізичних осіб, державного мита, єдиного та фіксованого податку з фізичних осіб і податку на промисел;

передача матеріалів за встановленими фактами податкових порушень для подальшої реалізації;

1.44.34. здійснення заходів щодо упередження зростання податкового боргу податку з доходів фізичних осіб, податку з власників транспортних засобів та

інших самохідних машин і механізмів, податку на майно, плати за землю з фізичних осіб, державного мита, єдиного та фіксованого податку з фізичних осіб та податку на промисел, контроль за погашенням податкового боргу;

1.44.35. надання безоплатних послуг щодо заповнення річної податкової декларації платникам податків відповідно до запиту платника податку (заявника) у письмовій формі;

1.44.36. перевірка умов правомірності використання платниками пільг по податку з доходів фізичних осіб, податку з власників транспортних засобів та інших самохідних машин і механізмів, податку на майно, плати за землю з фізичних осіб, державного мита, єдиного та фіксованого податку з фізичних осіб та податку на промисел;

1.44.37. аналіз динаміки та структури податкового боргу в розрізі податків та платників;

1.44.38. контроль за правильністю проведення річних перерахунків податку з доходів фізичних осіб, за своєчасністю подання, наявністю та повнотою заповнення реквізитів податкових документів платниками;

1.44.39. рознесення податкових документів по особових справах фізичних осіб, вручення платникам податків – фізичним особам платіжних повідомлень щодо сплати податків;

1.44.40. здійснення контролю за дотриманням виконавчими комітетами місцевих територіальних рад порядку прийняття та обліку податків, інших платежів від платників податків, своєчасністю та повнотою перерахування цих сум до бюджету;

1.44.41. видача довідок громадянам та різним організаціям (відділ субсидій, пенсійний фонд);

1.44.42. підготовка рішень про застосування штрафних санкцій за несвоєчасну сплату платниками узгодженої суми податкового зобов’язання протягом граничних термінів;

1.44.43. організація та проведення підготовчих заходів щодо зняття з обліку платників податків – фізичних осіб;

1.44.44. проведення роботи з державними установами та іноземними представництвами щодо залучення до сплати податків юридичних і фізичних осіб резидентів і нерезидентів;

1.44.45. підготовка податкових повідомлень – рішень за несвоєчасну сплату платниками узгодженої суми податкового зобов’язання протягом граничних термінів, підготовка повідомлень про надання додаткових податкових документів;

1.44.46. виявлення у процесі здійснення своєї діяльності і передача у встановленому порядку до податкових органів вищого рівня відомостей про сумнівні фінансові операції;

1.44.47. надання інформації податковому органу вищого рівня у разі визнання судом (господарським судом) рішення контролюючого органу або органу стягнення недійсним, а також оскарження такого рішення;

1.44.48. проведення роботи з виявлення сумнівних фінансових операцій та надання інформації підрозділам боротьби з відмиванням доходів, одержаних злочинним шляхом;

1.44.49. обстеження території, що відноситься до відповідної податкової інспекції у цілому та по місцевих територіальних радах, з метою виявлення та забезпечення повного обліку платників податків податку з доходів фізичних осіб, податку з власників транспортних засобів та інших самохідних машин і механізмів, податку на майно, плати за землю з фізичних осіб, державного мита та податку на промисел.

Адміністрування податку з доходів фізичних осібв районній податковій адміністрації виконується на основі наступних документів:

1) Податкового розрахунку сум доходу, нарахованого (сплаченого) на користь платників податку, і сум утриманого з них податку за ф. №1ДФ (Додаток Д), який сплачують, заповнюють та подають податкові агенти – тобто особи, які сплачують фізичним особам-платникам податків відповідні доходи, утримуючи при цьому податок з наданих доходів [16];

2) Щорічної декларації фізичної особи-платника податків, яку він подає особисто на початку року, наступного за звітним, у випадку отримання ним неоподаткованих доходів, які не враховані податковими агентами – резидентами, та у випадку претендування на пільги з податку на доходи та проведення перерахунку річної суми сплаченого податку (Додаток Е) [12], [19];

3) Актів документальних перевірок податкових агентів та податкових розрахунків по сумам додаткових нарахувань податку з доходів фізичних осіб, виконаних інспекторами ДПІ при перевірках та погоджених платниками податків як додаткові податкові зобов’язання [13], [3].

Порядок заповнення та подання податковими агентами податкового розрахунку сум доходу, нарахованого (сплаченого) на користь платників податку, і сум утриманого з них податку за ф. №1ДФ регулює заповнення і подання органам державної податкової служби України податкового розрахунку сум доходу, нарахованого (сплаченого) на користь платників податку, та сум утриманого з них податку (далі – податковий розрахунок).

Дія цього Порядку поширюється на юридичних осіб (їх філії, відділення, інші відокремлені підрозділи), фізичних осіб, нерезидентів або їх представництв, які незалежно від їх організаційно-правового статусу та способу оподаткування іншими податками зобов'язані нараховувати, утримувати та сплачувати податок з доходів фізичних осіб до бюджету від імені та за рахунок платника податку, та є податковими агентами відповідно до норм Закону [9].

Податковий розрахунок подається окремо за кожний квартал (податковий період) протягом 40 календарних днів, наступних за останнім календарним днем звітного кварталу. Окремий податковий розрахунок за календарний рік не подається. Якщо останній день терміну подання податкового розрахунку припадає на вихідний чи святковий день, то останнім днем терміну вважається наступний за вихідним або святковим операційний (банківський) день. Якщо до закінчення терміну подання податкового розрахунку податковий агент виявляє помилки в раніше поданому за поточний звітний період податковому розрахунку, він зобов'язаний подати новий податковий розрахунок. При цьому штрафні санкції та адміністративні штрафи не застосовуються, а раніше поданий податковий розрахунок скасовується.

У разі коли податковий агент протягом звітного кварталу не виплачує доходи або виплачує доходи не всім платникам податку, податковий розрахунок не подається або подається по тих платниках податку, яким нараховані (сплачені) доходи.

Податковий розрахунок подається до органу державної податкової служби за місцезнаходженням податкового агента – юридичної особи або її відокремлених підрозділів чи до органу державної податкової служби за місцем проживання фізичної особи – податкового агента (далі – органи державної податкової служби).

Податковий розрахунок готується у двох примірниках. Один примірник подається до органу державної податкової служби. Другий – з підписом особи, відповідальної за приймання розрахунку, штампом та проставленим номером порції, отриманим при обов'язковій реєстрації розрахунку в органі державної податкової служби, – повертається податковому агенту.

Реквізити податкового розрахунку, що заповнюються:

1. Навпроти напису «Стор.» податковим агентом проставляється номер сторінки податкового розрахунку.

2. Відмічається відповідна клітинка «Звітний», «Новий звітний» чи «Уточнюючий» залежно від того, який податковий розрахунок подається.

3. Навпроти напису «Порція» працівником органу державної податкової служби, відповідальним за приймання розрахунку, проставляється номер порції при обов'язковій реєстрації розрахунку в органі державної податкової служби.

4. Ідентифікаційний код за ЄДРПОУ, реєстраційний (обліковий) номер платника податків (юридичної особи) або десятирозрядний ідентифікаційний номер фізичної особи – податкового агента, який подає розрахунок. Заповнення клітинок проводиться зліва направо (доповнюється зліва нулями до восьми цифр, якщо значущих цифр менше 8).

5. Відмічається відповідна клітинка «Юридична особа» або «Фізична особа – суб'єкт підприємницької діяльності».

6. «Працювало у штаті» – проставляється найбільша з місячних за звітний період (на перше число місяця) облікових чисельностей штатних працівників облікового складу юридичної особи чи фізичної особи – суб'єкта підприємницької діяльності.

7. «Працювало за сумісництвом» – кількість працівників за сумісництвом (крім внутрішніх сумісників) та за договорами цивільно-правового характеру в звітному періоді;

8. Назва юридичної особи чи прізвище, ім'я та по батькові фізичної особи, що подає розрахунок.

9. Ідентифікаційний код органу державної податкової служби, куди подається розрахунок, за ЄДРПОУ.

10. Назва органу державної податкової служби, куди подається розрахунок.

11. «Звітний період» – відображається арабськими цифрами порядковий номер звітного кварталу і рік.

12. У графі 1 «N з/п» відображається порядковий номер кожного рядка, що заповнюється.

13. У графі 2 «Ідентифікаційний номер» відображається десятирозрядний ідентифікаційний номер фізичної особи, про яку надається інформація в розрахунку.

14. У графі 3а «Сума нарахованого доходу» відображається (за звітний квартал) дохід, який нараховано фізичній особі, відповідно до ознаки доходу згідно з довідником ознак доходів, наведеним у додатку до цього Порядку. У разі нарахування доходу, його відображення у графі 3а є обов'язковим незалежно від того, виплачені такі доходи чи ні.

15. Нарахований дохід відображається повністю, без вирахування податку з доходів фізичних осіб, збору до Пенсійного фонду України чи внесків до фондів загальнообов'язкового державного соціального страхування.

16. У графі 3 «Сума виплаченого доходу» відображається сума фактично виплаченого доходу платнику податку податковим агентом. Заробітна плата, що виплачується у встановлені терміни в наступному місяці, повинна бути відображена в податковому розрахунку за той період, у який входить попередній місяць, за який заробітна плата була нарахована.

17. Сума нарахованого доходу у графі 3а, сума виплаченого доходу у графі 3, сума нарахованого прибуткового податку в графі 4а та сума перерахованого до бюджету прибуткового податку в графі 4 відображаються у грошовій формі, вираженій у національній валюті (у гривнях з копійками), незалежно від того, у якій формі або у якій валюті здійснювалося нарахування та виплата доходу.

18. У графі 4а «Сума нарахованого податку» відображається сума податку, нарахованого та утриманого з доходу, нарахованого платнику податку згідно з чинним законодавством.

19. У графі 4 «Сума перерахованого податку» відображається фактична сума перерахованого податку до бюджету.

20. У графі 5 «Ознака доходу» зазначається ознака доходу згідно з довідником ознак доходів, наведеним у табл. Г.1 Додатку Г. Ознака доходу визначається до нарахованого доходу.

21. Про кожну фізичну особу потрібно заповнювати стільки рядків, скільки ознак доходів вона має. Про кожну ознаку доходу фізичної особи потрібно заповнювати тільки один рядок з обов'язковими заповненнями графи 2 «Ідентифікаційний номер».

22. Графа 6 заповнюється тільки на тих фізичних осіб, які приймались на роботу у звітному періоді. Графа 7 заповнюється тільки на тих фізичних осіб, які були звільнені у звітному періоді за місцем роботи, на якому вони отримували дохід у вигляді заробітної плати, або звільнені до початку звітного періоду, але отримували доходи у звітному періоді. Для тих фізичних осіб, які не змінювали місця роботи у звітному періоді, графи 6 та 7 не заповнюються. У разі неодноразового прийняття фізичної особи на роботу і її звільнення з роботи у звітному кварталі про таку особу потрібно заповнювати стільки рядків, скільки разів інформація про зміну місця роботи особи зустрічається у звітному кварталі.

23. У графі 6 «Дата прийняття на роботу» відображається дата (число, порядковий номер місяця, рік) прийняття фізичної особи на роботу.

24. У графі 7 «Дата звільнення з роботи» відображається дата звільнення фізичної особи з роботи.

25. У графі 8 «Ознака податкової соціальної пільги» відображається ознака податкової соціальної пільги згідно з довідником ознак податкових соціальних пільг, наведеним у табл. Г.2 Додатку Г.

26. У графі 9 «Ознака (0, 1)» відображається ознака «0», якщо рядок потрібно ввести, чи ознака «1», якщо рядок потрібно вилучити. Графа 9 заповнюється тільки для нового звітного та уточнюючого податкових розрахунків.

27. У останньому рядку розрахунку вказуються загальні суми нарахованого доходу за графою 3а, виплаченого доходу за графою 3, нарахованого податку за графою 4а та перерахованого податку за графою 4.

28. У кінці податкового розрахунку проставляються: кількість заповнених рядків, кількість фізичних осіб, на яких подано інформацію, та кількість аркушів у розрахунку. При визначенні кількості заповнених рядків підсумковий рядок відповідно до підпункту 3.11 не враховується;

Похожие работы

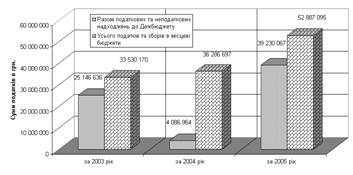

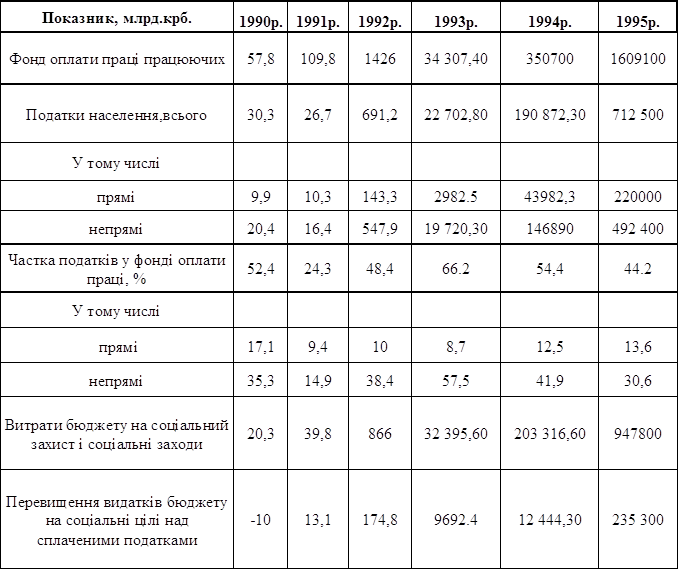

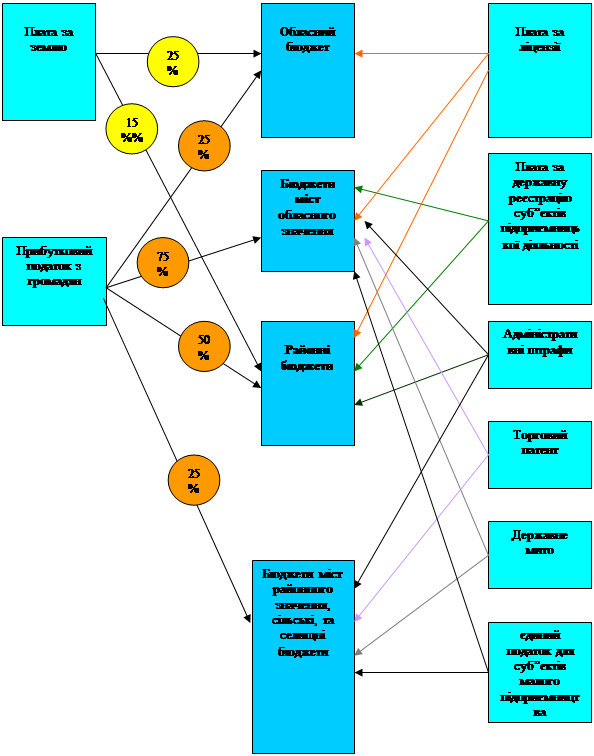

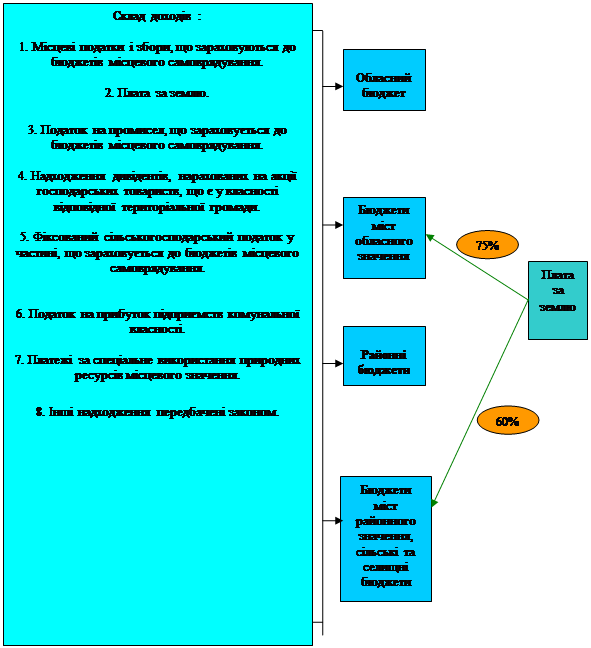

... 33 60 – 150 40 150 – 300 45 Більше 300 50 Розділ 2. АНАЛІЗ АДМІНІСТРУВАННЯ ПОДАТКУ З ДОХОДІВ ФІЗИЧНИХ ОСІБ НА РІВНІ ДПІ В СВЯТОШИНСЬКОМУ РАЙОНІ М. КИЄВА 2.1 Етапи розвитку прибуткового оподаткування фізичних осіб в Україні у 1991 – 2006 роках Прибутковий податок з громадян – резидентів України у 1992 –2003 роках стягувався згідно законодавчим нормам Декрету Кабінету Міністрів України ...

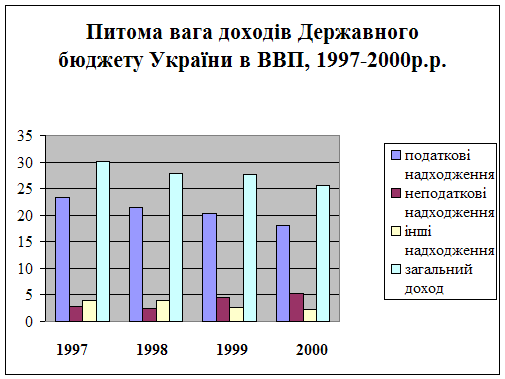

... бюджету України у 2000 році повинні складати 27,1 млрд. грн. [23] Податки. Найбільш цікаві у проекті держбюджету розрахунки податкових надходжень. Не дивлячись на те, що в поточному році Державний бюджет по доходам виконується приблизно на 85-87%, в Міністерстві фінансів чомусь вважають, що в наступному році вони повинні збільшитися та ще й суттєво. На приклад, надходження по подоходному доходу з ...

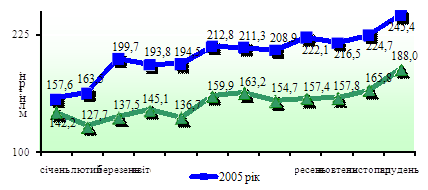

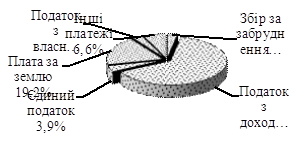

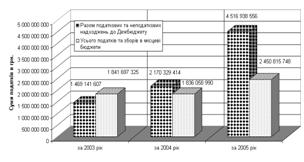

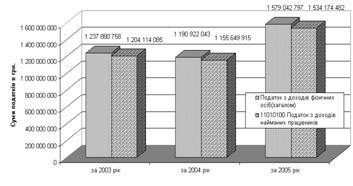

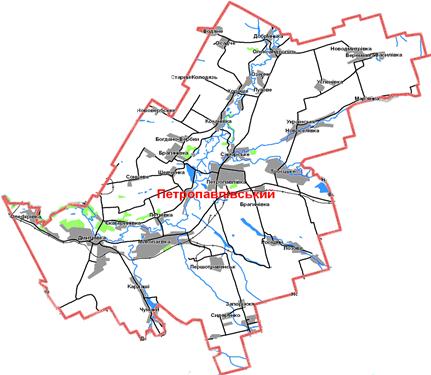

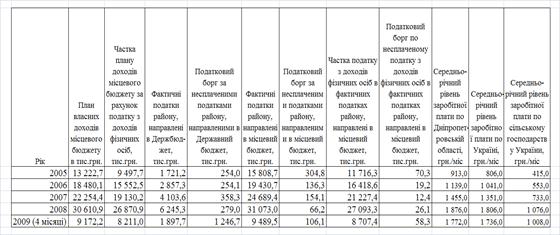

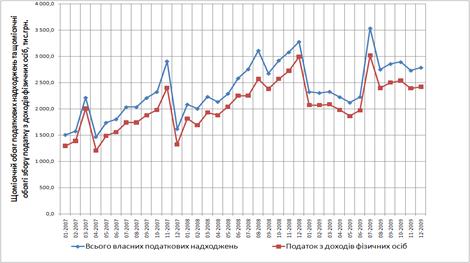

... ї заробіт-ної плати в Україні. Прогнозуючи лінійній характер мінімальної заробітної плати в Україні, слід очікувати наступний характер зростанні власних доходів місцевого бюджету Петропавлівського району Дніпропетровської області (табл.4.1, рис.4.5): Таблиця 4.2. Прогноз щомісячного рівня власних доходів місцевого бюджету Петропавліського району Дніпропетровської області у 2009 - 2012 роках ...

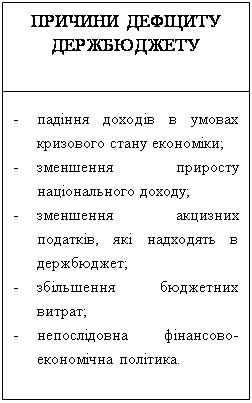

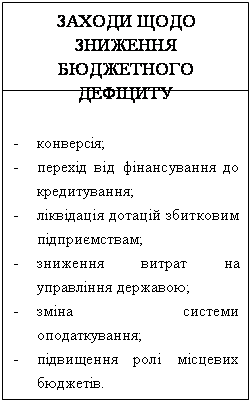

... в бюджетному механізмі, який розкриває конкретну цілеспрямованість бюджетних відносин на вирішення економічних і соціальних завдань. За допомогою бюджетного механізму бюджет практично використовується у вигляді інструменту державного регулювання економіки, стимулювання виробничих і соціальних процесів. Для регулювання економіки відбувається маневрування грошовими коштами держави. Тобто бюджетний ...

0 комментариев