Навигация

Организация расчетов наличными

1.2 Организация расчетов наличными

Основные положения о деньгах и о видах расчетов в Российской Федерации сформулированы Гражданским кодексом РФ, поскольку деньги являются объектом гражданского оборота (как вид имущества).

В то же время ст. 75 Конституции РФ защита и обеспечение устойчивости российской денежной единицы возложены на Центральный банк РФ. Во исполнение названных функций последний устанавливает правила проведения денежных расчетов и порядок организации наличного денежного обращения на территории РФ[9].

Расчеты наличными денежными средствами строго регламентированы Порядком ведения кассовых операций в Российской Федерации, утвержденным решением Совета директоров Банка России 22.09.1993 г. №40.

Положения данного Порядка распространяются на все предприятия и организации независимо от их формы собственности и организационно-правовой формы, а также на индивидуальных предпринимателей, осуществляющих свою деятельность без образования юридического лица. С 1 января 1998 г. вступило в действие также Положение ЦБ РФ «О правилах организации наличного денежного обращения на территории Российской Федерации» от 5 января 1998 г. №14-П.

Строгое регулирование правил ведения кассовых операций направлено на обеспечение сохранности денежных средств, предотвращения их необоснованного расходования или избыточного оседания в кассах предприятия, способствует ускорению денежного оборота в народном хозяйстве, сдерживанию инфляции и упорядочению платежей.

Для этого предусматривается специальное оборудование помещений кассы, полная материальная ответственность кассира, лимитирование остатков наличных денег в кассе и их расходования, ограничение срока хранения в кассе денег на выплату заработной платы работникам предприятия, пособий, стипендий и пенсий тремя днями от времени их получения из банка, а также размера и продолжительности использования авансов на хозяйственные и командировочные расходы[10].

Оприходование наличных денег при осуществлении расчетов с населением должно производиться с использованием контрольно-кассовых машин[11].

Применение контрольно-кассовых машин регламентировано ФЗ от 22.05.2003 №54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт».

Использовать ККМ для расчетов с населением обязаны все организации (в том числе физические лица, занимающиеся предпринимательской деятельностью без образования юридического лица) в случае осуществления ими торговых операций или оказания услуг.

Исключение составляют организации, которые в соответствии с постановлением Правительства РФ «Об утверждении положения по применению контрольно-кассовых машин при осуществлении денежных расчетов с населением и перечня отдельных категорий предприятий, организаций и учреждений, которые в силу специфики своей деятельности либо особенностей местонахождения могут осуществлять денежные расчеты с населением без применения контрольно-кассовых машин» от 30.06.1993 г. №745 (ред. от 08.08.2003) входят в перечень организаций, освобожденных от обязанности использовать ККМ.

Таким образом, от применения ККМ освобождены организации, осуществляющие:

- платные услуги населению и применяющие бланки строгой отчетности или приравненные к ним документы;

- мелкорозничную (передвижную) торговлю с ручных тележек, с цистерн при продаже пива, кваса, молока и керосина (за исключением цистерн, установленных стационарно и подключенных к емкости завода), с лотков, из корзин, в развал овощами и бахчевыми культурами;

- продажу газет, журналов, а также сопутствующих товаров в отдельно стоящих киосках (при условии, что выручка от продажи газет и журналов составляет не менее 50% и ассортимент сопутствующих товаров утвержден органом исполнительной власти);

- торговлю в киосках мороженым, безалкогольными напитками в розлив, табачными изделиями, произведенными на территории Российской Федерации;

- торговлю на рынках, ярмарках, в выставочных комплексах и на других территориях, отведенных для осуществления торговли (за исключением находящихся на указанных территориях палаток, киосков, ларьков, павильонов, помещений контейнерного типа и других аналогично обустроенных торговых мест, автофургонов, а также открытых прилавков внутри крытых рыночных помещений при торговле непродовольственными товарами).

Освобождаются от применения ККМ религиозные объединения в части реализации предметов культа и религиозной литературы в культовых зданиях и уличных киосках и учреждениях почтовой связи в части реализации по номинальной стоимости знаков почтовой оплаты, предназначенных для оплаты услуг почтовой связи.

Во всех остальных случаях применение ККМ при осуществлении расчетов с населением является обязательным.

Однако следует учесть, органам исполнительной власти субъектов Российской Федерации дано разрешение принимать решения об ограничении действия указанного перечня на соответствующей территории.

В соответствии с Порядком ведения кассовых операций в РФ предприятия могут иметь в своих кассах наличные деньги только в пределах лимита, установленного банком по согласованию с руководителем предприятия. Лимит остатка наличных денег в кассе устанавливается учреждениями банков ежегодно всем предприятиям независимо от организационно-правовой формы и сферы деятельности, имеющим кассу и осуществляющим налично-денежные расчеты[12].

Для установления лимита остатка наличных денег в кассе предприятие представляет в обслуживающий его банк расчет по установленной форме. По предприятию, в состав которого входят подразделения, не имеющие самостоятельного баланса и счетов в учреждениях банков, устанавливается единый лимит остатка кассы с учетом этих структурных подразделений. Лимит остатка кассы структурным подразделениям доводится приказом руководителя предприятия. По представительствам и филиалам, расположенным вне его места нахождения, составляющим отдельный баланс и имеющим счета в учреждениях банков, лимит остатка кассы устанавливается обсуживающим его банком.

При наличии у предприятия нескольких счетов в различных банках предприятие по своему усмотрению обращается в одно из обслуживающих его учреждений банков с расчетом на установление лимита остатка денежных средств в кассе. После установления лимита остатка кассы в одном из учреждений банка предприятие направляет уведомление об определенном ему лимите в другие учреждения банков, в которых открыты соответствующие счета.

Предприятия, у которых лимит банком не установлен, должны сдавать в банк всю денежную наличность ежедневно, так как в этом случае лимит остатка денежных средств в кассе считается нулевым, а несданная в банк денежная наличность считается сверхлимитной.

Вся денежная наличность сверх установленных лимитов должна сдаваться в банк. Для этого кассиром предприятия выписывается объявление на взнос наличных денег, в котором указывается источник образования вносимых денежных средств – выручка за товары, работы и услуги, невыданная заработная плата и т.п.

Порядок и сроки сдачи наличных денег устанавливаются обслуживающим банком каждому предприятию по согласованию с руководителем исходя из необходимости ускорения оборачиваемости денег и своевременного поступления их в кассы в дни работы учреждений банков. В этих целях предприятия составляют и представляют в банк (за 60 дней до начала планируемого квартала) кассовый план[13].

Кассовый план (заявка) – это план оборота наличных денег денежных средств, который отражает их поступления и выплаты через кассу предприятия.

Исходными данными для составления кассового плана являются сметы доходов и расходов, сведения о продаже физическим лицам товаров и оказании платных услуг, календарь выплаты заработной платы и т.п. В кассовой заявке, таким образом, должно быть отражено, сколько наличных денежных средств поступит от клиента в кассу банка и сколько наличных денег потребуется ему из кассы банка. На основании полученных кассовых заявок банки составляют кассовый прогноз на предстоящий квартал с помесячной разбивкой, в ходе исполнения которого осуществляется кассовое обслуживание клиентов. Контроль за исполнением кассовой заявки возложен на главного бухгалтера предприятия.

Предприятия имеют право хранить в своих кассах наличные деньги сверх установленных лимитов только для оплаты труда, выплаты пособий по социальному страхованию и стипендий не свыше трех рабочих дней, включая день получения денег в банке (для предприятий, расположенных в районах Крайнего Севера и приравненных к ним местностях, – до пяти дней),

Согласно действующему Порядку, все операции по приему и выдаче наличных средств отражаются в кассовой книге и отчете кассира (который является копией листа кассовой книги). Записи в кассовую книгу вносятся за каждый день, в котором были произведены операции с наличными средствами и только на основании первичных кассовых документов: приходных и расходных кассовых ордеров, платежных ведомостей и т.д.

Расчеты наличными денежными средствами через кассу между юридическими лицами строго ограничены. Указание ЦБ РФ от 20.06.2007 №1843-У «О предельном размере расчетов наличными деньгами и расходовании наличных денег, поступивших в кассу юридического лица или кассу индивидуального предпринимателя» установлен предельный размер расчет наличными деньгами по одной сделке в сумме 100000 рублей. В соответствии со ст. 153 ГК РФ под сделками понимаются действия организации, направленные на возникновение, изменение или прекращение прав и обязанностей.

Это означает, что по одному договору можно расплатиться наличными только в сумме 100 тыс. руб. независимо от того, в течение какого времени будут уплачиваться деньги. В случае если сумма договора превышает указанную сумму, то разницу необходимо уплатить по безналичному расчету[14].

Расчеты по использованию наличной иностранной валюты производятся предприятиями только для оплаты командировочных расходов. В соответствии с требованиями Банка России использование наличной валюты на иные цели, в том числе для осуществления платежей по внешнеэкономическим сделкам, запрещается[15].

Для учета операций в валюте в организациях создается специальная касса. Кассирам устанавливаются лимиты в иностранной валюте. В кассу принимается наличная иностранная валюта, не вызывающая сомнения в ее подлинности и платежеспособности. Денежные знаки, поврежденные, ветхие, вызывающие сомнения в платежеспособности, от клиентов кассиром не принимаются.

При расчетах за валюту сдача обычно выдается в валюте платежа, но с согласия клиента может быть выдана в другой свободно конвертируемой валюте.

В случае выявления банками случаев нарушения Порядка ведения кассовых операций предприятиями они направляют в налоговые органы по месту учета налогоплательщика соответствующее уведомление. По сведениям, представляемым коммерческими банками, органами Государственной налоговой службы РФ принимаются решения о наложении на такие предприятия штрафных санкций (в том числе административных).

Размеры финансовых санкций определены в Кодексе об административных правонарушениях (см. табл. 1.1).

Таблица 1.1 Ответственность за нарушение кассовой дисциплины[16]

| Виды нарушений | Санкции | Привлечение к ответственности |

| Нарушения кассовой дисциплины | ||

| Превышение предела наличных расчетов с другими организациями | Штраф (ст. 15.1 КоАП РФ): – от 4000 до 5000 руб. – для руководителя, бухгалтера и кассира; – от 40 000 до 50 000 руб. – для фирмы | Проверку проводит банк. Однако оштрафовать он не может. Все нарушения банк обязан отразить в |

| Накопление в кассе наличности сверх лимита | ||

| Несоблюдение порядка хранения «свободных» денег | ||

| Неоприходование (неполное | ||

| Нарушения в сфере применения ККТ | ||

| Отсутствие или неприменение ККТ | Штраф (ст. 14.5 КоАП РФ): – от 3000 до 4000 руб. – для руководителя, бухгалтера и кассира; – от 30 000 до 40 000 руб. – для фирмы | Проверку проводит налоговая инспекция. Обнаружив нарушение, она составляет протокол |

| Использование незарегистрированной или не включенной в Госреестр ККТ | ||

| Использование неисправной ККТ (с повреждениями фискальной памяти) | ||

| Использование ККТ, у которой повреждена или отсутствует пломба | ||

| Пробитие чека на сумму, меньшую уплаченной покупателем | ||

Нарушение порядка оприходования в кассу организации денежной наличности и хранение свободных денежных средств сверх установленного лимита остатка наличных денег в кассе является оконченным правонарушением с момента его совершения. Учитывая срок давности привлечения к административной ответственности (2 месяца со дня совершения), фактически налоговые органы могут привлечь к ответственности, при условии оперативного попадания к ним материала из банка, только за последний месяц проверки. То есть имеет смысл проверять только один календарный месяц, предшествующий проведению проверки. По этой причине эффективность таких мероприятий отсутствует[17].

Похожие работы

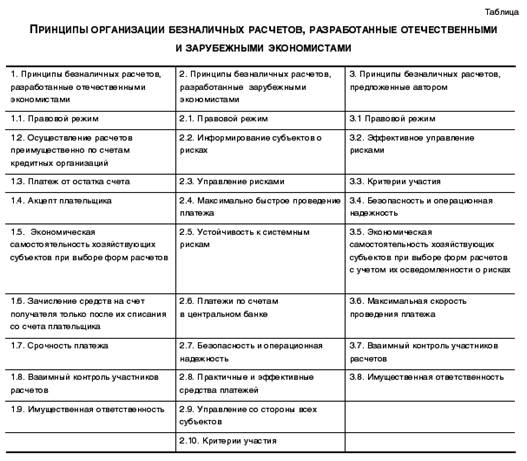

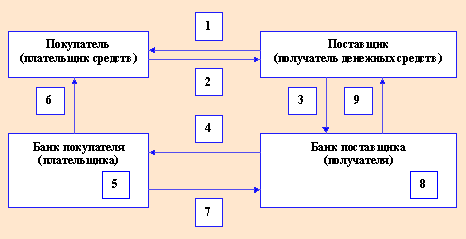

... Федерации (Банке России)" (гл. XII "Организация безналичных расчетов"); 3. Федеральный закон РФ "О банках и банковской деятельности" (ст. 31 "Осуществление расчетов кредитной организацией"); 4. Положение о безналичных расчетах в Российской Федерации от 12 апреля 2001 г. № 2-П (с изм. от 6 ноября 2001 г.). Система безналичных расчетов — сложный механизм, в основу которого положены специфические ...

... и учреждения всех форм собственности, учреждения банков, на субъекты предпринимательской деятельности без создания юридического лица и на физических лиц, которые осуществляют безналичные расчеты в национальной валюте Украины. Организация безналичных расчетов базируется на определенных принципах (содержание принципов может меняться в зависимости от экономической ситуации). 2. Формы безналичных ...

... листов в кассовой книге заверяется подписями руководителя и главного бухгалтера данного предприятия. 2. Контроль за денежными оборотами. 2.1 Планирование денежных потоков. Управление денежными потоками является одним из важнейших направлений деятельности финансового менеджера. Оно включает в себя расчет времени обращения денежных средств (финансовый цикл), анализ денежного потока, его ...

... новое банковское законодательство в соответствии с задачами современного этапа развития. В связи с этими фактами выбранная мной тема «Организация безналичных расчетов юридических лиц в коммерческом банке» видится весьма актуальной, особенно в существующих рыночных условиях. После августовского кризиса возникла по сути новая ситуация в банковском секторе страны, которая характеризовалась ...

0 комментариев