Навигация

Исчисление и уплата налога налоговыми агентами

2.5. Исчисление и уплата налога налоговыми агентами

Согласно статье 24 НК РФ, налоговыми агентами признаются лица, на которых возложены обязанности по исчислению, удержанию и перечислению налогов в соответствующий бюджет. Налоговые агенты, от которых физические лица получают доходы, должны исчислять и удерживать налог с этих доходов. Он исчисляется нарастающим итогом с начала периода по итогам каждого месяца со всех доходов, в отношении которых применяется налоговая ставка 13 процентов.

Если доходы облагаются налогом по повышенным ставкам, он определяется отдельно по каждому виду дохода. Налоговый агент исчисляет налог без учета доходов, полученных плательщиком из других источников. Налоговые агенты должны перечислить налог не позднее дня фактического получения в банке наличных денежных средств на выплату дохода. Сумма налога, исчисленная и удержанная с доходов, полученных в натуральной форме или в виде материальной выгоды, может быть перечислена в день, следующий за днем ее удержания.

С 1 января 2001 года агенты перечисляют в бюджет налог, удержанный по итогам месяца, если его сумма превышает 100 рублей. Если эта сумма меньше 100 рублей, она будет добавляться к налогу в следующем месяце.

Статьей 230 установлены конкретные виды обязанностей, возлагаемых на налоговых агентов и налоговые органы в целях обеспечения положений, изложенных в главе 23 части второй Налогового кодекса РФ.

В частности, на налоговых агентов возлагаются следующие обязанности:

— вести учет доходов, полученных от них физическими лицами в налоговом периоде, по форме, которая устанавливается МНС России;

— ежегодно не позднее 1 апреля года, следующего за отчетным, представлять в налоговый орган по месту постановки на налоговый учет сведения о доходах физических лиц по форме, утвержденной МНС России.

Указанные сведения представляются на магнитных носителях или с использованием средств телекоммуникаций в порядке, определяемом МНС России.

При численности физических лиц, получивших доходы в налоговом периоде, до 10 человек налоговые агенты могут представлять такие сведения на бумажных носителях.

Налоговые органы в исключительных случаях с учетом специфики деятельности либо особенностей местонахождения организаций могут предоставлять отдельным категориям организаций право представлять сведения о доходах физических лиц на бумажных носителях.

Налоговые органы направляют эти сведения налоговым органам по месту постоянного жительства физических лиц.

Не представляются сведения о выплаченных доходах индивидуальным предпринимателям за приобретенные у них товары или выполненные работы в случае, если эти индивидуальные предприниматели в качестве подтверждения уплаты налога с указанных доходов на основании налогового уведомления налогового органа предъявили соответствующие документы.

3. ДЕКЛАРИРОВАНИЕ ДОХОДОВ

Порядок представления налоговой декларации изложен в ст. 229. Налоговая декларация по НДФЛ представляется налогоплательщиками в налоговый орган по месту их жительства.

П. 3 ст. 229 НК РФ предусмотрено, что предприниматели без образования юридического лица (кроме тех, кто уплачивает единый налог на вмененный доход), частнопрактикующие лица, лица получившие доход от физических лиц, а также от источников, расположенных за пределами РФ при прекращении источников доходов до конца календарного года обязаны подать декларацию о фактически полученных доходах в текущем году в пятидневный срок после прекращения источника дохода, но если налогоплательщик иностранное физическое лицо — то не позднее, чем за месяц до выезда за пределы РФ.

Налоговая декларация может быть подана налогоплательщиком в период с 1 января по 30 апреля включительно. Бланки деклараций предоставляются бесплатно, представить ее можно лично либо по почте, на бумаге или на магнитном носителе, в ней необходимо указать ИНН (если он присвоен). Эти положения определены ст. 80 НК РФ.

В налоговых декларациях физические лица указывают все полученные ими в налоговом периоде доходы, источники их выплаты, налоговые вычеты, суммы налога (налоги, удержанные налоговыми агентами, уплаченные в течение налогового периода авансовые платежи).

Налоговую декларацию по итогам года должны будут представлять:

— индивидуальные предприниматели, частные нотариусы, а также другие лица, которые занимаются частной практикой;

— физические лица, получившие от других физических лиц, не являющихся налоговыми агентами, вознаграждения по договорам гражданско-правового характера;

— физические лица, являющиеся налоговыми резидентами РФ и получающие доходы за пределами России;

— физические лица, получившие доходы от налоговых агентов, которые не удержали с них налог на доходы;

— налогоплательщики, претендующие на получение социальных, имущественных и профессиональных вычетов.

Остальные плательщики налога могут подать в налоговый орган декларацию, если у них появится такая необходимость (например, если работодатель произвел не все налоговые вычеты).

Налогоплательщик в случае обнаружения в поданной налоговой декларации ошибок в указанных в ней сведениях или ошибок, приводящих к занижению суммы налога, обязан внести необходимые дополнения и изменения в эту декларацию, подав об этом заявление в налоговый орган.

Если такое заявление будет подано не позднее 30 апреля, то день его подачи будет считаться днем подачи декларации, а если позже указанной даты, но до истечения срока уплаты налога (15 июля), то налогоплательщик не может быть привлечен к ответственности.

В случае же если заявление подано после истечения 15 июля, и налогоплательщик уплатил в связи с исправлением этой ошибки налог и пени, и к этому времени налоговый орган еще не выявил эту ошибку, то налогоплательщик также будет освобожден от ответственности. Эти правила действуют с 19 августа 1999 г., т.е. с вступлением в силу поправок к части первой НК РФ, внесенных Федеральным законом от 09.07.99г. № 154-ФЗ.

Похожие работы

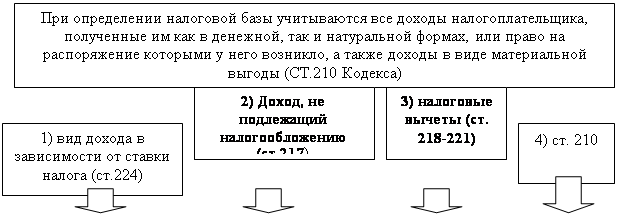

... определения по отдельным видам доходов Налоговая база – стоимостная, физическая или иная характеристика объекта налогообложения. Исчисление налоговой базы по налогу на доходы физических лиц производится: 1. российскими организациями, индивидуальными предпринимателями и постоянными представительствами иностранных организаций в РФ, от которых налогоплательщик получил доход; 2. предпринимателями ...

... предприниматели в качестве подтверждения уплаты налога с указанных доходов на основании налогового уведомления налогового органа предъявили соответствующие документы. 3. Льготы при исчислении налога на доходы физических лиц Несмотря на широкое использование в налоговой теории и практике понятия "налоговые льготы", до сих пор не сложилось однозначного, чётко определенного подхода к общему ...

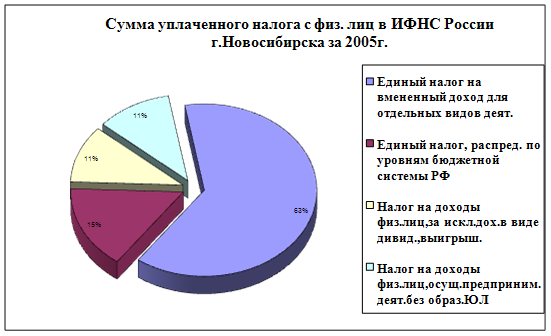

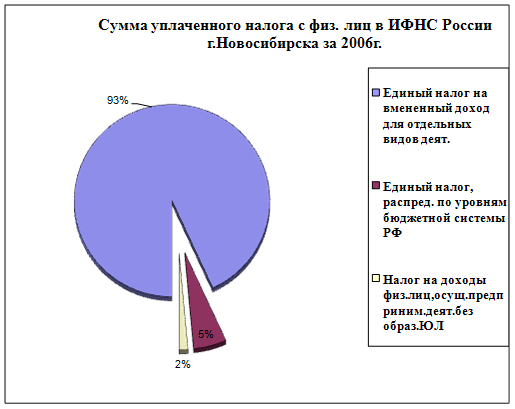

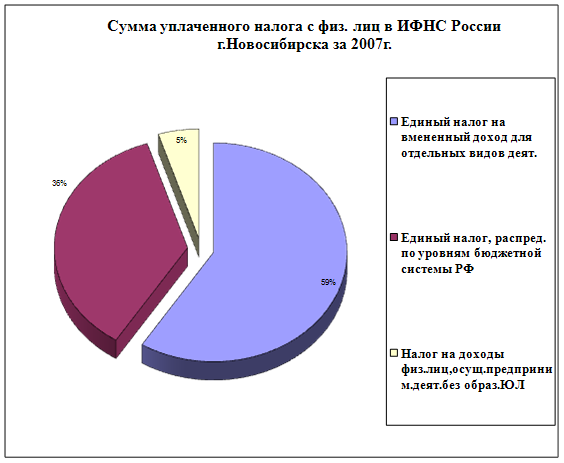

... жизнедеятельности государства. Более подробно последствия сложившихся описанных выше проблем и пути их разрешения будет рассмотрено в Главе 3 пункте 3.3 ГЛАВА 3. Направления совершенствования налогообложения доходов физических лиц в современных условиях 3.1 Оценка эффективности организационной структуры инспекции ИФНС России Кировского района г. Новосибирска Инспекция ФНС России по ...

... (3000 руб. - 325 руб.). Бухгалтер оформит следующие проводки: Дебет 20 Кредит 70 - 3000 руб. - начислена заработная плата; Дебет 70 Кредит 68 субсчет "Расчеты по НДФЛ" - 325 руб. - удержан налог на доходы физических лиц; Дебет 70 Кредит 50 - 2675 руб. - выдана заработная плата; Дебет 68 субсчет "Расчеты по НДФЛ" Кредит 51 - 325 руб. - перечислен налог на доходы физических лиц в бюджет ...

0 комментариев