Навигация

Оценка кредитоспособности ОАО «Щигровская МТС»

3.2 Оценка кредитоспособности ОАО «Щигровская МТС»

Кредитоспособность предприятия – это возможность своевременно и полно оплатить задолженность по кредитным ресурсам и начисленным за их использование процентам.

Каждая коммерческая организация использует свою систему оценки кредитоспособности предприятия, составляющую коммерческую тайну. Обычно используют следующие показатели:

21. Коэффициент абсолютной ликвидности – показывает, в какой степени предприятие сможет рассчитаться по своим краткосрочным обязательствам, за счет имеющихся денежных средств и продажи быстрореализуемых ценных бумаг. Нормативное значение данного показателя должно находиться в пределах от 0,2 до 0,5.

22. Коэффициент быстрой ликвидности – показывает, в какой степени предприятие сможет рассчитаться по своим краткосрочным обязательствам, за счет наиболее ликвидных активов и краткосрочной дебиторской задолженности. Нормативное значение данного показателя должно находиться в пределах от 0,5 до 0,7.

23. Коэффициент текущей ликвидности – показывает, в какой степени предприятие сможет покрыть краткосрочные обязательства за счет продажи всех оборотных (текущих) активов. Нормативное значение данного показателя должно находиться в пределах от 1,5 до 2.

24. Коэффициент обеспеченности собственными оборотными средствами – показывает, какая часть оборотных средств сформирована за счет собственных источников. Нормативное значение данного показателя должно быть больше, или равно 0,1.

25. Коэффициент автономии (коэффициент концентрации собственного капитала) – показывает долю собственных средств, в общей массе капитала. Нормативное значение должно быть больше, либо равно 0,5.

26. Коэффициент финансового риска – показывает сколько приходится частей заемного капитала на один рубль собственного капитала. Этот показатель, в динамике, должен стремиться к нулю.

Таблица 14 – Анализ кредитоспособности ОАО «Щигровская МТС»

| Показатели | 2006 год | 2007 год | 2008 год | Нормативное значение |

| Коэффициент абсолютной ликвидности | 0,23 | 0,12 | 0,11 | 0,2 – 0,5 |

| Коэффициент быстрой ликвидности | 0,51 | 0,97 | 0,60 | 0,5 – 0,7 |

| Коэффициент текущей ликвидности | 0,76 | 1,40 | 1,14 | 1,5 – 2 |

| Коэффициент обеспеченности оборотными средствами | -0,52 | -0,13 | -0,12 | более 0,1 |

| Коэффициент концентрации собственного капитала | 0,05 | 0,17 | 0,25 | больше 0,5 |

| Коэффициент финансового риска | 4,18 | 2,15 | 2,53 | – |

По данным таблицы 14 мы видим, что в динамике все показатели, кроме коэффициента абсолютной ликвидности, изменились в сторону улучшения. Снижение коэффициента абсолютной ликвидности связано, прежде всего, с увеличением задолженности по краткосрочным кредитам и займам, в отчетном периоде.

Из всех рассчитанных в таблице 14 коэффициентов нормативным требованиям удовлетворяет только коэффициент быстрой ликвидности.

Из этого можно сделать вывод, о том, что предприятие ОАО «Щигровская МТС» не является абсолютно кредитоспособной и данную организацию следует отнести к группе предприятий, обладающих неустойчивой (ограниченной) кредитоспособностью. Следовательно, при заключении кредитного договора, ОАО «Щигровская МТС» будут предусмотрены дополнительные нормы контроля за его деятельностью и возвратностью кредита.

Похожие работы

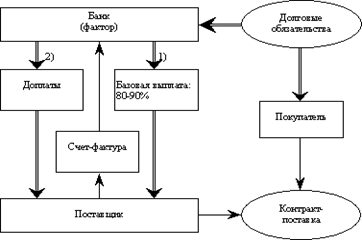

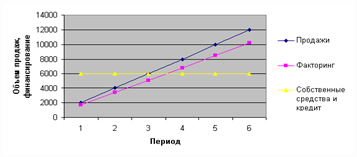

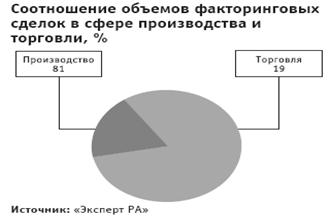

... собственного капитала. Это говорит о том, что несмотря на рост эффективности хозяйственной деятельности предприятия эффективность использования собственного капитала выше, чем активов в целом и оборотных активов в частности. 3. Проект использования факторинга как источника финансирования деятельности компании «М-Видео» 3.1 Проблемы и перспективы применения факторинга в деятельности ...

... показателя на 15%, что связано с длительной убыточной деятельностью предприятия в 2008г. Краткосрочный заемный капитал, составляя 99,3% пассивов, является, по сути, единственным источником финансирования деятельности предприятия. Причем их объем по мере развития бизнеса постоянно растет. Кредиты и займы и кредиторская задолженность соотносятся как 4:1 в заемном капитале организации. Следует ...

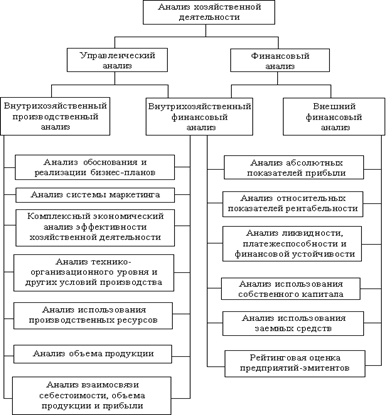

... оценка финансового положения предприятия осуществляется на основании данных бухгалтерского баланса ( форма N1 ) и «Отчета о прибылях и убытках» ( форма N2) . На данной стадии анализа формируется первоначальное представление о деятельности предприятия , выявляются изменения в составе имущества и их источниках , устанавливаются взаимосвязи между показателями . С этой целью определяют соотношение ...

... основу экономического развития предприятия. Рост прибыли создаёт финансовую базу для самофинансирования, расширенного производства, решения социальных задач и материальных потребности персонала. Анализ финансовых результатов деятельности предприятия включает: q изменения каждого показателя за период («горизонтальный анализ»); q исследование структуры соответствующих показателей и их ...

0 комментариев